|

시장보고서

상품코드

1886133

자동차용 LiDAR 특허 동향 분석(2025년)LiDAR for Automotive Patent Landscape Analysis 2025 |

||||||

세계의 지적재산권을 둘러싼 다툼이 격화되고 있습니다. 주요 진출기업은 누구이며, 자동차용 LiDAR의 미래를 형성하는 기술은 무엇인가?

주요 특징 :

- 160장 이상의 슬라이드를 포함한 PDF

- Excel 파일 (36,200건 이상의 특허 패밀리)

- 세계의 특허 동향(특허 공개의 경시 변화, 출원국별 분포 등)

- 각 부문의 주요 특허권자 및 지적 재산 부문의 신규 참가 기업

- 주요 진입기업의 지적재산 포지션과 특허 포트폴리오의 상대적 강도

- 특허권자의 지적재산 리더십 추이(2021년 대비 2025년)

- 그룹 내 및 외부와의 공동 출원을 포함한 공동 소유 특허를 포함한 지적 재산 생태계

- 18의 기술 부문별로 분류된 특허 (ToF, FMCW, 위상 시프트, MEMS, 하이브리드, OPA, 플래시, 메타서피스, LiDAR-On-Chip, 1550nm, VCSEL, SPAD/SiPM, APD, 패키징, 캘리브레이션, 방해 대책, AI, 융합 기술)

- 주요 30사의 지적 재산 프로파일 (특허 포트폴리오 개요, 기술적 커버 범위, 지리적 커버 범위, 주목할 만한 등록이 끝난 및 출원중의 특허 등)

- 본 보고서에서 분석한 전 특허를 수록한 Excel 데이터기반(특허 세분화 및 최신 온라인 데이터기반에의 하이퍼 링크 첨부)

급속히 확대되는 세계의 LiDAR 지적재산(IP) 동향

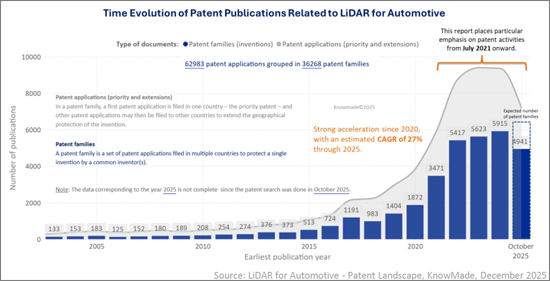

센티미터 수준의 정확도와 다양한 조명 조건에서의 일관된 성능을 바탕으로, LiDAR는 ADAS, L2-L4 자율주행, 로봇택시 및 점점 더 넓어지는 로봇공학 및 인프라 애플리케이션을 위한 핵심 감지 모달리티로 자리매김하고 있습니다. 급속히 확장되는 특허 활동은 이러한 변화를 반영하며, LiDAR가 실험적 기술에서 첨단 모빌리티 부문에서 가장 경쟁이 치열한 IP 환경 중 하나에서 주요 인식 센서로 전환되고 있음을 보여줍니다. 2025년 10월 기준, 자동차 애플리케이션 부문의 글로벌 LiDAR 특허 환경은 36,200개 이상의 특허 패밀리 와 62,900건 이상의 개별 특허를 포함하며, FMCW LiDAR, 솔리드 스테이트 아키텍처, 포토닉 통합, 고급 빔 스티어링 및 AI 기반 인식 부문에서 강력한 성장을 보이고 있습니다. 2021년 7월 이후에만 24,300건 이상의 특허 패밀리가 출원되어 KnowMade사의 기존 데이터세트의 3배에 달하고, 초기 조사 단계에서 본격적인 산업화로의 이행을 나타내고 있습니다. 2020년부터 2025년까지 LiDAR 관련 특허출원은 추정 CAGR 27%로 증가하고 있으며, 이 부문에서 혁신의 폭발적인 혁신 속도를 부각시켰습니다.

세계의 지적 재산 동향과 전략적 진출기업

LiDAR 특허 환경의 주요 구조적 변화는 중국이 세계 최대 LiDAR 관련 지적재산권 공급원으로 급속히 부상하고 있다는 점입니다. 2025년까지 중국은 전 세계 LiDAR 특허 출원의 약 40%를 차지하며, 출원량과 성장률 모두에서 미국을 추월할 전망입니다. 이러한 추세와 함께 LiDAR 전문 기업, 1차 공급업체, 자동차 OEM, 자율주행 개발사, 반도체 기업 및 연구 기관 등 기여 주체의 폭넓은 다각화가 동반되고 있습니다. 이들의 집단적 지식재산 활동은 LiDAR 기술의 성숙도 증대와 특허 포트폴리오와 장기 기술 로드맵 간의 전략적 연계 강화 추세를 반영합니다.

헤사이(Hesai), 로보센스(RoboSense), 화웨이 인왕(Huawei Yinwang), 반지(VanJee), Z비전(Zvision), 베뉴웨이크(Benewake), 레이쉔 인텔리전트(Leishen Intelligent) 등 중국 기업들은 모든 주요 LiDAR 기술 부문에서 활발히 활동하며 2021년부터 2025년까지 상당한 성장세를 보이고 있습니다. 이와 동시에 미국은 제너럴 모터스(GM), 알파벳-웨이모(Waymo), 오로라(Aurora), 아우스터(Ouster), 시욘드(Seyond), 에바(Aeva) 등이 주도하며 핵심 역할을 유지하고 있으며, 유럽은 보쉬(Bosch), 콘티넨탈(Continental), 발레오(Valeo) 및 부품, 패키징, 보정, 차량 등급 라이다 통합에 주력하는 여러 OEM 업체들을 중심으로 자동차 및 광전자 산업을 통해 상당한 활동을 기여하고 있습니다. 일본과 한국은 소니, 덴소, 도요타, 삼성, 인포웍스, 현대-기아를 통해 꾸준한 기여를 유지하며 혁신 노력의 글로벌 분포를 보여주고 있습니다.

이러한 지리적 재조정은 역사적으로 미국과 유럽이 주도하던 특허 환경이 중국의 확장되는 포토닉스 및 반도체 생태계에 의해 점점 더 형성되는 방향으로 전환되고 있음을 강조합니다.

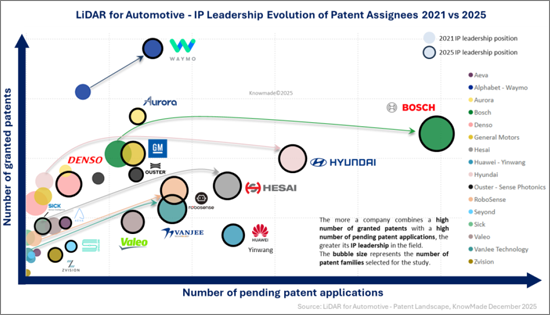

2021년과 2025년 IP 리더십의 진화

2021년부터 2025년까지, 기술, 지역 및 산업 부문 전반에 걸쳐 경쟁이 심화되면서 LiDAR IP 리더십은 크게 진화했습니다. 이 생태계는 라이다 전문 기업, 1차 공급업체, 자동차 제조업체, 자율주행 기업이라는 네 가지 주요 범주로 구성되어 있지만, 본 보고서는 각 그룹 내에서 더 깊고 세밀한 분석을 제공하여 경쟁이 심화됨에 따라 2021년부터 2025년까지 리더십 위치, 기술 강점 및 IP 포트폴리오가 어떻게 변화했는지 보여줍니다. 특히, 라이다 순수 플레이어들은 지난 몇 년 동안 IP 활동이 뚜렷하게 가속화되었으며, 많은 업체들이 2021년에 그 어느 때보다 빠른 속도로 포트폴리오를 강화하고 있습니다. 상세 분석 결과, 2021년 당시 1차 공급업체들이 더 경쟁력 있고 성숙한 포트폴리오를 보유했음에도 불구하고, 2025년까지 다수의 순수 플레이어들이 여러 고성장 라이다 부문에서 신흥 지식재산권 리더로 자리매김하기 위해 필요한 규모, 품질 및 기술적 깊이를 보여주고 있는 것으로 나타났습니다. 본 보고서는 또한 빠르게 성장하는 순수 플레이어, 자율주행 기업 및 자동차 제조사 등 증가하는 IP 신규 진입자 집단을 식별하며, 이들의 급속히 확장되는 포트폴리오는 그들의 전략적 영향력 상승을 시사합니다. 이러한 변화들은 종합적으로 리더십이 라이다 생태계 전반에 걸쳐 재분배되고 있음을 보여주며, 이를 첨단 센싱 부문에서 가장 역동적이고 경쟁이 치열한 IP 환경 중 하나로 만듭니다.

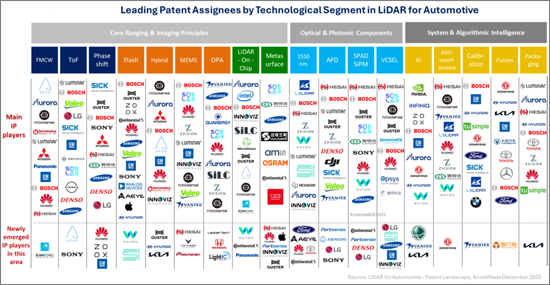

LiDAR 기술 전반에서 명확한 혁신의 분화

본 보고서는 주요 LiDAR 기술 레이어 전반에 걸쳐 활발한 혁신 활동이 전개되고 있음을 보여줍니다. 특허는 주로 다음 5가지 영역에 집중되어 있습니다.

- 핵심 거리 측정 및 이미징 원리 : 펄스식 ToF, FMCW, 위상 시프트 측거에 가세해 MEMS, 하이브리드 주사, OPA, 플래시 빔 스티어링 구조. 메타서피스나 나노 포토닉스 기술과 같은 첨단 빔 스티어링 기술, 포토닉 집적형 LiDAR.

- 광학 및 포토닉 부품 : 1550 nm 레이저 광원, VCSEL 어레이, SPAD/SiPM 검출기, APD.

- 시스템 알고리즘 인텔리전스 : 솔리드 스테이트 패키징, 캘리브레이션, 간섭 감소, AI, 멀티 센서 융합.

주요 산업 부문의 상세한 지적 재산 프로파일

본 보고서는 2021년부터 2025년까지의 지적재산 리더십과 최근 활동에 따라 선정한 영향력 있는 30개사의 LiDAR 특허 권리자에 대해 체계적이고 데이터 중심의 지적재산 프로파일 분석을 제공합니다. 이 분석은 LiDAR 전문 기업(Hesai, RoboSense, Ouster/Sense Photonics, VanJee, Seyond, Zvision, Aeva, Leishen Intelligent, Sick, Benewake, SOSLAB, Oradar, Luminar, SiLC Technologies, Innoviz, MicroVision, Ibeo Automotive, Mobiltech, Infoworks, Blickfeld, OLEI, LiangDao, Aeye), Tier 1 공급업체(Bosch, Huawei-Yinwang, Valeo), 자율 주행 기업(Aurora, Alphabet-Waymo), 자동차 제조업체(Hyundai, General Motors)를 포함합니다. 본 보고서는 각 기업에 대한 지적 재산 리더십 변화, 포트폴리오 동향, 지리적 전개, 기술 부문별 분석, 최근 특허 활동에 대한 일관된 평가를 제공합니다.

유용한 Excel 특허 데이터기반

본 보고서에는 본 조사에서 분석한 36,200건 이상의 특허 패밀리(발명)와 지난 4년간 추가된 중점 대상 24,300건 이상의 패밀리를 포함한 광범위한 Excel 데이터기반가 수록되어 있습니다. 데이터기반에는 특허 정보(공개 번호, 권리자, 날짜, 제목, 요약 등), 업데이트된 온라인 데이터기반에 대한 하이퍼링크(원자료, 법적 상태 등), 기술 부문별 구조화 분류(ToF, FMCW, 위상 시프트, MEMS, 하이브리드, OPA, 플래시, 메타서피스, LiDAR-On-Chip, 1550 nm, VCSEL, SPAD/SiPM, APD, 패키징, 캘리브레이션, 방해 대책, AI, 융합)을 포함합니다. 이 특허 데이터베이스는 고급 다중 기준 검색을 지원하고 업데이트된 기록에 대한 직접적인 접근을 제공하여, 사용자가 포트폴리오를 벤치마킹하고, 경쟁사를 모니터링하며, 잠재적인 파트너 또는 인수 대상을 식별하고, 자유로운 운영 제약 조건을 평가할 수 있게 합니다.

본 보고서에 언급된 기업(일부 발췌) :

|

|

등.

목차

소개

주요 요약

특허 정세 개요

- 특허 공개의 시계열 변화

- 주된 특허 양수인

- IP 기업의 타임라인

- 특허 양수인의 지적재산 리더십의 진화(2021년 및 2025년)

- 주요 기업 특허의 지리적 범위

- 영향력이 큰 특허 양수인

- 주요 공동 소유 IP

특허 세분화

- 거리 측정 및 이미징의 핵심 원리 : 거리 측정 : 펄스 ToF, FMCW, 위상 쉬프트

- 빔 스티어링 : MEMS, 하이브리드 스캔, OPA, 플래시

- 고급 빔 스티어링 : LiDAR-On-Chip, 메타서피스

- 광학 및 포토닉 부품 : 1550 nm, VCSEL, SPAD/SiPM, APD

- 시스템과 알고리즘 인텔리전스 : AI, 간섭 감소, 패키징과 통합, 카메라와 레이더와의 융합, 캘리브레이션

- 각 부문에 대해 :

- 부문 정의

- 특허 포트폴리오 개요

- 주된 특허 양수인

- 주목해야 할 특허

특허 양수인의 지적 재산 프로파일

- LiDAR 퓨어 기업 :

- 특허 양수인의 지적재산 리더십의 진화(2021년 및 2025년)

- 2025년 특허 양수인의 지적재산 리더십

- LiDAR전업 제조업체 7사의 특허 포트폴리오 개요, 분석, 최근의 특허 활동 설명(Hesai, RoboSense, Ouster-Sense Photonics, VanJee Technology, Seyond, Zvision, Aeva)

- LiDAR 전문업체(16개사)의 특허 포트폴리오 개요 : Leishen Intelligent, Sick, Benewake, SOSLAB, Oradar, Luminar, SiLC Technologies, Innoviz, MicroVision, Ibeo Automotive, Mobiltech, Infoworks, Blickfeld, OLEI, LiangDao, Aeye

- 1차 공급자 :

- 특허 양수인의 지적재산 리더십의 진화(2021년 및 2025년)

- 1차 공급업체의 특허 포트폴리오 개요, 분석, 최근 특허 활동 설명(3) : Bosch, Huawei - Yinwang, Valeo

- 자율주행/차량 관련 기업 :

- 특허 양수인의 지적재산 리더십의 진화(2021년 및 2025년)

- 자율주행/차량 관련 기업의 특허 포트폴리오 개요, 분석, 최근 특허 동향 설명(2) : Aurora, Alphabet-Waymo

- 자동차 제조업체 :

- 특허 양수인의 지적재산 리더십의 진화(2021년 및 2025년)

- 자동차 제조업체의 특허 포트폴리오의 개요, 분석, 최근의 특허 활동의 설명(2) : Hyundai, General Motors

특허 소송

별지

KNOWMADE 프레젠테이션

HBR 25.12.23The global IP battlefield is heating up: who are the key players, and which technologies will shape the future of LiDAR for automotive?

Key Features:

- PDF with > 160 slides

- Excel file > 36,200 patent families

- Global patenting trends, including time evolution of patent publications, countries of patent filings, etc.

- Main patent assignees and IP newcomers in the different segments

- Key players' IP position and the relative strength of their patent portfolio

- IP leadership evolution of patent assignees 2021 vs 2025

- IP ecosystems including co-owned patents including group-internal and external collaboration, etc.

- Patents categorized by 18 technological segments (ToF, FMCW, phase-shift, MEMS, hybrid, OPA, flash, metasurface, LiDAR-On-Chip, 1550 nm, VCSEL, SPAD/SiPM, APD, packaging, calibration, Anti-interference, AI, fusion)

- IP profile of 30 key players (patent portfolio overview, technical coverage, geographical coverage, notable granted and pending patents, etc.)

- Excel database containing all patents analyzed in the report, including patent segmentations and hyperlinks to an updated online database

A Rapidly Expanding Global LiDAR IP Landscape

With centimeter-level accuracy and consistent performance across varied lighting conditions, LiDAR is becoming a core sensing modality for ADAS, L2-L4 autonomous driving, robotaxis and a growing range of robotics and infrastructure applications. Its rapidly expanding patent activity reflects this shift, marking LiDAR's transition from an experimental technology to a primary perception sensor in one of the most competitive IP landscapes in advanced mobility. As of October 2025, the global LiDAR patent landscape for automotive applications includes more than 36,200 patent families and over 62,900 individual patents, with strong growth across FMCW LiDAR, solid-state architectures, photonic integration, advanced beam steering and AI-driven perception. Over 24,300 patent families were filed since July 2021 alone, tripling KnowMade's previous dataset and signalling the move from early research to full-scale industrialization. Between 2020 and 2025, LiDAR-related patenting increased at an estimated CAGR of 27%, highlighting the explosive pace of innovation across the sector.

Global IP Trends and Strategic Players

A major structural shift in the LiDAR patent landscape is the rapid and sustained rise of China as the world's largest source of LiDAR-related intellectual property. By 2025, China accounts for around 40% of global LiDAR patent publications, surpassing the United States in both volume and growth rate. This trend is accompanied by a broad diversification of contributors, including LiDAR pure players, Tier-1 suppliers, automotive OEMs, autonomous-driving developers, semiconductor companies and research institutes. Their collective IP activity reflects the growing maturity of LiDAR technologies and the increasingly strategic alignment between patent portfolios and long-term technology roadmaps.

Chinese companies such as Hesai, RoboSense, Huawei Yinwang, VanJee, Zvision, Benewake and Leishen Intelligent are active across all major LiDAR technology domains and demonstrate significant momentum from 2021 to 2025. In parallel, the United States maintains a central role driven by General Motors, Alphabet-Waymo, Aurora, Ouster, Seyond and Aeva, while Europe contributes substantial activity through its automotive and photonics sectors, led by Bosch, Continental, Valeo and several OEMs focusing on components, packaging, calibration and vehicle-grade LiDAR integration. Japan and South Korea remain steady contributors through Sony, Denso, Toyota, Samsung, Infoworks and Hyundai-Kia, illustrating the global distribution of innovation efforts.

This geographic rebalancing highlights the shift from a historically U.S.- and Europe-led patent landscape toward one increasingly shaped by China's expanding photonics and semiconductor ecosystem.

Evolution of IP Leadership 2021 vs 2025

Between 2021 and 2025, LiDAR IP leadership evolved significantly as competition intensified across technologies, regions and industry segments. While the ecosystem is structured around four major categories: LiDAR pure players, Tier-1 suppliers, car makers and autonomous-driving companies, the report provides a deeper, fine-grained examination within each group, revealing how leadership positions, technology strengths and IP portfolios have shifted between 2021 and 2025 as competition intensified. In particular, LiDAR pure players show a clear acceleration in IP activity over the past few years, with many strengthening their portfolios at a pace unmatched in 2021. Detailed analysis reveals that although Tier-1 suppliers held more competitive and mature portfolios in 2021, the landscape has shifted: by 2025, multiple pure players demonstrate the scale, quality and technological depth required to position themselves as emerging IP leaders in several high-growth LiDAR domains. The report also identifies a growing cohort of IP newcomers including fast-moving pure players, autonomous-driving companies and car makers who's rapidly expanding portfolios signal their rising strategic influence. Together, these shifts illustrate how leadership is being redistributed across the LiDAR ecosystem, making this one of the most dynamic and contested IP environments in advanced sensing.

Clear Segmentation of Innovation Across LiDAR Technologies

The report reveals strong innovation activity across all major LiDAR technology layers. Patents are concentrated in five key areas:

- Core Ranging & Imaging Principles: Pulsed ToF, FMCW and phase-shift ranging, along with MEMS, hybrid scanning, OPA and flash beam-steering architectures; advanced beam steering technologies as metasurface and nanophotonic approaches, as well as photonic-integrated LiDAR.

- Optical & Photonic Components: 1550 nm laser sources, VCSEL arrays, SPAD/SiPM detectors and APDs.

- System & Algorithmic Intelligence: Solid-state packaging, calibration, interference mitigation, AI and multi-sensor fusion.

In-Depth IP Profiles Across Key Industry Segments

This report delivers a structured and data-driven IP profile analysis of 30 influential LiDAR patent assignees, selected based on their IP leadership and recent activity from 2021 to 2025. The analysis covers the full spectrum of ecosystem actors, including LiDAR pure players (Hesai, RoboSense, Ouster/Sense Photonics, VanJee, Seyond, Zvision, Aeva, Leishen Intelligent, Sick, Benewake, SOSLAB, Oradar, Luminar, SiLC Technologies, Innoviz, MicroVision, Ibeo Automotive, Mobiltech, Infoworks, Blickfeld, OLEI, LiangDao, Aeye), Tier-1 suppliers (Bosch, Huawei-Yinwang, Valeo), autonomous-driving companies (Aurora, Alphabet-Waymo) and car makers (Hyundai, General Motors). For each company, the report provides a consistent assessment of IP leadership evolution, portfolio dynamics, geographic footprint, technical segmentation and recent patent activities.

Useful Excel patent database

This report includes an extensive Excel database with the 36,200+ patent families (inventions) analyzed in this study and a focus set of 24,300+ families added in the last four years, including patent information (publication numbers, assignees, dates, title, abstract, etc.), hyperlinks to an updated online database (original documents, legal status, etc.), and structured classification by technological segments (ToF, FMCW, phase-shift, MEMS, hybrid, OPA, flash, metasurface, LiDAR-On-Chip, 1550 nm, VCSEL, SPAD/SiPM, APD, packaging, calibration, Anti- interference, AI, fusion). This patent database supports advanced multi-criteria searches and provides direct access to updated records, enabling users to benchmark portfolios, monitor competitors, identify potential partners or acquisition targets and evaluate freedom-to-operate constraints.

Companies mentioned in the report (non-exhaustive):

|

|

and more.

TABLE OF CONTENTS

INTRODUCTION

- Context of the report

- Scope and objectives of the report

- Reading guide

- Excel database

EXECUTIVE SUMMARY

PATENT LANDSCAPE OVERVIEW

- Time evolution of patent publications

- Main patent assignees

- Timeline of IP players

- IP leadership of patent assignees evolution 2021 vs 2025

- Geographical coverage of main players' patents

- High-impact patent assignees

- Main co-owned IP

PATENT SEGMENTATION

- Core Ranging & Imaging Principles:Ranging: Pulsed ToF, FMCW, Phase Shift

- Beam Steering: MEMS, Hybrid Scanning, OPA, Flash

- Advanced beam steering: LiDAR-On-Chip, Metasurface

- Optical & Photonic Components: 1550 nm, VCSEL, SPAD / SiPM, APD

- System & Algorithmic Intelligence: AI, Anti-Interference, Packaging & Integration, Fusion with Camera and Radar, Calibration

- For each segment:

- Segment definition

- Patent portfolio overview

- Main patent assignees

- Notable patents

IP PROFILE OF A SELECTION OF PATENT ASSIGNEES

- LiDAR pure player:

- IP leadership of patent assignees evolution 2021 vs 2025

- IP leadership of patent assignees 2025

- Patent portfolio overview, analysis and description of recent patent activities for LiDAR pure players (7) : Hesai, RoboSense, Ouster -Sense Photonics, VanJee Technology, Seyond, Zvision, Aeva

- Patent portfolio overview for LiDAR pure players (16) : Leishen Intelligent, Sick, Benewake, SOSLAB, Oradar, Luminar, SiLC Technologies, Innoviz, MicroVision, Ibeo Automotive, Mobiltech, Infoworks, Blickfeld, OLEI, LiangDao, Aeye

- Tier one suppliers:

- IP leadership of patent assignees evolution 2021 vs 2025

- Patent portfolio overview, analysis and description of recent patent activities for Tier one suppliers (3) : Bosch, Huawei -Yinwang, Valeo

- Autonomous driving/vehicle players:

- IP leadership of patent assignees evolution 2021 vs 2025

- Patent portfolio overview, analysis and description of recent patent activities for Autonomous driving/vehicle players (2) : Aurora, Alphabet -Waymo

- Car makers:

- IP leadership of patent assignees evolution 2021 vs 2025

- Patent portfolio overview, analysis and description of recent patent activities for Car makers (2) : Hyundai, General Motors

PATENT LITIGATION

ANNEX

- Methodology for patent search, selection and analysis

- Terminology