|

시장보고서

상품코드

1431568

세계 위성 페이로드 시장 : 점유율 분석, 산업 동향, 성장 예측(2024-2029년)Satellite Payload - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2024 - 2029) |

||||||

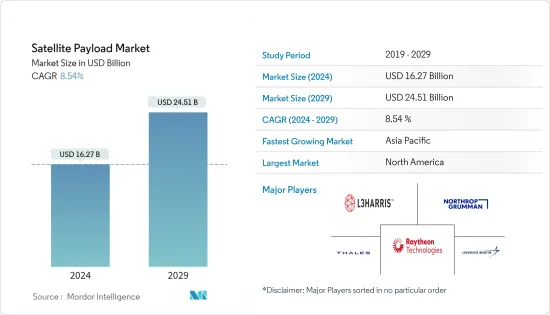

위성 페이로드 시장 규모는 2024년에 162억 7,000만 달러로 추정되며, 2029년에는 245억 1,000만 달러에 이르고, 예측 기간 중(2024-2029년) CAGR 8.54%로 성장할 것으로 예측됩니다.

주요 하이라이트

- 위성 페이로드 시장은 COVID-19 팬데믹에 의한 타의 추종을 불허하는 과제를 목격했습니다. 유행은 공급망의 혼란을 초래하여 위성 및 기타 우주 프로그램의 발사 지연으로 이어졌습니다. 제조업 생산 정지는 부품 부족을 일으키고 물품 수출입과 관련된 정부의 엄격한 규제는 위성 제조와 발사를 더욱 늦추었습니다.

- 또한 위성 발사 서비스와 위성 제조는 중국이나 한국 등에서의 제조 정지에 의한 컴퓨터 칩 부족의 영향도 받았습니다. 그러나 COVID 이후에는 위성 발사 수 증가와 우주 분야에 대한 지출 증가로 시장은 강력한 회복을 보였습니다.

- 상업용이나 군용 등 지구관측, 통신, 화상 처리 등 수많은 용도를 위한 소형 위성 발사 수 증가가 시장의 성장을 뒷받침하고 있습니다.

- 우주분야에 대한 지출 증가, 우주탐사활동 증가, 위성 발사수 증가가 시장 성장을 가속합니다. 2022년 우주 계획을 위한 세계 정부 지출은 과거 최고의 약 1,030억 달러에 달했습니다. 게다가 고속 통신 서비스를 위한 위성 별자리의 채용이 증가하고 있으며, 세계 정부, 우주 기관, 연구 기관의 지출이 증가하고 있는 것으로 향후 수년간 시장 성장을 가속할 것입니다.

위성 페이로드 시장 동향

예측 기간 동안 상업 부문이 현저한 성장을 보일 것으로 예상

- 상용 부문은 예측 기간 동안 상당한 성장을 보입니다. 이 성장은 상업용으로 발사되는 위성의 수가 증가하고 있기 때문입니다. Satellite Industry Association(SIA)은 제26회 연례 위성산업상황보고서(SSIR)를 발표했으며, 상업위성산업은 5년 연속 과거 최다 상업위성을 궤도에 발사했다고 말했습니다. SSIR에 따르면 2022년에는 총 2,325대의 상업위성이 투입되어 2021년에 비해 35% 이상 증가했습니다.

- 또한, 일부 신흥 기업들은 고속 통신, 네비게이션 및 이미지 서비스를 제공하기 위해 초소형 위성 별자리에 투자하고 있습니다. L3Harris Technologies의 SpaceView 이미지 페이로드 제품 라인은 농업, 임업, 광업, 석유 및 가스, 지도 작성, 도시 계획 등 다양한 임무를 지원하는 데 사용됩니다.

- 예를 들어, 2023년 5월 우주 인프라와 궤도 운송 서비스를 제공하는 미국 상업 우주 기업인 Momentus Inc. 는 7 미션에서 4개의 pocketqube 위성을 탑재한 데모 배포자의 호스트 페이로드를 운반하는 계약을 체결했습니다. 이러한 움직임은 예측 기간 동안 상용 부문의 성장을 가속할 것으로 보입니다.

예측기간 동안 북미가 시장의 현저한 성장을 보

- 북미는 위성 페이로드 시장에서 가장 높은 점유율을 차지하며 예측 기간 동안에도 지배를 유지합니다. 이러한 성장은 다양한 용도에 대한 위성 페이로드 수요 증가와 SpaceX, NASA 및 기타가 수행하는 디지털 페이로드의 기술 발전으로 인한 것입니다. 미국은 우주 개발에 대한 투자액이 가장 높았으며 2022년 투자액은 약 620억 달러였습니다.

- 또한 미국은 2021년 세계 우주비행 활동에 지출한 546억 달러의 절반 이상을 차지하고 있습니다. 총투자액 중 절반은 NASA와 상업우주지원 등 민간우주비행 활동에 투자되었고 나머지 절반은 공군, 우주군, 기타 국방부의 방위활동에 사용되었습니다.

- 예를 들어, 2022년 3월, 미국 우주군은 The Boeing Company가 개발한 위성 통신 페이로드의 중요 설계 심사를 통과했습니다. 2020년, The Boeing Company와 Northrop Grumman Corporation은 각각 1억 9,100만 달러와 2억 5,300만 달러의 별도 계약을 획득하여 미국 우주군 보호 전술 위성 통신(PTS) 프로그램의 페이로드를 설계했습니다. 이와 같이 우주프로그램에 대한 지출 증가, 군사·상업용도의 위성 발사수 증가가 이 지역 전체 시장 성장을 견인하고 있습니다.

위성 페이로드 산업 개요

위성 페이로드 시장은 소수의 기업이 시장에서 큰 점유율을 차지하고 있으며, 그 특성상 적당히 통합되어 있습니다. 주요 기업로는 RTX Corporation, Northrop Grumman Corporation, Lockheed Martin Corporation, THALES, L3Harris Technologies Inc. 등이 있습니다. 주요 OEM은 연구 개발과 혁신적인 기술에 고도로 투자하고 있습니다. 이와 관련하여 2022년 7월 인도의 우주 상황 인식 기업인 Digantara는 회사의 우주 기상 감시 페이로드 ROBI가 인도의 극위성 로켓의 사용된 상단에서 운영을 시작했다고 발표했습니다. 이 회사에 따르면 이 실험 페이로드는 2022년 6월 발사된 PSLV의 궤도 실험 플랫폼(POEM)에서 데이터를 공유하는 데 성공했습니다. 주요 기업의 이러한 발전은 향후 수년간 시장 성장을 뒷받침할 것으로 보입니다.

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 서포트

목차

제1장 서론

- 조사의 전제조건

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 역학

- 시장 성장 촉진요인

- 시장 성장 억제요인

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자·소비자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업간 경쟁 관계의 강도

제5장 시장 세분화

- 페이로드의 유형

- 통신

- 네비게이션

- 이미징

- 기타

- 궤도

- GEO

- MEO

- LEO

- 용도

- 상업

- 군사

- 용도

- 기상 모니터링

- 통신

- 감시

- 과학조사

- 기타 용도

- 지역

- 북미

- 미국

- 캐나다

- 유럽

- 영국

- 프랑스

- 독일

- 기타 유럽

- 아시아태평양

- 중국

- 인도

- 일본

- 한국

- 기타 아시아태평양

- 라틴아메리카

- 브라질

- 기타 라틴아메리카

- 중동 및 아프리카

- 사우디아라비아

- 아랍에미리트(UAE)

- 남아프리카

- 기타 중동 및 아프리카

- 북미

제6장 경쟁 구도

- 기업 프로파일

- RTX Corporation

- Lockheed Martin Corporation

- THALES

- Northrop Grumman Corporation

- L3Harris Technologies Inc.

- Honeywell International Inc.

- The Boeing Company

- Airbus SE

- ISRO

- General Dynamics Corporation

- Space Exploration Technologies Corp.

- Sierra Nevada Corporation

제7장 시장 기회와 앞으로의 동향

JHS 24.03.04The Satellite Payload Market size is estimated at USD 16.27 billion in 2024, and is expected to reach USD 24.51 billion by 2029, growing at a CAGR of 8.54% during the forecast period (2024-2029).

Key Highlights

- The satellite payload market witnessed unparalleled challenges due to the COVID-19 pandemic. The pandemic resulted in supply-chain disruptions, leading to delayed launches of satellites and other space programs. Production halts in manufacturing caused a shortage of components, and stringent government regulations associated with the import and export of goods further delayed the manufacturing and launch of satellites.

- Additionally, satellite launch services and satellite manufacturing were also impacted by computer chip shortages resulting from manufacturing shutdowns in countries like China and South Korea. However, the market showed a strong recovery post-COVID due to a growing number of satellite launches and increased spending on the space sector.

- A growing number of small satellite launches for numerous applications, such as commercial and military applications, which include Earth observation, telecommunication, and imaging, drive the growth of the market.

- Increasing expenditure on the space sector, the rising number of space exploration activities, and a growing number of satellite launches drive the market growth. In 2022, global government expenditure for space programs reached a record high of approximately USD 103 billion. Furthermore, the rising adoption of satellite constellations for high-speed communication services and increasing expenditure by governments, space agencies, and research organizations across the world will drive market growth in the coming years.

Satellite Payload Market Trends

Commercial Segment is Expected to Show Significant Growth During the Forecast Period

- The commercial segment will showcase remarkable growth during the forecast period. The growth is due to the increasing number of satellites launched for commercial applications. The Satellite Industry Association (SIA) has released its 26th annual State of the Satellite Industry Report (SSIR), which stated that the commercial satellite industry launched a record number of commercial satellites into orbit for a fifth consecutive year. According to the SSIR, a total of 2,325 commercial satellites were deployed in 2022, an increase of over 35 percent compared to 2021.

- Furthermore, several startups are investing in nanosatellite constellations to offer high-speed communication, navigation, and imaging services. The L3Harris Technologies' line of SpaceView imaging payloads is used to support various missions, including agriculture, forestry, mining, oil and gas, mapping, and urban planning.

- For instance, in May 2023, Momentus Inc., a US commercial space company that offers in-space infrastructure and orbital transportation services, signed an agreement with Hello Space, a satellite technology company, to carry a hosted payload of a demo deployer carrying four pocketqube satellites on the Vigoride-7 mission targeted to launch on the SpaceX Transporter-9 mission. Such developments will drive the growth of the commercial segment during the forecast period.

North America Will Showcase Significant Growth in the Market During the Forecast Period

- North America holds the highest shares in the satellite payload market and continue its domination during the forecast period. The growth is attributed to the increasing demand for satellite payloads for various applications and technological advancements in digital payloads carried out by SpaceX, NASA, and others. The US was the highest spender on space programs, with an approximate investment of USD 62 billion in 2022.

- Also, the United States accounted for more than half of the global spending of USD 54.6 billion in 2021 on spaceflight activities. Out of the total investment, half of the amount was invested in civil spaceflight activities such as NASA and supporting commercial space, and the other half went to defense programs in the Air Force, Space Force, and other parts of the Department of Defense.

- For instance, in March 2022, the US Space Force passed a critical design review of a satellite communication payload developed by Boeing. In 2020, The Boeing Company and Northrop Grumman Corporation won separate contracts worth USD 191 million and USD 253 million, respectively, to design payloads for the Protected Tactical Satcom (PTS) program of the US space force, a planned network of jam-resistant geostationary satellites for military classified and unclassified communications. Thus, growing expenditure on space programs and a rising number of satellite launches for military and commercial applications drive the growth of the market across the region.

Satellite Payload Industry Overview

The satellite payload market is moderately consolidated in nature, with the presence of a few players holding significant shares in the market. Some of the key players in the market are RTX Corporation, Northrop Grumman Corporation, Lockheed Martin Corporation, THALES, L3Harris Technologies Inc., and others. The key OEMs highly invest in research and development and innovative technologies. On this note, in July 2022, Digantara, an India-based space situational awareness company, announced its space weather monitoring payload ROBI is operational onboard a spent upper stage of India's Polar Satellite Launch Vehicle. The company said that the experimental payload successfully shared data from PSLV's Orbital Experimental Platform (POEM), which was launched in June 2022. Such developments from key players will boost market growth in the coming years.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Market Drivers

- 4.2 Market Restraints

- 4.3 Porter's Five Forces Analysis

- 4.3.1 Threat of New Entrants

- 4.3.2 Bargaining Power of Buyers/Consumers

- 4.3.3 Bargaining Power of Suppliers

- 4.3.4 Threat of Substitute Products

- 4.3.5 Intensity of Competitive Rivalry

5 MARKET SEGMENTATION

- 5.1 Payload Type

- 5.1.1 Communication

- 5.1.2 Navigation

- 5.1.3 Imaging

- 5.1.4 Others

- 5.2 Orbit

- 5.2.1 GEO

- 5.2.2 MEO

- 5.2.3 LEO

- 5.3 End-Use

- 5.3.1 Commercial

- 5.3.2 Military

- 5.4 Application

- 5.4.1 Weather Monitoring

- 5.4.2 Telecommunication

- 5.4.3 Surveillance

- 5.4.4 Scientific Research

- 5.4.5 Other Applications

- 5.5 Geography

- 5.5.1 North America

- 5.5.1.1 United States

- 5.5.1.2 Canada

- 5.5.2 Europe

- 5.5.2.1 United Kingdom

- 5.5.2.2 France

- 5.5.2.3 Germany

- 5.5.2.4 Rest of Europe

- 5.5.3 Asia-Pacific

- 5.5.3.1 China

- 5.5.3.2 India

- 5.5.3.3 Japan

- 5.5.3.4 South Korea

- 5.5.3.5 Rest of Asia-Pacific

- 5.5.4 Latin America

- 5.5.4.1 Brazil

- 5.5.4.2 Rest of Latin America

- 5.5.5 Middle East and Africa

- 5.5.5.1 Saudi Arabia

- 5.5.5.2 United Arab Emirates

- 5.5.5.3 South Africa

- 5.5.5.4 Rest of Middle East and Africa

- 5.5.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Company Profiles

- 6.1.1 RTX Corporation

- 6.1.2 Lockheed Martin Corporation

- 6.1.3 THALES

- 6.1.4 Northrop Grumman Corporation

- 6.1.5 L3Harris Technologies Inc.

- 6.1.6 Honeywell International Inc.

- 6.1.7 The Boeing Company

- 6.1.8 Airbus SE

- 6.1.9 ISRO

- 6.1.10 General Dynamics Corporation

- 6.1.11 Space Exploration Technologies Corp.

- 6.1.12 Sierra Nevada Corporation