|

시장보고서

상품코드

1626326

미국의 광학 센서 : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측(2025-2030년)US Optical Sensors - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

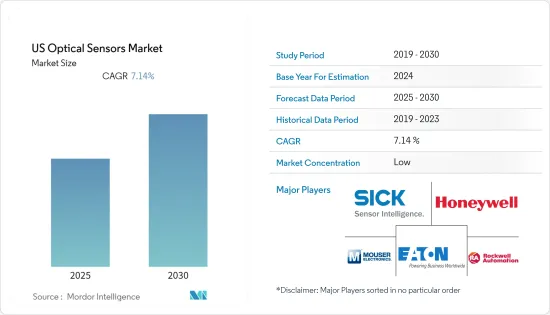

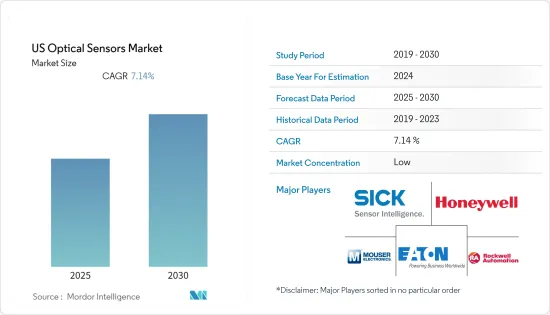

미국의 광학 센서 시장은 예측 기간 동안 연평균 7.14%의 CAGR을 기록할 것으로 예상됩니다.

소비자기술협회(CTA)에 따르면 2021년 소매 판매 예측에 따르면 미국의 소비자 전자제품 소매 판매액은 4,420억 달러에 달했습니다. 스마트폰은 가전제품 부문에서 가장 큰 소매 매출을 차지하는 제품으로 2020년 매출은 790억 달러에 달했습니다.

미국의 스마트폰 가구 보급률은 74%에 달해 미국 내 스마트폰 보급 가능성이 높다는 것을 보여줍니다. 미국 시장은 주로 시장의 최신 제품 혁신에 의해 주도되고 있습니다.

광학 센서는 일반적으로 스마트폰, 스마트 웨어러블, 스마트 워치에 환경 조명 등의 목적으로 내장되어 있습니다. 사물인터넷(IoT), 웨어러블 기술, 건강 및 피트니스 기술이 미국 시장을 변화시키고 있으며, 광학 센서 수요 증가의 주요 요인으로 작용하고 있습니다.

또한 스마트 TV는 높은 다기능성으로 인해 미국에서 높은 성장이 예상되며, comscore에 따르면 2020년 미국 가정에서 가장 인기 있는 스마트 TV 브랜드는 삼성으로 점유율이 32%로 안정적이며, 알카텔/TCL이 14%, Vizio가 13%로 뒤를 이었습니다. 미국에서는 스마트 TV가 모든 가정에 보급될 것으로 예상되며, 향후 더욱 증가하여 시장 성장에 박차를 가할 것으로 보입니다.

미국에서는 광학 센서를 이용한 자율주행차가 증가하고 있으며, Waymo와 같은 기업들이 미국에 진출해 무인자동차의 활용을 촉진하기 위해 사업을 확장하고 있습니다. 캘리포니아 주 등 미국 각 주에서 무인자동차 개발을 지원하기 위해 검사 규정을 확대하고 있어 광학 센서의 판매 증가가 예상됩니다.

미국의 광학 센서 시장 동향

광전 센서가 큰 성장세를 기록할 전망

광전 센서는 높은 정확도로 물체를 감지하기 때문에 산업 자동화 시장에서 널리 사용되고 있습니다. 이러한 센서는 계수, 모니터링, 컨베이어 메커니즘, 운송 시스템, 공작기계, 조립 라인 등 다양한 자동 기계에 통합되고 있으며, 주로 비접촉식 감지 및 측정을 위해 사용되고 있습니다.

Control Global Magazine에 따르면 이 지역의 주요 자동화 업체로는 Emerson, Rockwell, ABB, Fortive, Schneider Electric, Siemens 등이 있습니다. Emerson의 2020년 매출액은 52억 7,000만 달러, Rockwell Automation의 2020년 매출액은 37억 2,000만 달러입니다.

인더스트리 4.0을 통한 로봇 공학 및 자동화로의 전환이 가속화됨에 따라 작업의 정확성이 더욱 중요해지고 있습니다. 이에 따라 광전 센서에 대한 수요가 증가하고 있습니다. 포장, 자재 취급 및 자동차 산업은 IIoT와 빅데이터의 연계 및 스마트 센서의 데이터에 대한 의존으로 인해 광전 센서의 필요성을 강조하고 있습니다.

포장(자동 창고 증가)에서 제조, 의약품에서 식음료에 이르기까지 이러한 추세의 증가는 예측 기간 동안 시장 성장을 증가시킬 것으로 예상됩니다.

노동통계국에 따르면 미국의 창고 수는 해마다 증가하여 2020년에는 19,190개에 달했습니다. 또한 포브스가 48명의 응답자를 대상으로 실시한 설문조사에 따르면, 응답자의 3분의 1이 향후 1년 이내에 컨베이어 및 자동 분류 장비에 투자할 계획이 있다고 합니다.

산업 및 자동차 애플리케이션에서 광학 센서의 사용이 시장 성장을 견인할 것으로 예상

광학 센서는 차선 유지 보조 시스템, 주차 보조 시스템, 긴급 제동 보조 시스템 등 운전 보조 시스템에 점점 더 많이 사용되고 있으며, LED와 적외선 레이저를 기반으로 한 센서는 운전자의 부담을 점차 줄여주는 ADAS(첨단 운전자 보조 시스템)의 핵심 기술 중 하나입니다. 주요 기술 중 하나입니다.

미국 경제 분석국(BEA)에 따르면 2020년 미국에서 약 220만 대의 자동차가 생산되었는데, 이는 COVID-19 전염병으로 인해 크게 감소했습니다. 그러나 이 수치는 예측 기간 동안 증가할 것으로 예상되어 시장 성장을 촉진할 수 있으며, OICA(Organisation Internationale des Constructeurs d'Automobiles)에 따르면 2020년에는 북미에서 약 1,340만 대의 자동차가 생산되었습니다.

적외선 레이저를 기반으로 한 센서도 컨베이어 시스템, 이송 시스템, 조립 라인 모니터링 등 비접촉식 감지를 위해 다양한 자동 기계에 점점 더 많이 통합되고 있습니다. 자동차 산업에서 광학 센서의 적용은 특히 기술 발전으로 인해 이미지 센서의 사용이 크게 증가하고 있습니다. 자동차 산업에서 이미지 센서의 성장은 자동차 부문의 광범위한 이미지 애플리케이션으로 인해 빠르게 성장할 것으로 예상됩니다.

2020년 1월, 세계 센서 솔루션 공급업체인 ams AG는 근적외선(NIR) 이미지 센서인 CMOS 세계 셔터 센서(CGSS) 근적외선(NIR) 이미지 센서인 CGSS130을 출시하였습니다. %의 높은 양자 효율을 가지고 있습니다. 센서 제조에 사용되는 적층 BSI 공정은 3.8mm*4.2mm의 작은 풋프린트를 제공합니다.

이 센서는 최대 120 프레임/초의 프레임 속도로 1080H X 1280V의 유효 픽셀 배열로 흑백 이미지를 생성합니다. 또한 100dB 이상의 HDR(High Dynamic Range) 모드를 지원하며, CGSS130은 NIR 파장에 대해 4배 더 민감하여 3D 센싱 시스템에서 매우 낮은 출력의 IR 이미터로부터의 반사를 확실하게 감지합니다. 이 센서는 액티브 스테레오 비전, Time-of-flight, Structured Light와 같은 3D 센싱 기술에 사용됩니다.

미국의 광학 센서 산업 개요

미국의 광학 센서 시장은 국제적인 전통 브랜드, 국내 브랜드, 신규 진입 기업 등 소수의 주요 기업들로 세분화되어 경쟁 구도를 형성하고 있습니다. 주요 진입 기업 중 일부는 다양한 전략적 인수합병, 기술 혁신, R&D 투자 증가를 통해 시장 확대를 위한 움직임을 강화하고 있습니다.

- 2021년 2월 Mouser Electronics는 의료 및 자동차 산업 센서 공급업체인 Sensirion의 다양한 환경 센서를 보유하고 있으며, SPS30 미립자 물질 센서는 레이저 산란과 Sensirion의 오염 방지 기술이 결합된 광학 센서입니다. 결합된 광학 센서입니다. 이 센서는 HVAC 장비, 에어컨, 사물인터넷(IoT) 장치에서 정확한 측정을 가능하게 합니다.

- 2021년 1월 : 허니웰은 리튬이온 배터리(LIB) 생산을 최적화하기 위해 설계된 광학 캘리퍼스 측정 센서를 발표했습니다. 이 센서는 LIB 생산 중 프레스 스테이션뿐만 아니라 코팅 중 전극 재료의 실제 두께를 측정할 수 있는 효과적인 솔루션을 설명합니다. 광학 캘리퍼스 측정 센서는 0.5mm x 0.5mm(0.019685인치 x 0.019685인치)의 영역에서 1미크론(0.0393701분의 1,000분의 1인치)의 코팅 편차를 감지할 수 있습니다.

기타 혜택

- 엑셀 형식의 시장 예측(ME) 시트

- 3개월간 애널리스트 지원

목차

제1장 소개

- 조사 가정과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 인사이트

- 시장 개요

- 밸류체인 분석

- Porter's Five Forces 분석

- 신규 참여업체의 위협

- 구매자의 교섭력

- 공급 기업의 교섭력

- 대체품의 위협

- 경쟁 기업 간의 경쟁 관계

- COVID-19가 시장에 미치는 영향

제5장 시장 역학

- 시장 성장 촉진요인

- 스마트폰 보급 확대

- 산업의 절전 디바이스 수요 증가

- 다양한 산업의 자동화 기술 시장 침투 증가

- 시장 성장 억제요인

- 화질과 가격 불균형

제6장 시장 세분화

- 기술 부문

- 초분광 영상

- 근적외선 분광법

- 광음향 토모그래피

- 광간섭단층촬영

- 센서 유형

- 광섬유 센서

- 영상 센서

- 위치 센서

- 환경광과 근접 센서

- 황화 카드뮴

- 실리콘

- InGaAs 센서

- 확장형 InGaAs 센서

- 적외선 센서

- 기타 센서

- 용도

- 상업용

- 가전제품

- 의료용

- 자동차

- 산업용

- 항공우주 및 방위

- 옵토커플러

- 4 핀 옵토커플러

- 6 핀 옵토커플러

- 고속 옵토커플러

- IGBT 게이트 드라이버용 옵토커플러

- 단열 앰프용 옵토커플러

- 기타

제7장 경쟁 구도

- 기업 개요

- Mouser Electronics Inc.

- Sick AG

- Rockwell Automation

- Honeywell Inc.

- Eaton Corporation

- Turck inc.

- Robert Bosch GmbH

- Atmel Corporation

- ST Microelecronics inc

- Hitachi Ltd

- Omnivision Inc.

제8장 투자 분석

제9장 시장 전망

ksm 25.01.17The US Optical Sensors Market is expected to register a CAGR of 7.14% during the forecast period.

According to the Consumer Technology Association (CTA), based on the projected retail sales for 2021, consumer electronics retail sales in the United States reached USD 442 billion. Smartphones were the products accounting for the largest retail revenue within the consumer electronics sector, comprising USD 79 billion in revenue in 2020.

The smartphone household penetration stands at 74% in the United States, which indicates a high potential for household penetration in the country. The United States market is primarily driven by the latest product innovations in the market.

Optical sensors are typically embedded in smartphones, smart wearable, and smartwatches for ambient light and other purposes. Internet of Things (IoT), wearable technology, and health and fitness technology have transformed the United States market and have been primary drivers for increasing the demand for optical sensors.

Smart TVs are also expected to witness high growth in the United States, owing to high multi-functionality. According to comscore, In 2020, Samsung remained the most popular smart TV brand among US households, with a steady share of 32%, followed by Alcatel/TCL and Vizio with 14% and 13% market share, respectively. It is expected that smart TVs will be a part of all households in the United States, which is expected to further increase further, thereby fueling the growth of the market.

Autonomous vehicles, which use optical sensors, have been on the rise in the United States. Companies, such as Waymo, are stationed in the country and have been expanding operations to drive the use of driverless cars. Various states in the country, such as California, have been expanding testing rules to aid the development of driverless cars, which is expected to increase the sales of optical sensors.

US Optical Sensors Market Trends

Photoelectric Sensor is Expected to Register a Significant Growth

These sensors have been recognized for their robust use in the industrial automation marketplace, owing to their high precision in detecting objects. These sensors have found a rising integration into a wide range of automated machinery, mainly for non-contact detections and measurements, including counting, monitoring, conveyor mechanisms, transport systems, machine tools, and across assembly lines.

According to Control Global Magazine, some of the leading automation vendors in the region include Emerson, Rockwell, ABB, Fortive, Schneider Electric, Siemens, etc. Emerson had a sales revenue of USD 5.27 Billion in the year 2020, followed by Rockwell Automation with a sales revenue of USD 3.72 Billion in 2020.

With a greater inclination toward employing robotics and automation through Industry 4.0, there is a pressing need for precision in operations. Thus, driving the need for photoelectric sensors. The packaging, material handling, and automotive industries have emphasized the need for photoelectric sensors, owing to their collaboration of IIoT with Big Data and the reliance on data from smart sensors.

This rising trend in sectors, ranging from packaging (the growth of automated warehouses) to manufacturing, and pharmaceuticals to food and beverages, is set to augment the growth of the market over the forecast period.

According to the Bureau of Labor Statistics, the number of warehouses in the United States has been growing at an increasing rate every year, reaching 19,190 in 2020. Forbes survey with 48 respondents also showed that one-third of respondents plan to invest in conveyors or automatic sortation facilities in the next 12 months.

Usage of optical sensors in Industrial and Automotive applications are expected to drive the growth of the market

Optical sensors are increasingly used in driver assistance systems for lane-keeping assistants, parking assistants, and emergency brake assistant systems. The sensors, based on LEDs and infrared lasers, are one of the primary technologies for advanced driver assistance systems to reduce the burden on the driver gradually.

According to the U.S. Bureau of Economic Analysis (BEA), In 2020, approximately 2.2 million automobiles were produced in the United States, which has decreased a lot due to the covid-19 pandemic. However, this number is expected to increase in the forecasted period, which can fuel the growth of the market. Organisation Internationale des Constructeurs d'Automobiles (OICA), almost 13.4 million motor vehicles were produced in North America in 2020.

Sensors based on infrared lasers are also witnessing a rising integration into a wide range of automated machinery primarily for non-contact detection, such as monitoring conveyor systems, transport systems, and assembly lines. The application of optical sensors in the automotive industry is considerably growing, especially with the usage of image sensors due to the advancement of technology. The image sensors growth in the automotive industry is estimated to grow rapidly due to its extensive image applications in the automotive sector.

In January 2020, ams AG, a worldwide supplier of sensor solutions, launched the CMOS Global Shutter Sensor (CGSS) Near Infrared (NIR) image sensor, CGSS130, that enables 3D optical sensing applications such as face recognition, payment authentication, among others. The CGSS130 sensor has high quantum efficiency at NIR wavelength up to 40% at 940nm and 50% at 850nm. The stacked BSI process used to fabricate the sensors offer a small footprint of 3.8mm*4.2mm.

The sensor produces monochrome images with an effective pixel array of 1080H X 1280V at a maximum frame rate of 120 frames/s. In addition, it offers a high dynamic range (HDR) mode of more than 100dB. The CGSS130 is 4times more sensitive to NIR wavelengths and reliably detects reflections from very low-power IR emitters in 3D sensing systems. The sensor is used for 3D sensing technologies such as Active Stereo Vision, Time-of-flight, and Structured Ligh.

US Optical Sensors Industry Overview

The United States Optical Sensors Market is fragmented with few major players, which are various established international brands, domestic brands, as well as new entrants that form a competitive landscape. Some of the major players are increasingly seeking market expansion through various strategic mergers and acquisitions, innovation, increasing investments in research and development.

- February 2021: Mouser Electronics stocked a broad selection of environmental sensors from Sensirion, a supplier of sensors for the medical and automotive industries. The selection included the SPS30 particulate matter sensor, which is an optical sensor that combines laser scattering with Sensirion's contamination-resistant technology. The sensor enables accurate measurements for HVAC equipment, air conditioners, and Internet of Things (IoT) devices.

- January 2021: Honeywell announced the introduction of an Optical Caliper Measurement Sensor designed to optimize Lithium-Ion Battery (LIB) production. The sensor provides an effective solution for measuring the true thickness of electrode material during coating as well as at the pressing station during LIB manufacturing. The Optical Caliper Measurement Sensor can detect variations in coatings as small as 1 micron (0.0393701 thousandths of an inch) in areas as small as 0.5 mm x 0.5 mm (0.019685 inches x 0.019685 in).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET INSIGHTS

- 4.1 Market Overview

- 4.2 Value Chain Analysis

- 4.3 Porter's Five Forces Analysis

- 4.3.1 Threat of New Entrants

- 4.3.2 Bargaining Power of Buyers

- 4.3.3 Bargaining Power of Suppliers

- 4.3.4 Threat of Substitutes

- 4.3.5 Intensity of Competitive Rivalry

- 4.4 Impact of Covid-19 on the Market

5 MARKET DYNAMICS

- 5.1 Market Drivers

- 5.1.1 Increasing Market Penetration of Smartphones

- 5.1.2 Increasing Demand for Power-saving Devices Across Industries

- 5.1.3 Increasing Market Penetration of Automation Techniques Across Various Industries

- 5.2 Market Restraints

- 5.2.1 Imbalance Between the Image Quality and Price

6 MARKET SEGMENTATION

- 6.1 Technology

- 6.1.1 Hyperspectral imaging

- 6.1.2 Near IR Spectroscopy

- 6.1.3 Photo-Acoustic Tomography

- 6.1.4 Optical Coherence Tomography

- 6.2 Sensor Type

- 6.2.1 Fiber Optic Sensors

- 6.2.2 Image Sensors

- 6.2.3 Position Sensors

- 6.2.4 Ambient light and proximity sensors

- 6.2.4.1 Cadmium Sulfide

- 6.2.4.2 Silicon

- 6.2.4.3 InGaAs Sensors

- 6.2.4.4 Extended InGaAs Sensors

- 6.2.5 Infrared Sensors

- 6.2.6 Other Sensors

- 6.3 Applications

- 6.3.1 Commercial

- 6.3.2 Consumer Electronics

- 6.3.3 Medical

- 6.3.4 Automotive

- 6.3.5 Industrial

- 6.3.6 Aerospace & Defence

- 6.3.7 Optocouplers

- 6.3.7.1 4-pin Optocouplers

- 6.3.7.2 6-pin Optocouplers

- 6.3.7.3 High speed optocouplers

- 6.3.7.4 IGBT gate driver optocouplers

- 6.3.7.5 Isolation Amplifier Optocouplers

- 6.3.8 Others

7 COMPETITIVE LANDSCAPE

- 7.1 Company Profiles

- 7.1.1 Mouser Electronics Inc.

- 7.1.2 Sick AG

- 7.1.3 Rockwell Automation

- 7.1.4 Honeywell Inc.

- 7.1.5 Eaton Corporation

- 7.1.6 Turck inc.

- 7.1.7 Robert Bosch GmbH

- 7.1.8 Atmel Corporation

- 7.1.9 ST Microelecronics inc

- 7.1.10 Hitachi Ltd

- 7.1.11 Omnivision Inc.