|

시장보고서

상품코드

1683878

북미의 LFP 배터리 팩 시장 : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측(2025-2029년)North America LFP Battery Pack - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2029) |

||||||

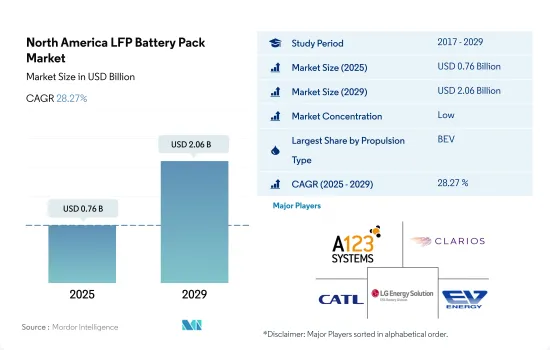

북미의 LFP 배터리 팩 시장 규모는 2025년에 7억 6,000만 달러로 추정되며, 2029년에는 20억 6,000만 달러에 이를 것으로 예측되고, 예측 기간(2025-2029년)의 CAGR은 28.27%를 보일 것으로 예측됩니다.

정부 지원과 기술 발전이 BEV 부문에서 LFP 배터리 채택을 촉진

- 2023년 북미에서 전기자동차(EV)용 리튬인산철(LFP) 배터리 팩의 채택과 판매량은 꾸준히 증가했습니다. LFP 배터리는 다른 배터리 화학 물질에 비해 높은 에너지 밀도, 긴 사이클 수명, 저렴한 비용으로 인해 점점 더 인기를 얻고 있습니다. 그러나 LFP 배터리 팩이 장착된 전기자동차의 일반적인 주행 가능 거리는 1회 충전 시 약 320-480km입니다.

- 북미의 LFP 배터리 팩의 채택과 보급은 정부 규제 및 인센티브, 전기자동차에 대한 소비자 수요, 배터리 기술의 발전과 같은 요인에 힘입어 향후 몇 년 동안 계속 증가할 것으로 예상됩니다. 또한, LFP 배터리 팩의 성능을 개선하고 비용을 절감하려는 자동차 제조업체의 지속적인 노력도 전기자동차 시장에서의 채택 증가에 기여할 것입니다.

- 예를 들어, 캐나다 퀘벡은 LFP 배터리를 포함한 EV용 배터리의 생산과 재활용에 36억 7,923만 달러(50억 캐나다 달러)를 투자할 새로운 계획을 발표했습니다. 테테슬라와 제너럴 모터스를 비롯한 여러 OEM이 북미에서 LFP 배터리를 사용한 전기자동차 개발 및 생산에 투자하고 있습니다. 2035년까지 캘리포니아주에서 판매되는 모든 승용차와 트럭을 무공해 차량으로 만들겠다는 캘리포니아주의 목표와 같이 이 지역 정부는 화석 연료 차량을 단계적으로 퇴출하고 전기자동차 도입을 촉진하기 위한 목표를 설정했습니다. 전반적으로 북미 전기자동차용 LFP 배터리 팩 시장의 미래는 소비자 수요 증가, 기술 발전, 정부 지원으로 인해 향후 몇 년간 지속적인 성장이 예상되는 등 전망이 밝아 보입니다.

배터리 비용 감소와 시장 상황의 변화로 북미의 전기자동차 시장에서 LFP 배터리의 채택이 증가

- 북미, 특히 미국과 캐나다의 LFP 배터리 시장은 점차 진화하고 있습니다. LFP 배터리는 전기자동차(EV) 시장에서 다른 리튬 이온 배터리 화학 물질만큼 일반적으로 사용되지는 않았지만, 관심과 채택이 증가하는 조짐이 나타나고 있습니다. LFP 배터리는 안전성, 긴 수명, 열 안정성이 중요한 요소인 틈새 EV 애플리케이션에 채택되고 있습니다. 이러한 애플리케이션에는 전기 버스, 상용 차량 및 기타 특수 전기자동차가 포함됩니다. LFP 배터리의 견고함과 고전력 공급 능력은 이러한 특정 사용 사례에 매력적으로 작용했습니다.

- 승용 전기자동차 시장에서는 아직 널리 보급되지 않았지만 북미에서는 LFP 배터리가 주목받으며 채택되고 있습니다. LFP 배터리는 에너지 밀도보다 내구성과 신뢰성을 우선시하는 특정 시장 부문에서 주목을 받고 있습니다. 예를 들어, 긴 수명과 일관된 성능이 중요한 전기 버스 부문에서는 긴 수명과 견고한 특성으로 인해 LFP 배터리의 채택이 증가하고 있습니다.

- 미국과 캐나다의 승용 전기자동차에서는 LFP 배터리가 덜 일반적일 수 있지만, 시간이 지남에 따라 채택이 증가할 수 있습니다. 진화하는 시장 상황, 배터리 기술의 발전, 소비자 선호도의 변화는 향후 몇 년 동안 배터리 화학 물질 선택에 영향을 미칠 수 있습니다. 또한 LFP 배터리의 가격이 하락하고 있어 시장에서 경쟁력이 높아지고 있습니다. 그 결과 일부 전기자동차 제조업체와 배터리 공급업체는 특정 고객 요구와 시장 부문을 충족하기 위해 LFP 배터리를 자사 제품에 통합하기 시작했습니다.

북미의 LFP 배터리 팩 시장 동향

북미의 전기자동차 시장의 주요 기업은 테슬라, 도요타, 포드, 현대자동차, 혼다 등

- 북미의 전기자동차 시장은 주로 5개의 주요 업체가 주도하고 있으며 2023년 시장의 70% 이상을 차지합니다. 이러한 주요 업체로는 테슬라, 도요타, 포드, 현대자동차, 혼다가 있습니다. 테슬라는 북미 여러 국가에서 전기자동차를 가장 많이 판매하고 있으며, 시장의 약 33%를 차지하고 있습니다. 이 회사는 강력한 혁신 기술에 중점을 두고 있으며 다양한 전기자동차 부품(배터리) 제조업체와 강력한 전략적 파트너십을 맺고 있습니다. 미국에 기반을 둔 회사로서 북미 전역의 미국, 캐나다 등 주요 국가에서 우수한 제품 및 서비스를 제공하는 강력한 고객 기반을 보유하고 있습니다.

- 도요타 그룹은 북미에서 약 30.8%의 시장 점유율을 차지하는 두 번째로 큰 전기자동차 판매업체입니다. 이 회사는 강력한 공급망과 유통망을 보유하고 있습니다. 토요타는 고객들 사이에서 신뢰할 수 있는 브랜드 이미지를 가지고 있습니다. 북미의 여러 국가에서 전기자동차 판매량 3위를 차지하고 있습니다. 포드 그룹은 약 9.9%의 시장 점유율로 이 회사를 인수했습니다. 이 회사는 강력한 브랜드 이미지와 다양한 제품으로 북미 국가에서 많은 고객층을 확보하고 있습니다.

- 현대자동차는 북미 전기자동차 판매량에서 약 5.48%의 시장 점유율을 차지하며 4위 업체입니다. 현대자동차는 강력한 생산 및 공급망 네트워크를 보유하고 있으며, 합리적인 가격부터 프리미엄 가격까지 다양한 유형의 고객을 위한 혁신적이고 다양한 제품을 제공하고 있습니다. 전기자동차 시장에서 5번째로 큰 업체는 약 5.22%의 시장 점유율을 유지하고 있는 Honda입니다. 북미에서 전기자동차를 판매하는 다른 업체로는 지프, 쉐보레, BMW, 볼보 등이 있습니다.

미국은 전기자동차 수요가 가장 큰 시장으로, 2023년 북미의 배터리 팩 시장의 60% 이상을 차지할 것으로 예상

- 2023년에는 북미 여러 국가에서 전기자동차의 수가 꾸준히 증가하여 배터리 수요가 급증했습니다. 이 지역에서는 그 밖에도 많은 브랜드와 모델이 판매되고 있지만, 2023년의 상위 5 모델, 테슬라 Model Y, 테슬라 Model 3, 도요타 Rav 4, 도요타 시엔타, 혼다 CRV가 시장의 상당 부분을 획득했습니다. 2023년 미국에서의 판매 대수는 24만 7,344대로, 테슬라 Model Y가 톱의 자리를 유지했습니다. Model Y는 긴 주행거리, 넓은 좌석 공간, 넉넉한 트렁크 용량으로 큰 사랑을 받고 있습니다.

- 테슬라 Model 3은 2023년 미국에서 판매 대수가 21만 5,500대로 2위를 차지했습니다.후륜 구동과 퍼포먼스 버전이 있습니다. 강력한 성능 특성으로 인해 Model 3는 고객을 끌어모으고 있습니다. 전기자동차 판매에서는 도요타 Rav4가 미국 및 북미 전역에서 14만 9,938대를 판매해 3위를 차지했습니다. 이 차량은 플러그인 하이브리드 기술과 Toyota Safety Sense를 포함한 여러 ADAS 기능을 탑재하고 있습니다.

- 도요타 시엔타는 미국에서 6만 9,720대를 판매하고 전기자동차 판매 대수 4위를 차지했습니다. 이 차량에는 하이브리드 파워트레인이 장착된 2.5리터 엔진이 옵션으로 제공됩니다. 7인승 차량을 찾는 대가족 소비자들은 토요타 시에나에 긍정적인 반응을 보였습니다. 5위는 혼다 CRV로 미국에서 2023년 판매량은 6만 9,720대였습니다. 다른 판매 모델은 도요타 하이랜더, 지프 랭글러, 도요타 캠리, 혼다 어코드, 포드 머스탱 마하 E 등입니다.

북미의 LFP 배터리 팩 산업 개요

북미의 LFP 배터리 팩 시장은 세분화되어 있으며 상위 5개사에서 3.58%를 차지하고 있습니다. 이 시장 주요 기업은 다음과 같습니다. A123 Systems LLC, Clarios International Inc., Contemporary Amperex Technology(CATL), LG Energy Solution Ltd. and Primearth EV Energy(sorted alphabetically).

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 지원

목차

제1장 주요 요약과 주요 조사 결과

제2장 보고서 제안

제3장 소개

- 조사의 전제조건과 시장 정의

- 조사 범위

- 조사 방법

제4장 주요 산업 동향

- 전기자동차 판매 대수

- OEM별 전기자동차 판매 대수

- 베스트셀러 전기자동차 모델

- 선호되는 배터리 화학을 가진 OEM

- 배터리 팩 가격

- 배터리 재료 비용

- 다양한 배터리 화학의 가격 차트

- 누가 누구에게 공급하는지

- EV 배터리 용량 및 효율성

- 출시 된 EV 모델 수

- 규제 프레임워크

- 북미

- 밸류체인과 유통채널 분석

제5장 시장 세분화

- 차체 유형

- 버스

- LCV

- M & HDT

- 승용차

- 추진 유형

- BEV

- PHEV

- 용량

- 15-40kWh

- 40-80kWh

- 80kWh 이상

- 15kWh 미만

- 배터리 형태

- 원통형

- 파우치형

- 프리즘형

- 방식

- 레이저

- 와이어

- 구성요소

- 양극

- 음극

- 전해질

- 분리기

- 재료 유형

- 코발트

- 리튬

- 망간

- 천연 흑연

- 니켈

- 기타 재료

- 국가

- 캐나다

- 미국

제6장 경쟁 구도

- 주요 전략 동향

- 시장 점유율 분석

- 기업 상황

- 기업 프로파일

- A123 Systems LLC

- ACDELCO(Subsidiary Of General Motors)

- American Battery Solutions Inc.

- Clarios International Inc.

- Contemporary Amperex Technology Co. Ltd.(CATL)

- Electrovaya Inc.

- Envision AESC Japan Co. Ltd.

- LG Energy Solution Ltd.

- Nikola Corporation

- Primearth EV Energy Co. Ltd.

- QuantumScape Corp.

제7장 CEO에 대한 주요 전략적 질문

제8장 부록

- 세계 개요

- 개요

- Five Forces 분석 프레임워크

- 세계의 밸류체인 분석

- 시장 역학(DROs)

- 출처 및 참고문헌

- 도표 일람

- 주요 인사이트

- 데이터 팩

- 용어집

The North America LFP Battery Pack Market size is estimated at 0.76 billion USD in 2025, and is expected to reach 2.06 billion USD by 2029, growing at a CAGR of 28.27% during the forecast period (2025-2029).

Government support and technological advancements drive LFP battery adoption in the BEV segments

- In 2023, the adoption and sales of lithium iron phosphate (LFP) battery packs for electric vehicles (EVs) steadily increased in North America. LFP batteries are becoming increasingly popular due to their high energy density, long cycle life, and low cost compared to other battery chemistries. However, the typical range for an EV with an LFP battery pack is around 320-480 km per charge.

- The adoption and penetration of LFP battery packs in North America are expected to continue to grow in the coming years, driven by factors such as government regulations and incentives, consumer demand for EVs, and advancements in battery technology. Moreover, the ongoing efforts of automakers to improve the performance and reduce the cost of LFP battery packs will also contribute to their increased adoption in the EV market.

- For example, the Canadian province of Quebec announced a new plan to invest USD 3,679.23 million (CAD 5 billion) in the production and recycling of EV batteries, including LFP batteries. Several OEMs, including Tesla and General Motors, are investing in the development and production of EVs with LFP batteries in North America. Governments in the region have set targets for phasing out fossil fuel-powered vehicles and promoting the adoption of EVs, such as California's goal of having all new passenger cars and trucks sold in the state be zero-emission vehicles by 2035. Overall, the future of the North American LFP battery pack market for electric vehicles looks promising, with continued growth expected in the coming years due to increasing consumer demand, technological advancements, and government support.

Decreasing battery costs and evolving market conditions are leading to increased adoption of LFP batteries in the North American EV market

- The market for LFP batteries in North America, specifically in the United States and Canada, is gradually evolving. Although LFP batteries were not as commonly used as other lithium-ion battery chemistries in the electric vehicle (EV) market, signs of increasing interest and adoption have emerged. LFP batteries have been adopted in niche EV applications where safety, long cycle life, and thermal stability are critical factors. These applications include electric buses, commercial fleet vehicles, and other specialized electric vehicles. The robustness of LFP batteries and their ability to deliver high power have made them attractive for these specific use cases.

- Despite being less prevalent in the passenger EV market, LFP batteries have gained some attention and adoption in North America. LFP batteries have gained traction in specific market segments that prioritize durability and reliability over energy density. For instance, in the electric bus sector, where long cycle life and consistent performance are important, LFP batteries have been increasingly adopted due to their extended lifespan and robust characteristics.

- While LFP batteries may have been less common in passenger EVs in the United States and Canada, their adoption could have increased over time. The evolving market conditions, advancements in battery technology, and changing consumer preferences can influence the choice of battery chemistries in the coming years. Moreover, the cost of LFP batteries has been decreasing, making them more competitive in the market. As a result, some EV manufacturers and battery suppliers have started incorporating LFP batteries into their product offerings to cater to specific customer needs and market segments.

North America LFP Battery Pack Market Trends

The major players in the North American electric vehicle market include Tesla, Toyota, Ford, Hyundai, and Honda

- The North American electric vehicle market is majorly driven by the five major players, accounting for more than 70% of the market in 2023. These prominent players include Tesla, Toyota Group, Ford Group, Hyundai, and Honda. Tesla is the highest seller of electric vehicles in the various North American countries, accounting for around 33% of the market. The company focuses on strong innovation technologies and has strong strategic partnerships with various EV components (such as a battery) manufacturers. Being a US-based company, it has a strong customer base with great product and service offerings in major countries like the United States and Canada across North America.

- Toyota Group is the second largest seller of electric vehicles, accounting for around 30.8% market share across North America. The company has a strong supply chain and distribution network. Toyota has a reliable brand image among its customers. It ranks third in EV sales across various countries in North America. Ford Group acquired it with around 9.9% of the market share. The company has a large customer base in North American countries due to its strong brand image and diverse offerings.

- Hyundai is the fourth largest player, acquiring around 5.48% of the market share in EV sales across North America. The company has a strong production and supply chain network, with wide innovative and diverse products offered for various types of customers looking from reasonable to premium pricing. The fifth-largest player operating in the EV market is Honda, maintaining its market share at around 5.22%. Some of the other players selling EVS in North America include Jeep, Chevrolet, BMW, and Volvo.

The United States was the largest market with huge EV demand and captured more than 60% of the battery pack market across the region in 2023

- In 2023, the demand for batteries surged as the number of electric vehicles steadily climbed across several North American countries. Many other brands and models are sold in the region, but the top five models in 2023, the Tesla Model Y, Tesla Model 3, Toyota Rav 4, Toyota Sienna, and Honda CRV, acquired a significant portion of the market. With 247,344 units sold in the United States in 2023, the Tesla Model Y maintained its top spot. The Model Y is very well-liked because of its long range, strong seating capacity, and huge luggage capacity.

- The Tesla Model 3 took second place with 215,500 sales in the United States in 2023. The rear-wheel drive and performance versions of the vehicle are available. Due to its strong performance characteristics, Model 3 is drawing customers. The Toyota Rav4 took third position in electric car sales, with sales of 149,938 in the United States and throughout North America. The vehicle has plug-in hybrid technology and several ADAS features, including Toyota Safety Sense.

- The Toyota Sienna has acquired fourth place in the electric vehicle models' sales, with 69,720 in the United States. The car comes with the option of a 2.5 l engine with a hybrid powertrain. Consumers with big families looking for seven-seater cars have positively responded to the Toyota Sienna. The fifth place was acquired by the Honda CRV, selling 69,720 units in 2023 in the United States. Other top-selling models include Toyota Highlander, Jeep Wrangler, Toyota Camry, Honda Accord, and Ford Mustang Mach-E.

North America LFP Battery Pack Industry Overview

The North America LFP Battery Pack Market is fragmented, with the top five companies occupying 3.58%. The major players in this market are A123 Systems LLC, Clarios International Inc., Contemporary Amperex Technology Co. Ltd. (CATL), LG Energy Solution Ltd. and Primearth EV Energy Co. Ltd. (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 Electric Vehicle Sales

- 4.2 Electric Vehicle Sales By OEMs

- 4.3 Best-selling EV Models

- 4.4 OEMs With Preferable Battery Chemistry

- 4.5 Battery Pack Price

- 4.6 Battery Material Cost

- 4.7 Price Chart Of Different Battery Chemistry

- 4.8 Who Supply Whom

- 4.9 EV Battery Capacity And Efficiency

- 4.10 Number Of EV Models Launched

- 4.11 Regulatory Framework

- 4.11.1 North America

- 4.12 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size in Value in USD and Volume, Forecasts up to 2029 and analysis of growth prospects)

- 5.1 Body Type

- 5.1.1 Bus

- 5.1.2 LCV

- 5.1.3 M&HDT

- 5.1.4 Passenger Car

- 5.2 Propulsion Type

- 5.2.1 BEV

- 5.2.2 PHEV

- 5.3 Capacity

- 5.3.1 15 kWh to 40 kWh

- 5.3.2 40 kWh to 80 kWh

- 5.3.3 Above 80 kWh

- 5.3.4 Less than 15 kWh

- 5.4 Battery Form

- 5.4.1 Cylindrical

- 5.4.2 Pouch

- 5.4.3 Prismatic

- 5.5 Method

- 5.5.1 Laser

- 5.5.2 Wire

- 5.6 Component

- 5.6.1 Anode

- 5.6.2 Cathode

- 5.6.3 Electrolyte

- 5.6.4 Separator

- 5.7 Material Type

- 5.7.1 Cobalt

- 5.7.2 Lithium

- 5.7.3 Manganese

- 5.7.4 Natural Graphite

- 5.7.5 Nickel

- 5.7.6 Other Materials

- 5.8 Country

- 5.8.1 Canada

- 5.8.2 US

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 A123 Systems LLC

- 6.4.2 ACDELCO (Subsidiary Of General Motors)

- 6.4.3 American Battery Solutions Inc.

- 6.4.4 Clarios International Inc.

- 6.4.5 Contemporary Amperex Technology Co. Ltd. (CATL)

- 6.4.6 Electrovaya Inc.

- 6.4.7 Envision AESC Japan Co. Ltd.

- 6.4.8 LG Energy Solution Ltd.

- 6.4.9 Nikola Corporation

- 6.4.10 Primearth EV Energy Co. Ltd.

- 6.4.11 QuantumScape Corp.

7 KEY STRATEGIC QUESTIONS FOR EV BATTERY PACK CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms