|

시장보고서

상품코드

1851809

디지털 트랜잭션 관리(DTM) : 시장 점유율 분석, 업계 동향, 통계, 성장 예측(2025-2030년)Digital Transaction Management (DTM) - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

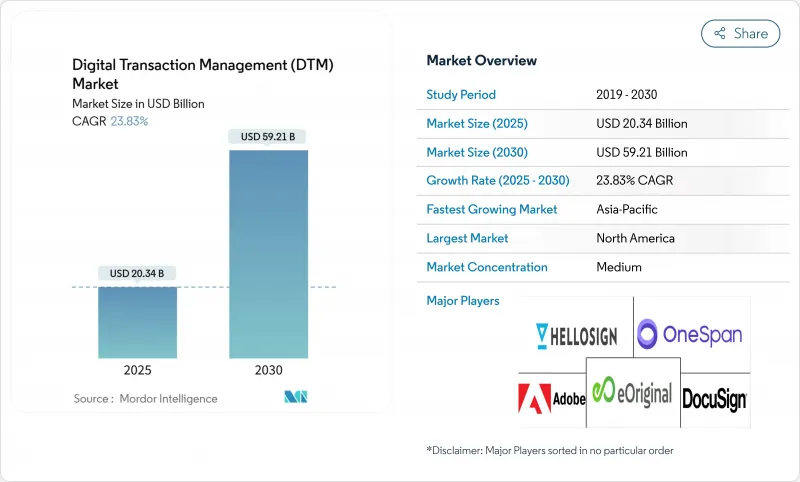

디지털 트랜잭션 관리(DTM) 시장은 2025년에는 203억 4,000만 달러에 이르고, 2030년에는 592억 1,000만 달러에 달할 것으로 예상되며, CAGR은 23.83%를 나타낼 전망입니다.

투자자들은 이 궤적을 조직이 디지털 워크플로우를 백오피스 최적화가 아니라 핵심 전략의 일부로 다루게 되었다는 증거라고 봅니다. 변조 방지 감사 추적을 위한 블록체인 도입 가속화, 클라우드 전달에 유리한 원격 근무 정책의 급속한 채택, 생성형 AI 문서 도구의 꾸준한 증가는 총체적으로 수요를 강화하고 있습니다. HIPAA, GDPR(EU 개인정보보호규정), eIDAS로 대표되는 사이버 규제의 무결성은 데이터 무결성, 정체성 보장, 세계 강제력을 보장하는 솔루션의 정당성을 더욱 높여줍니다.

세계의 디지털 트랜잭션 관리(DTM) 시장 동향과 인사이트

규제 업계 전체에서 전자 서명 도입 가속

미국 선거규칙에서는 현재 43개 주에서 전자서명이 인정되고 있으며, 운수부는 약물검사기록에 대하여 전자증명서를 법적으로 유효한 것으로 취급하는 개정안을 최종 결정하고 있습니다. 이러한 선례는 법적 개방성이 잔류 회의심을 제거하고 기업이 규정 준수를 유지하면서 문서 사이클을 75% 단축할 수 있음을 보여줍니다. 예를 들어, 대규모 의료 제공업체는 자격을 갖춘 전자 서명을 이용하여 주를 넘어서는 동의서를 우송 지연없이 동기화하고 환자 만족도를 높이고 관리 오버헤드를 줄입니다.

BFSI 및 정부 기관에서 종단 간 계약 수명주기 자동화로 전환

은행은 2만 건 이상의 유효 계약을 동시에 처리하고 있으며 감시가 약하면 최대 9%의 수익 누출에 노출됩니다. 블록체인에 뒷받침된 Citi Token Services의 배포는 실시간 결제가 재무 담당자의 운영 리스크를 줄이고 운전 자본의 이점을 도출하는 방법을 보여줍니다. 정부기관도 이에 이어 조달문서를 검색 가능한 리포지토리로 일원화함으로써 거의 즉각적인 정책감사를 가능하게 하고 부정행위를 경감하고 있습니다. 이러한 움직임은 단순한 전자 서명에 그치지 않고 전체 자동화가 CIO에 필수적인 예산 항목이 되는 이유를 명확하게 보여줍니다.

복잡한 크로스 테두리 암호화 서명 규정

eIDAS는 자격을 갖춘 전자 서명의 증거 능력을 가장 중요시하고 있지만 EU 외부의 상호 승인은 여전히 불충분합니다. 또한 GDPR(EU 개인정보보호규정)과 같은 데이터 주권에 대한 지침은 미국 CLOUD법(isaca.org)에 근거한 역외 청구와 충돌합니다. 이 패치워크는 법률 고문의 비용을 늘리고 다자간 워크플로우를 지원하려는 공급자 시장 진입 계획을 장기화하기 위해 디지털 트랜잭션 관리(DTM) 시장의 단기적인 가속을 억제하고 있습니다.

부문 분석

2024년 매출의 70%는 솔루션이 차지했지만, 2030년까지의 복합 성장률은 서비스가 28.3%로 디지털 트랜잭션 관리(DTM) 시장 내에서 가장 높을 것으로 예측됩니다. 레거시 스택을 업그레이 드하는 금융 기관은 종종 내부에 규제에 대한 전문 지식이 없으며 통합, 컴플라이언스 및 관리 지원에 대한 수요가 증가하고 있습니다. 2024년 사례에서는 컨설턴트 팀이 전자 서명 워크플로우를 핵심 뱅킹 원장과 통합하여 처리 오류 및 운영 비용을 줄였습니다.

블록체인 모듈은 불변의 감사 추적을 포함하고 AI 분류는 데이터 획득을 자동화합니다. 공급업체는 HIPAA 및 SOC 2를 지원하는 업종별 템플릿을 즉시 출시하여 의료 및 금융 고객의 Time-to-Value를 단축하고 있습니다. 그럼에도 불구하고 미션 크리티컬 워크플로우는 복잡하기 때문에 외부 전문가에 의존해야 하며, 이는 서비스의 수익 곡선을 지원합니다.

클라우드 플랫폼의 2024년 점유율은 75%였고 CAGR은 26.1%이기 때문에 클라우드 배포의 디지털 트랜잭션 관리(DTM) 시장 규모는 2030년까지 두 배로 증가할 수 있습니다. 기업은 구독 가격, 신속한 프로비저닝, ISO 27001 및 FedRAMP 감사를 통과한 인증 데이터센터를 높이 평가합니다. 멀티클라우드 아키텍처는 현재 민감한 데이터를 로컬 소블린 클라우드로 라우팅하는 한편 공용 인프라에 버스트 용량을 확보하고 민첩성과 컴플라이언스의 균형을 맞추고 있습니다.

On-Premise의 도입은 방위, 중요 인프라 및 일부 금융기관을 위해 여전히 존재하지만, 이러한 구매자조차도 방화벽 뒤에 클라우드의 기능을 미러링하는 하이브리드 컨트롤 플레인을 채택하고 있습니다. 암호화 키 관리, 기밀 컴퓨팅, 제로 트러스트 프레임워크가 성숙함에 따라 완전한 클라우드화에 대한 저항감이 희미해져 클라우드 도입의 상향 바이어스가 유지될 것으로 보입니다.

지역 분석

북미는 2024년 디지털 트랜잭션 관리(DTM) 시장 매출의 30.21%를 차지했습니다. 전자 기록을 둘러싼 성숙한 법적 명확성은 민간 부문과 연방 정부 모두를 채택하는 것을 뒷받침합니다. 미국 교통부의 약물 검사표의 전자화에 관한 보류중인 규칙은 디지털 신용에 대한 지속적인 규제 강화를 나타냅니다(federalregister.gov). 미국의 헬스케어 컴플라이언스 로드맵도 마찬가지로 이용을 가속하고 있어, 프로바이더는 HIPAA 호환의 전자 서명 스택을 이용해 청구를 합리화하고 있습니다다(iclg.com). 이 지역에 본사를 둔 기술 벤더는 서비스 품질을 차별화하고 프리미엄 라이선스를 정당화하는 AI 기능을 계속 구축하고 있습니다.

아시아태평양은 CAGR 28.6%로 가장 빠르게 성장하고 있습니다. 이 지역은 세계 디지털 결제의 절반 이상을 처리하고 B2C 전자상거래는 2027년까지 4조 유로(4조 3,000억 달러)를 초과할 것으로 예측되고 있습니다(tmcnet.com). 인도의 Unified Payments Interface는 연간 거래액 2,000억건을 목표로 하고 있으며, 확장 가능한 서명 엔진에 대한 수요가 높아지고 있습니다. 접객, 물류 및 행정 분야는 마찬가지로 모바일 우선 소비자 기반을 수용하기 위해 디지털 계약을 채택합니다. 규제의 다양성은 여전히 남아 있지만, 인도네시아 등에서는 기본적인 동의 원칙이 충족되면 디지털 계약을 인정하고 있으며(mondaq.com) 점차 수렴하고 있음을 보여주고 있습니다.

유럽에서는 전자 서명이 필기 서명과 동등한 효력을 가진 eIDAS 제도가 도입되었습니다(helpx.adobe.com). 향후 예정된 eIDAS 2.0 규정과 EU 디지털 ID 지갑은 원활한 국경을 넘어 서명을 약속하고 시장 신뢰를 강화하고 있습니다. 라틴아메리카와 중동 및 아프리카는 기준선이 작지만 높은 성장률을 기록하고 있습니다. 브라질과 걸프 국가에서 정부의 디지털화 프로그램은 광대역 액세스가 확대됨에 따라 이러한 지역에서 디지털 트랜잭션 관리(DTM) 산업에 유리한 조건을 만들고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 지원

목차

제1장 서론

- 조사 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 규제 산업에 있어서 전자 서명 도입의 가속

- BFSI와 정부 기관에서 엔드 투 엔드 계약 라이프 사이클 자동화로의 전환

- 원격 워크의 의무화가 클라우드 기반의 DTM 보급 촉진

- 생성형 AI 어시스턴트가 문서의 턴어라운드 타임을 단축

- 클릭랩이 아시아의 전자상거래 전환을 촉진

- 디지털 ID 프레임워크(eIDAS 2.0, Aadhaar, NID)가 보급을 촉진

- 시장 성장 억제요인

- 복잡한 크로스 보더 암호 서명 규제

- 신흥 시장에서의 자격 원격 ID 보증의 고비용

- 완전 자동화를 막는 세분화된 레거시 코어 뱅킹의 워크플로우

- 지방의 한정된 5G/엣지 인프라가 모바일 DTM의 이용을 지연

- 밸류체인 분석

- 기술 전망

- Porter's Five Forces 분석

- 공급기업의 협상력

- 구매자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

- 거시 경제 동향 영향 평가

- 투자분석

제5장 시장 규모와 성장 예측

- 구성 요소별

- 솔루션

- 서비스

- 배포 모드별

- 클라우드

- On-Premise

- 조직 규모별

- 중소기업

- 대기업

- 최종 사용자 업계별

- 은행/금융서비스/보험

- 헬스케어 및 생명과학

- 소매 및 전자상거래

- 정부 및 공공 부문

- IT 및 통신

- 교육

- 기타 최종 사용자 산업

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 영국

- 독일

- 프랑스

- 이탈리아

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 인도

- 한국

- 기타 아시아태평양

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 중동

- 아랍에미리트(UAE)

- 사우디아라비아

- 기타 중동

- 아프리카

- 남아프리카

- 기타 아프리카

- 북미

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Adobe Inc.

- DocuSign, Inc.

- Dropbox, Inc.

- Nintex Global Ltd.

- Namirial SpA

- OneSpan Inc.

- Wolters Kluwer NV

- Entrust Corporation

- SignEasy Inc.

- Mitratech Holdings Inc.

- Sertifi, Inc.

- Thales Group(Gemalto NV)

- Nitro Software Ltd.

- airSlate Inc.

- PandaDoc Inc.

- Conga(Apttus Corporation)

- Zoho Corporation Pvt. Ltd.

- ZorroSign, Inc.

- Topaz Systems Inc.

- InfoCert SpA

- AssureSign LLC

- eOriginal, Inc.

제7장 시장 기회와 향후 전망

KTH 25.11.17The digital transaction management market stands at USD 20.34 billion in 2025 and is projected to reach USD 59.21 billion by 2030, sustaining a robust 23.83% CAGR.

Investors view this trajectory as evidence that organizations now treat digital workflows as part of core strategy rather than back-office optimization. Accelerated deployment of blockchain for tamper-proof audit trails, rapid adoption of remote-work policies that favor cloud delivery, and a steady rise in generative-AI document tools collectively reinforce demand. Cyber-regulation alignment-most notably HIPAA, GDPR, and eIDAS-further legitimizes solutions that guarantee data integrity, identity assurance, and global enforceability.

Global Digital Transaction Management (DTM) Market Trends and Insights

Accelerating E-Signature Adoption Across Regulated Industries

U.S. election rules now allow e-signatures in 43 states, and the Department of Transportation is finalizing amendments that treat electronic attestations as legally valid for drug-testing records. These precedents demonstrate how statutory openness removes residual skepticism, letting enterprises shorten document cycles by 75% while maintaining compliance. Large health providers, for example, rely on qualified electronic signatures to synchronize cross-state consent forms without postal delays, thereby elevating patient satisfaction and trimming administrative overhead.

Shift Toward End-to-End Contract Lifecycle Automation in BFSI and Government

Banks process more than 20,000 active contracts simultaneously, exposing them to revenue leakage of up to 9% when oversight is weak. The rollout of blockchain-backed Citi Token Services shows how real-time settlement can shrink operational risk and unlock working-capital benefits for treasurers. Government agencies follow suit by centralizing procurement documents into searchable repositories, enabling near-instant policy audits and mitigating fraud. Together, these moves underscore why holistic automation-beyond simple e-signatures-is becoming mandatory budgeting line-item for CIOs.

Complex Cross-Border Crypto-Signature Regulations

eIDAS assigns top evidentiary weight to Qualified Electronic Signatures, yet mutual recognition outside the EU remains uneven (helpx.adobe.com). Additionally, data sovereignty mandates such as GDPR conflict with extraterritorial requests under the US CLOUD Act (isaca.org). This patchwork raises legal counsel costs and elongates go-to-market plans for providers trying to support multinational workflows, therefore tempering the digital transaction management market's near-term acceleration.

Other drivers and restraints analyzed in the detailed report include:

- Generative-AI Assistants Reducing Document Turn-Around Times

- Digital Identity Frameworks Catalyzing Adoption

- Limited 5G / Edge Infrastructure in Rural Areas Slowing Mobile DTM Usage

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Solutions generated 70% of 2024 revenue, but services are forecast to expand at a 28.3% compound rate to 2030, the highest within the digital transaction management market. Financial institutions upgrading legacy stacks often lack in-house regulatory expertise, fueling demand for integration, compliance, and managed support. Example engagements in 2024 reduced processing errors and operating expense when consultancy teams unified e-signature workflows with core banking ledgers.

The solutions category is not stagnant; blockchain modules embed immutable audit trails while AI classification automates data capture. Vendors release vertical-specific templates that satisfy HIPAA and SOC 2 out-of-the-box, shortening time-to-value for healthcare and finance clients. Nevertheless, the intricate nature of mission-critical workflows implies ongoing reliance on external specialists, which sustains the services revenue curve.

Cloud platforms held 75% share in 2024, and their 26.1% CAGR means the digital transaction management market size for cloud deployments could double well before 2030. Enterprises value subscription pricing, rapid provisioning, and certified data centers that pass ISO 27001 and FedRAMP audits. Multi-cloud architectures now route sensitive data to local sovereign clouds while reserving burst capacity on public infrastructure, balancing agility with compliance.

On-premise installations still exist for defense, critical infrastructure, and select financial institutions, yet even these buyers adopt hybrid control planes that mirror cloud features behind the firewall. As encryption key management, confidential computing, and zero-trust frameworks mature, resistance to full cloud conversion will erode, maintaining the upward bias in cloud uptake.

The Digital Transaction Management Market Report is Segmented by Component (Solutions, Services), Deployment Mode (Cloud, On-Premise), Organization Size (Small and Medium Enterprises, Large Enterprises), End-User Industry (Banking, Financial Services and Insurance, Healthcare and Life Sciences, and More), and Geography. The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

North America generated 30.21% of digital transaction management market revenue in 2024. Mature legal clarity around electronic records encourages both private-sector and federal adoption. The U.S. Department of Transportation's pending rule on electronic drug-testing forms demonstrates continuous regulatory reinforcement of digital trust (federalregister.gov). Healthcare compliance roadmaps in the United States similarly accelerate usage, as providers exploit HIPAA-compatible e-signature stacks to streamline claims (iclg.com). Technology vendors headquartered in the region continue to roll out AI features that differentiate service quality and justify premium licensing.

Asia-Pacific is the fastest-growing arena with a 28.6% CAGR. The region processes more than half of the world's digital payments, and B2C e-commerce is projected to exceed EUR 4 trillion (USD 4.3 trillion) by 2027 (tmcnet.com). India's Unified Payments Interface aims beyond 200 billion annual transactions, intensifying demand for scalable signature engines. Hospitality, logistics, and public administration segments likewise embrace digital contracts to keep pace with a mobile-first consumer base. Regulatory heterogeneity remains, yet countries such as Indonesia recognize digital contracts provided core consent principles are satisfied (mondaq.com), signaling gradual convergence.

Europe benefits from the harmonized eIDAS regime, where qualified electronic signatures hold equivalence with handwritten ones (helpx.adobe.com). The forthcoming eIDAS 2.0 provisions and the EU Digital Identity Wallet promise seamless cross-border signing, reinforcing market confidence. Latin America and the Middle East and Africa record smaller baselines but high growth rates. Government digitization programs in Brazil and Gulf economies, coupled with expanding broadband access, create favorable conditions for the digital transaction management industry in those territories.

- Adobe Inc.

- DocuSign, Inc.

- Dropbox, Inc.

- Nintex Global Ltd.

- Namirial S.p.A.

- OneSpan Inc.

- Wolters Kluwer N.V.

- Entrust Corporation

- SignEasy Inc.

- Mitratech Holdings Inc.

- Sertifi, Inc.

- Thales Group (Gemalto N.V.)

- Nitro Software Ltd.

- airSlate Inc.

- PandaDoc Inc.

- Conga (Apttus Corporation)

- Zoho Corporation Pvt. Ltd.

- ZorroSign, Inc.

- Topaz Systems Inc.

- InfoCert S.p.A.

- AssureSign LLC

- eOriginal, Inc.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Accelerating E-Signature Adoption Across Regulated Industries

- 4.2.2 Shift Toward End-to-End Contract Lifecycle Automation in BFSI and Government

- 4.2.3 Mandatory Remote-Work Compliance Spurring Cloud-Based DTM Uptake

- 4.2.4 Generative-AI Assistants Reducing Document Turn-Around Times

- 4.2.5 Click-Wrap Acceptance Driving E-Commerce Conversion in Asia

- 4.2.6 Digital Identity Frameworks (eIDAS 2.0, Aadhaar, NID) Catalyzing Adoption

- 4.3 Market Restraints

- 4.3.1 Complex Cross-Border Crypto-Signature Regulations

- 4.3.2 High Cost of Qualified Remote ID Assurance in Emerging Markets

- 4.3.3 Fragmented Legacy Core-Banking Workflows Hindering Full Automation

- 4.3.4 Limited 5G / Edge Infrastructure in Rural Areas Slowing Mobile DTM Usage

- 4.4 Value Chain Analysis

- 4.5 Technological Outlook

- 4.6 Porter's Five Forces Analysis

- 4.6.1 Bargaining Power of Suppliers

- 4.6.2 Bargaining Power of Buyers

- 4.6.3 Threat of New Entrants

- 4.6.4 Threat of Substitutes

- 4.6.5 Intensity of Competitive Rivalry

- 4.7 Macroeconomic Trend Impact Assessment

- 4.8 Investment Analysis

5 MARKET SIZE AND GROWTH FORECASTS (VALUES)

- 5.1 By Component

- 5.1.1 Solutions

- 5.1.2 Services

- 5.2 By Deployment Mode

- 5.2.1 Cloud

- 5.2.2 On-premise

- 5.3 By Organization Size

- 5.3.1 Small and Medium Enterprises

- 5.3.2 Large Enterprises

- 5.4 By End-user Industry

- 5.4.1 Banking, Financial Services and Insurance

- 5.4.2 Healthcare and Life Sciences

- 5.4.3 Retail and E-commerce

- 5.4.4 Government and Public Sector

- 5.4.5 IT and Telecommunications

- 5.4.6 Education

- 5.4.7 Other End-user Industries

- 5.5 By Geography

- 5.5.1 North America

- 5.5.1.1 United States

- 5.5.1.2 Canada

- 5.5.1.3 Mexico

- 5.5.2 Europe

- 5.5.2.1 United Kingdom

- 5.5.2.2 Germany

- 5.5.2.3 France

- 5.5.2.4 Italy

- 5.5.2.5 Rest of Europe

- 5.5.3 Asia-Pacific

- 5.5.3.1 China

- 5.5.3.2 Japan

- 5.5.3.3 India

- 5.5.3.4 South Korea

- 5.5.3.5 Rest of Asia-Pacific

- 5.5.4 South America

- 5.5.4.1 Brazil

- 5.5.4.2 Argentina

- 5.5.4.3 Rest of South America

- 5.5.5 Middle East

- 5.5.5.1 United Arab Emirates

- 5.5.5.2 Saudi Arabia

- 5.5.5.3 Rest of Middle East

- 5.5.6 Africa

- 5.5.6.1 South Africa

- 5.5.6.2 Rest of Africa

- 5.5.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global Level Overview, Market Level Overview, Core Segments, Financials as Available, Strategic Information, Market Rank/Share for Key Companies, Products and Services, and Recent Developments)

- 6.4.1 Adobe Inc.

- 6.4.2 DocuSign, Inc.

- 6.4.3 Dropbox, Inc.

- 6.4.4 Nintex Global Ltd.

- 6.4.5 Namirial S.p.A.

- 6.4.6 OneSpan Inc.

- 6.4.7 Wolters Kluwer N.V.

- 6.4.8 Entrust Corporation

- 6.4.9 SignEasy Inc.

- 6.4.10 Mitratech Holdings Inc.

- 6.4.11 Sertifi, Inc.

- 6.4.12 Thales Group (Gemalto N.V.)

- 6.4.13 Nitro Software Ltd.

- 6.4.14 airSlate Inc.

- 6.4.15 PandaDoc Inc.

- 6.4.16 Conga (Apttus Corporation)

- 6.4.17 Zoho Corporation Pvt. Ltd.

- 6.4.18 ZorroSign, Inc.

- 6.4.19 Topaz Systems Inc.

- 6.4.20 InfoCert S.p.A.

- 6.4.21 AssureSign LLC

- 6.4.22 eOriginal, Inc.

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-Space and Unmet-Need Assessment