|

시장보고서

상품코드

1690882

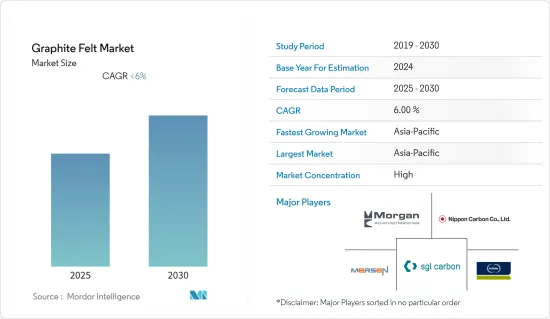

흑연 펠트 시장 : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측(2025-2030년)Graphite Felt - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

흑연 펠트 시장 예측 기간 중 CAGR은 6% 이하로 예측됩니다.

COVID-19의 발생으로 세계 봉쇄가 이루어져 제조 활동과 공급망 혼란, 생산 정지가 2020년 시장에 부정적인 영향을 미쳤습니다. 그러나 2021년에는 상황이 회복되기 시작했고 예측 기간 동안 시장의 성장 궤도를 회복했습니다.

단기적으로는 아시아태평양에서 산업 용도 수요 증가 및 산업화 진전이 조사 대상 시장 수요를 견인할 것으로 보입니다.

반면, 카본 펠트 제조와 관련된 높은 비용은 시장 성장을 방해할 것으로 간주됩니다.

신재생 에너지에 대한 수요 증가는 향후 수년간 시장에 기회를 가져올 가능성이 높습니다.

흑연 펠트 시장 동향

단열 부문에서 용도 증가

흑연 펠트는 부드럽고 유연한 고온 내화 단열재의 특성을 가지고 뛰어난 단열재가 됩니다. 진공이나 보호된 분위기의 환경에서는 최고-3,000℃에서 기능합니다.

흑연 펠트 제품은 화학적으로 불활성, 내열성, 저열전도율, 저전기전도율, 저열팽창율, 저마찰계수, 저 X선 및 전자선 흡수계수 등의 화학적 물리적 특성으로 높게 평가되고 있습니다.

또한, 이러한 제품은 조강 생산, 알루미늄 생산, 석유 화학 산업, 화학 처리 산업, 야금 산업, 세라믹 산업 등 다양한 부문에서 사용할 수 있으며 단열재의 요구를 충족시킵니다. 높은 수율 성능에 대한 지속적인 주목은 이러한 산업이 극단적인 온도를 향해 공정을 가동시키는 것을 추진하고 있으며, 그 결과 성능을 향상시킨 흑연 펠트와 같은 고온 절연 제품에 대한 수요를 창출하고 있습니다.

2021년 세계의 조강 생산량은 19억 5,050만 톤으로 2020년 18억 8,040만 톤에 비해 3.7% 증가를 기록했습니다.

한국에서는 화학제품에 대한 산업 수요가 증가하고 있기 때문에 석유화학 산업도 투자 기회를 제공하고 있으며 주도권을 잡는 기업도 적지 않습니다. 예를 들어 2019년 7월, GS 에너지와 롯데 케미칼은 합작 사업으로 석유화학 플랜트 건설을 계획했습니다. 양사는 2023년까지 공장 건설을 위해 6억 7,700만 달러를 투자했으며, 이는 조사 대상 시장 수요를 더욱 높일 가능성이 높습니다.

흑연 펠트는 특히 고온 진공로 및 불활성 가스로의 단열재로 설계되었습니다. 퍼니스는 주로 중앙 난방 시스템의 주요 부품으로 사용됩니다. 이들은 공기, 증기, 온수와 같은 중간 유체의 움직임을 통해 내부 공간에 열을 공급하기 위해 상설되어 있습니다.

따라서 앞서 언급한 모든 요인들은 조사한 시장 수요에 큰 영향을 미칠 것으로 예상됩니다.

아시아태평양에서는 중국이 시장을 독점

아시아태평양에서는 중국이 가장 큰 생산 기지이며 흑연 펠트에 대한 다양한 최종 사용자 산업 수요가 증가하고 있습니다.

국가통계국에 따르면 중국의 부가가치 공업생산액은 2020년 31조 3,000억 위안에서 2021년에는 전년대비 9.6% 증가하여 세계 제조업 생산고의 30%를 차지했습니다.

세계 철강기구에 따르면 2021년 중국의 조강 생산량은 10억 3,280만 톤으로 2020년에 비해 3% 감소했습니다. 게다가 생산량 상위 10개사 중 7개사가 중국의 철강 메이커입니다. 중국의 주요 기업은 China Baowu Group, HBIS Group、Shagang Group, Ansteel Group, Jianlong Group, Shougang Group, Shandong Steel Group입니다.

중국 정부는 배출량을 줄이기 위해 2021년 GDP당 에너지 소비량을 3% 삭감하기로 결정했습니다. 철강업은 주요 오염원이기 때문에 중국 공업정보화부는 배출량 삭감의 가장 효과적인 방법으로 철강 생산량의 삭감을 계획하고 있습니다. 이는 조사한 시장에 악영향을 미칠 가능성이 높습니다.

게다가 중국은 세계 흑연의 약 64%를 생산하고, 세계의 코발트 정제 산업의 80%를 차지하고 있습니다. 제2단계의 전지 제조에 있어서도, 결과는 동일합니다. 중국의 배터리 대기업 2사, Contemporary Amperex Technology(CATL)와 Build Your Dreams(BYD)가 시장의 32%를 차지하고 있습니다.

또한 중국은 세계 최대의 전자기기 생산기지이기도 합니다. ZVEI Dia Elektroindustrie에 의하면 중국의 전자산업은 2020년에 약 24억 3,000만 달러로 2021년과 2022년에는 전년대비 11%와 8%로 성장한 것으로 평가되었습니다. 게다가 중국의 반도체 매출액은 2021년에 1,829억 3,000만 달러에 이르렀으며, 흑연 펠트에 있어서 거대한 시장이 되었습니다.

따라서 앞서 언급한 모든 요인은 이 나라에서 조사한 시장 수요에 큰 영향을 미칠 것으로 예상됩니다.

흑연 펠트 산업 개요

세계의 흑연 펠트 시장은 부분적으로 통합된 시장으로, 시장의 주요 점유율을 얻기 위해 주요 기업들 사이에서 치열한 경쟁이 벌어지고 있습니다. 시장의 주요 기업에는 SGL Carbon, Morgan Advanced Materials, Nippon Carbon, MERSEN GRAPHITE, Schunk Carbon Technology 등이 있습니다.(순부동)

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 서포트

목차

제1장 서론

- 조사의 전제조건

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 역학

- 성장 촉진요인

- 산업용도 및 에너지 효율에서 수요 증가

- 아시아태평양에서의 산업화 진전

- 성장 억제요인

- 카본 펠트 제조에 따른 고비용

- 기타 억제요인

- 산업 밸류체인 분석

- Porter's Five Forces 분석

- 공급기업의 협상력

- 소비자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁도

제5장 시장 세분화

- 원료 유형별

- 폴리아크릴로니트릴(PAN)

- 레이온

- 석유 피치

- 용도별

- 단열재

- 배터리

- 반도체

- 기타 용도(흡수재, 자동차 배기 라이닝)

- 지역별

- 아시아태평양

- 중국

- 인도

- 일본

- 한국

- 기타 아시아태평양

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 기타 유럽

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 중동 및 아프리카

- 사우디아라비아

- 남아프리카

- 기타 중동 및 아프리카

- 아시아태평양

제6장 경쟁 구도

- M&A, 합작사업, 제휴 및 협정

- 시장 점유율 분석** 및 랭킹 분석

- 주요 기업의 전략

- 기업 프로파일

- Anssen Metallurgy Group Co. Ltd

- Av Carb LLC

- Beijing Great Wall Co. Ltd

- Carbon Composites Inc.

- CeraMaterials

- CFCCARBON Co. Ltd

- CGT Carbon GmbH

- Chemshine Carbon Co. Ltd

- CM Carbon.

- HPMS Graphite

- Liaoning Jingu carbon material Co. Ltd

- Mersen Graphite

- Morgan Advanced Materials

- Nippon Carbon Co. Ltd

- Schunk Carbon Technology

- SGL Carbon

- Sinotek Materials Co. Ltd

제7장 시장 기회 및 향후 동향

- 신재생 에너지 수요 증가

The Graphite Felt Market is expected to register a CAGR of less than 6% during the forecast period.

Due to the COVID-19 outbreak, nationwide lockdown around the globe, disruption in manufacturing activities and supply chains, and production halts negatively impacted the market in 2020. However, the conditions started recovering in 2021, restoring the market's growth trajectory during the forecast period.

Over the short term, increasing demand for industrial applications and growing industrialization in the Asia-Pacific region are likely to drive the demand for the market studied.

On the flip side, the high cost associated with carbon felt manufacturing would somehow hinder the market growth.

Increasing demand for renewable energy is likely to create opportunities for the market in the coming years.

Graphite Felt Market Trends

Increasing Applications from Heat Insulation Segment

Graphite Felt has the properties of soft, flexible high-temperature refractory insulation, making it a good thermal insulator. It works in a vacuum and protected atmosphere environments up to ~3,000°C.

Graphite felt products are appreciated for their chemical and physical properties such as chemically inert, thermal resistance, low thermal and electrical conductivity, low thermal expansion coefficient, low friction coefficient, and low coefficient of absorption of X-rays and electrons.

Moreover, these products can be used in different fields, including crude steel production and aluminum production, petrochemical industry, chemical processing industry, metallurgy industry, and ceramic industry, catering to the needs of insulation. The continuous focus on high yield performance pushes these industries to operate their processes toward extreme temperatures and consequently creates a demand for high-temperature insulating products such as graphite felts, having improved performance.

The global production of crude steel stood at 1,950.5 million tons in 2021, registering an increase of 3.7% compared to 1880.4 million tons in 2020, which is expected to enhance the demand for the market studied from heat insulation application.

With the increasing industrial demand for chemicals in South Korea, the petrochemical industry is also offering investment opportunities, with a few companies taking the initiative. For instance, in July 2019, GS Energy and Lotte Chemical planned to build a petrochemical plant as a joint venture. The companies invested USD 677 million for the construction of the plant by 2023, which is likely to further enhance the demand for the market studied.

Graphite felt is specifically designed to perform as a thermal insulator for high-temperature vacuum and inert gas furnaces, among other applications. Furnaces are mostly used as a major component of a central heating system. These are permanently installed to provide heat to an interior space through intermediary fluid movement, which may be air, steam, or hot water.

Therefore, all the aforementioned factors are expected to significantly impact the demand for the market studied.

China to Dominate the Market in the Asia-Pacific Region

In the Asia-Pacific region, China is the largest production base in the region, with increasing demand from various end-user industries for graphite felt.

According to the National Bureau of Statistics, China's value-added industrial output went up 9.6 percent year on year in 2021, up from 31.3 trillion Yuan in 2020, which accounted for ~30% of the world's manufacturing output.

According to World Steel Organisation, China's crude steel production stood at 1032.8 million tons in 2021, which decreased by 3% compared to 2020. Furthermore, 7 of the top 10 steel producers by volume of production were from China. The country's leading steel companies are China Baowu Group, HBIS Group, Shagang Group, Ansteel Group, Jianlong Group, Shougang Group, and Shandong Steel Group.

The government of China has decided to cut down the energy consumption per GDP by 3% in 2021 in order to reduce emissions. Since the iron and steel industry is a major polluter, China's Ministry of Industry and Information Technology has planned to cut steel output as the most effective way to cut emissions. This is likely to have a negative impact on the market studied.

Furthermore, China produces approx. 64% of the world's graphite and captures 80% of the world's cobalt refining industry. In the second stage, battery manufacturing, the results are the same. Two leading Chinese battery giants, Contemporary Amperex Technology (CATL) and Build Your Dreams (BYD), control 32% of the market.

Moreover, China has the world's largest electronics production base. According to ZVEI Dia Elektroindustrie, the electronics industry of China is about USD 2,430 million in 2020 and is forecasted to grow at 11% and 8% Y-o-Y in 2021 and 2022. Furthermore, semiconductor sales in China reached USD 182.93 billion in 2021, thus providing a huge market for graphite felt.

Therefore, all the aforementioned factors are expected to significantly impact the demand for the market studied in the country.

Graphite Felt Industry Overview

The global graphite felt market is a partially consolidated market with intense competition among the top players to capture the major share in the market. Some of the major key players (not in any particular order) in the market include SGL Carbon, Morgan Advanced Materials, Nippon Carbon Co. Ltd, MERSEN GRAPHITE, and Schunk Carbon Technology, among others.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Drivers

- 4.1.1 Increasing Demand from Industrial Applications and Energy Efficiency

- 4.1.2 Growing Industrialization in the Asia-Pacific Region

- 4.2 Restraints

- 4.2.1 High Cost Associated With Carbon Felt Manufacturing

- 4.2.2 Other Restraints

- 4.3 Industry Value-Chain Analysis

- 4.4 Porter's Five Forces Analysis

- 4.4.1 Bargaining Power of Suppliers

- 4.4.2 Bargaining Power of Consumers

- 4.4.3 Threat of New Entrants

- 4.4.4 Threat of Substitute Products

- 4.4.5 Degree of Competition

5 MARKET SEGMENTATION

- 5.1 Raw Material Type

- 5.1.1 Polyacrylonitrile (PAN)

- 5.1.2 Rayon

- 5.1.3 Petroleum Pitch

- 5.2 Application

- 5.2.1 Heat Insulation

- 5.2.2 Batteries

- 5.2.3 Semiconductors

- 5.2.4 Other Applications (absorptive materials, automotive exhaust linings)

- 5.3 Geography

- 5.3.1 Asia-Pacific

- 5.3.1.1 China

- 5.3.1.2 India

- 5.3.1.3 Japan

- 5.3.1.4 South Korea

- 5.3.1.5 Rest of Asia-Pacific

- 5.3.2 North America

- 5.3.2.1 United States

- 5.3.2.2 Canada

- 5.3.2.3 Mexico

- 5.3.3 Europe

- 5.3.3.1 Germany

- 5.3.3.2 United Kingdom

- 5.3.3.3 France

- 5.3.3.4 Italy

- 5.3.3.5 Rest of Europe

- 5.3.4 South America

- 5.3.4.1 Brazil

- 5.3.4.2 Argentina

- 5.3.4.3 Rest of South America

- 5.3.5 Middle-East and Africa

- 5.3.5.1 Saudi Arabia

- 5.3.5.2 South Africa

- 5.3.5.3 Rest of Middle-East and Africa

- 5.3.1 Asia-Pacific

6 COMPETITIVE LANDSCAPE

- 6.1 Mergers and Acquisitions, Joint Ventures, Collaborations, and Agreements

- 6.2 Market Share Analysis**/Ranking Analysis

- 6.3 Strategies Adopted by Leading Players

- 6.4 Company Profiles

- 6.4.1 Anssen Metallurgy Group Co. Ltd

- 6.4.2 Av Carb LLC

- 6.4.3 Beijing Great Wall Co. Ltd

- 6.4.4 Carbon Composites Inc.

- 6.4.5 CeraMaterials

- 6.4.6 CFCCARBON Co. Ltd

- 6.4.7 CGT Carbon GmbH

- 6.4.8 Chemshine Carbon Co. Ltd

- 6.4.9 CM Carbon.

- 6.4.10 HPMS Graphite

- 6.4.11 Liaoning Jingu carbon material Co. Ltd

- 6.4.12 Mersen Graphite

- 6.4.13 Morgan Advanced Materials

- 6.4.14 Nippon Carbon Co. Ltd

- 6.4.15 Schunk Carbon Technology

- 6.4.16 SGL Carbon

- 6.4.17 Sinotek Materials Co. Ltd

7 MARKET OPPORTUNITIES AND FUTURE TRENDS

- 7.1 Increasing Demand for Renewable Energy