|

시장보고서

상품코드

1842607

의료 폐기물 용기 시장 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Medical Waste Containers - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

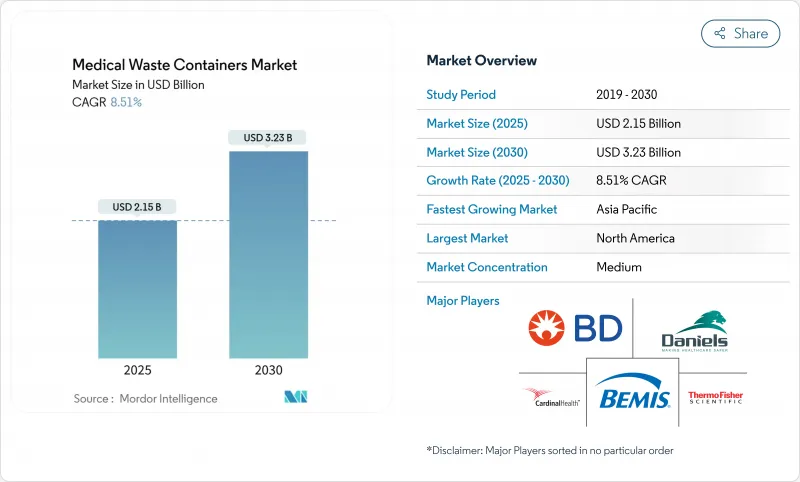

의료 폐기물 용기 시장의 규모는 2025년에 21억 5,000만 달러로 추정되고, 2030년에는 32억 3,000만 달러에 이를 것으로 예측되며, 예측 기간(2025-2030년)의 CAGR은 8.51%로 예상됩니다.

팬데믹 후의 폐기물 증가, 규제 감독의 강화, 재사용 가능한 격리 시스템으로의 전환이 수요를 밀어 올리는 반면, 폐기물 관리와 디지털 기술의 최근 융합은 제품 포트폴리오를 재구성하고 있습니다. 의료시설은 세계적으로 매년 약 600만 톤의 규제 폐기물을 배출하고 있으며, 약 15%는 현장에서의 분류, 운송의 안전성, 추적 가능성을 지원하는 특수한 격리 기술이 필요합니다. 2024년 Waste Management사가 Stericycle사를 인수한 것과 같이 합병은 경쟁의 경계를 되찾아 지역 전문가의 임상 성능과 지속가능성의 특징을 두배로 증가시켰습니다. 스마트한 IoT 대응 용기는 병원이 실시간 충전 레벨 경보, 컴플라이언스 로그, 예측 유지보수를 우선시하는 한편, 의료 등급 폴리프로필렌을 둘러싼 공급 체인의 불확실성으로 일회용 용기 라인의 비용 긴장이 높아지면서 두 자릿수의 성장을 기록하고 있습니다.

세계의 의료 폐기물 용기 시장의 동향과 인사이트

팬데믹 후 감염성 폐기물 증가

세계 병원에서는 팬데믹 동안 1인당 최대 3.4kg의 유해 폐기물이 발생했지만, 이 수준은 2020년 이전 기준을 여전히 웃돌고 있습니다. 튀르키예의 시설만으로도 2017년 9만 8,729톤에서 2022년에는 13만 401톤으로 급증한 것으로 보고되어 급증의 구조적 성질이 강화되고 있음이 나타났습니다. 일회용 PPE에 대한 지속적인 의존, 외래 환자 수 증가, 엄격한 감염 제어 프로토콜로 인해 2025년 폐기물 스트림은 상승을 유지할 전망입니다. 핸즈프리 뚜껑과 항균 표면을 포함한 용기 디자인은 감염 관리 팀들 사이에서 인기를 끌고 있습니다.

세계적인 폐기물 관리 규제 강화

미국에서는 현재 40개 주에서 '유해폐기물 배출 개선 규칙'이 시행되어 의료 종사자에 대한 문서화와 용기 사양의 요구가 확대되고 있습니다. 미시간에서는 2024년까지 샤프스 박스를 부분적으로 채우는 것이 연장되었으며 중국에서는 전국적인 재활용 강화가 진행되고 있습니다. 컴플라이언스의 복잡성은 턴키 감사 지원과 디지털 추적성을 갖춘 공급업체에게 유리합니다.

소규모 의료 제공업체에게 가해지는 폐기 비용 압력

지방의 진료소에서는 폐기물의 운송 및 처리 비용이 운영 예산의 최대 25%를 차지할 가능성이 있어 안전상의 이점이 있음에도 불구하고 고급 용기 시스템에 대한 저항감이 높아지고 있습니다. 조사에 따르면 수술실 폐기물의 90%는 비감염성임에도 불구하고 지정 봉투의 쓰레기통에 배출되어 처리 비용이 부과되고 있습니다. 따라서 수요는 이분되고 있습니다. 컴플라이언스 준수가 높은 기존 기업은 더 큰 수익을 유지하고 가치를 중시하는 제품은 비용에 민감한 업무에 사용됩니다.

부문 분석

감염성 및 유해 폐기물 용기는 2024년에 의료 폐기물 용기 시장 점유율의 33.42%를 차지했습니다. 병원에서는 미생물 샘플, 혈액에 담긴 재료, 격리 병동용으로 이러한 용기가 일회용으로 사용되어 안정적인 기본 수요의 원동력이 되고 있습니다. 세포독성 및 화학요법용 용기는 규모가 작지만 가장 빠르게 확대되는 틈새 분야이며, 종양과의 주입량이 증가하고 국가기관이 위험 약물 규제를 강화함에 따라 CAGR 8.93%로 성장하고 있습니다.

종양과의 증례 수가 증가함에 따라, 약국은 화학 요법의 잔류액을 벌크와 미량으로 분리하여 배출하기 위해 고온 소각을 견디는 색으로 구분된 노란색과 검은 색 용기의 주문에 박차를 가하고 있습니다. 샤프스 용기는 여전히 필수적이지만, 일부 생물학적 제형의 주사기가 안전하게 설계된 펜으로 전환함에 따라 완만한 성장을 보일 전망입니다. 비감염성 일반 폐기물 용기는 직원 교육에 의해 분별 정밀도가 향상되고, 과잉 분류가 줄어들면서 점유율을 잃게 됩니다.

지역별 분석

북미는 2024년 의료 폐기물 용기 시장 점유율 40.91%를 차지하여 선두를 유지하였으며, 이는 컴플라이언스 문화의 정착, 고급 물류, 3,700개 이상의 의료시설에 서비스를 제공하는 Waste Management-Stericycle의 메가 네트워크에 의해 뒷받침되고 있습니다. 미시간의 보관 시간 유연성과 같은 주 수준의 변화가 연장 홀드 설계의 혁신을 키우고 있으며 연방 정부의 RCRA 추적이 스마트 컨테이너가 쉽게 대응할 수 있는 문서 작성의 필요성을 높이고 있습니다.

유럽에서는 계속해서 순환형 경제의 의무화가 강조되고 있습니다. 독일만으로도 연간 480만 톤의 의료 폐기물이 배출되어, 재이용 가능한 제품 전개나 플라스틱 절감 파일럿 사업에 있어서 비옥한 토양이 형성되고 있습니다. 일회용 플라스틱 지침 및 각국의 에코모듈레이션 요금으로 인해 의료 제공업체는 장기적인 절약이 입증된 용기를 선호하고 있습니다.

아시아태평양의 CAGR은 8.93%로 가장 높으며 중국, 인도, ASEAN 국가의 병원 건설이 이를 뒷받침하고 있습니다. 이 지역의 의료 폐기물 용기 시장 규모는 공공 의료보험 목표를 달성하기 위해 정부가 보조하기 때문에 10년 이내에 두배로 성장할 것으로 예측되고 있습니다. 공급업체는 국제 인증과 현지 예산에 맞는 단계적 가격 설정을 결합하여 성공을 거두고 있습니다.

중동 및 아프리카는 절대적인 수치로는 뒤쳐져 있지만, 석유자금으로 운영되는 병원군이나 기부금으로 지원되는 진료소가 구미 수준의 폐기물 분별 인프라를 요구하는 분야에서는 두 자릿수의 성장을 나타내고 있습니다. 라틴아메리카에서는 특히 외래 클리닉에서 즉석 용기에서 인증된 선명한 용기로 이동하는 꾸준한 교환주기를 볼 수 있습니다.

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 서포트

목차

제1장 도입

- 조사의 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 유행 후 감염성 폐기물 증가

- 세계 폐기물 관리 규제 강화

- 신흥국에서의 헬스케어 인프라의 성장

- 지속 가능한 폐기물 솔루션 추진

- 스마트 폐기물 관리 기술의 보급

- 병원에서의 현장 멸균 시스템의 채용

- 시장 성장 억제요인

- 소규모 의료 제공업체에게 가해지는 폐기 비용 압력

- 의료 등급 플라스틱 공급의 불안정성

- 업계 재편에 따른 규제 강화

- 약물전달의 혁신에 의한 샤프의 수량 감소

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업간 경쟁 관계의 강도

제5장 시장 규모 및 성장 예측(단위 : 달러)

- 폐기물유형별

- 감염성 유해 폐기물

- 샤프스 폐기물

- 비감염성/일반폐기물

- 세포독성 및 화학요법폐기물

- 의약품 폐기물

- 방사성 폐기물

- 병리 폐기물

- 제품별

- 샤프스 용기

- 일회용 샤프스 용기

- 재사용 가능 샤프스 용기

- 화학요법용 용기

- 바이오하자드 레드백 용기

- RCRA 위험 폐기물 용기

- 의약품 폐기물 용기

- 스마트/IoT 대응 용기

- 항균 처리 용기

- 샤프스 용기

- 최종 사용자별

- 병원 및 개인 클리닉

- 외래수술센터(ASC)

- 투석 센터

- 진단 및 병리 연구소

- 제약 및 바이오테크놀러지 기업/CRO

- 학술기관 및 연구기관

- 동물병원 및 클리닉

- 가정 의료 환경

- 치과 클리닉

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 인도

- 호주

- 한국

- 기타 아시아태평양

- 중동 및 아프리카

- GCC

- 남아프리카

- 기타 중동 및 아프리카

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 북미

제6장 경쟁 구도

- 시장 집중도

- 시장 점유율 분석

- 기업 프로파일

- Becton, Dickinson and Company

- Stericycle(WM)

- Daniels Health

- Sharps Compliance Inc.

- Cardinal Health Inc.

- Veolia Environment Services

- Clean Harbors

- Suez SA

- Waste Management Inc.

- Bondtech Corporation

- Bemis Manufacturing Company

- Brockway Standard

- Medgen Medical Products

- Thermo Fisher Scientific Inc.

- Remondis Medison GmbH

- Sharpak

- Ningbo Maxcon Medical Technology

- Trilogy MedWaste

- Red Bag Solutions

- SoClean

- Waste Connections

- A-Solutions Inc.

제7장 시장 기회와 전망

CSM 25.11.03The Medical Waste Containers Market size is estimated at USD 2.15 billion in 2025, and is expected to reach USD 3.23 billion by 2030, at a CAGR of 8.51% during the forecast period (2025-2030).

Heightened post-pandemic waste volumes, stricter regulatory oversight and a shift toward reusable containment systems continue to lift demand, while the recent convergence of waste management and digital technology reshapes product portfolios. Healthcare facilities collectively generate nearly 6 million tons of regulated waste each year, and about 15% requires specialized containment that supports on-site segregation, transport safety and traceability. Mergers such as Waste Management's 2024 acquisition of Stericycle are redrawing competitive boundaries, prompting regional specialists to double down on clinical performance and sustainability features. Smart, IoT-enabled vessels post double-digit growth as hospitals prioritize real-time fill-level alerts, compliance logs and predictive maintenance, whereas supply chain uncertainty around medical-grade polypropylene adds cost tension for one-time-use container lines.

Global Medical Waste Containers Market Trends and Insights

Rising Infectious Waste Post-Pandemic

Global hospitals generated up to 3.4 kg of hazardous waste per person per day at pandemic peaks, a level that remains above pre-2020 norms. Turkish facilities alone reported a jump from 98,729 tons in 2017 to 130,401 tons in 2022, reinforcing the structural nature of the surge. Continued reliance on single-use PPE, higher outpatient volumes and rigorous infection-control protocols sustain elevated waste streams in 2025. Container designs that incorporate hands-free lids and antimicrobial surfaces are gaining favor among infection-control teams.

Tightening Global Waste Management Regulations

Forty US states now enforce the Hazardous Waste Generator Improvements Rule, widening documentation and container-specification demands on healthcare providers. Michigan's 2024 extension for partially filled sharps boxes and China's nationwide recycling build-out both create nuanced opportunities for manufacturers offering extended-storage vessels and standardized color-coding. Compliance complexity favors suppliers with turnkey audit support and digital traceability.

Disposal Cost Pressures on Small-Scale Healthcare Providers

Waste transport and treatment bills can consume up to 25% of operating budgets in rural clinics, raising resistance to premium container systems despite their safety benefits. Studies show that 90% of operating-room trash is non-infectious yet often ends up in red-bag bins, inflating disposal invoices. Demand therefore splits: high-compliance incumbents retain larger accounts, while value-tier products address cost-sensitive practices.

Other drivers and restraints analyzed in the detailed report include:

- Growth of Healthcare Infrastructure in Emerging Economies

- Push Toward Sustainable Waste Solutions

- Volatility in Supply of Medical-Grade Plastics

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Infectious and hazardous waste vessels captured 33.42% of the medical waste containers market share in 2024. Hospitals rely on them for microbiological samples, blood-soaked materials and isolation-ward disposables, which drive consistent base demand. Cytotoxic and chemotherapy containers are a smaller but fastest-expanding niche, advancing at an 8.93% CAGR as oncology infusion volumes climb and national agencies tighten hazardous-drug rules.

Rising oncology caseloads push pharmacies to segregate bulk versus trace chemo residues, spurring orders for color-coded yellow and black vessels that withstand high-temperature incineration. Sharps bins remain indispensable but see moderate growth as some biologic injectables switch to safety-engineered pens. Non-infectious general waste containers lose share as staff training improves segregation accuracy, cutting over-classification.

The Medical Waste Containers Market Report Segments the Industry Into by Type of Waste (Infectious & Hazardous Waste, Sharps Waste, and More), Product (Sharps Containers, Chemotherapy Rated Containers, and More), End User (Hospitals & Private Clinics, and More), and Geography (North America, Europe, Asia-Pacific, Middle East and Africa, South America). The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

North America retained leadership with a 40.91% medical waste containers market share in 2024, underpinned by an entrenched compliance culture, advanced logistics and the Waste Management-Stericycle mega-network that services more than 3,700 healthcare facilities. State-level variations such as Michigan's storage-time flexibility nurture innovation in extended-hold designs, while federal RCRA tracking sharpens paperwork needs that smart containers readily address.

Europe continues to emphasize circular economy mandates. Germany alone produces 4.8 million tons of healthcare refuse annually, creating fertile ground for reusable fleet rollouts and plastic reduction pilots. The Single-Use Plastics Directive and national ecomodulated fees steer provider preference toward containers with documented life-cycle savings.

Asia-Pacific delivers the fastest 8.93% CAGR, buoyed by hospital buildouts in China, India and ASEAN states. The medical waste containers market size for the region is projected to double within ten years as governments subsidize capacity to meet universal coverage goals. Vendors succeed by pairing international certifications with tiered pricing that aligns to local budgets.

The Middle East and Africa trail in absolute terms but demonstrate double-digit uptake where oil-funded hospital clusters or donor-backed clinics demand Western-grade waste segregation infrastructure. Latin America shows steady replacement cycles, particularly in outpatient clinics shifting away from improvised jars toward certified sharps receptacles.

- Beckton Dickinson

- Stericycle (WM)

- Daniels Health

- Sharps Compliance

- Cardinal Health

- Veolia Environment Services

- Clean Harbors

- Suez

- Waste Management Inc.

- Bondtech

- Bemis Manufacturing Company

- Brockway Standard

- Medgen Medical Products

- Thermo Fisher Scientific

- Remondis Medison GmbH

- Sharpak

- Ningbo Maxcon Medical Technology

- Trilogy MedWaste

- Red Bag Solutions

- SoClean

- Waste Connections

- A-Solutions Inc.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Rising Infectious Waste Post-Pandemic

- 4.2.2 Tightening Global Waste Management Regulations

- 4.2.3 Growth of Healthcare Infrastructure in Emerging Economies

- 4.2.4 Push Toward Sustainable Waste Solutions

- 4.2.5 Proliferation of Smart Waste Management Technologies

- 4.2.6 Hospital Adoption of On-Site Sterilization Systems

- 4.3 Market Restraints

- 4.3.1 Disposal Cost Pressures on Small-Scale Healthcare Providers

- 4.3.2 Volatility in Supply of Medical-Grade Plastics

- 4.3.3 Regulatory Scrutiny in Industry Consolidation

- 4.3.4 Declining Sharps Volume Due to Drug Delivery Innovation

- 4.4 Porter's Five Forces Analysis

- 4.4.1 Threat of New Entrants

- 4.4.2 Bargaining Power of Buyers

- 4.4.3 Bargaining Power of Suppliers

- 4.4.4 Threat of Substitutes

- 4.4.5 Intensity of Competitive Rivalry

5 Market Size & Growth Forecasts (Value in USD)

- 5.1 By Type of Waste

- 5.1.1 Infectious & Hazardous Waste

- 5.1.2 Sharps Waste

- 5.1.3 Non-Infectious / General Waste

- 5.1.4 Cytotoxic & Chemotherapy Waste

- 5.1.5 Pharmaceutical Waste

- 5.1.6 Radioactive Waste

- 5.1.7 Pathological Waste

- 5.2 By Product

- 5.2.1 Sharps Containers

- 5.2.1.1 Disposable Sharps Containers

- 5.2.1.2 Reusable Sharps Containers

- 5.2.2 Chemotherapy-Rated Containers

- 5.2.3 Bio-hazardous Red-Bag Containers

- 5.2.4 RCRA-Compliant Hazardous-Waste Containers

- 5.2.5 Pharmaceutical Waste Containers

- 5.2.6 Smart / IoT-Enabled Containers

- 5.2.7 Antimicrobial-treated Containers

- 5.2.1 Sharps Containers

- 5.3 By End User

- 5.3.1 Hospitals & Private Clinics

- 5.3.2 Ambulatory Surgical Centers

- 5.3.3 Dialysis Centers

- 5.3.4 Diagnostic & Pathology Laboratories

- 5.3.5 Pharmaceutical & Biotechnology Companies / CROs

- 5.3.6 Academic & Research Institutes

- 5.3.7 Veterinary Hospitals & Clinics

- 5.3.8 Home Healthcare Settings

- 5.3.9 Dental Clinics

- 5.4 By Geography

- 5.4.1 North America

- 5.4.1.1 United States

- 5.4.1.2 Canada

- 5.4.1.3 Mexico

- 5.4.2 Europe

- 5.4.2.1 Germany

- 5.4.2.2 United Kingdom

- 5.4.2.3 France

- 5.4.2.4 Italy

- 5.4.2.5 Spain

- 5.4.2.6 Rest of Europe

- 5.4.3 Asia-Pacific

- 5.4.3.1 China

- 5.4.3.2 Japan

- 5.4.3.3 India

- 5.4.3.4 Australia

- 5.4.3.5 South Korea

- 5.4.3.6 Rest of Asia-Pacific

- 5.4.4 Middle East & Africa

- 5.4.4.1 GCC

- 5.4.4.2 South Africa

- 5.4.4.3 Rest of Middle East & Africa

- 5.4.5 South America

- 5.4.5.1 Brazil

- 5.4.5.2 Argentina

- 5.4.5.3 Rest of South America

- 5.4.1 North America

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Market Share Analysis

- 6.3 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products & Services, and Recent Developments)

- 6.3.1 Becton, Dickinson and Company

- 6.3.2 Stericycle (WM)

- 6.3.3 Daniels Health

- 6.3.4 Sharps Compliance Inc.

- 6.3.5 Cardinal Health Inc.

- 6.3.6 Veolia Environment Services

- 6.3.7 Clean Harbors

- 6.3.8 Suez SA

- 6.3.9 Waste Management Inc.

- 6.3.10 Bondtech Corporation

- 6.3.11 Bemis Manufacturing Company

- 6.3.12 Brockway Standard

- 6.3.13 Medgen Medical Products

- 6.3.14 Thermo Fisher Scientific Inc.

- 6.3.15 Remondis Medison GmbH

- 6.3.16 Sharpak

- 6.3.17 Ningbo Maxcon Medical Technology

- 6.3.18 Trilogy MedWaste

- 6.3.19 Red Bag Solutions

- 6.3.20 SoClean

- 6.3.21 Waste Connections

- 6.3.22 A-Solutions Inc.

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-need Assessment