|

시장보고서

상품코드

1842653

자동차용 스마트 안테나 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Automotive Smart Antenna - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

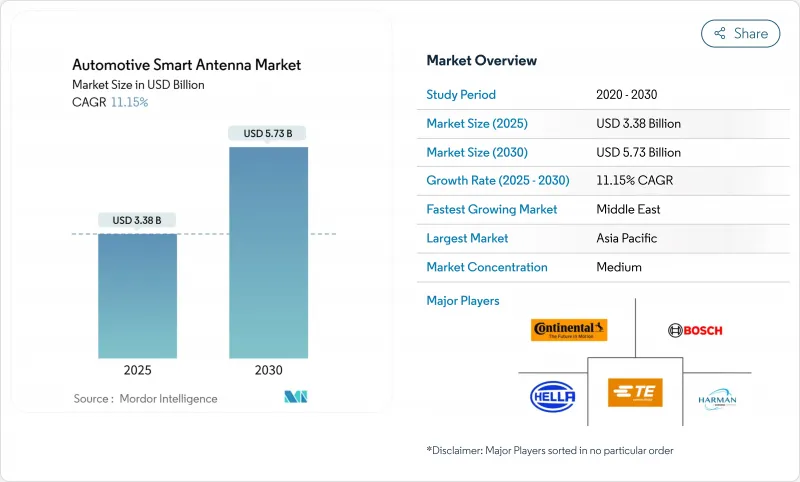

자동차용 스마트 안테나 시장 규모는 2025년 33억 8,000만 달러로 추정되며, 예측기간(2025-2030년)의 CAGR은 11.15%를 나타내, 2030년에는 57억 3,000만 달러에 달할 것으로 예상됩니다.

자동차용 스마트 안테나 시장은 자동차 제조업체가 인포테인먼트, 무선 업데이트 및 고급 운전 지원을 위해 신뢰할 수 있는 광대역 링크를 필요로 하는 소프트웨어 정의 자동차로 전환함에 따라 가속화되고 있습니다. 이 쉬프트는 급속한 5G NR의 전개와 유럽의 2026년 V2X 의무화와 함께 OEM 제조업체에게, 특히 전자기 간섭이 지속적인 설계상의 허들이 되고 있는 배터리 전기 플랫폼에 있어서, 부피가 큰 RF 케이블을 치환, 차량 중량을 삭감해, 공기역학적 특성을 개선하는 통합 멀티 밴드 안테나 모듈의 채용을 촉구하고 있습니다. 스마트 안테나는 재료비가 높기 때문에 엔트리 모델은 여전히 저비용의 마스트 설계에 기울고 있지만, Tier 1 공급업체와 틈새 RF 전문가는 슬림한 루프 또는 유리 마운트 유닛에 빔형성 어레이, EMI 필터, 위성 채널을 포함하는 경쟁을 펼치고 있어 경쟁이 치열해지고 있습니다.

세계의 자동차용 스마트 안테나 시장 동향과 인사이트

안테나 교환 사이클을 가속화하는 빠른 5G NR 롤아웃

5G는 더 높은 데이터 속도를 허용하지만 트래픽이 6GHz 이하의 대역과 mmWave 대역으로 퍼지므로 기존의 단일 대역 안테나를 교체해야 합니다. 자동차 제조업체는 현재 2026년 빔포밍 어레이를 통합한 스마트 컨포멀 모듈을 중심으로 모델을 설계하고 있으며, 처리량을 향상시키면서 패키징 용적을 축소하고 있습니다. 이 마이그레이션은 안테나 업데이트 사이클이 짧다는 것을 시사합니다. 많은 함대는 10년이 아니라 3년에서 5년마다 하드웨어를 교체할 수 있습니다. 주목할 점은 해당 하드웨어를 업그레이드하지 않으면 소프트웨어 정의 라디오만으로는 갭을 채울 수 없습니다는 것입니다.

배선을 경량화하는 루프 일체형 TCU의 OEM 채용 증가

텔레매틱스 컨트롤 유닛을 지붕에 설치하면 무선을 안테나 가까이에 설치할 수 있으므로 이전에 A 필러를 전달했던 무거운 RF 케이블이 필요하지 않습니다. 북미의 배터리 일렉트릭 모델에서는 최대 2.4kg의 경량화가 보고되어, 이는 항속 거리의 측정 가능한 향상으로 이어지고 있습니다. 항속거리에 대한 불안은 결정적인 구매요인이기 때문에 소량의 그램을 삭감해도 소비자의 인지에 영향을 미칩니다. 이 논리는 스마트 안테나가 셀의 화학적 특성을 변화시키지 않고 전기 항속 거리를 연장함으로써 간접적으로 이산화탄소 감소 목표를 지원한다는 것을 의미합니다.

스마트 안테나 부품 비용 높이와 엔트리 모델 레거시 마스트 비교

엔트리 레벨 자동차는 여전히 저비용 마스트 안테나에 의존하고 있으며, 비용에 민감한 시장에서 스마트 안테나 채택을 늦추는 가격 차이를 낳고 있습니다. 공급업체는 동일한 인클로저에서 기본 AM/FM 유닛에서 완전한 5G 스택까지 확장할 수 있도록 설계를 모듈화함으로써 이를 위해 노력하고 있습니다. 계층화된 옵션을 통해 자동차 제조업체는 판금 설계를 변경하지 않고 연결 패키지를 업셀 할 수 있습니다. 명확한 추론은 한 가지 특별 주문 단위가 아니라 유연한 아키텍처가 신흥 국가에서 자동차용 스마트 안테나 산업의 생산량을 확대한다는 것입니다.

부문 분석

샤크 핀 안테나는 2024년에 자동차용 스마트 안테나 시장에서 58.50%의 점유율을 차지했지만, 임베디드 모듈은 2025-2030년의 예측 CAGR이 12.60%를 나타내 설계의 우선순위가 변화하고 있는 것으로 밝혀졌습니다. 플래시 마운트로의 전환은 공기 역학 특성을 개선하고 바람 소리를 줄이기 위해 임베디드 유닛을 고급 차량과 대중차에 매력적으로 만듭니다. 2차적인 효과로는 외장부품이 줄어들어 도장공정이 합리화되고 물의 침입에 관한 보증청구가 감소하는 것을 들 수 있습니다. 또한, 지붕 패널의 프레스 가공과의 공동 설계가 가능한 공급업체는 구조용 브래킷으로부터 증수를 획득할 수 있습니다.

임베디드 모듈의 성장은 헤드 라이너 아래의 패키지 공간이 좁기 때문에 안테나 전문가와 바디 엔지니어링 팀과의 파트너십을 촉진합니다. 파노라믹 유리 및 복합 지붕에 안테나를 통합하는 기업은 금속 금형 비용을 절약하면서 새로운 스타일링의 가능성을 열어줍니다. 또 다른 인사이트은 몇 번의 소유주기를 거친 후 구매자가 깔끔한 지붕 라인을 고급 연결성과 동일시하는 경향이 강해지므로 안테나가 숨겨진 차량의 재판매 가치가 상승 할 수 있다는 것입니다.

초고주파 대역이 CAGR 13.40%를 나타내 가장 급성장하고 있지만, VHF대는 2024년 자동차용 스마트 안테나 시장 규모의 46.20%를 레거시 무선으로 차지했습니다. mmWave 링크로 데이터를 공유하는 운전 지원 센서의 확대가 안테나의 위상 배열 기술에 대한 수요를 끌어올리고 있습니다. 둘 다 유사한 기판과 빔 형성 칩을 사용하기 때문에 레이더 공학과의 상호 학습이 탄생합니다. OEM이 레이더와 통신 어레이를 동일한 실리콘 벤더로부터 조달하면 비용 절감으로 이어지는 미묘한 추론도 있습니다.

mmWave는 더 넓은 대역폭을 약속하지만 지역 회랑에서는 커버리지 갭이 남아 있으며 4G LTE가 폴백 서비스를 제공하는 멀티 밴드 전략을 강요하고 있습니다. 안테나 제조업체는 현재 듀얼 커넥티비티 성능을 중요한 지표로 꼽고 있으며, 차량이 도시와 주경을 이동할 때의 링크 끊김을 줄이고 있습니다. 공급업체는 6G 연구 빈도에 맞는 향후 설계를 통해 제품 수명주기를 연장하고 기술 로드맵은 장기 계획이 단기 비용 절감을 능가한다는 것을 시사합니다.

지역 분석

아시아태평양이 자동차용 스마트 안테나 시장을 선도해 2024년 자동차용 스마트 안테나 시장 점유율의 약 41.55%를 나타냈습니다. 중국의 적극적인 5G 전개와 자동차 생산 대수의 많음은 멀티 밴드 모듈 수요를 확실히 합니다. 대만과 한국의 반도체 클러스터는 RF 기판의 리드 타임을 단축하고 지역 OEM에 세계 공급 부족에 대한 탄력성을 제공합니다. 일본의 C-V2X에 대한 투자와 규율 있는 호모로게이션 프로세스도 이 지역 수요를 높이고 있습니다. 여기 인사이트은 다른 대륙에 출하되는 수출 모델이 현지 조달 안테나를 유지하면 아시아의 우위가 더욱 깊어질 수 있다는 것입니다.

유럽은 독일과 영국이 추진하는 커넥티드 세이프티 규제에 힘입어 2위 시장 규모를 자랑하고 있습니다. 2026년 V2X 의무화는 적합 안테나 주문을 촉진하고 공급업체가 다년간 수량 계약을 수립하는 데 도움을 줍니다. 자동차 제조업체는 또한 스타일링을 손상시키지 않고 엄격한 보행자 충격 규제를 지우기 위해 통합 루프 모듈을 실험했습니다. 순환형 경제에 관한 지령이 유럽의 자동차 제조업체에 리사이클 가능한 안테나의 설계를 촉구하고 있어 이것이 경쟁상의 우위성이 될 가능성이 있다는 것이 새로운 견해입니다.

북미는 여전히 기술 인큐베이터이며 특히 오프로드 차량에서 위성을 이용한 긴급 메시지 발신에 주력하고 있습니다. 미국은 트럭의 전동화에 주력하고 있으며, 경량화와 드래그 삭감의 필요성을 강조하고 있기 때문에 OEM은 지붕 일체형 TCU를 목표로 하고 있습니다. 한편 중동에서는 UAE와 사우디아라비아에서 스마트시티 구상이 진행되고 있으며, 이 지역의 CAGR은 12.25%를 나타낼 전망입니다. 남미와 아프리카는 현재 점유율에서 지연을 겪고 있지만, 통신사업자가 5G 회랑에 투자함에 따라 관심이 높아지고 있으며, 인프라 장벽이 떨어지면 수요가 급속히 높아질 가능성을 시사하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 서포트

목차

제1장 서론

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 성장 촉진요인

- 급속한 5G NR 롤아웃에 의한 안테나 교환 사이클의 가속(아시아와 유럽)

- 배선의 경량화를 목적으로 한 루프 일체형 TCU의 OEM 채용 증가(북미)

- V2X(C-V2X 및 DSRC) 안테나 통합의 OEM 의무화(EU 승용차, 2026년 이후)

- 멀티밴드 안테나를 필요로 하는 전동화 차량 플랫폼

- 위성 기반 커넥티비티에 대한 수요 증가

- 고정밀 안테나 위치 결정이 필요한 자율 주행 센서

- 시장 성장 억제요인

- 엔트리 모델의 레거시 마스트에 대한 높은 스마트 안테나의 BOM 비용

- 금속 도장과 루프레일에 의한 RF 성능의 저하

- 복잡한 세계 호모로게이션

- RF 기판과 위상 어레이 칩셋의 부족

- 밸류체인 분석

- 규제와 기술적 전망

- Five Forces 분석

- 신규 진입자의 위협

- 구매자/소비자의 협상력

- 공급자의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계의 강도

제5장 시장 규모·성장 예측

- 안테나 유형별

- 상어 지느러미 안테나

- 고정 마스트 안테나

- 유리/통합 안테나

- 내장형 안테나 모듈

- 기타(기둥, 요소)

- 주파수 대역별

- 고주파(HF)

- 초고주파(VHF)

- 초고주파(UHF)

- 초고주파(SHF/mmWave)

- 접속 기술별

- 3G/4G/LTE

- 5G NR

- V2X-DSRC/C-V2X

- GNSS/GPS

- Wi-Fi/Bluetooth

- 차종별

- 승용차

- 해치백

- 세단

- SUV/MUV

- 소형 상용차

- 중대형 상용차

- 오프 하이웨이 자동차

- 승용차

- 자동차 추진력별

- 내연기관(ICE)

- 배터리 전기자동차(BEV)

- 하이브리드 및 플러그인 하이브리드(HEV/PHEV)

- 설치 장소별

- 루프 장착형

- 윈드실드/유리 장착형

- TCU/범퍼 내장형

- 지역별

- 북미

- 미국

- 캐나다

- 기타 북미

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 인도

- 한국

- 기타 아시아태평양

- 중동 및 아프리카

- 사우디아라비아

- 아랍에미리트(UAE)

- 튀르키예

- 남아프리카

- 기타 중동 및 아프리카

- 북미

제6장 경쟁 구도

- 전략적 움직임(M&A, 합작투자, 자금 조달)

- 시장 점유율 분석

- 기업 프로파일

- Continental AG

- TE Connectivity Ltd.

- Harman International(Samsung)

- Hella GmbH & Co. KGaA

- Robert Bosch GmbH

- Ficosa International SA

- Abracon LLC

- Ficosa Internacional SA

- INPAQ Technology Co., Ltd.

- Harxon Corporation

- Huf Hulsbeck & Furst GmbH & Co. KG

- Molex LLC

- Taoglas Group

- Amphenol RF(Pulse Electronics)

- Hirschmann Car Communication

- Ace Tech(Shenzhen) Co., Ltd.

제7장 시장 기회와 전망

KTH 25.10.29The Automotive Smart Antenna Market size is estimated at USD 3.38 billion in 2025, and is expected to reach USD 5.73 billion by 2030, at a CAGR of 11.15% during the forecast period (2025-2030).

The Automotive Smart Antenna market is accelerating as automakers transition to software-defined vehicles that require dependable, high-bandwidth links for infotainment, over-the-air updates and advanced driver assistance; this shift, coupled with rapid 5 G NR deployment and Europe's 2026 V2X mandate, is pushing OEMs to adopt integrated multi-band antenna modules that replace bulky RF cabling, trim vehicle weight and improve aerodynamics, particularly in battery-electric platforms where electromagnetic interference is a persistent design hurdle. Competitive intensity is rising as Tier-1 suppliers and niche RF specialists race to embed beam-forming arrays, EMI filters and satellite channels into slim roof- or glass-mounted units, even as entry-level models still lean on low-cost mast designs because of the smart antenna's higher bill of materials.

Global Automotive Smart Antenna Market Trends and Insights

Rapid 5 G NR Roll-outs Accelerating Antenna Replacement Cycles

5 G enables higher data rates, but it spreads traffic across sub-6 GHz and mmWave bands, forcing replacements of legacy single-band antennas. Vehicle makers are now designing 2026 models around smart conformal modules that integrate beam-forming arrays, shrinking packaging volume while boosting throughput. This migration suggests a shorter antenna refresh cycle: many fleets may swap hardware every three to five years rather than a decade. A notable takeaway is that software-defined radios alone cannot bridge the gap without corresponding hardware upgrades.

Increasing OEM Adoption of Roof-Integrated TCUs to Cut Wiring Weight

Roof mounting of the telematics control unit puts radios close to antennas, eliminating heavy RF cables that once ran down A-pillars. North American battery-electric models report weight savings of up to 2.4 kg, which translates into a measurable uptick in driving range. Because range anxiety is a decisive purchase factor, even small gram reductions influence consumer perception. This logic implies that smart antennas indirectly support carbon-reduction targets by extending electric range without changing cell chemistry.

High Smart-Antenna BOM Cost vs. Legacy Mast in Entry-Level Models

Entry-level vehicles still rely on low-cost mast antennas, creating a price gap that slows smart-antenna adoption in cost-sensitive markets. Suppliers tackle this by modularizing designs so that the same housing can scale from a basic AM/FM unit to a full 5 G stack. Tiered options let automakers upsell connectivity packages without redesigning sheet-metal. A clear inference is that flexible architectures, not one-off bespoke units, will unlock volume for the Automotive Smart Antenna industry in emerging economies.

Other drivers and restraints analyzed in the detailed report include:

- OEM Mandates for V2X Antenna Integration from 2026 in EU Passenger Cars

- Electrified Vehicle Platforms Needing Multi-band Antennas to Reduce EMI

- RF Performance Degradation Caused by Metallic Paint & Roof Rails

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Shark-fin antennas held a 58.50% share of the Automotive Smart Antenna market in 2024, yet embedded modules post a 12.60% CAGR forecast for 2025-2030, underscoring shifting design priorities. The move toward flush mounting improves aerodynamics and reduces wind noise, making embedded units attractive to premium and mass-market nameplates. Second-order effects include fewer exterior parts, which streamline paint processes and lower warranty claims related to water ingress. A further inference is that suppliers able to co-design with roof panel stampings may capture incremental revenue from structural brackets.

Growth in embedded modules fosters partnerships between antenna specialists and body engineering teams, because package space under headliners is tight. Companies incorporating antennas into panoramic glass or composite roofs open new styling possibilities while saving metal tooling costs. Another insight is that the resale value of vehicles with hidden antennas may rise, as buyers increasingly equate a clean roofline with advanced connectivity after several ownership cycles.

Super High-Frequency bands account for the fastest growth at a 13.40% CAGR, while VHF still covers 46.20% of the 2024 Automotive Smart Antenna market size for legacy radio. The expansion of driver-assist sensors that share data over mmWave links pushes demand for phased-array technology in antennas. This creates cross-learning with radar engineering because both use similar substrates and beam-forming chips. A subtle inference is that cost savings may result when OEMs source radar and communications arrays from the same silicon vendor.

Although mmWave promises higher bandwidth, coverage gaps remain in rural corridors, forcing a multi-band strategy where 4 G LTE delivers fallback service. Antenna makers now list dual-connectivity performance as a critical metric, reducing dropped links when vehicles transition between cities and interstates. By future-proofing designs for 6 G research frequencies, suppliers aim to extend product life cycles, suggesting that long-term planning outweighs short-term cost savings in technology roadmaps.

The Automotive Smart Antenna Market Report is Segmented by Antenna Type (Shark-Fin Antenna and More), Frequency Band (High Frequency, and More), Connectivity Technology (3G / 4G / LTE, and More), Vehicle Type (Passenger Cars, Light Commercial Vehicles and More), Vehicle Propulsion (Internal Combustion Engine (ICE) and More), and Geography. The Market Forecasts are Provided in Terms of Value (USD) and Volume (Units).

Geography Analysis

Asia Pacific leads the Automotive Smart Antenna market and accounts for roughly 41.55% of the Automotive Smart Antenna market share in 2024. China's aggressive 5G roll-out and high vehicle output ensure ready demand for multi-band modules. Local semiconductor clusters in Taiwan and South Korea shorten lead times for RF substrates, giving regional OEMs resilience against global shortages. Japan's investments in C-V2X and disciplined homologation processes also lift regional demand. An insight here is that Asia's dominance could deepen if export models shipped to other continents keep locally sourced antennas.

Europe has the second-largest market, buoyed by Germany's and the United Kingdom's push toward connected safety regulations. The 2026 V2X mandate drives orders for compliant antennas, helping suppliers lock in multi-year volume contracts. Carmakers also experimented with integrated roof modules to meet stringent pedestrian-impact rules without compromising styling. A fresh observation is that circular-economy directives are prompting European tiers to design antennas for recyclability, which may become a competitive advantage.

North America remains a technology incubator, especially for satellite-backed emergency messaging in off-road vehicles. The United States' focus on truck electrification accentuates the need for weight and drag reduction, pushing OEMs toward roof-integrated TCUs. Meanwhile, Middle East smart-city initiatives in the UAE and Saudi Arabia create the fastest regional CAGR at 12.25%, because premium buyers demand uninterrupted connectivity across desert highways. South America and Africa lag in current share but show rising interest as telecom operators invest in 5G corridors, suggesting that demand could pick up quickly once infrastructure barriers fall.

- Continental AG

- TE Connectivity Ltd.

- Harman International (Samsung)

- Hella GmbH & Co. KGaA

- Robert Bosch GmbH

- Ficosa International SA

- Abracon LLC

- Ficosa Internacional SA

- INPAQ Technology Co., Ltd.

- Harxon Corporation

- Huf Hulsbeck & Furst GmbH & Co. KG

- Molex LLC

- Taoglas Group

- Amphenol RF (Pulse Electronics)

- Hirschmann Car Communication

- Ace Tech (Shenzhen) Co., Ltd.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Drivers

- 4.1.1 Rapid 5G NR Roll-outs Accelerating Antenna Replacement Cycles (Asia & Europe)

- 4.1.2 Increasing OEM Adoption of Roof-Integrated TCUs to Cut Wiring Weight (North America)

- 4.1.3 OEM Mandates for V2X (C-V2X & DSRC) Antenna Integration from 2026 in EU Passenger Cars

- 4.1.4 Electrified Vehicle Platforms Needing Multi-band Antennas

- 4.1.5 Emerging Demand for Satellite-Based Connectivity

- 4.1.6 Autonomous Driving Sensors Requiring Precision Antenna Positioning

- 4.2 Market Restraints

- 4.2.1 High Smart-Antenna BOM Cost vs. Legacy Mast in Entry-Level Models

- 4.2.2 RF Performance Degradation Caused by Metallic Paint & Roof Rails

- 4.2.3 Complex Global Homologation

- 4.2.4 Shortage of RF Substrates & Phase-Array Chipsets

- 4.3 Value Chain Analysis

- 4.4 Regulatory & Technological Outlook

- 4.5 Porter's Five Forces

- 4.5.1 Threat of New Entrants

- 4.5.2 Bargaining Power of Buyers/Consumers

- 4.5.3 Bargaining Power of Suppliers

- 4.5.4 Threat of Substitute Products

- 4.5.5 Intensity of Competitive Rivalry

5 Market Size & Growth Forecasts (Value (USD) and Volume (Units))

- 5.1 By Antenna Type

- 5.1.1 Shark-fin Antenna

- 5.1.2 Fixed Mast Antenna

- 5.1.3 Glass / Integrated Antenna

- 5.1.4 Embedded Antenna Module

- 5.1.5 Others (Pillar, Element)

- 5.2 By Frequency Band

- 5.2.1 High Frequency (HF)

- 5.2.2 Very High Frequency (VHF)

- 5.2.3 Ultra-High Frequency (UHF)

- 5.2.4 Super High Frequency (SHF / mmWave)

- 5.3 By Connectivity Technology

- 5.3.1 3G / 4G / LTE

- 5.3.2 5G NR

- 5.3.3 V2X - DSRC / C-V2X

- 5.3.4 GNSS / GPS

- 5.3.5 Wi-Fi / Bluetooth

- 5.4 By Vehicle Type

- 5.4.1 Passenger Cars

- 5.4.1.1 Hatchback

- 5.4.1.2 Sedan

- 5.4.1.3 SUVs/MUVs

- 5.4.2 Light Commercial Vehicles

- 5.4.3 Medium and Heavy Commercial Vehicles

- 5.4.4 Off-Highway Vehicles

- 5.4.1 Passenger Cars

- 5.5 By Vehicle Propulsion

- 5.5.1 Internal Combustion Engine (ICE)

- 5.5.2 Battery Electric Vehicle (BEV)

- 5.5.3 Hybrid and Plug-in Hybrid (HEV/PHEV)

- 5.6 By Installation Location

- 5.6.1 Roof-Mounted

- 5.6.2 Windshield / Glass-Mounted

- 5.6.3 Embedded in TCU / Bumper

- 5.7 Geography

- 5.7.1 North America

- 5.7.1.1 United States

- 5.7.1.2 Canada

- 5.7.1.3 Rest of North America

- 5.7.2 South America

- 5.7.2.1 Brazil

- 5.7.2.2 Argentina

- 5.7.2.3 Rest of South America

- 5.7.3 Europe

- 5.7.3.1 Germany

- 5.7.3.2 United Kingdom

- 5.7.3.3 France

- 5.7.3.4 Italy

- 5.7.3.5 Spain

- 5.7.3.6 Rest of Europe

- 5.7.4 Asia Pacific

- 5.7.4.1 China

- 5.7.4.2 Japan

- 5.7.4.3 India

- 5.7.4.4 South Korea

- 5.7.4.5 Rest of Asia Pacific

- 5.7.5 Middle East and Africa

- 5.7.5.1 Saudi Arabia

- 5.7.5.2 United Arab Emirates

- 5.7.5.3 Turkey

- 5.7.5.4 South Africa

- 5.7.5.5 Rest of Middle East and Africa

- 5.7.1 North America

6 Competitive Landscape

- 6.1 Strategic Moves (M&A, JV, Funding)

- 6.2 Market Share Analysis

- 6.3 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products & Services, and Recent Developments)

- 6.3.1 Continental AG

- 6.3.2 TE Connectivity Ltd.

- 6.3.3 Harman International (Samsung)

- 6.3.4 Hella GmbH & Co. KGaA

- 6.3.5 Robert Bosch GmbH

- 6.3.6 Ficosa International SA

- 6.3.7 Abracon LLC

- 6.3.8 Ficosa Internacional SA

- 6.3.9 INPAQ Technology Co., Ltd.

- 6.3.10 Harxon Corporation

- 6.3.11 Huf Hulsbeck & Furst GmbH & Co. KG

- 6.3.12 Molex LLC

- 6.3.13 Taoglas Group

- 6.3.14 Amphenol RF (Pulse Electronics)

- 6.3.15 Hirschmann Car Communication

- 6.3.16 Ace Tech (Shenzhen) Co., Ltd.