|

시장보고서

상품코드

1844537

미국의 자동차 센서 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)US Automotive Sensors - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

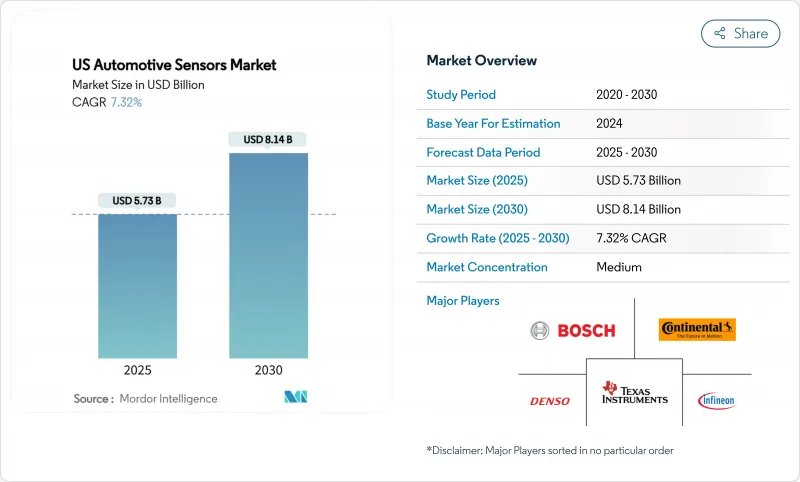

미국의 자동차 센서 시장 규모는 2025년에 57억 3,000만 달러로 추정되고, 2030년에 81억 4,000만 달러에 이를 것으로 예측되며, 시장 추계 및 예측 기간(2025-2030년)의 CAGR은 7.32%를 나타낼 전망입니다.

자동차 제조사들은 타이어 공기압, 안정성 제어, 자동 제동 의무 규정을 준수하기 위해 차량당 더 많은 센서를 탑재하고 있습니다. 동시에 차량 운영사들은 보험 비용과 배출 가스를 관리하기 위해 센서가 풍부한 텔레매틱스를 도입하고 있습니다. 레이더, 라입니다, MEMS 기반 장치들은 비용과 성능 면에서 계속해서 혁신을 이루며, 기존 공급업체와 신생 기업들에게 미국 자동차 센서 시장에서 차별화할 수 있는 새로운 길을 열어주고 있습니다.

미국의 자동차 센서 시장 동향 및 인사이트

CHIPS 법안, 국내 MEMS 팹 유인

390억 달러 규모의 신규 연방 보조금이 애리조나, 텍사스, 뉴욕 북부 지역의 웨이퍼 팹 프로젝트를 이끌며, 엔진·배터리·섀시 제어의 핵심인 MEMS 압력·관성·자기 센서의 지역 생산 라인을 확보하고 있습니다. 로그 밸리 마이크로디바이스는 플로리다 공장 건설을 위해 이미 670만 달러를 확보했으며, 이를 통해 자동차용 MEMS 생산 능력을 거의 3배로 확대할 예정입니다. 이는 소규모 파운드리 업체가 해당 프로그램 하에서 어떻게 규모를 확장할 수 있는지 보여주는 사례입니다. 증설된 생산 능력은 리드 타임을 단축하고 운송 위험을 줄이며 디트로이트 및 해안 지역 조립 공장에 대한 적시 납품을 지원합니다. 대학들은 차세대 마이크로 가공 공정을 위한 연구 보조금을 확보하여 미국 자동차 센서 시장 내 혁신을 더욱 공고히 하고 있습니다. 이러한 조치들은 종합적으로 회복탄력성을 높이고 해외 팹에서의 미래 생산을 국내로 환원시킵니다.

전기차 보급이 차량당 센서 탑재량을 증가

전기차 모델은 내연기관 차량보다 2-3배 더 많은 반도체를 통합하여 2030년까지 센서 가치 비중을 확대할 전망입니다. 배터리 관리 시스템만 해도 열폭주를 방지하기 위해 다수의 온도, 전류, 전압 노드가 필요합니다. 위치 및 자기 센서는 전동기 속도를 모니터링하고, 고전압 절연 장치는 안전성을 유지합니다. 정부의 세금 공제 및 전국적 충전 인프라 지원금이 공급량을 가속화함에 따라, 공급업체들은 엔진룸 내 가혹한 환경을 견디기 위해 SiC 기반 압력 및 온도 다이 규모를 확대하고 있습니다. 그 결과, 전체 차량 생산량이 정체된 상황에서도 미국 자동차 센서 시장은 평균 판매 가격 상승의 혜택을 누리고 있습니다.

실리콘 공급의 물 부족 제약

애리조나에 건설 예정인 차세대 팹은 각각 매일 상당량의 물을 소비할 수 있어, 이미 가뭄 압박을 받고 있는 대수층에 부담을 줄 수 있습니다. 지역 사회의 반대나 허가 지연은 현지 웨이퍼 생산량을 제한하여 자동차용 압력 및 관성 다이 공급을 위축시킬 수 있습니다. 위험을 완화하기 위해 제조업체들은 공정수의 70% 이상을 회수하는 폐쇄형 재활용 시스템을 설치하고 있지만, 자본 지출로 인해 투자 회수 기간이 길어지고 있습니다. 추가 부지 승인이 이루어지지 않을 경우, 장기적인 물 부족은 미국 자동차 센서 시장 성장을 저해할 수 있습니다.

부문 분석

압력 센서는 2024년 매출의 29.35%를 차지하며 연료 분사, 브레이크 부스터, 의무화된 타이어 공기압 모니터링 등의 응용 분야를 주도했습니다. 미국 자동차 센서 시장의 압력 센서 부문 규모는 연비 및 배출가스 목표에 부합하여 꾸준히 성장할 전망입니다. 레이더 모듈은 현재 규모는 작지만, 77GHz 칩셋 가격 하락과 NCAP의 사각지대 감지, 전방 충돌 경고, 교차 교통 경고 기능 추가 압박으로 2030년까지 연평균 8.23% 성장할 전망입니다. 1차 공급업체들은 이제 4코너 4D 레이더를 주류 SUV에 통합하며, 센서 융합 기술이 프리미엄 부문에서 대중 부문로 이동하고 있음을 시사합니다.

2세대 밀리미터파 아키텍처는 단일 CMOS 칩에 디지털 빔 포밍과 AI 기반 물체 분류 기능을 통합합니다. 이는 부품 비용을 절감하고 열 설계 복잡성을 줄여, 카메라 전용 ADAS 시장 점유율을 잠식하는 데 기여합니다. 레이더와 관성 기준 장치를 결합한 공급업체들은 GPS 차단 시에도 고정밀 주행 거리 측정이 가능해 미국 자동차 센서 산업 내 새로운 가치 창출 기회를 제공합니다.

파워트레인 시스템은 2024년 지출의 36.56%를 차지했으며, 공기 유량, 노킹, 냉각수 온도 및 배터리 팩 센서를 포함합니다. Tier 3 배출 규정을 준수하기 위해 파워트레인 할당량은 높은 수준을 유지할 전망입니다. 동시에 ADAS 및 자율 주행 기능은 2030년까지 연평균 8.71% 성장률(CAGR)로 확대되어 미국 자동차 센서 시장 규모에서 차지하는 비중을 크게 높일 것입니다. 초음파, 카메라, 레이더 및 라입니다의 조합은 레벨 2+ 기능을 가능하게 하며, NHTSA의 새로운 자동 긴급 제동 의무화는 기준 물량을 고정시킵니다.

중복성 목표를 충족하기 위해 OEM은 횡방향 및 종방향 제어를 위한 이중 독립 감지 경로를 지정합니다. 이로 인해 2029년까지 차량당 반도체 총 개수가 천 개를 넘어설 것이며, 이는 ADAS를 센서 분야에서 가장 빠르게 성장하는 예산 항목으로 확고히 자리매김하게 합니다. 지속적인 무선 기능 업등급는 차량 판매 후 수년이 지나도 유휴 컴퓨팅 여유 공간을 수익화할 수 있기 때문에 수명 주기 수익을 더욱 확장시킵니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 지원

목차

제1장 서론

- 조사의 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- CHIPS 법안, 국내 MEMS 팹 유인

- 전기차 보급 확대, 차량당 센서 탑재량 증가

- 연방 TPMS, ESC 및 NCAP 업등급

- 커넥티드 보험 텔레매틱스 개조

- 소프트웨어 정의 차량 아키텍처

- 기업 차원의 차량 군 탈탄소화 목표

- 시장 성장 억제요인

- 실리콘 공급 물 부족 제약

- 비용 및 가격 하락 압박으로 인한 1차 공급업체 마진 압박

- 가혹한 조건에서의 신뢰성 및 보정 문제

- 센서 수준의 사이버 보안 취약점

- 가치/공급망 분석

- 규제 상황

- 기술적 전망

- 지속가능성과 에너지 실적 분석

- Five Forces 분석

- 신규 참가업체의 위협

- 구매자/소비자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업간 경쟁 관계의 강도

제5장 시장 규모 및 성장 예측

- 센서 유형별

- 온도 센서

- 압력 센서

- 스피드/속도 센서

- 레벨/위치 센서

- 자기 센서

- 가스/화학 센서

- 관성 센서(가속도/자이로)

- LiDAR 센서

- 레이더 센서

- 초음파 센서

- 화상/카메라 센서

- 전류 센서

- 용도별

- 파워트레인

- 차체 전자장치 및 편의 기능

- 차량 보안 및 안전

- ADAS 및 자율 주행 시스템

- 텔레매틱스 및 커넥티비티

- 배터리 매니지먼트(EV)

- 자동차 유형별

- 이륜차

- 승용차

- 소형 상용차

- 대형 상용차

- 판매 채널별

- OEM

- 애프터마켓

- 추진별

- 내연자동차

- 하이브리드 전기자동차

- 배터리 전기자동차

- 연료전지 전기자동차

- 센서 기술별

- MEMS

- 비MEMS/매크로센서

제6장 경쟁 구도

- 시장의 집중도

- 전략적인 동향

- 시장 점유율 분석

- 기업 프로파일

- Robert Bosch GmbH

- DENSO Corporation

- Continental AG

- HELLA GmbH & Co. KGaA

- Valeo SA

- Texas Instruments Inc.

- Infineon Technologies AG

- NXP Semiconductors NV

- Analog Devices Inc.

- Hitachi Astemo Americas Inc.

- Sensata Technologies

- TE Connectivity

- Aptiv PLC

- STMicroelectronics NV

- onsemi

- BorgWarner Inc.

- Renesas Electronics Corp.

- Honeywell International Inc.

- Allegro MicroSystems LLC

- Microchip Technology Inc.

제7장 시장 기회와 전망

HBR 25.11.03The US Automotive Sensors Market size is estimated at USD 5.73 billion in 2025, and is expected to reach USD 8.14 billion by 2030, at a CAGR of 7.32% during the forecast period (2025-2030).

Automakers are embedding more sensors per vehicle to comply with tire-pressure, stability-control, and automated-braking mandates. At the same time, fleet operators adopt sensor-rich telematics to control insurance costs and emissions. Radar, lidar, and MEMS-based devices continue to achieve cost and performance breakthroughs, giving legacy suppliers and start-ups new avenues for differentiation in the United States automotive sensors market.

US Automotive Sensors Market Trends and Insights

CHIPS Act Incentivises On-Shore MEMS Fabs

New federal grants worth USD 39 billion are steering wafer-fab projects to Arizona, Texas and upstate New York, ensuring a local pipeline of MEMS pressure, inertial and magnetic sensors that underpin engine, battery and chassis controls. Rogue Valley Microdevices has already secured USD 6.7 million for a Florida plant that will nearly triple its automotive MEMS capacity, illustrating how smaller foundries can scale under the program. The added capacity reduces lead-times, cuts shipping risk and supports just-in-time delivery for Detroit and coastal assembly plants. Universities gain research grants that seed next-gen micromachining processes, further anchoring innovation inside the United States automotive sensors market. Combined, these actions lift resilience and pull future production back from overseas fabs.

EV Adoption Pushes Sensor Content per Vehicle

Electric models integrate two to three times more semiconductors than ICE cars, pushing sensor value toward a greater share by 2030. Battery-management systems alone require multiple temperature, current and voltage nodes to prevent thermal runaway. Position and magnetic sensors monitor e-motor speed, while high-voltage isolation devices maintain safety. Government tax credits and coast-to-coast charging grants accelerate delivery volumes, so suppliers are scaling SiC-based pressure and temperature dies to meet harsher under-hood environments. As a result, the United States automotive sensors market is benefiting from higher average selling prices even when overall vehicle production remains flat.

Silicon-Supply Water-Stress Constraints

Next-generation fabs in Arizona may each draw significant liters of water daily, straining aquifers already under drought pressure. Community opposition or permitting delays could cap local wafer output, tightening the flow of automotive pressure and inertial dies. To mitigate risk, manufacturers are installing closed-loop recycling that recovers more than 70% of process water, yet capital outlays lengthen payback. Prolonged shortages could temper growth for the United States automotive sensors market if additional sites are not approved.

Other drivers and restraints analyzed in the detailed report include:

- Connected-Insurance Telematics Retrofits

- Software-Defined Vehicle Architectures

- Cost & Price-Erosion Squeeze Tier-1 Margins

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Pressure devices delivered 29.35% of 2024 revenue, anchoring applications such as fuel injection, brake boost and mandated tire-pressure monitoring. The United States automotive sensors market size for pressure units is set to expand steadily in line with fuel-efficiency and emissions targets. Radar modules, although smaller today, will grow at a 8.23% CAGR through 2030 thanks to falling 77 GHz chipset prices and NCAP pressure to add blind-spot, front-collision and cross-traffic alerts. Tier-1s now bundle four-corner 4D radar into mainstream SUVs, signalling that sensor fusion is shifting from premium to volume segments.

Second-generation millimetre-wave architectures integrate digital beam-forming and AI-enhanced object classification on a single CMOS die. This reduces bill-of-materials and simplifies thermal design, helping radar to erode camera-only ADAS share. Suppliers that combine radar with inertial reference units promise high-accuracy odometry even when GPS is blocked, creating new value pools within the United States automotive sensors industry.

Powertrain systems accounted for 36.56% of 2024 spend, covering air-flow, knock, coolant-temperature and battery pack sensors. Compliance with Tier 3 emissions rules keeps powertrain allocations high. At the same time, ADAS and autonomous functions will expand at an 8.71% CAGR to 2030, raising their portion of the United States automotive sensors market size considerably. Ultrasonic, camera, radar and lidar combinations enable Level-2+ functions, while NHTSA's new automatic emergency-braking mandate locks in baseline volumes.

To meet redundancy targets, OEMs specify dual independent sensing paths for lateral and longitudinal control. This pushes total semiconductor count per vehicle past thousand mark by 2029, cementing ADAS as the fastest-growing budget line for sensors. Continuous over-the-air feature upgrades further stretch lifecycle revenue because dormant compute headroom can be monetised years after vehicle sale.

The United States Automotive Sensors Market Report is Segmented by Sensor Type (Temperature Sensors and More), Application (Powertrain and More), Vehicle Type (Motorcycles and More), Sales Channel (OEM and More), Propulsion (Internal Combustion Vehicles and More), and Sensor Technology (MEMS and More). The Market Forecasts are Provided in Terms of Value (USD) and Volume (Units).

List of Companies Covered in this Report:

- Robert Bosch GmbH

- DENSO Corporation

- Continental AG

- HELLA GmbH & Co. KGaA

- Valeo SA

- Texas Instruments Inc.

- Infineon Technologies AG

- NXP Semiconductors NV

- Analog Devices Inc.

- Hitachi Astemo Americas Inc.

- Sensata Technologies

- TE Connectivity

- Aptiv PLC

- STMicroelectronics NV

- onsemi

- BorgWarner Inc.

- Renesas Electronics Corp.

- Honeywell International Inc.

- Allegro MicroSystems LLC

- Microchip Technology Inc.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 CHIPS Act Incentivizes On-Shore MEMS Fabs

- 4.2.2 EV Adoption Pushes Sensor Content per Vehicle

- 4.2.3 Federal TPMS, ESC & NCAP Upgrades

- 4.2.4 Connected-Insurance Telematics Retrofits

- 4.2.5 Software-Defined Vehicle Architectures

- 4.2.6 Fleet Decarbonisation Targets (Corporate)

- 4.3 Market Restraints

- 4.3.1 Silicon-Supply Water-Stress Constraints

- 4.3.2 Cost & Price-Erosion Squeeze Tier-1 Margins

- 4.3.3 Harsh-Duty Reliability & Calibration Issues

- 4.3.4 Sensor-Level Cyber-Security Liabilities

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Sustainability & Energy-Footprint Analysis

- 4.8 Porter's Five Forces

- 4.8.1 Threat of New Entrants

- 4.8.2 Bargaining Power of Buyers/Consumers

- 4.8.3 Bargaining Power of Suppliers

- 4.8.4 Threat of Substitute Products

- 4.8.5 Intensity of Competitive Rivalry

5 Market Size & Growth Forecasts (Value (USD) and Volume (Units))

- 5.1 By Sensor Type

- 5.1.1 Temperature Sensors

- 5.1.2 Pressure Sensors

- 5.1.3 Speed / Velocity Sensors

- 5.1.4 Level / Position Sensors

- 5.1.5 Magnetic Sensors

- 5.1.6 Gas / Chemical Sensors

- 5.1.7 Inertial Sensors (Accel/Gyro)

- 5.1.8 LiDAR Sensors

- 5.1.9 Radar Sensors

- 5.1.10 Ultrasonic Sensors

- 5.1.11 Image / Camera Sensors

- 5.1.12 Current Sensors

- 5.2 By Application

- 5.2.1 Powertrain

- 5.2.2 Body Electronics & Comfort

- 5.2.3 Vehicle Security & Safety

- 5.2.4 ADAS & Autonomous Systems

- 5.2.5 Telematics & Connectivity

- 5.2.6 Battery-Management (EV)

- 5.3 By Vehicle Type

- 5.3.1 Motorcycles

- 5.3.2 Passenger Cars

- 5.3.3 Light Commercial Vehicles

- 5.3.4 Heavy Commercial Vehicles

- 5.4 By Sales Channel

- 5.4.1 OEM

- 5.4.2 Aftermarket

- 5.5 By Propulsion

- 5.5.1 Internal-Combustion Vehicles

- 5.5.2 Hybrid Electric Vehicles

- 5.5.3 Battery Electric Vehicles

- 5.5.4 Fuel-Cell Electric Vehicles

- 5.6 By Sensor Technology

- 5.6.1 MEMS

- 5.6.2 Non-MEMS / Macro Sensors

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (Includes Global Level Overview, Market Level Overview, Core Segments, Financials as Available, Strategic Information, Market Rank/Share for Key Companies, Products and Services, SWOT Analysis, and Recent Developments)

- 6.4.1 Robert Bosch GmbH

- 6.4.2 DENSO Corporation

- 6.4.3 Continental AG

- 6.4.4 HELLA GmbH & Co. KGaA

- 6.4.5 Valeo SA

- 6.4.6 Texas Instruments Inc.

- 6.4.7 Infineon Technologies AG

- 6.4.8 NXP Semiconductors NV

- 6.4.9 Analog Devices Inc.

- 6.4.10 Hitachi Astemo Americas Inc.

- 6.4.11 Sensata Technologies

- 6.4.12 TE Connectivity

- 6.4.13 Aptiv PLC

- 6.4.14 STMicroelectronics NV

- 6.4.15 onsemi

- 6.4.16 BorgWarner Inc.

- 6.4.17 Renesas Electronics Corp.

- 6.4.18 Honeywell International Inc.

- 6.4.19 Allegro MicroSystems LLC

- 6.4.20 Microchip Technology Inc.

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-Need Assessment