|

시장보고서

상품코드

1844637

중국의 치과용 장비 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)China Dental Devices - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

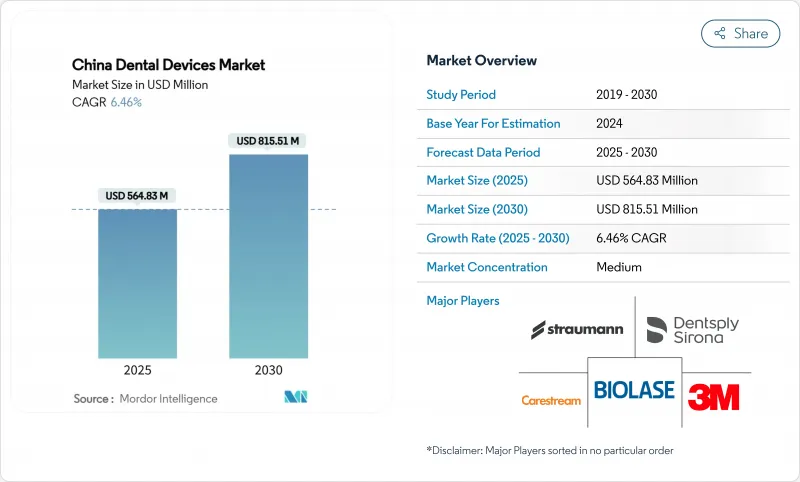

중국의 치과용 장비 시장 규모는 2024년에 5억 6,483만 달러로 평가되었고, 2030년에는 8억 1,551만 달러에 이를 것으로 예측되며, 2025-2030년의 CAGR은 6.46%를 나타낼 전망입니다.

강력한 정책 지원, 급성장하는 중산층, 디지털 워크플로우의 확산이 해당 분야를 고부가가치 시술로 이끌고 있습니다. 임플란트의 대량 구매, ‘건강중국 2030’ 예방 목표, 치과 서비스 조직(DSO)의 급부상이 가격 책정, 환자 접근성, 구매 관행을 재편하고 있습니다. 국내 제조사들은 이러한 변화를 활용해 2·3선 도시 시장 점유율을 확대하고 있으며, 글로벌 브랜드들은 기술 리더십을 통해 프리미엄 틈새 시장을 방어하고 있습니다. 첨단 영상 장비와 진료실 내 CAD/CAM 장비는 도시 중심지로 빠르게 확산되고 있으며, 소셜미디어 미학에 영향을 받은 밀레니얼 세대 환자들에게 투명 교정 치료가 기본적인 교정 치료 옵션으로 자리 잡고 있습니다.

중국의 치과용 장비 시장 동향 및 인사이트

중국 1급 도시에서 디지털 치과 워크플로우 채택 확대

베이징, 상하이, 광저우, 선전의 클리닉들은 아날로그 인상에서 완전한 디지털 구강 스캐닝 및 CAD/CAM 제작으로 도약하며 치료 계획 시간을 60% 단축하고 케이스 수락률을 32% 높였습니다. 치과용 장비의 클라우드 통합으로 의료진은 실험실과 실시간으로 보철물을 공동 설계할 수 있어 처리 시간이 며칠에서 몇 시간으로 단축됩니다. 경쟁 강도는 소프트웨어 생태계로 이동하며, 스캐너, 밀링 장비, AI 설계 모듈을 단일 구독으로 묶어 제공할 수 있는 업체에 유리하게 작용합니다. 이들 도시의 초기 기술 도입자들은 전국적인 의뢰 패턴에 영향을 미쳐 2선 시장으로의 디지털 도구 확산을 가속화하고 중국 치과 기기 시장의 장기적 수요를 뒷받침합니다.

중국의 국민의료보험시험에서 임플란트 치료 적용 범위 확대

최초의 치과 임플란트 전국 입찰을 통해 병원 평균 가격이 55% 하락했으며, 225만 세트를 대상으로 연간 약 40억 위안의 환자 부담금 절감 효과가 예상됩니다. 과거 자비 부담 엘리트 계층의 전유물이었던 임플란트가 이제 더 넓은 중산층에게 접근 가능해져 2030년까지 잠재적 수요층이 30% 확대될 전망입니다. 입찰 물량을 확보한 병원은 중앙 정부 보조금을 지원받으며, 확장 가능한 현지 생산 능력을 보유한 제조사는 시장 점유율을 확보합니다. 지방 시범 사업이 영구적 보험 적용 체계로 통합되면서 중국 치과 기기 시장은 구조적 변화를 겪고 있습니다. 고가 제품의 단위 물량이 급증하고, 프리미엄 시스템은 차별화된 표면 기술을 통해 틈새 시장 지위를 방어합니다.

고가 장비에 대한 단체 구매 조직의 가격 압박

임플란트 입찰에 이어 병원 컨소시엄이 CBCT 및 체어사이드 밀링 장비로 공동 구매를 확대하면서 평균 판매 가격이 최대 35%까지 하락했습니다. 제조사들은 계층화된 제품 포트폴리오로 대응하며 비핵심 기능을 제거해 목표 가격대를 달성하고 있습니다. 이 정책은 비용 구조가 효율적인 국내 생산자에게 유리하게 작용하여 다국적 기업의 프리미엄 시장 점유율을 잠식하고 중국 치과 기기 시장의 전반적인 매출 성장세를 완화시키고 있습니다.

부문 분석

2024년 치과 소모품 부문은 대량 사용되는 임플란트, 크라운, 생체재료에 힘입어 전체 매출의 46.51%를 차지했습니다. 국가 차원의 임플란트 입찰 제도는 환자 본인 부담금을 대폭 낮춰 군·구 병원에서의 나사 고정식 크라운 보급률을 높였습니다. 소모품 부문은 2030년까지 연평균 3.23% 성장률(CAGR)을 유지하며 중국 치과 기기 시장 규모에서 가장 큰 비중을 차지할 전망입니다. 진단 장비는 규모는 작지만, AI 도구가 진료 효율성을 높이고 ‘건강중국 2030’ 목표에 부합하는 예방적 개입을 가능케 함에 따라 가장 빠른 비율 성장이 예상됩니다. AI 기반 충치 탐지 소프트웨어는 중국 진료소에서 93.40%의 정확도를 보여 대규모 도입 준비가 완료되었음을 입증했습니다.

클라우드 연결 구강 스캐너는 인상 작업 흐름을 단축하고 진료실 밀링 장비와 연동되어 하이브리드 세라믹 블록의 추가 판매를 촉진합니다. 치료 장비, 특히 CAD/CAM 시스템은 당일 진료로 환자 만족도를 높이는 고수요 진료소에서 초기 수요를 확보하고 있습니다. 에어 폴리셔 및 수술용 모터를 포함한 '기타 기기'는 전국 개인 치과 진료소 설치 기반이 12만 개를 넘어섬에 따라 꾸준히 성장 중입니다. 이러한 부문 간 상호작용은 생태계 유대감을 강화하여 중국 치과 기기 시장 내 다중 수익 흐름을 공고히 합니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 지원

목차

제1장 도입

- 조사의 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 중국의 1급 도시에서의 디지털 치과 워크플로우의 채택 확대

- 중국의 국민의료보험시험에 있어서의 임플란트 치료의 적용 범위 확대

- 치과 서비스 조직(DSO)의 부상으로 대량 장비 구매 가속화

- 연안 지방에서 고령화 인구 증가로 인한 보철 및 임플란트 수요 촉진

- 밀레니얼 세대의 미용 의식 강화로 투명 교정장비 수요 증가

- 정부의 ‘건강중국 2030’ 목표가 예방 장비 투자 지원

- 시장 성장 억제요인

- 고가 장비에 대한 단체 구매 조직의 가격 압박

- 훈련된 구강 방사선 전문의의 부족이 하위 도시에서의 화상 진단 도입을 제한

- 고정밀 CAD/CAM 재료에 대한 지속적인 수입 의존도

- 신종 3등급 임플란트에 대한 NMPA(국가약품감독관리국) 승인 지연

- 가치 및 공급망 분석

- 규제 상황

- 기술적 전망

- Five Forces 분석

- 공급기업의 협상력

- 구매자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

제5장 시장 규모 및 성장 예측

- 제품별

- 진단 기기

- 치과용 레이저

- 연조직 레이저

- 경조직 레이저

- 방사선 기기

- 구강외 방사선 장비

- 구강내 방사선 장비

- 치과용 의자 및 장비

- 치료기기

- 치과 핸드피스

- 전기 수술 시스템

- CAD/CAM 시스템

- 밀링 기계

- 주조 기계

- 기타 치료기기

- 치과용 소모품

- 치과 생체 재료

- 치과 임플란트

- 크라운과 브릿지

- 기타 치과용 소모품

- 기타 치과용 장비

- 진단 기기

- 치료별

- 치열 교정

- 치내 요법

- 치주 치료

- 보철

- 최종 사용자별

- 치과 병원

- 치과 진료소

- 학술기관 및 연구기관

제6장 경쟁 구도

- 시장 집중도

- 시장 점유율 분석

- 기업 프로파일

- Shenzhen Mindray Bio-Medical Electronics Co., Ltd.

- Foshan ANLE Dental Equipment Co., Ltd.(Sinol)

- Ningbo Runyes Medical Instrument Co., Ltd.

- Shanghai Fosun Pharmaceutical Co., Ltd.(Sail Dental)

- Guangdong Huge Dental Material Co., Ltd.

- Align Technology, Inc.

- Straumann Holding AG

- Dentsply Sirona Inc.

- Medit Corporation

- Envista Holdings Corporation

- GC Corporation

- Ivoclar Vivadent AG

- Kulzer GmbH(Mitsui Chemicals)

- Planmeca Oy

- Carestream Dental LLC

- Vatech Co., Ltd.

- Shenzhen Upcera Dental Technology Co., Ltd.

- Shandong Huge Dental Material Corporation

- Shanghai Luk Company Ltd

- Runyes Medical Instrument Development Co

- Hangzhou Insert Dental Equipment Co., Ltd.

제7장 시장 기회와 전망

HBR 25.11.07The China dental devices market size stands at USD564.83 million in 2024 and is projected to reach USD815.51 million by 2030, expanding at a 6.46% CAGR during 2025-2030 .

Robust policy support, a fast-growing middle-class, and the rising penetration of digital workflows are steering the sector toward higher-value procedures. Volume-based procurement of implants, the Healthy China 2030 preventive targets, and the burgeoning power of dental service organizations (DSOs) are reshaping pricing, patient access, and procurement norms. Domestic manufacturers are capitalising on these shifts to gain share in tier-2 and tier-3 cities, while global brands defend premium niches through technology leadership. Advanced imaging and chairside CAD/CAM equipment are diffusing rapidly across urban hubs, and clear-aligner therapy is becoming a default orthodontic choice for millennial patients driven by social-media aesthetics.

China Dental Devices Market Trends and Insights

Growing Adoption of Digital Dentistry Workflows in Tier-1 Chinese Cities

Clinics in Beijing, Shanghai, Guangzhou, and Shenzhen are leapfrogging from analogue impressions to fully digital intraoral scanning and CAD/CAM fabrication, cutting treatment-planning time by 60% and lifting case-acceptance rates by 32%. The cloud integration of chairside devices lets practitioners co-design restorations with labs in real time, compressing turnaround from days to hours. Competitive intensity is shifting toward software ecosystems, tilting advantage to vendors able to bundle scanners, mills, and AI design modules as a single subscription. Early technology adopters in these cities influence referral patterns nationwide, accelerating the diffusion of digital tools into tier-2 markets and undergirding long-run demand across the China dental devices market.

Expanding Coverage of Implantology in China's National Medical Insurance Pilot

The first national tender for dental implants reduced average hospital prices by 55%, targeting 2.25 million sets and saving patients an estimated CNY4 billion annually. Implants-once confined to self-pay elites-are now affordable to a broader middle-income cohort, enlarging the addressable pool by 30% through 2030. Hospitals able to guarantee tender volumes benefit from central subsidies, while manufacturers with scalable local capacity win share. As provincial pilots converge into a permanent reimbursement schedule, the China dental devices market experiences a structural shift: value items rise sharply in unit volume, premium systems defend niche positioning through differentiated surface technologies.

Price Pressures from Group Purchasing Organizations on High-end Equipment

Following the implant tender, hospital consortia are extending pooled procurement to CBCT and chairside milling units, compressing average selling prices by up to 35%. Makers respond with tiered portfolios, stripping non-essential features to hit target price points. The policy favours domestic producers with leaner cost structures, eroding premium share for multinationals and moderating overall revenue expansion within the China dental devices market.

Other drivers and restraints analyzed in the detailed report include:

- Aging Population Driving Prosthodontic & Implant Demand in Coastal Provinces

- Cosmetic Consciousness Among Millennials Boosting Demand for Clear Aligners

- Shortage of Trained Oral Radiologists Limiting Imaging Adoption in Lower-Tier Cities

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Dental consumables commanded 46.51% revenue in 2024, anchored by high-volume implants, crowns, and biomaterials. The national implant tender slashed patient out-of-pocket costs, widening penetration of screw-retained crowns across county hospitals. Consumables are projected to expand at a 3.23% CAGR, sustaining the largest slice of the China dental devices market size through 2030. Diagnostic equipment, though smaller in value, is set for the fastest proportional climb as AI tools elevate chair productivity and enable preventive interventions aligned with Healthy China 2030 targets. AI-guided caries-detection software demonstrated 93.40% accuracy in Chinese clinics, illustrating readiness for widescale rollout.

Cloud-connected intraoral scanners shorten impression workflows and dovetail with chairside mills, encouraging upsell of hybrid ceramic blocks. Therapeutic equipment, notably CAD/CAM systems, finds early traction in high-footfall practices where same-day dentistry boosts patient satisfaction. 'Other devices', including air-polishers and surgical motors, grow steadily as the installed base of private clinics rises above 120,000 nationwide. The interplay among these segments strengthens ecosystem stickiness, reinforcing multi-line revenue flows within the China dental devices market.

The China Dental Devices Market Report is Segmented by Product (Diagnostics Equipment, Therapeutic Equipment, Dental Consumables, Other Dental Devices), Treatment (Orthodontic, Endodontic, Peridontic, Prosthodontic), End User (Dental Hospitals, Dental Clinics, Academic & Research Institutes). The Market Forecasts are Provided in Terms of Value (USD).

List of Companies Covered in this Report:

- Mindray

- Foshan ANLE Dental Equipment Co., Ltd. (Sinol)

- Ningbo Runyes Medical Instrument Co., Ltd.

- Shanghai Fosun Pharmaceutical Co., Ltd. (Sail Dental)

- Guangdong Huge Dental Material Co., Ltd.

- Align Technology

- Straumann Group

- Dentsply Sirona

- Medit Corporation

- Envista

- GC Corporation

- Ivoclar Vivadent

- Kulzer GmbH (Mitsui Chemicals)

- Planmeca

- Carestream Dental

- Vatech Co., Ltd.

- Shenzhen Upcera Dental Technology Co., Ltd.

- Shandong Huge Dental Material Corporation

- Shanghai Luk Company Ltd

- Runyes Medical Instrument Development Co

- Hangzhou Insert Dental Equipment Co., Ltd.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Growing Adoption of Digital Dentistry Workflows in Tier-1 Chinese Cities

- 4.2.2 Expanding Coverage of Implantology in China's National Medical Insurance Pilot

- 4.2.3 Rise of Dental Service Organizations (DSOs) Accelerating Bulk Equipment Procurement

- 4.2.4 Aging Population Driving Prosthodontic & Implant Demand in Coastal Provinces

- 4.2.5 Cosmetic Consciousness Among Millennials Boosting Demand for Clear Aligners

- 4.2.6 Government's "Healthy China 2030" Targets Supporting Preventive Equipment Investments

- 4.3 Market Restraints

- 4.3.1 Price Pressures from Group Purchasing Organizations on High-end Equipment

- 4.3.2 Shortage of Trained Oral Radiologists Limiting Imaging Adoption in Lower-Tier Cities

- 4.3.3 Persistent Import Dependency for High-precision CAD/CAM Materials

- 4.3.4 Regulatory Delays in NMPA Approval for Novel Class III Dental Implants

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces

- 4.7.1 Bargaining Power of Suppliers

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Threat of New Entrants

- 4.7.4 Threat of Substitutes

- 4.7.5 Competitive Rivalry

5 Market Size & Growth Forecasts (China Dental Devices Market, Value)

- 5.1 By Product

- 5.1.1 Diagnostics Equipment

- 5.1.1.1 Dental Laser

- 5.1.1.1.1 Soft Tissue Lasers

- 5.1.1.1.2 Hard Tissue Lasers

- 5.1.1.2 Radiology Equipment

- 5.1.1.2.1 Extra Oral Radiology Equipment

- 5.1.1.2.2 Intra-oral Radiology Equipment

- 5.1.1.3 Dental Chair and Equipment

- 5.1.2 Therapeutic Equipment

- 5.1.2.1 Dental Hand Pieces

- 5.1.2.2 Electrosurgical Systems

- 5.1.2.3 CAD/CAM Systems

- 5.1.2.4 Milling Equipment

- 5.1.2.5 Casting Machine

- 5.1.2.6 Other Therapeutic Equipments

- 5.1.3 Dental Consumables

- 5.1.3.1 Dental Biomaterial

- 5.1.3.2 Dental Implants

- 5.1.3.3 Crowns and Bridges

- 5.1.3.4 Other Dental Consumables

- 5.1.4 Other Dental Devices

- 5.1.1 Diagnostics Equipment

- 5.2 By Treatment

- 5.2.1 Orthodontic

- 5.2.2 Endodontic

- 5.2.3 Peridontic

- 5.2.4 Prosthodontic

- 5.3 By End User

- 5.3.1 Dental Hospitals

- 5.3.2 Dental Clinics

- 5.3.3 Academic & Research Institutes

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Market Share Analysis

- 6.3 Company Profiles {(includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products & Services, and Recent Developments)}

- 6.3.1 Shenzhen Mindray Bio-Medical Electronics Co., Ltd.

- 6.3.2 Foshan ANLE Dental Equipment Co., Ltd. (Sinol)

- 6.3.3 Ningbo Runyes Medical Instrument Co., Ltd.

- 6.3.4 Shanghai Fosun Pharmaceutical Co., Ltd. (Sail Dental)

- 6.3.5 Guangdong Huge Dental Material Co., Ltd.

- 6.3.6 Align Technology, Inc.

- 6.3.7 Straumann Holding AG

- 6.3.8 Dentsply Sirona Inc.

- 6.3.9 Medit Corporation

- 6.3.10 Envista Holdings Corporation

- 6.3.11 GC Corporation

- 6.3.12 Ivoclar Vivadent AG

- 6.3.12.1 Ivoclar Vivadent AG

- 6.3.13 Kulzer GmbH (Mitsui Chemicals)

- 6.3.14 Planmeca Oy

- 6.3.15 Carestream Dental LLC

- 6.3.16 Vatech Co., Ltd.

- 6.3.17 Shenzhen Upcera Dental Technology Co., Ltd.

- 6.3.18 Shandong Huge Dental Material Corporation

- 6.3.19 Shanghai Luk Company Ltd

- 6.3.20 Runyes Medical Instrument Development Co

- 6.3.21 Hangzhou Insert Dental Equipment Co., Ltd.

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-need Assessment

- 7.1.1 Integration of Chair-side AI for Early Caries Detection in Community Clinics

- 7.1.2 Locally Manufactured Zirconia Blocks for Cost-effective CAD/CAM Restorations

- 7.1.3 Expansion of Mobile Dental Vans in Rural Western Provinces

- 7.1.4 Subscription-based Equipment-as-a-Service Models for DSOs