|

시장보고서

상품코드

1846179

기판-전선 커넥터 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Wire-to-Board Connector - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

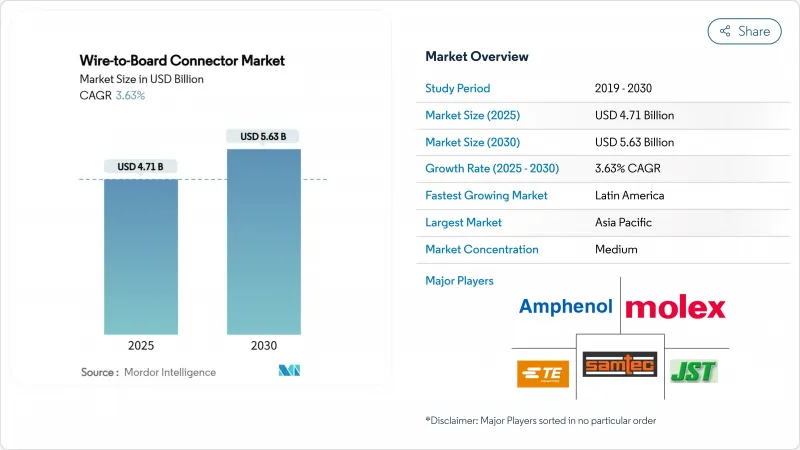

기판-전선 커넥터 시장 규모는 2025년에 47억 1,000만 달러, 2030년에는 56억 3,000만 달러에 이를 것으로 예상되며, 예측 기간의 CAGR은 3.63%를 나타낼 전망입니다.

꾸준한 확대는 전기자동차(EV), 소형 민생기기, 공장 자동화 업그레이드, 저궤도(LEO) 위성 수요 증가에 기인합니다. 2024년 상반기 수주 성장률은 7.0%, 매출 성장률은 2.7%로 공급망 압력에도 불구하고 업계의 회복력이 확인되었습니다. 표면 실장의 자동화, 2mm 피치 이하의 채용, 6A 이상의 대전류 설계가 계속 제품 로드맵을 형성하고 있습니다. 아시아태평양이 제조의 주도권을 유지하는 반면, 라틴아메리카가 가장 급성장하는 지역으로 부상했습니다. 경쟁 면에서 기존 기업은 가격보다 소형화와 열적 노하우에 따라 포지션을 지키고 TE Connectivity에 의한 Richards Manufacturing의 23억 달러 인수와 같은 선택적인수는 지속적인 통합을 시사하고 있습니다.

세계의 기판-전선 커넥터 시장 동향과 인사이트

초소형 웨어러블이 아시아의 2mm 피치 이하 수요를 견인

피트니스 트래커와 스마트 워치가 그 어느 때보다 작은 실적를 필요로 하기 때문에 2mm 이하의 커넥터가 현재 선적량의 대부분을 차지하고 있습니다. 몰렉스의 0.175mm 피치 범위는 0.35mm 패드를 유지하면서 스태거드 접점이 납땜 한계를 극복하는 방법을 보여줍니다. 금속 사출 성형은 공차가 심한 초소형 하우징의 대량 생산을 지원합니다. 아시아태평양의 제조업체들은 필요한 금형을 집중시키고 이 지역의 리드를 강화하고 있습니다. 폼 팩터가 소형화됨에 따라, 분야 횡단 팀은 신호 무결성과 전자기 간섭을 동시에 다루고 있습니다.

급속한 EV 배터리 BMS의 채용이 고전류 커넥터를 뒷받침

EV 팩의 배터리 관리 시스템은 기판-전선 커넥터 시장에서 가장 빠르게 성장하는 전류 클래스인 6A 이상의 커넥터를 지정하는 경우가 늘고 있습니다. TE 커넥티비티의 HC-Stak은 단자 크기를 최대 30% 줄이고 알루미늄 배선을 지원하여 차량의 질량 목표를 완화합니다. PennEngineering의 ECCB와 같은 특수 부싱은 알루미늄의 산화에도 불구하고 낮은 저항을 유지합니다. 중국, 유럽 및 북미에서 EV의 수가 증가하면 공급업체의 발자국에 영향을 미치는 수요 클러스터가 생성됩니다.

랜딩 패드를 제한하는 PCB 실장 면적 축소

0.4mm 이하의 커넥터 패드는 픽앤플레이스의 정밀도에 과제가 있어, 리워크 코스트를 상승시켜, 단기적인 성장을 저해합니다. 고밀도 레이아웃은 크로스토크와 열적 핫스팟을 증가시켜 고가의 높은 Tg 라미네이트를 강요하고 절약을 침식합니다. 수율 감소로 인해 일부 OEM은 조립 라인이 업그레이드될 때까지 차세대 레이아웃을 연기합니다.

부문 분석

2mm 이하 연결관은 2024년 판매의 48%를 차지하고 기판-전선 커넥터 시장 소형화 파를 지원했습니다. 이 부문은 스마트폰, 히어러블, 임플란트 보드의 추가 소형화와 함께 2030년까지 연평균 복합 성장률(CAGR) 3.7%를 나타낼 전망입니다. 2.1 - 4mm 클래스는 기계적 견고성이 크기를 능가하는 자동차 모듈에서는 여전히 필수적입니다. 4mm가 넘는 제품은 특수한 고전류 요구를 충족시키지만 점유율은 확실히 떨어집니다.

저항값 50mΩ 미만의 80μm 피치 접점을 프로토타입하는 조사는 미래의 혼란을 시사하고 있습니다. 아시아태평양의 팹에서는 2mm 이하의 투어링이 주류가 되고 있으며, 이 지역의 우위성이 강화되고 있습니다. 설계자는 피치가 낮아짐에 따라 신호 무결성, 열확산 및 삽입력을 공동으로 최적화해야 하며, 기판-전선 커넥터 시장의 이 슬라이스를 분야 횡단 협업의 결점으로 삼고 있습니다.

표면 실장 커넥터는 2024년 매출의 57.3%를 차지하며 소비자용 및 산업용에 걸친 자동화를 반영했습니다. 자동화된 픽앤플레이스는 조인트당 비용을 낮추고 PCB 드릴링을 제한하며 CAGR 3.6%를 지원합니다. 파워 일렉트로닉스에서는 스루홀이 여전히 중요하며, 보다 큰 솔더 배럴이 방열과 내충격성을 향상시킵니다.

고밀도 표면 실장 기판 재작업은 인접 부품이 접근을 방해하기 때문에 비용이 많이 듭니다. IPC/WHMA-A-620은 많은 레거시 라인이 대응에 고민하고 있는 보다 엄격한 프로세스 윈도우를 요구하고 있습니다. 아시아태평양은 가장 강력한 표면 실장 인프라를 유지하고 있지만, 북미의 일부 시설에서는 기판-전선 커넥터 시장의 견고한 조립을 위해 여전히 관통 구멍이 선호되고 있습니다.

지역 분석

아시아태평양은 중국, 일본, 한국에 PCB와 최종 조립 능력이 집중되어 있기 때문에 2024년 매출의 46.7%를 차지했습니다. 우대 조치로 인도에 새로운 제조 거점이 건설되고 지역의 밑단이 퍼지고 있습니다. 동남아시아 국가는 반도체 패키징을 선도하고 고밀도 커넥터를 지역 공급망으로 끌어들입니다. 이러한 펀더멘털은 기판-전선 커넥터 시장을 예측 기간 동안이 지역에 단단히 고정시킵니다.

북미는 멕시코의 자동차 조립, 미국의 선진 항공우주, 의료기기 수출로 구성되어 있습니다. 리쇼어링 이니셔티브와 관세의 영향으로 일부 커넥터 라인은 아시아에서 인출되고 있지만 비용 격차는 여전히 계속되고 있습니다. 캐나다 광산기계 부문은 기판-전선 커넥터 시장의 견고한 변형에 수요 포켓을 추가합니다.

유럽은 EV 드라이브 트레인의 전개와 Industrie 4.0의 업그레이드에 커넥터의 기술 혁신을 맞춥니다. 독일은 자동차용 고전류 개발을 주도하고 있으며, 북유럽의 공익 기업은 풍력 발전과 그리드 스토리지 자산에 커넥터를 통합하고 있습니다. 엄격한 RoHS 및 REACH 지침은 전 세계 공급업체에 적합한 화학물질을 채택하도록 촉구하고 있습니다. 라틴아메리카는 브라질 자동차 산업의 성장에 견인되어 CAGR 가장 빠른 5.2%로 성장을 지속하고 있습니다. 소규모이지만 중동, 아프리카의 솔라 마이크로그리드 프로젝트가 세계 익스포저를 높이고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 서포트

목차

제1장 서론

- 조사 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 초소형 웨어러블이 아시아의 2mm 피치 이하 수요를 견인

- 급속한 EV 배터리 BMS의 채용이 고전류 WTB 커넥터 수요 촉진

- 브라운필드 공장의 자동화 개수가 센서 커넥터의 리프레시를 촉진

- 내진동 커넥터를 필요로 하는 LEO 위성 콘스텔레이션 구축

- 보다 고속의 메자닌 WTB 포맷으로 이행하는 오픈 컴퓨트 서버 설계

- 의료용 디스포저블(단일 사용 내시경)의 저가격 마이크로 WTB의 수량 확대

- 시장 성장 억제요인

- PCB의 실장 면적 축소에 수반하는 커넥터 랜드 패턴 사이즈의 0.4mm 미만 제한

- 125℃를 넘는 언더푸드 환경에서의 납땜 접합 신뢰성에 대한 우려

- 무역전쟁 관세로 미국 수입업체의 BOM 가격 상승

- 고밀도 커넥터 공급망 위조 위험

- 생태계 분석

- 규제와 기술의 전망

- 재료의 RoHS/REACH 대응 동향

- 기술 스냅샷-112Gbps PAM4와 0.175mm 피치의 로드맵

- Porter's Porter's Five Forces

- 구매자의 협상력

- 공급기업의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계의 강도

제5장 시장 규모와 성장 예측(금액)

- 피치 사이즈별

- 2mm 이하

- 2.1-4mm

- 4mm 이상

- 실장 유형별

- 표면 실장

- 관통 홀

- 정격 전류별

- 1A 미만

- 1.1A-3A

- 3.1A-6A

- 6A 이상

- 방향별

- 수직

- 직각

- 최종 사용자 업계별

- 소비자 일렉트로닉스

- IT 및 통신

- 자동차

- 산업 자동화

- 항공우주 및 방위

- 의료기기

- 기타(에너지, 조명)

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 영국

- 프랑스

- 북유럽

- 기타 유럽

- 남미

- 브라질

- 기타 남미

- 아시아태평양

- 중국

- 일본

- 인도

- 동남아시아

- 기타 아시아태평양

- 중동 및 아프리카

- 중동

- 걸프 협력 회의 회원국

- 튀르키예

- 기타 중동

- 아프리카

- 남아프리카

- 기타 아프리카

- 북미

제6장 경쟁 구도

- 시장의 집중

- 전략적인 동향

- 시장 점유율 분석

- 기업 프로파일

- TE Connectivity Ltd.

- Molex LLC

- Amphenol ICC(Amphenol Corp.)

- JST Mfg. Co. Ltd.

- Samtec Inc.

- Hirose Electric Co. Ltd.

- Harting Technology Group

- Phoenix Contact GmbH and Co. KG

- Wago Kontakttechnik GmbH and Co. KG

- ERNI Deutschland GmbH

- Kyocera-AVX Components

- Wurth Elektronik GmbH and Co. KG

- Yazaki Corp.

- Luxshare Precision

- Foxconn Interconnect Technology

- JAE Electronics Inc.

- LEMO SA

- Harwin Plc

- Global Connector Technology(GCT)

- Omron Electronic Components

- Shenzhen Deren Electronics

제7장 시장 기회와 전망

KTH 25.11.07The wire-to-board connector market size stands at USD 4.71 billion in 2025 and is projected to reach USD 5.63 billion by 2030, reflecting a 3.63% CAGR over the forecast period.

Steady expansion stems from rising demand in electric vehicles (EVs), compact consumer devices, factory automation upgrades, and low-earth-orbit (LEO) satellites. Order growth of 7.0% and sales growth of 2.7% in 1H-2024 confirmed the industry's resilience despite supply-chain pressures. Surface-mount automation, sub-2 mm pitch adoption, and higher-current designs above 6 A continue to shape product roadmaps. Asia-Pacific retains manufacturing leadership while Latin America emerges as the fastest-growing region. On the competitive front, incumbents rely on miniaturization and thermal know-how rather than price to defend positions, and selective acquisitions such as TE Connectivity's USD 2.3 billion purchase of Richards Manufacturing signal ongoing consolidation.

Global Wire-to-Board Connector Market Trends and Insights

Ultra-compact Wearables Driving Sub-2 mm Pitch Demand in Asia

Sub-2 mm connectors now dominate shipments because fitness trackers and smartwatches require ever-smaller footprints. Molex's 0.175 mm pitch range illustrates how staggered contacts overcome soldering limits while keeping 0.35 mm pads. Metal Injection Molding supports mass production of microminiature housings with tight tolerances. Asia-Pacific manufacturers concentrate the necessary tooling, reinforcing the region's lead. As form factors shrink, cross-disciplinary teams address signal integrity and electromagnetic interference concurrently.

Rapid EV-Battery BMS Adoption Boosting High-Current Connectors

Battery management systems in EV packs increasingly specify connectors above 6 A, the fastest-growing current class of the wire-to-board connector market. TE Connectivity's HC-Stak cuts terminal size by up to 30% and supports aluminum cabling, easing vehicle mass targets. Specialized bushings such as PennEngineering's ECCB maintain low resistance despite aluminum oxidation. Rising EV volumes in China, Europe, and North America create demand clusters that influence supplier footprints.

PCB Real-Estate Shrink Limiting Landing Pads

Connector pads under 0.4 mm challenge pick-and-place accuracy and raise rework costs, depressing short-term growth. Denser layouts heighten crosstalk and thermal hotspots, forcing expensive high-Tg laminates that erode savings. Yield drops prompt some OEMs to delay next-gen layouts until assembly lines upgrade.

Other drivers and restraints analyzed in the detailed report include:

- Automation Retrofits in Brownfield Factories Raising Sensor Refresh

- LEO-Satellite Constellations Requiring Vibration-Resistant Connectors

- Solder-Joint Reliability at >125 °C Under-Hood

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Sub-2 mm connectors captured 48% of 2024 revenue and anchor the wire-to-board connector market's miniaturization wave. The segment expands at a 3.7% CAGR to 2030 as smartphones, hearables, and implantables shrink boards further. The 2.1-4 mm class remains essential in automotive modules where mechanical robustness trumps size. Above-4 mm products cater to specialized high-current needs but steadily lose share.

Research prototyping 80 µm pitch contacts with <50 mΩ resistance hints at future disruption. Asia-Pacific fabs house most sub-2 mm tooling, reinforcing regional dominance. Designers must co-optimize signal integrity, thermal spread, and insertion force as pitches fall, making this slice of the wire-to-board connector market a nexus for cross-discipline collaboration.

Surface-mount connectors owned 57.3% of 2024 sales, reflecting automation's pull across consumer and industrial lines. Automated pick-and-place lowers cost per joint and limits PCB drilling, supporting a 3.6% CAGR. Through-hole remains critical for power electronics, where larger solder barrels aid heat dissipation and shock resistance.

Rework on dense surface-mount boards is costly because neighboring components block access. IPC/WHMA-A-620 calls for tighter process windows that many legacy lines struggle to meet. Asia-Pacific maintains the strongest surface-mount infrastructure, whereas some North American facilities still favor through-hole for rugged assemblies in the wire-to-board connector market.

The Wire-To-Board Connector Market Report is Segmented by Pitch Size (Up To 2 Mm, 2. 1 To 4 Mm, Above 4 Mm), Mounting Type (Surface-Mount, and Through-Hole), Current Rating (Up To 1 A, 1. 1 A To 3 A, and More), Orientation (Vertical, and Right-Angle), End-User Vertical (Consumer Electronics, IT and Telecommunication, Automotive, Medical Devices, and More), and Geography. The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

Asia-Pacific generated 46.7% of 2024 turnover owing to clustered PCB and final-assembly capacity in China, Japan, and South Korea. Incentives draw supplementary builds to India, widening the regional base. Southeast Asian nations lead semiconductor packaging, pulling high-density connectors into local supply chains. These fundamentals keep the wire-to-board connector market firmly anchored in the region for the forecast horizon.

North America combines automotive assembly in Mexico, advanced aerospace in the United States, and medical device exports across the zone. Reshoring initiatives and tariff exposure are nudging selected connector lines back from Asia, yet cost gaps persist. Canada's mining equipment sector adds pockets of demand for ruggedized variants of the wire-to-board connector market.

Europe aligns connector innovation with EV drivetrain rollouts and Industrie 4.0 upgrades. Germany spearheads high-current development for vehicles, while Nordic utilities integrate connectors into wind and grid-storage assets. Strict RoHS and REACH mandates drive global suppliers to adopt compliant chemistries. Latin America, led by Brazil's automotive growth, posts the fastest 5.2% CAGR as OEMs deepen local content to buffer currency risk. Small but rising African and Middle-Eastern projects in solar micro-grids round out global exposure.

- TE Connectivity Ltd.

- Molex LLC

- Amphenol ICC (Amphenol Corp.)

- J.S.T. Mfg. Co. Ltd.

- Samtec Inc.

- Hirose Electric Co. Ltd.

- Harting Technology Group

- Phoenix Contact GmbH and Co. KG

- Wago Kontakttechnik GmbH and Co. KG

- ERNI Deutschland GmbH

- Kyocera-AVX Components

- Wurth Elektronik GmbH and Co. KG

- Yazaki Corp.

- Luxshare Precision

- Foxconn Interconnect Technology

- JAE Electronics Inc.

- LEMO SA

- Harwin Plc

- Global Connector Technology (GCT)

- Omron Electronic Components

- Shenzhen Deren Electronics

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Ultra-compact wearables driving sub-2 mm pitch demand in Asia

- 4.2.2 Rapid EV-battery BMS adoption boosting high-current WTB connectors

- 4.2.3 Automation retrofits in brownfield factories raising sensor-connector refresh

- 4.2.4 LEO-satellite constellation build-outs requiring vibration-resistant connectors

- 4.2.5 Open-compute server designs shifting to higher-speed mezzanine WTB formats

- 4.2.6 Medical disposables (single-use endoscopes) scaling volumes of low-cost micro-WTB

- 4.3 Market Restraints

- 4.3.1 PCB real-estate shrink limiting connector landing padsLess than 0.4 mm

- 4.3.2 Solder-joint reliability concerns at Above 125 °C under-hood environments

- 4.3.3 Trade-war tariffs inflating BOM pricing for U S importers

- 4.3.4 Supply-chain counterfeit risk for high-density connectors

- 4.4 Industry Ecosystem Analysis

- 4.5 Regulatory and Technological Outlook

- 4.5.1 Materials RoHS/REACH compliance trends

- 4.5.2 Technology Snapshot - 112 Gbps PAM4 and 0.175 mm pitch road-maps

- 4.6 Porter's Five Forces Analysis

- 4.6.1 Bargaining Power of Buyers

- 4.6.2 Bargaining Power of Suppliers

- 4.6.3 Threat of New Entrants

- 4.6.4 Threat of Substitute Products

- 4.6.5 Intensity of Competitive Rivalry

5 MARKET SIZE AND GROWTH FORECASTS (VALUES)

- 5.1 By Pitch Size

- 5.1.1 Upto 2 mm

- 5.1.2 2.1 - 4 mm

- 5.1.3 Above 4 mm

- 5.2 By Mounting Type

- 5.2.1 Surface-Mount

- 5.2.2 Through-Hole

- 5.3 By Current Rating

- 5.3.1 Up to 1 A

- 5.3.2 1.1 A - 3 A

- 5.3.3 3.1 A - 6 A

- 5.3.4 Above 6 A

- 5.4 By Orientation

- 5.4.1 Vertical

- 5.4.2 Right-angle

- 5.5 By End-User Vertical

- 5.5.1 Consumer Electronics

- 5.5.2 IT and Telecommunication

- 5.5.3 Automotive

- 5.5.4 Industrial Automation

- 5.5.5 Aerospace and Defense

- 5.5.6 Medical Devices

- 5.5.7 Others (Energy, Lighting)

- 5.6 By Geography

- 5.6.1 North America

- 5.6.1.1 United States

- 5.6.1.2 Canada

- 5.6.1.3 Mexico

- 5.6.2 Europe

- 5.6.2.1 Germany

- 5.6.2.2 United Kingdom

- 5.6.2.3 France

- 5.6.2.4 Nordics

- 5.6.2.5 Rest of Europe

- 5.6.3 South America

- 5.6.3.1 Brazil

- 5.6.3.2 Rest of South America

- 5.6.4 Asia-Pacific

- 5.6.4.1 China

- 5.6.4.2 Japan

- 5.6.4.3 India

- 5.6.4.4 South-East Asia

- 5.6.4.5 Rest of Asia-Pacific

- 5.6.5 Middle East and Africa

- 5.6.5.1 Middle East

- 5.6.5.1.1 Gulf Cooperation Council Countries

- 5.6.5.1.2 Turkey

- 5.6.5.1.3 Rest of Middle East

- 5.6.5.2 Africa

- 5.6.5.2.1 South Africa

- 5.6.5.2.2 Rest of Africa

- 5.6.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.4.1 TE Connectivity Ltd.

- 6.4.2 Molex LLC

- 6.4.3 Amphenol ICC (Amphenol Corp.)

- 6.4.4 J.S.T. Mfg. Co. Ltd.

- 6.4.5 Samtec Inc.

- 6.4.6 Hirose Electric Co. Ltd.

- 6.4.7 Harting Technology Group

- 6.4.8 Phoenix Contact GmbH and Co. KG

- 6.4.9 Wago Kontakttechnik GmbH and Co. KG

- 6.4.10 ERNI Deutschland GmbH

- 6.4.11 Kyocera-AVX Components

- 6.4.12 Wurth Elektronik GmbH and Co. KG

- 6.4.13 Yazaki Corp.

- 6.4.14 Luxshare Precision

- 6.4.15 Foxconn Interconnect Technology

- 6.4.16 JAE Electronics Inc.

- 6.4.17 LEMO SA

- 6.4.18 Harwin Plc

- 6.4.19 Global Connector Technology (GCT)

- 6.4.20 Omron Electronic Components

- 6.4.21 Shenzhen Deren Electronics

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-space and Unmet-Need Assessment