|

시장보고서

상품코드

1846180

동물 바이오테크놀러지 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Global Animal Biotechnology - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

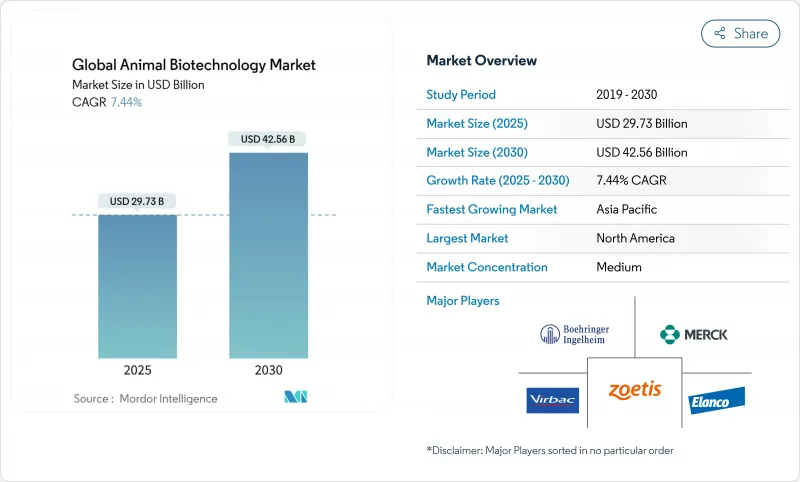

동물 바이오테크놀러지 시장은 2025년에 297억 3,000만 달러를 기록하며, 2030년에는 425억 6,000만 달러에 이르고, CAGR 7.44%를 나타낼 것으로 예측됩니다.

수요의 원천은 정밀 유전자 편집의 획기적인 진보, AI가 유도하는 번식 프로그램, 질병 반응 시간을 단축하는 신속한 임상 내 분자 검사입니다. FDA에 의한 PRRS 저항성 돼지의 최초 승인으로 대표되는 바와 같이, 규제 당국의 그린 라이트는 12억 달러에 해당하는 회피 가능한 돼지의 손실을 줄이는 한편, 인공 가축의 상업적 길을 정당화합니다. 북미는 명확한 규칙과 충실한 연구개발 능력으로 리드를 유지하고 있지만, 중국의 활발한 백신 전개에 추진된 아시아태평양이 그 차이를 급속히 줄이고 있습니다. 경쟁의 심각성은 기존의 의약품에서 진단, 백신, 데이터 분석을 융합한 플랫폼 기술로 이행하고 있으며, 규모가 큰 기업에게는 새로운 툴을, 신흥 기업에게는 새로운 진입점을 주고 있습니다.

세계의 동물 바이오테크놀러지 시장 동향과 인사이트

CRISPR/Cas 기반 유전자 편집 가축 프로그램의 급증

FDA에 의한 2025년 PRRS 저항성 돼지의 인가는 CRISPR의 연구실에서 농장으로의 이행을 확고하게 하고, 돼지 질병의 재발손실을 삭감하고, 항생제의 사용을 5% 삭감하는 개념실증의 길을 열었습니다. 인간 인슐린을 분비하는 트랜스 제닉 소에 의한 바이오 의약품의 단백질 생산에도 관심이 퍼지고 있습니다. 이종이식시험을 위한 유전자편집장기는 동물의료와 인간의료의 경계를 더욱 모호하게 하고 있습니다. 지역에 따라 규칙이 다르지만 규정 준수 예산이 있는 대규모 개발 기업은 동물 바이오테크놀러지 시장을 강화하는 선행자 이익을 확보하고 있습니다.

AI를 활용한 정밀 육종 플랫폼 확대

유전체 알고리즘은 현재 젖소 군과 육우 군에서 배아 선택, 유량 최적화, 기후 변화에 대한 내성 특성을 이끌고 있습니다. 독자적인 데이터베이스는 기존 기업과 신규 진출기업 간의 예측 격차를 확대합니다. 인공지능(AI)은 유전자 편집 툴킷과 조합되어 육종을 반복적 선발에서 공학적 성과로 방향전환시킵니다. 데이터 액세스 장애물은 기존 육종업체의 발판이 될 수 있지만, 국경을 넘어 데이터 제휴가 형성되고 있으며, 동물 바이오테크놀러지 시장의 성장을 지원하고 있습니다.

유전자 편집 식용 동물에 대한 여론의 반발 증가

소비자 심리는 조심스럽고 특히 유럽에서는 그 경향이 강합니다. 정식 규제보다 소매금지 조치가 더 빠릅니다. 설문 조사에 따르면 유전자 편집은 항생제에 대한 의존성을 줄이거나 복지가 향상될 때 더 높은 수용성을 나타냅니다. 업계의 투명성 캠페인은 신뢰를 회복하고 동물 바이오테크놀러지 시장을 보호하기 위한 것입니다.

부문 분석

2024년 동물 바이오테크놀러지 시장 점유율은 생물제제가 34.48%를 차지했습니다. 투자자의 관심은 CAGR 9.12%로 가장 급성장하고 있는 생식 및 유전기술로 옮겨가고 있습니다. 이러한 급성장은 개발주기를 단축하고 백신의 경제성을 넘어서는 수익을 가져오는 유전자 편집 플랫폼을 반영합니다. 진단제 라인은 클리닉 기반 분자 도구에서 이익을 얻지만, 기존의 의약품은 항균제 규제 강화의 압력에 직면하고 있습니다. SEQUIVITY사의 RNA 입자와 보조제의 콤보와 같은 하이브리드 제품은 과거의 제품 라벨을 모호하게 해 새로운 경쟁 기준으로서 플랫폼의 깊이를 높이고 있습니다.

2차 효과는 합성 생물학적 단백질을 탐구하는 사료 첨가물 벤처의 상승을 포함합니다. 식물 발현 돼지 효소의 승인은 비용 경쟁력있는 영양 개선을 추구하는 사료 제조업체의 호기심을 불러 일으 킵니다. 생물학적 제형이 최상위 라인을 유지할 것으로 예상되지만, 유전학적 제형이 동물 바이오테크놀러지 시장 증가를 크게 차지하는 것으로 보입니다.

예방 프로그램은 2024년 동물 바이오테크놀러지 시장 매출 점유율의 74.37%를 차지했지만, 이는 백신의 효능과 치료보다 예방을 선호하는 생산자의 경제성의 증거였습니다. 그러나 질병 진단은 CAGR7.93%로 호조로 기존의 수익 구성에 박혀 있습니다. POC(Point-of-Care) 디바이스는 검사의 루프를 조밀하게 하고, 조기 발견을 중규모 농장에 있어서 경제적으로 합리적인 것으로 합니다. 연구 개발 용도는 유전자 편집의 진보에 의해 제품의 타임라인이 단축됨으로써 혜택을 받습니다. 연구 고객에 의한 동물 바이오테크놀러지 시장 규모는 관민 컨소시엄이 트랜스레이셔널 연구를 지원함에 따라 더욱 상승할 수 있습니다.

클라우드 링크형 진단 플랫폼이 보급되면 네트워크 효과가 생깁니다. 데이터는 모델의 정확성을 향상시키고 백신 균주의 매칭을 개선함으로써 동물 바이오테크놀러지 시장 전체의 탄력성을 향상시키는 검출 및 예방의 선순환을 강조합니다.

지역 분석

북미는 2024년 동물 바이오테크놀러지 시장의 37.52% 점유율을 유지했으며 CAGR 7.07%를 나타낼 전망입니다. 과학을 중시하는 규제 당국, 풍부한 벤처 자금, 통합 수의사 네트워크가 기술의 원활한 보급을 창출하고 있습니다. 유전자 편집 돼지와 초기 이종 이식 시험에 대한 FDA의 승인은 정책의 선례입니다. 미국의 수의학 서비스 지출은 660억 달러에 이르고, 2029년까지 700억 달러에 이르는 기세입니다.

아시아태평양은 CAGR로 가장 빠른 8.14%를 나타내 단백질 수요 급증, 반려동물 사육 급증, 적극적인 백신 전개 등을 배경으로 동물 바이오테크놀러지 시장 점유율을 확대하고 있습니다. 중국 동물용 백신 매출은 생산자가 무리의 건강 유지를 추구하는 동안 연간 26% 증가했습니다. 규제의 성숙도에는 변동이 있지만, 특허의 보호가 따라가면 제조 능력과 비용의 우위성에 의해 새로운 생산 거점이 형성됩니다.

유럽의 CAGR은 7.36%로 견조하게 보이지만, 유전자 편집에 대한 회의적인 견해도 있습니다. 덴마크에서 독일에 이르는 강력한 생물 제제 파이프라인과 연구 클러스터가 이 지역의 관련성을 유지하고 있습니다. 그러나 예방 규정은 획기적인 의약품의 상시가 북미에 밀려 동물 바이오 테크놀로지 시장에서 유럽의 이익 획득을 지연시킬 수 있습니다. 남미와 중동 및 아프리카는 여전히 틈새 시장이지만 수출 지향 축산 부문이 근대화를 진행하고 있는 곳에서는 일관된 채용을 보여주고 있습니다. 브라질의 인슐린 생산 가축 실험은 이 지역의 혁신 가능성을 부각시키고, 걸프 국가들은 낙농의 다양화가 진행되는 가운데 낙타의 건강 프로그램에 자금을 제공합니다. 이 지역은 세계의 동물 바이오테크놀러지 시장에 리더로서의 지위를 바꾸지 않고 추가적인 두께를 추가하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 서포트

목차

제1장 서론

- 조사 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- CRISPR/Cas 기반의 유전자 편집 가축 프로그램의 급증

- AI를 활용한 정밀 육종 플랫폼의 확대

- Tier 1 Animal Health 기업에 의한 연구개발비 증가

- 인수 공통 감염을 위한 POC(Point-of-Care) 분자진단의 성장

- 내열성 합성 생물학 백신 수요

- 항생제 대체품에 대한 규제 당국의 급피치 인센티브

- 시장 성장 억제요인

- 유전자 편집 식용 동물에 대한 사회적 반대 증가

- 복잡하고 분할된 세계의 승인 경로

- 신흥 시장에서 높은 바이오리액터 CAPEX

- 유전자 변형 동물 누출에 대한 보험 책임 위험

- 공급망 분석

- 규제 상황

- 기술적 전망

- Porter's Porter's Five Forces

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

제5장 시장 규모·성장 예측

- 제품 유형별

- 생물제제

- 진단

- 의약품

- 영양

- 생식 및 유전

- 용도별

- 질병 진단

- 예방 관리 및 치료

- 연구개발

- 동물 유형별

- 축산동물

- 소

- 돼지

- 가금류

- 기타 가축

- 반려동물

- 개

- 고양이

- 말

- 기타 반려동물

- 축산동물

- 최종 사용자별

- 검사기관

- POC(Point-of-Care) 검사

- 동물병원 및 클리닉

- 기타 최종 사용자

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 인도

- 호주

- 한국

- 기타 아시아태평양

- 중동 및 아프리카

- GCC

- 남아프리카

- 기타 중동 및 아프리카

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 북미

제6장 경쟁 구도

- 시장 집중도

- 경쟁 벤치마킹

- 시장 점유율 분석

- 기업 프로파일

- BioChek BV

- Bio-Rad Laboratories, Inc.

- Boehringer Ingelheim

- Ceva Sante Animale SA

- Elanco Animal Health Incorporated

- Genus plc

- Heska Corporation

- IDEXX Laboratories, Inc.

- INDICAL Bioscience GmbH

- Innovative Diagnostics SAS(IDVet)

- Intervet Inc.

- Medgene

- Merck & Co., Inc.

- Phibro Animal Health Corporation

- Precigen, Inc.

- Randox Laboratories Ltd.

- Recombinetics, Inc.

- Thermo Fisher Scientific Inc.

- Trans Ova Genetics, LC

- Vetoquinol SA

- Virbac SA

- Zoetis Inc.

제7장 시장 기회와 전망

KTH 25.11.07The animal biotechnology market stood at USD 29.73 billion in 2025 and is forecast to reach USD 42.56 billion in 2030, advancing at a 7.44% CAGR.

Demand originates from precision gene-editing breakthroughs, AI-guided breeding programs, and rapid in-clinic molecular tests that shorten disease-response times. Regulatory green lights, typified by the FDA's first approval of PRRS-resistant pigs, validate commercial paths for engineered livestock while cutting avoidable swine losses valued at USD 1.2 billion. North America's clear rules and deep R&D capacity keep the region in front, yet Asia-Pacific, propelled by China's brisk vaccine expansion, is closing the gap fastest. Competitive intensity is moving from traditional drugs toward platform technologies that merge diagnostics, vaccines, and data analytics, giving scale players new tools and start-ups novel entry points.

Global Animal Biotechnology Market Trends and Insights

Surge in CRISPR/Cas-Based Gene-Edited Livestock Programs

The FDA's 2025 clearance for PRRS-resistant pigs cemented CRISPR's shift from lab to farm, carving a proof-of-concept path that cuts recurring swine disease losses and trims antibiotic use by 5%. Expanded interest spans biopharma protein production via transgenic cattle that secrete human insulin. Gene-edited organs for xenotransplant trials further blur the lines between animal health and human medicine. Regional rules differ, but scale developers with compliance budgets secure first-mover advantages that reinforce the animal biotechnology market.

Expansion of AI-Enabled Precision-Breeding Platforms

Genomic algorithms now guide embryo selection, milk-yield optimization, and climate-resilience traits in dairy and beef herds. Proprietary databases widen predictive gaps between incumbents and entrants. When coupled with gene-editing toolkits, artificial intelligence (AI) reorients breeding from iterative selection toward engineered outcomes. Data access hurdles may entrench existing breeders, yet cross-border data alliances are forming to level input depth, sustaining growth in the animal biotechnology market.

Heightened Public Opposition to Gene-Edited Food Animals

Consumer sentiment skews cautious, more so in Europe. Retail bans arrive faster than formal regulations. Surveys show higher acceptance when edits cut antibiotic reliance or boost welfare, yet distrust lingers. Industry transparency campaigns aim to rebuild confidence and thus protect the animal biotechnology market.

Other drivers and restraints analyzed in the detailed report include:

- Rising R&D Spending by Tier-1 Animal-Health Companies

- Growth in Point-of-Care Molecular Diagnostics for Zoonoses

- Complex, Fragmented Global Approval Pathways

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Biologics held 34.48% of the animal biotechnology market share in 2024. Investor attention is shifting to reproductive and genetic technologies, the fastest-rising group at a 9.12% CAGR. Their surge reflects gene-editing platforms that compress development cycles and lift return profiles beyond vaccine economics. Diagnostics lines profit from clinic-based molecular tools, whereas conventional drugs face pressure from tighter antimicrobial rules. Hybrid offerings, such as SEQUIVITY's RNA particle-plus-adjuvant combo, blur historical product labels and elevate platform depth as the new competitive yardstick.

Second-order effects include rising feed-additive ventures exploring synthetic biology proteins. Agency approvals for plant-expressed porcine enzymes spark curiosity from feed majors that seek cost-competitive nutrition gains. Expect biologics to retain top-line heft, yet genetic solutions will account for an outsized slice of incremental animal biotechnology market revenue.

Preventive programs anchored 74.37% of the animal biotechnology market revenue share in 2024, a testament to vaccine efficacy and producer economics that prefer prevention to cure. Disease diagnosis, however, records a brisk 7.93% CAGR and chips into traditional revenue mixes. Point-of-care devices close testing loops, making early detection financially rational for mid-size farms. R&D applications benefit when gene-editing advances shorten product timelines. The animal biotechnology market size attributable to research clients could climb further as public-private consortia back translational studies.

Uptake of cloud-linked diagnostic platforms creates network effects. Data improves model accuracy, which then refines vaccine strain matching, underscoring a virtuous circle between detection and prevention that strengthens overall animal biotechnology market resilience.

The Animal Biotechnology Market Report is Segmented by Product Type (Biologics, Diagnostics, and More), Application (Disease Diagnosis and More), Animal Type (Livestock Animals [Cattle and More] and Companion Animals [Dogs and More]), End-User (Laboratories and More), and Geography (North America, Europe, Asia-Pacific, and More). The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

North America retained 37.52% share of the animal biotechnology market in 2024 and is growing at 7.07% CAGR. A science-focused regulator, deep venture funding, and consolidated vet networks create smooth tech diffusion. FDA nods for gene-edited pigs and early xenotransplant trials set policy precedents. U.S. veterinary service outlays reached USD 66 billion and are on pace for USD 70 billion by 2029, widening the spending base for biotech upgrades.

Asia-Pacific logs the fastest 8.14% CAGR and enlarges its slice of the animal biotechnology market on the back of soaring protein demand, burgeoning pet ownership, and aggressive vaccine rollouts. China's animal-vaccine sales rose 26% annually as producers chase herd-health coverage. Regulatory maturity is uneven, but manufacturing capacity and cost advantages foster an emerging production hub, provided patent safeguards keep pace.

Europe appears steady with a 7.36% CAGR, yet wrestles with public skepticism toward genetic edits. Strong biologics pipelines and research clusters from Denmark to Germany keep the region relevant. However, precautionary rules could push breakthrough launches to North America first, delaying European benefit capture from the animal biotechnology market. South America and Middle East & Africa remain niche but show consistent adoption where export-oriented livestock sectors modernize. Brazil's experiments with insulin-producing cows highlight regional innovation potential, while Gulf states fund camel health programs amid rising dairy diversification. These pockets add incremental depth to the global animal biotechnology market without yet altering leadership ranks.

- BioChek B.V.

- Bio-Rad Laboratories

- Boehringer Ingelheim

- Ceva Sante Animale S.A.

- Elanco

- Genus plc

- Heska

- IDEXX

- Indical Bioscience

- Innovative Diagnostics SAS (IDVet)

- Intervet

- Medgene

- Merck

- Phibro Animal Health

- Precigen, Inc.

- Randox Laboratories

- Recombinetics, Inc.

- Thermo Fisher Scientific

- Trans Ova Genetics, LC

- Vetoquinol

- Virbac S.A.

- Zoetis

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Surge in CRISPR/Cas-Based Gene-Edited Livestock Programs

- 4.2.2 Expansion of AI-Enabled Precision-Breeding Platforms

- 4.2.3 Rising R&D Spending by Tier-1 Animal-Health Companies

- 4.2.4 Growth in Point-of-Care Molecular Diagnostics for Zoonoses

- 4.2.5 Demand for Thermostable Synthetic-Biology Vaccines

- 4.2.6 Regulatory Fast-Track Incentives for Antibiotic Alternatives

- 4.3 Market Restraints

- 4.3.1 Heightened Public Opposition to Gene-Edited Food Animals

- 4.3.2 Complex, Fragmented Global Approval Pathways

- 4.3.3 High Bioreactor CAPEX in Emerging Markets

- 4.3.4 Insurance Liability Risks for Transgenic Animal Leaks

- 4.4 Supply Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Threat of New Entrants

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Bargaining Power of Suppliers

- 4.7.4 Threat of Substitutes

- 4.7.5 Competitive Rivalry

5 Market Size & Growth Forecasts (Value)

- 5.1 By Product Type

- 5.1.1 Biologics

- 5.1.2 Diagnostics

- 5.1.3 Drugs

- 5.1.4 Nutrition

- 5.1.5 Reproductive & Genetic

- 5.2 By Application

- 5.2.1 Disease Diagnosis

- 5.2.2 Preventive Care & Treatment

- 5.2.3 Research & Development

- 5.3 By Animal Type

- 5.3.1 Livestock Animals

- 5.3.1.1 Cattle

- 5.3.1.2 Swine

- 5.3.1.3 Poultry

- 5.3.1.4 Other Livestock Animals

- 5.3.2 Companion Animals

- 5.3.2.1 Dogs

- 5.3.2.2 Cats

- 5.3.2.3 Equine

- 5.3.2.4 Other Companion Animals

- 5.3.1 Livestock Animals

- 5.4 By End-User

- 5.4.1 Laboratories

- 5.4.2 Point-of-care testing

- 5.4.3 Veterinary Hospitals & Clinics

- 5.4.4 Other End-Users

- 5.5 By Geography

- 5.5.1 North America

- 5.5.1.1 United States

- 5.5.1.2 Canada

- 5.5.1.3 Mexico

- 5.5.2 Europe

- 5.5.2.1 Germany

- 5.5.2.2 United Kingdom

- 5.5.2.3 France

- 5.5.2.4 Italy

- 5.5.2.5 Spain

- 5.5.2.6 Rest of Europe

- 5.5.3 Asia-Pacific

- 5.5.3.1 China

- 5.5.3.2 Japan

- 5.5.3.3 India

- 5.5.3.4 Australia

- 5.5.3.5 South Korea

- 5.5.3.6 Rest of Asia-Pacific

- 5.5.4 Middle East and Africa

- 5.5.4.1 GCC

- 5.5.4.2 South Africa

- 5.5.4.3 Rest of Middle East and Africa

- 5.5.5 South America

- 5.5.5.1 Brazil

- 5.5.5.2 Argentina

- 5.5.5.3 Rest of South America

- 5.5.1 North America

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Competitive Benchmarking

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products & Services, and Recent Developments)

- 6.4.1 BioChek B.V.

- 6.4.2 Bio-Rad Laboratories, Inc.

- 6.4.3 Boehringer Ingelheim

- 6.4.4 Ceva Sante Animale S.A.

- 6.4.5 Elanco Animal Health Incorporated

- 6.4.6 Genus plc

- 6.4.7 Heska Corporation

- 6.4.8 IDEXX Laboratories, Inc.

- 6.4.9 INDICAL Bioscience GmbH

- 6.4.10 Innovative Diagnostics SAS (IDVet)

- 6.4.11 Intervet Inc.

- 6.4.12 Medgene

- 6.4.13 Merck & Co., Inc.

- 6.4.14 Phibro Animal Health Corporation

- 6.4.15 Precigen, Inc.

- 6.4.16 Randox Laboratories Ltd.

- 6.4.17 Recombinetics, Inc.

- 6.4.18 Thermo Fisher Scientific Inc.

- 6.4.19 Trans Ova Genetics, LC

- 6.4.20 Vetoquinol S.A.

- 6.4.21 Virbac S.A.

- 6.4.22 Zoetis Inc.

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-need Assessment