|

시장보고서

상품코드

1848285

중국의 태양에너지 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)China Solar Energy - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

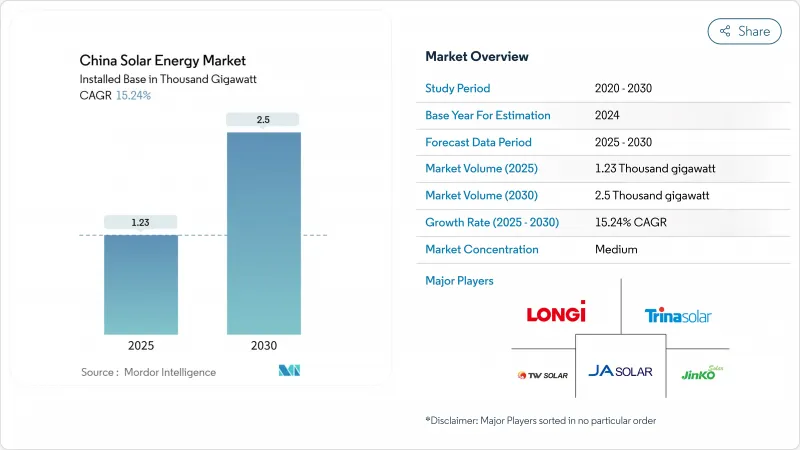

중국의 태양에너지 시장 규모는 설치 기반 예측으로 예측 기간 중(2025-2030년) CAGR은 15.24%를 나타낼 것으로 예측되며 2025년 1,230기가와트에서 2030년에는 2,500기가와트로 성장할 전망입니다.

14차 5개년 계획 하의 가속화된 보급, 사상 최저 모듈 가격, 확대되는 기업 간 전력구매계약(PPA) 생태계가 성장 모멘텀을 유지하고 있습니다. N형 셀 효율의 급속한 개선, 초고압 송전망 확충, 공공건물 지붕 태양광 설치 의무화 정책이 신규 프로젝트 파이프라인을 창출합니다. 동시에 북서부 지방의 전력망 혼잡, 도입 예정인 시장 기반 요금제, 강화되는 글로벌 무역 장벽이 구조적 역풍으로 작용합니다. 그럼에도 지속적인 혁신과 정책 조화를 통해 중국의 태양에너지 시장은 2030년까지 세계 최대 재생에너지 시장 지위를 유지할 전망입니다.

중국의 태양에너지 시장 동향 및 인사이트

사상 최저 모듈 가격이 LCOE 경쟁력 주도

2024년 초 모듈 가격은 0.75위안/W까지 하락했는데, 이는 중국 생산능력이 861GW로 급증한 반면 글로벌 수요는 600GW에 그쳤기 때문입니다. 비용 우위로 25개 이상의 성에서 태양광 LCOE가 석탄을 하회하면서 개발사들은 보조금 없이 기가와트급 프로젝트를 가속화하고 있습니다. 업계 통합은 불가피하나, 롱지(LONGi)와 진코솔라(JinkoSolar) 같은 선도 기업들은 마진을 유지하는 N형 TOPCon 라인의 혜택을 보고 있습니다.

14차 5개년 계획 목표, 생산 능력 확대 가속화

계획은 쿠부치 사막 등 초대형 사막 발전단지와 ‘태양광 장벽’ 클러스터를 우선순위로 지정해 토지, 전력망, 자금 조달을 연계합니다. 지방 정부는 지붕형, 농업용 태양광, 에너지 저장 시범 사업을 국가 할당량과 연계해 농촌 가구까지 에너지 전환에 참여시킵니다.

전력망 혼잡으로 인한 북서부 지역 가동률 제약

전국적인 전력 부족은 맞았지만 신강 위구르 자치구와 감숙성의 일부에서는 여전히 5% 이상의 전력 부족이 계속되고 있습니다. 현재 건설중인 -800kV UHVDC 송전선로, 재생에너지의 송전량은 연간 36TWh 증가하지만, 완전히 완화되는 것은 2027년 이후입니다.

부문 분석

2024년 중국의 태양에너지 시장에서 태양광 발전이 99.5% 점유율을 유지했습니다. 태양광 분야 내 N형 TOPCon, HJT, 백접촉 셀은 변환 효율이 25.4%라는 사상 최고치를 기록하며 2024년 말까지 출하 점유율 70%에 도달했습니다. 높은 전력 밀도는 시스템 균형 비용을 낮춰 가격 프리미엄을 유지합니다. 2024년 12월 신장 시범발전소가 계통 연계되면서 집중형 태양열 발전(CSP) 설비 용량이 1GW를 돌파했습니다. 선형 프레넬 반사경과 8시간 저장 장치를 결합해 피크 부하 절감 능력을 강화했습니다. 칭하이성의 CSP 전용 보조금(0.55위안/kWh)은 수익을 보장하며, 태양광 보급률이 높은 지역을 균형 있게 보완하는 발전원 다각화를 실현합니다.

PV 부문은 규모의 경제, 현지화된 공급망, 정책 안정성으로 중국의 태양에너지 시장의 핵심 축입니다. CSP는 틈새 시장이지만 인버터 관련 전력망 규제가 강화되는 가운데 안정화 자원으로서 정책적 호재를 얻고 있습니다. 페로브스카이트-실리콘 탠덤 연구의 진전은 2027년 이후에 도래할 수 있으며, 양 기술의 효율성 기준을 재정의할 가능성이 있습니다.

중국의 태양에너지 시장 보고서는 기술별(태양광 발전, 집광형 태양광 발전), 접속 유형별(온그리드, 오프그리드), 최종 사용자별(주거, 상업 및 산업, 유틸리티)으로 분류되어 있습니다. 시장 규모와 예측은 설치 용량(GW)으로 제공됩니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 지원

목차

제1장 서론

- 조사의 전제조건과 시장의 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 사상 최저 모듈 가격으로 인한 LCOE 하락

- 14차 5개년 계획 생산 능력 목표

- 기업 PPA/녹색 전력 거래 붐

- 신규 공공 건물 지붕 태양광 설치 의무화

- 전력망 친화형 인버터 개조 정책

- CSP+저장 장치 보조금 제도

- 시장 성장 억제요인

- 중국 북서부 지역의 전력망 혼잡 및 발전량 제한

- 고정가격매입제도(FIT) 단계적 폐지 및 낮은 입찰 가격

- 중국산 모듈에 대한 해외 무역 장벽

- 신장 폴리실리콘 공급에 대한 ESG 심사

- 공급망 분석

- 규제 상황

- 기술의 전망

- Porter's Five Forces

- 경쟁 기업간 경쟁 관계

- 공급기업의 협상력

- 구매자의 협상력

- 대체품의 위협

- 신규 참가업체의 위협

- PESTEL 분석

제5장 시장 규모와 성장 예측

- 기술별

- 태양광 발전(PV)

- 집광형 태양광 발전(CSP)

- 접속 유형별

- 온그리드

- 오프그리드

- 최종 사용자별

- 주거용

- 상업 및 산업용

- 유틸리티

제6장 경쟁 구도

- 시장 집중도

- 전략적 움직임(M&A, 파트너십, PPA)

- 시장 점유율 분석(주요 기업의 시장 순위 및 점유율)

- 기업 프로파일

- LONGi Green Energy Technology Co Ltd

- Trina Solar Co Ltd

- JA Solar Technology Co Ltd

- JinkoSolar Holding Co Ltd

- Tongwei Solar Co Ltd

- Zhejiang Chint Electrics Co Ltd

- Hanwha Q CELLS Co Ltd

- Yingli Green Energy Holding Co Ltd

- Huasun Energy Co Ltd

- Drinda New Energy Technology Co Ltd

- GCL-Poly Energy Holdings Ltd

- Risen Energy Co Ltd

- Suntech Power Co Ltd

- Seraphim Solar System Co Ltd

- GoodWe Technologies Co Ltd

- Sungrow Power Supply Co Ltd

- Huawei Digital Power Technologies Co Ltd

- Tianjin Zhonghuan Semiconductor Co Ltd

- Aiko Solar Energy Co Ltd

- Shunfeng International Clean Energy Ltd

- Envision Energy Ltd

제7장 시장 기회와 장래의 전망

HBR 25.11.12The China Solar Energy Market size in terms of installed base is expected to grow from 1.23 Thousand gigawatt in 2025 to 2.5 Thousand gigawatt by 2030, at a CAGR of 15.24% during the forecast period (2025-2030).

Accelerated deployment under the 14th Five-Year Plan, record-low module prices, and an expanding corporate PPA ecosystem keep growth momentum high. Rapid improvement in N-type cell efficiency, ultra-high voltage transmission build-out, and policies mandating rooftop systems on public buildings create new project pipelines. At the same time, grid congestion in northwestern provinces, the incoming market-based tariff regime, and intensifying global trade barriers pose structural headwinds. Nonetheless, continued innovation and policy coordination position the Chinese solar energy market to remain the world's largest renewable-power arena through 2030.

China Solar Energy Market Trends and Insights

Record-Low Module Prices Drive LCOE Competitiveness

Module prices fell to RMB 0.75/W in early 2024 after China's manufacturing capacity ballooned to 861 GW against global demand of 600 GW . Cost leadership pushed solar LCOE below coal in more than 25 provinces, prompting developers to accelerate gigawatt-scale projects without subsidies. Industry consolidation is inevitable, yet leading firms such as LONGi and JinkoSolar benefit from N-type TOPCon lines that preserve margins.

14th Five-Year Plan Targets Accelerate Capacity Expansion

The plan prioritizes gigantic desert bases such as Kubuqi and "Great Solar Wall" clusters, ensuring land, grid, and financing coordination. Local governments link rooftop, agro-PV, and storage pilots to national quotas, bringing rural households into the energy transition.

Grid Congestion Constrains Northwestern Capacity Utilization

Curtailment has subsided nationally but remains above 5% in parts of Xinjiang and Gansu . +-800 kV UHVDC lines now under construction will raise renewable transfer by 36 TWh a year, yet full relief comes only after 2027.

Other drivers and restraints analyzed in the detailed report include:

- Corporate PPA Market Transforms Energy Procurement

- Mandatory Rooftop PV Policies Drive Distributed Growth

- Feed-in-Tariff Phase-out Intensifies Market Competition

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Solar photovoltaic retained 99.5% of the Chinese solar energy market in 2024. Within PV, N-type TOPCon, HJT, and back-contact cells reached 70% shipment share by the end of 2024 as conversion efficiency climbed to 25.4% record. Higher power density lowers balance-of-system costs, sustaining price premiums. Concentrated solar power capacity topped 1 GW after Xinjiang's demonstration plant joined the grid in December 2024, pairing 8-hour storage with Linear Fresnel heliostats to enhance peak-shaving capability. CSP's dedicated subsidy of 0.55 yuan/kWh in Qinghai secures returns and diversifies generation sources that balance high-penetration PV provinces.

The PV segment's economies of scale, localized supply chain, and policy certainty make it the Chinese solar energy market anchor. CSP remains niche but gains policy tailwinds as a stabilizing resource amid rising inverter-related grid regulations. Advancements in perovskite-silicon tandem research could arrive after 2027, potentially redefining efficiency thresholds across both technologies.

The China Solar Energy Market Report is Segmented by Technology (Solar Photovoltaic and Concentrated Solar Power), Connection Type (On-Grid and Off-Grid), and End-User (Residential, Commercial and Industrial, and Utilities). The Market Size and Forecasts are Provided in Terms of Installed Capacity (GW).

List of Companies Covered in this Report:

- LONGi Green Energy Technology Co Ltd

- Trina Solar Co Ltd

- JA Solar Technology Co Ltd

- JinkoSolar Holding Co Ltd

- Tongwei Solar Co Ltd

- Zhejiang Chint Electrics Co Ltd

- Hanwha Q CELLS Co Ltd

- Yingli Green Energy Holding Co Ltd

- Huasun Energy Co Ltd

- Drinda New Energy Technology Co Ltd

- GCL-Poly Energy Holdings Ltd

- Risen Energy Co Ltd

- Suntech Power Co Ltd

- Seraphim Solar System Co Ltd

- GoodWe Technologies Co Ltd

- Sungrow Power Supply Co Ltd

- Huawei Digital Power Technologies Co Ltd

- Tianjin Zhonghuan Semiconductor Co Ltd

- Aiko Solar Energy Co Ltd

- Shunfeng International Clean Energy Ltd

- Envision Energy Ltd

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Record-low module prices cut LCOE

- 4.2.2 14th Five-Year Plan capacity targets

- 4.2.3 Corporate PPAs/green-power trading boom

- 4.2.4 Mandatory rooftop PV on new public buildings

- 4.2.5 Grid-friendly inverter retrofits policy

- 4.2.6 CSP-plus-storage subsidy scheme

- 4.3 Market Restraints

- 4.3.1 Grid congestion & curtailment in NW China

- 4.3.2 Feed-in-tariff phase-out & low auction prices

- 4.3.3 Overseas trade barriers to Chinese modules

- 4.3.4 ESG scrutiny of Xinjiang polysilicon supply

- 4.4 Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces

- 4.7.1 Competitive Rivalry

- 4.7.2 Bargaining Power of Suppliers

- 4.7.3 Bargaining Power of Buyers

- 4.7.4 Threat of Substitutes

- 4.7.5 Threat of New Entrants

- 4.8 PESTLE Analysis

5 Market Size & Growth Forecasts

- 5.1 By Technology

- 5.1.1 Solar Photovoltaic (PV)

- 5.1.2 Concentrated Solar Power (CSP)

- 5.2 By Connection Type

- 5.2.1 On-Grid

- 5.2.2 Off-Grid

- 5.3 By End-User

- 5.3.1 Residential

- 5.3.2 Commercial and Industrial

- 5.3.3 Utilities

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Strategic Moves (M&A, Partnerships, PPAs)

- 6.3 Market Share Analysis (Market Rank/Share for key companies)

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Products & Services, and Recent Developments)

- 6.4.1 LONGi Green Energy Technology Co Ltd

- 6.4.2 Trina Solar Co Ltd

- 6.4.3 JA Solar Technology Co Ltd

- 6.4.4 JinkoSolar Holding Co Ltd

- 6.4.5 Tongwei Solar Co Ltd

- 6.4.6 Zhejiang Chint Electrics Co Ltd

- 6.4.7 Hanwha Q CELLS Co Ltd

- 6.4.8 Yingli Green Energy Holding Co Ltd

- 6.4.9 Huasun Energy Co Ltd

- 6.4.10 Drinda New Energy Technology Co Ltd

- 6.4.11 GCL-Poly Energy Holdings Ltd

- 6.4.12 Risen Energy Co Ltd

- 6.4.13 Suntech Power Co Ltd

- 6.4.14 Seraphim Solar System Co Ltd

- 6.4.15 GoodWe Technologies Co Ltd

- 6.4.16 Sungrow Power Supply Co Ltd

- 6.4.17 Huawei Digital Power Technologies Co Ltd

- 6.4.18 Tianjin Zhonghuan Semiconductor Co Ltd

- 6.4.19 Aiko Solar Energy Co Ltd

- 6.4.20 Shunfeng International Clean Energy Ltd

- 6.4.21 Envision Energy Ltd

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-Need Assessment