|

시장보고서

상품코드

1850189

암 진단 시장 : 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Cancer Diagnostics - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

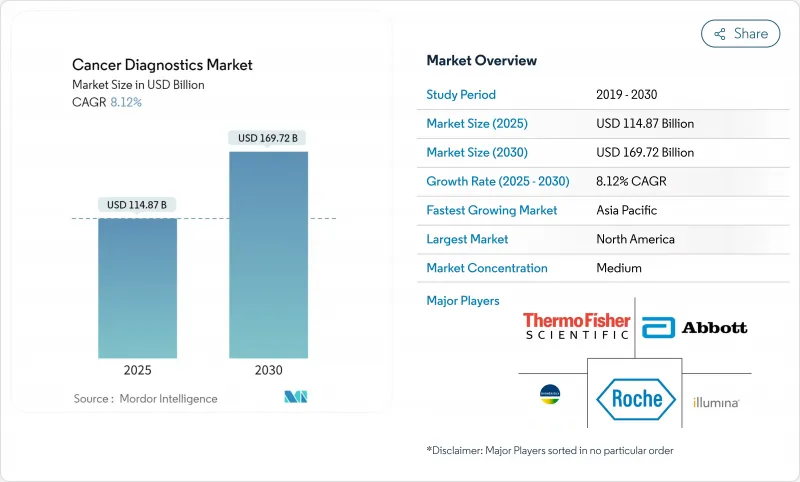

암 진단 시장은 2025년에 1,148억 7,000만 달러, 2030년에는 1,697억 2,000만 달러에 이르고, CAGR 8.12%로 확대될 것으로 예측되고 있습니다.

인공지능 툴의 승인 가속화, 혈액 기반 스크리닝에 대한 메디케어의 적용 범위 확대, 리퀴드 바이옵시 플랫폼의 급속한 채택에 의해 조기 발견의 경로가 재구성되고 있습니다. 멀티 암 혈액 검사와 포인트 오브 케어 영상 진단 장치에 대한 FDA의 획기적인 지정은 경쟁력을 높이면서 혁신에 유리한 규제 환경을 보여줍니다. 바이덴 캔서 문샷(Biden Cancer Moonshot)과 호주의 새로운 폐 검진 프로그램을 통해 각국 정부는 집단 검진을 가장 눈에 보이는 형태로 확대하고 있으며, 제약이 있는 공중위생 예산 내에 들어가는 분산형 솔루션에 대한 수요를 창출하고 있습니다. 이미징 대형 및 AI 전문가의 전략적 파트너십은 생산성 향상과 진단 소요 시간 단축을 추진하고 노인 인구 역학 변화는 장기적인 검사 건수 증가를 유지합니다.

세계의 암 진단 시장 동향과 통찰

정부 자금으로 검진 프로그램 증가

세계 보건기구는 유방암과 대장암 이외의 집단 검진을 확대하고 있습니다. ARPA-H의 POSEIDON 이니셔티브는 가정에서 여러 암 검사에 자금을 제공하고 호주 폐 스크리닝의 전개는 충분한 서비스를받지 못한 그룹에 진단법을 접근하고 있습니다. 유럽에서는 현재 폐, 전립선 및 위 검진이 권장되고 있으며 공급업체는 국가 프로그램에 적합한 높은 처리량으로 비용 효율적인 플랫폼을 구축하도록 촉구하고 있습니다. 미국의 지역암 프로젝트에 대한 6억 5,000만 달러의 배분은 3차 병원 이외에도 실시 가능한 이용하기 쉬운 진단법을 우선하고 있습니다.

세계적인 암 이환율 상승과 인구 고령화

인도에서는 2040년까지 연간 200만명의 암 환자가 발생할 것으로 예측되고 있으며, 유럽에서는 1995년 210만명에서 2022년에는 320만명으로 증가할 것으로 보입니다. 이러한 변화는 고령자 코호트의 정밀 치료를 위한 고 복잡도 유전체학와 인구가 많은 시장을 위한 저비용의 신속 검사를 모두 의료 시스템에 도입하도록 강요하고 있습니다. 이기종 인프라간에 검사 메뉴를 확장할 수 있는 공급업체는 큰 이익을 얻는 데 유리한 위치에 있습니다.

고급 분자진단의 높은 비용

AI 방사선검사의 자기부담액의 중앙값은 1,000달러를 넘고 있으며, 보험도입이 지연된 지역에서는 도입이 방해되고 있습니다. AMA는 AI CPT 코드를 초안했지만 증거 장애물로 인해 광범위한 적용이 지연되었습니다. 신흥국은 수입관세와 환전의 역풍에 직면해 장비가격이 현지의 손이 닿는 범위를 훨씬 넘어 상승하여 임상적 가치가 있음에도 불구하고 유전체학의 보급을 방해하고 있습니다.

부문 분석

유전체/리퀴드 바이옵시 검사는 범종양 동반진단약의 FDA 허가 취득에 따라 암 진단 시장 내에서 가장 높은 CAGR 18.4%를 보일 것으로 예측됩니다. FDA는 2024년에 일루미나의 TruSight Oncology Comprehensive 분석을 승인하여 고형암의 광범위한 유전체 프로파일링을 지원합니다. 한편, 영상 진단 검사는 해석 시간을 단축하고 방사선과 의사 부족을 완화하는 AI 오버레이로 2024년에 46.2%의 비계를 유지하고 있습니다. 생검과 세포 검진은 조직학적 확인에 필수적인 것으로 변하지는 않지만, 비침습적 혈액 검사는 특히 멀티오믹스 분석과 결합한 경우 조직의 정확성에 가깝습니다. 종양 바이오마커 패널은 치료 선택에서 역할을 통해 안정적인 수요가 있습니다. 체외 진단용 의약품의 면역분석은 실험실 인프라가 부족한 분산형 시설에서 성장하여 중소득 환경에서 기본적인 종양학 서비스의 확대를 뒷받침하고 있습니다. 대규모 코호트에서 94.75%의 정확도를 가진 표면 강화 라만 분광법과 같은 다른 플랫폼은 향후 경쟁 위협을 시사합니다.

지역 분석

북미는 2024년에 38.9%의 점유율로 매출을 이끌었는데, 이는 메디케어에 의한 혈액 기반의 대장 검사가 2025년의 진료 보상 체계에 통합된 것과 FDA에 의한 획기적 의료기기의 빈번한 지정에 뒷받침되고 있습니다. 성숙한 지불 시스템과 전자 의료 기록의 광범위한 도입은 AI 분석의 통합을 용이하게 하고, 이 지역을 조기 도입의 허브로 자리잡고 있습니다. 미국의 학술 네트워크는 여러 암 검출 플랫폼을 검증하는 여러 주에서 임상시험을 실시하고 있으며, 분석의 타당성이 입증되면 상환까지의 시간을 단축할 수 있습니다. 캐나다는 치료 지침을 위한 시퀀싱을 맡는 범주 유전체 구상의 혜택을 받고 있으며, 검사 건수는 더욱 증가하고 있습니다.

유럽은 두 번째로 큰 수익원입니다. EU의 검진 가이드라인이 갱신되어 폐암, 전립선암, 위암이 포함되게 되었기 때문에 저선량 CT와 액체 생검 모두에 대한 수요가 발생하고 있습니다. 유럽 액체 생검 학회는 샘플 취급의 표준화를 추진하고 있어, 이것에 의해 회원국간의 임상 도입의 조화를 도모할 수 있을 것입니다. 그러나 보험 상환은 크게 다릅니다. 독일의 DRG 시스템은 NGS 패널을 신속하게 다루고 있지만, 남유럽은 느리고 두 가지 속도로 캡처되는 환경이 되었습니다. GDPR(EU 개인정보보호규정)을 기반으로 한 데이터 프라이버시 규정은 클라우드 기반 AI 공급업체의 컴플라이언스 비용을 늘리지만 국내 데이터센터에 대한 투자로 도입이 완화되고 있습니다.

아시아태평양은 CAGR 10.9%로 가장 빠르게 확대되고 있습니다. 중국의 NMPA는 2023년에 61개의 혁신적인 장치를 승인했는데, 이는 규제의 현실주의를 반영한 것으로, 현지 혁신자 시장 출시 시간을 앞당기고 있습니다. 관민 파트너십을 통해 Tier 2 도시에 분자 병리 실험실이 건설되어 시료 처리 능력이 확대되고 있습니다. 인도의 National Cancer Grid는 디지털 병리학과 원격 종양학을 전개하여 농촌 시설이 도시 전문 지식을 활용할 수 있도록 합니다. 일본에서 범폐 PCR 패널의 신속 승인은 이 지역의 성숙 시장이 얼마나 정밀 진단을 계속 받아들이고 있는지 보여줍니다.

라틴아메리카에서는 지방분권 정책은 아직 막 시작되었지만, 시퀀싱 비용은 저하되고 있어 위암이나 담낭암 등 발생률이 높은 암의 표적 스크리닝에 길을 열고 있습니다. 중동 및 아프리카는 여전히 보험 상환의 격차와 제한된 종양학의 노동력에 의해 방해되고 있습니다. 사하라 이남의 암 전문의의 90% 이상이 진단을 위해 환자가 해외로 여행하고 있다고 보고하고 있습니다. 국제기구는 이러한 불공평을 해소하기 위해 휴대용 화상 진단이나 포인트 오브 케어 검사법을 시험적으로 도입하고 있지만, 그 도입에는 지속 가능한 자금 모델이 필요합니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 서포트

목차

제1장 서론

- 조사의 전제조건과 시장의 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 정부 자금에 의한 스크리닝 프로그램 증가

- 세계의 암 이환율의 상승과 인구의 고령화

- 액체 생검과 ctDNA 검사의 급속한 도입

- 포인트 오브 케어 화상 진단의 확대

- AI 구동형 멀티오믹스 조기 검출 플랫폼

- 가치에 기초한 동반진단의 상환

- 시장 성장 억제요인

- 고도의 분자진단의 고비용

- 저소득국가의 한정적인 상환

- 훈련을 받은 분자병리학자의 부족

- AI 클라우드 워크플로우에서 데이터 프라이버시 우려

- 공급망 분석

- 규제 상황

- 기술의 전망

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

제5장 시장 규모와 성장 예측

- 진단 유형별

- 진단 화상 검사

- 생검 및 세포 진단 검사

- 종양 바이오마커

- 유전체/액체 생검 검사

- IVD 면역 측정

- 기타 진단 유형

- 암 유형별

- 유방암

- 폐암

- 대장암

- 자궁경부암

- 전립선암

- 신장암

- 간암

- 췌장암

- 난소암

- 기타 암 유형

- 최종 사용자별

- 병원

- 진단실험실

- 학술연구기관

- POC/외래 센터

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 인도

- 한국

- 호주

- 기타 아시아태평양

- 중동 및 아프리카

- GCC

- 남아프리카

- 기타 중동 및 아프리카

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 북미

제6장 경쟁 구도

- 시장 집중도

- 시장 점유율 분석

- 기업 프로파일

- Abbott Laboratories

- F. Hoffmann-La Roche Ltd

- Siemens Healthineers

- Thermo Fisher Scientific

- GE HealthCare

- Hologic Inc.

- Illumina Inc.

- Bio-Rad Laboratories

- Agilent Technologies

- bioMerieux SA

- Qiagen

- Guardant Health

- Exact Sciences Corporation

- Becton, Dickinson and Company

- Danaher Corporation(Cepheid)

- PerkinElmer

- Myriad Genetics

- Sysmex Corporation

- Foundation Medicine

- NanoString Technologies

제7장 시장 기회와 장래의 전망

SHW 25.11.17The cancer diagnostics market is valued at USD 114.87 billion in 2025 and is projected to reach USD 169.72 billion by 2030, expanding to an 8.12% CAGR.

Accelerated approvals of artificial-intelligence tools, broader Medicare coverage for blood-based screening, and rapid adoption of liquid biopsy platforms are reshaping early detection pathways. FDA breakthrough designations for multi-cancer blood tests and point-of-care imaging devices illustrate a regulatory climate that favors innovation while raising competitive intensity. Governments are scaling population screening most visibly through the Biden Cancer Moonshot and Australia's new lung screening program, creating demand for decentralized solutions that fit within constrained public-health budgets. Strategic partnerships between imaging giants and AI specialists are driving productivity gains and shortening diagnostic turnaround times, while demographic shifts toward older populations sustain long-term test volume growth.

Global Cancer Diagnostics Market Trends and Insights

Increasing Government-Funded Screening Programs

Global health agencies are scaling population screening beyond breast and colorectal cancers. The ARPA-H POSEIDON initiative finances at-home multi-cancer tests, while Australia's lung screening roll-out moves diagnostics closer to underserved groups. Europe now recommends lung, prostate, and gastric screening, prompting vendors to build high-throughput, cost-efficient platforms suitable for national programs. Political alignment is evident in the USD 650 million U.S. allocation to community cancer projects, which prioritizes accessible diagnostics that can run outside tertiary hospitals.

Rising Global Cancer Incidence & Aging Population

India forecasts 2 million annual cases by 2040, and Europe saw diagnoses climb from 2.1 million in 1995 to 3.2 million in 2022. These shifts pressure health systems to adopt both high-complexity genomics for precision therapy in older cohorts and low-cost rapid tests for populous markets. Vendors capable of scaling test menus across disparate infrastructures are well placed to capture outsized gains.

High Cost of Advanced Molecular Diagnostics

Median out-of-pocket charges for AI radiology exceed USD 1,000, deterring uptake where insurance lags. Although the AMA has drafted AI CPT codes, evidence hurdles delay broad coverage. Emerging economies face import duties and currency headwinds that elevate device prices well beyond local affordability, stalling the diffusion of genomics despite clinical value.

Other drivers and restraints analyzed in the detailed report include:

- Rapid Adoption of Liquid Biopsy & ctDNA Tests

- Point-Of-Care Imaging & Diagnostics Expansion

- Limited Reimbursement in Low-Income Nations

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Genomic/Liquid Biopsy Tests are projected to log an 18.4% CAGR, the highest within the cancer diagnostics market, as pan-tumor companion diagnostics gain FDA clearance. The FDA green-lighted Illumina's TruSight Oncology Comprehensive assay in 2024, supporting broad genomic profiling for solid tumors. Meanwhile, Diagnostic Imaging Tests preserved a 46.2% foothold in 2024 due to AI overlays that cut interpretation time and mitigate radiologist shortages. Biopsy & Cytology remain indispensable for histology confirmation, yet non-invasive blood tests inch closer to tissue accuracy, particularly when combined with multi-omic analytics. Tumor Biomarker panels see steady demand through their role in therapy selection. IVD Immunoassays thrive in decentralized sites where laboratory infrastructure is scarce, aligning with the push to expand basic oncology services in middle-income settings. Other platforms, such as surface-enhanced Raman spectroscopy, with 94.75% accuracy in large cohorts, signal future competitive threats.

The Cancer Diagnostics Market is Segmented by Diagnostic Type (Diagnostic Imaging Tests, Biopsy & Cytology Tests, Tumor Biomarkers, and More), Cancer Type (Breast Cancer, Lung Cancer, Colorectal Cancer, and More), End User (Hospitals, Diagnostic Laboratories, and More), and Geography (North America, Europe, Asia-Pacific, and More). The Market Sizes and Forecasts are Provided in Terms of Value (USD).

Geography Analysis

North America led revenue with a 38.9% share in 2024, supported by Medicare's inclusion of blood-based colorectal tests in the 2025 fee schedule and frequent FDA breakthrough device designations. A mature payer system and widespread adoption of electronic health records ease integration of AI analytics, positioning the region as an early-adopter hub. U.S. academic networks are running multi-state trials that validate multi-cancer detection platforms, accelerating time-to-reimbursement once analytical validity is proven. Canada benefits from pan-provincial genomic initiatives that underwrite sequencing for therapy guidance, further buoying test volumes.

Europe holds the second-largest revenue pool. Updated EU screening guidelines now encompass lung, prostate, and gastric cancers, generating demand for both low-dose CT and liquid biopsy alternatives. The European Liquid Biopsy Society is standardizing sample handling, which should harmonize clinical adoption across member states. Reimbursement, however, varies widely: Germany's DRG system promptly covers NGS panels, while southern Europe lags, creating a two-speed uptake environment. Data-privacy regulation under GDPR raises compliance costs for cloud-based AI vendors, but investment in in-country data centers is easing adoption.

Asia Pacific delivers the fastest expansion at a 10.9% CAGR. China's NMPA approved 61 innovative devices in 2023, reflecting regulatory pragmatism that accelerates time to market for local innovators. Public-private partnerships are building molecular pathology labs across Tier-2 cities, expanding sample-processing capacity. India's National Cancer Grid is rolling out digital pathology and tele-oncology, enabling rural facilities to access urban expertise. Japan's fast-track approvals for pan-lung PCR panels exemplify how mature markets in the region continue to embrace precision diagnostics.

In Latin America, decentralized policies are nascent, but sequencing costs are declining, paving the way for targeted screening of high-incidence cancers like gastric and gallbladder. Middle East and Africa remain hampered by reimbursement gaps anda limited oncology workforce. Medical tourism underscores the deficit: more than 90% of Sub-Saharan oncologists report patients traveling abroad for diagnostics. International agencies are piloting portable imaging and point-of-care assays to bridge these inequities, but uptake hinges on sustainable funding models.

- Abbott Laboratories

- Roche

- Siemens Healthineers

- Thermo Fisher Scientific

- GE Healthcare

- Hologic

- Illumina

- Bio-Rad Laboratories

- Agilent Technologies

- bioMerieux

- QIAGEN

- Guardant Health

- Exact Sciences

- Beckton Dickinson

- Danaher

- PerkinElmer

- Myriad Genetics

- Sysmex

- Foundation Medicine

- NanoString Technologies

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Increasing Government-Funded Screening Programs

- 4.2.2 Rising Global Cancer Incidence & Aging Population

- 4.2.3 Rapid Adoption Of Liquid-Biopsy & ctDNA Tests

- 4.2.4 Point-Of-Care Imaging & Diagnostics Expansion

- 4.2.5 AI-Driven Multi-Omics Early Detection Platforms

- 4.2.6 Value-Based Companion Diagnostics Reimbursement

- 4.3 Market Restraints

- 4.3.1 High Cost Of Advanced Molecular Diagnostics

- 4.3.2 Limited Reimbursement In Low-Income Nations

- 4.3.3 Shortage Of Trained Molecular Pathologists

- 4.3.4 Data-Privacy Concerns In AI Cloud Workflows

- 4.4 Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Threat of New Entrants

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Bargaining Power of Suppliers

- 4.7.4 Threat of Substitute Products

- 4.7.5 Intensity of Competitive Rivalry

5 Market Size & Growth Forecasts (Value)

- 5.1 By Diagnostic Type

- 5.1.1 Diagnostic Imaging Tests

- 5.1.2 Biopsy & Cytology Tests

- 5.1.3 Tumor Biomarkers

- 5.1.4 Genomic / Liquid-Biopsy Tests

- 5.1.5 IVD Immunoassays

- 5.1.6 Other Diagnostic Types

- 5.2 By Cancer Type

- 5.2.1 Breast Cancer

- 5.2.2 Lung Cancer

- 5.2.3 Colorectal Cancer

- 5.2.4 Cervical Cancer

- 5.2.5 Prostate Cancer

- 5.2.6 Kidney Cancer

- 5.2.7 Liver Cancer

- 5.2.8 Pancreatic Cancer

- 5.2.9 Ovarian Cancer

- 5.2.10 Other Cancer Types

- 5.3 By End User

- 5.3.1 Hospitals

- 5.3.2 Diagnostic Laboratories

- 5.3.3 Academic & Research Institutes

- 5.3.4 POC / Ambulatory Centres

- 5.4 By Region

- 5.4.1 North America

- 5.4.1.1 United States

- 5.4.1.2 Canada

- 5.4.1.3 Mexico

- 5.4.2 Europe

- 5.4.2.1 Germany

- 5.4.2.2 United Kingdom

- 5.4.2.3 France

- 5.4.2.4 Italy

- 5.4.2.5 Spain

- 5.4.2.6 Rest of Europe

- 5.4.3 Asia Pacific

- 5.4.3.1 China

- 5.4.3.2 Japan

- 5.4.3.3 India

- 5.4.3.4 South Korea

- 5.4.3.5 Australia

- 5.4.3.6 Rest of Asia Pacific

- 5.4.4 Middle East and Africa

- 5.4.4.1 GCC

- 5.4.4.2 South Africa

- 5.4.4.3 Rest of Middle East and Africa

- 5.4.5 South America

- 5.4.5.1 Brazil

- 5.4.5.2 Argentina

- 5.4.5.3 Rest of South America

- 5.4.1 North America

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Market Share Analysis

- 6.3 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products & Services, and Recent Developments)

- 6.3.1 Abbott Laboratories

- 6.3.2 F. Hoffmann-La Roche Ltd

- 6.3.3 Siemens Healthineers

- 6.3.4 Thermo Fisher Scientific

- 6.3.5 GE HealthCare

- 6.3.6 Hologic Inc.

- 6.3.7 Illumina Inc.

- 6.3.8 Bio-Rad Laboratories

- 6.3.9 Agilent Technologies

- 6.3.10 bioMerieux SA

- 6.3.11 Qiagen

- 6.3.12 Guardant Health

- 6.3.13 Exact Sciences Corporation

- 6.3.14 Becton, Dickinson and Company

- 6.3.15 Danaher Corporation (Cepheid)

- 6.3.16 PerkinElmer

- 6.3.17 Myriad Genetics

- 6.3.18 Sysmex Corporation

- 6.3.19 Foundation Medicine

- 6.3.20 NanoString Technologies

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-Need Assessment