|

시장보고서

상품코드

1850983

스마트 카드 시장 : 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Smart Card - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

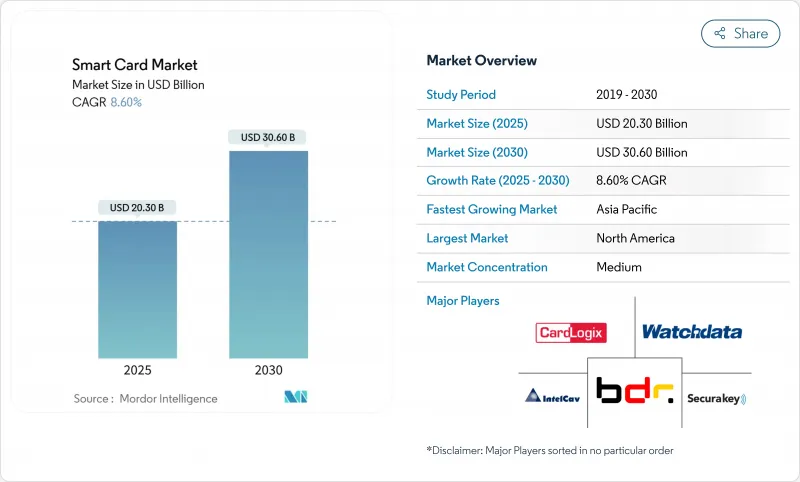

스마트카드 시장 규모는 2025년 203억 달러, 2030년 306억 달러에 이르고, 예측기간을 통해 CAGR 8.6%를 보일 것으로 예측됩니다.

EMV로의 일관된 전환, 국가 디지털 ID 프로그램 확대, 멀티 용도 자격 증명에 대한 수요 증가가 지속적으로 성장하고 있습니다. 비접촉 기술은 현재 소매 결제의 주류가 되고 있으며, 듀얼 인터페이스 카드는 기존의 접촉형 카드만을 보유한 발행사에게 단계적인 업그레이드 패스를 제공합니다. 정부와 기업이 물리적 ID와 디지털 ID를 융합함에 따라 카드에 탑재되는 보안 요소는 급속히 보급되고 있으며, 이러한 동향은 사이버 보안 서비스에 새로운 비즈니스 기회를 가져오고 있습니다. 지역별로는 아시아가 최대의 설치 기반을 가지지만, 가장 확대가 예상되는 것은 아프리카로, 거기에서는 모바일 퍼스트의 결제 에코시스템이, 지금까지 미개척이었던 고객층에서의 카드 발행을 가능하게 하고 있습니다. 경쟁의 치열성은 중간이지만, 티어원 제조업체는 가격 이외의 차별화를 낳는 지속가능성과 관련된 제품과 생체 인식 혁신을 통해 점유율을 강화하고 있습니다.

세계 스마트카드 시장 동향과 통찰

아시아 신흥 국가에서 비접촉식 EMV로 전환

2024년 방글라데시와 네팔이 인증 사이클의 단축과 발행체의 비용 절감을 실현하는 EMV 레벨 3 테스트 랩을 현지에 설치함으로써 롤아웃의 기세가 가속. 중국에서는 비접촉식 거래가 연간 37% 증가했고 인도에서는 발행 건수가 42% 증가했습니다. 이 숫자는 탭 투 페이의 주류화를 반영한 것으로, 단말의 업그레이드에 대응 가능한 기반이 있음을 뒷받침하고 있습니다. 은행은 과밀한 소매 시장에서 비접촉식 카드 발행이 고객 유지의 가짜가 될 것이라고 생각하고 있으며, 가맹점은 처리량을 향상시키는 체크 아웃의 가속화로 이익을 얻고 있습니다. EMV 대응 카드는 이미 세계 발행 매수의 70%를 차지하고 있으며, 아시아 발행사는 듀얼 인터페이스 포트폴리오로 직접 이동할 수 있는 입장에 있습니다. 따라서, 당분간의 매출 성장은 교통의 발권이나 소액의 오프라인 결제 등의 부가가치 서비스를 서포트할 수 있는 안전한 마이크로컨트롤러 카드에 치우칩니다.

EU와 GCC의 국민 eID와 디지털 헬스 카드 배포

2024년 5월에 EU 디지털 ID 규칙이 시행되면 회원국은 물리적 자격 증명과 모바일 자격 증명을 병행하여 제공해야 하며, 보안이 높은 폴리카보네이트 카드에 대한 수요가 유지됩니다. GCC 국가들은 건강 관리 제공과 국경 관리의 틀을 근대화하면서 비슷한 길을 걷고 있습니다. CoreLam과 같은 폴리 카보네이트 인레이는 현재 20개 이상의 국가 프로그램에 도입되었습니다. 제조업체는 개인화, 키 관리 및 보안 애플릿 로딩이 가능한 수직 통합형 기업에게 유리한 다년간 공급 계약에서 이익을 얻고 있습니다. 지갑을 보급하는 데는 시간이 걸리므로 물리적 eID 발급은 강제적인 예비 수단으로 유지되며 전환 기간 동안 기본 단위 수량을 고정합니다.

토큰화된 가상 카드의 상승으로 인한 물리적 수요 감소

가상 카드 거래는 2027년까지 4배의 1,210억 건 이상이 될 것으로 예측되고 있으며, 마스터카드는 2030년까지 유럽에서 100% 전자상거래 토크나이제이션을 목표로 하고 있습니다. 이 시프트는 발행자의 예산을 디지털 참여에 돌려주고, 가치가 낮은 직불 포트폴리오 교환주기를 줄입니다. 물리적 카드는 대면 수락이나 오프라인 폴백에 필수적인 것은 아니지만 성숙한 시장에서는 월렛 점유율이 가상 화폐로 기울어져 판매 매수의 성장을 둔화시킬 수 있습니다.

부문 분석

비접촉형 카드는 2024년 스마트 카드 시장 규모의 54%를 차지하며 일상적인 결제에서 사실상 폼 팩터로서의 지위를 재확인하고 있습니다. 듀얼 인터페이스의 발행 매수는 CAGR 8.7%로 증가하고 있는데, 이는 발행 회사가 탭 투 페이 기능을 손상시키지 않고 기존의 컨택 전용 단말과의 하위 호환성을 요구하고 있기 때문입니다. EMV C-8 범용 커널과 같은 혁신은 터미널 인증의 복잡성을 줄이고 수용 확대를 촉진합니다. 이와 병행하여 인피니언 칩셋의 개선은 트랜잭션 시간을 단축하고 높은 처리량 소매 환경에서 사용자 경험을 향상시킵니다.

접촉 카드에 대한 발행자의 의욕은 물리적 인터페이스가 릴레이 공격에 대한 보안 계층을 추가하는 정부 기관과 방어 분야에서 뿌리깊습니다. 하이브리드 카드는 단일 기판에 여러 기술을 통합하여 논리적 액세스와 물리적 액세스의 융합이라는 틈새 기업 요구 사항을 충족합니다. 따라서 충돌 구도는 단순한 인터페이스 유형에서 생체 인식 매치 온 카드 및 게시 후 개인화와 같은 부가 가치 기능으로 이동합니다.

마이크로컨트롤러 카드는 2024년에 스마트 카드 시장 점유율의 62%를 차지했지만, 이는 지불, 통신 및 신원 이용 사례의 다양성을 반영합니다. 반면에 보안 요소 카드는 eID 및 디지털 지갑 생태계에서 암호화 요구 사항이 증가함에 따라 CAGR 10.2%로 확대되고 있습니다. SECORA Pay Bio의 턴키 플랫폼은 센서 통합과 보안 요소를 번들로 사용하여 재료 비용과 시장 출시 시간을 단축할 수 있는 방법을 보여줍니다.

메모리 전용 카드는 비용 감각이 처리 요구를 초과하는 대량 운송 및 선불 선물 용도에 여전히 적합합니다. NXP의 MOB10과 같은 초박형 모듈은 굽힘 응력에 대한 내구성을 향상시켜 새로운 여권 용도를 확보합니다. 전반적으로 보안 요소로의 제품 믹스 시프트는 공통 클리테리아 인증 제품 라인을 가진 반도체 공급업체에게 유리하며 시장 경쟁에서 기술 중심의 경쟁 해자를 유지합니다.

지역 분석

2024년 스마트 카드 시장은 급속한 EMV 보급과 국민 ID 발행에 힘입어 아시아가 44%의 수익 점유율로 리드했습니다. 중국에서는 QR 결제 생태계와의 공존에도 불구하고 비접촉 거래가 전년 대비 37% 증가했습니다. 인도에서는 농촌에서의 인프라 격차가 본격적인 보급을 방해하고 있지만 비접촉형 카드 발행 매수는 42%의 성장을 기록했습니다. 일본은 신용카드 사기의 30% 급증에 대응하기 위해 바이오메트릭스 결제 카드를 시험적으로 도입하고 있으며, 2028년까지 비접촉 결제액은 8,700억 달러에 달할 것으로 예상하고 있습니다.

유럽은 가치 기준으로 2위를 차지하고 있습니다. eIDAS-2.0의 의무화는 물리적 및 디지털 ID 수요를 촉진하고 북유럽 기업은 FIDO2 하드웨어 키를 개척하고 있습니다. GDPR(EU 개인정보보호규정)과 관련된 복잡성은 여러 국가에 걸친 발행 플랫폼을 지연시키고 발행자를 국내에서 호스팅되는 개인화 센터로 향하게 합니다. Mastercard는 2030년까지 완전한 토큰화를 실현하겠다는 약속을 내걸고 있으며, 디지털 자격 증명으로의 전환이 점차 진행되고 있음을 보여주고 있습니다.

아프리카는 CAGR 9.3%로 가장 빠르게 성장하는 지역입니다. 모바일 머니 서비스는 2024년에 1조 6,800억 달러의 거래를 처리하고, 수반되는 직불카드 수요를 환기합니다. 남아프리카의 카드 결제는 2025년에 1,580억 달러를 넘었고, 이집트는 2030년까지 1,040억 달러의 디지털 결제를 목표로 하고 있습니다. 오렌지 MEA와 마스터 카드와 같은 전략적 제휴는 2025년까지 4천만 명의 사용자 결제를 디지털화하는 것을 목표로 하고 있습니다. 북미는 디지털 사기 완화를 중시하고 남미는 SIM 확대로부터 혜택을 받으며 호주는 2025-2028년 보안 로드맵에서 우선 과제로 삼고 있습니다.(visa.com.au).

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 서포트

목차

제1장 서론

- 조사의 전제조건과 시장의 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 신흥 아시아 경제의 비접촉형 EMV로의 전환

- EU 및 GCC의 국민 eID 및 디지털 건강 카드의 전개

- LATAM의 보안 요소를 구동하는 선불 SIM 확장

- EU eIDAS-2.0 디지털 월렛 규제 도입

- 지속가능성을 중시한 리사이클 카드와 바이오플라스틱 카드로의 이행

- 북유럽에서의 생체 인증 FIDO2 온카드 인증의 보급

- 시장 성장 억제요인

- 토큰화된 가상 카드의 대두에 의해 물리적인 수요가 감소

- MCU 공급망의 불안정성에 대응

- GDPR(EU 개인정보보호규정)에 의한 국경 간 발행 플랫폼의 지연 발생

- CNP 채널로의 부정 행위의 이행에 의해 NA 카드의 업그레이드 제한

- 공급망 분석

- 규제와 기술의 전망

- Porter's Five Forces 분석

- 공급기업의 협상력

- 구매자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

- 벤더 포지셔닝 분석

- 투자분석

제5장 시장 규모와 성장 예측

- 인터페이스 유형별

- 접촉

- 비접촉

- 듀얼 인터페이스

- 하이브리드

- 카드칩유형별

- 메모리

- 마이크로컨트롤러

- 보안 요소/시스템 온카드

- 소재별

- PVC

- 폴리카보네이트(PC)

- ABS

- PETG와 바이오 베이스 플라스틱

- 금속 및 복합재료

- 기능/용도별

- 지불과 은행

- 식별과 eID

- 액세스 제어 및 물리적 보안

- 통신과 SIM

- 교통 티켓

- 헬스케어와 보험

- 소매와 충성도

- 최종 사용자 업계별

- BFSI

- IT 및 통신

- 정부 및 공공 부문

- 운송 및 물류

- 헬스케어

- 소매 및 호스피탈리티

- 교육 기타

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 영국

- 독일

- 프랑스

- 이탈리아

- 기타 유럽

- 아시아태평양

- 중국

- 인도

- 일본

- 한국

- 기타 아시아태평양

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 중동

- GCC

- 튀르키예

- 기타 중동

- 아프리카

- 남아프리카

- 나이지리아

- 케냐

- 기타 아프리카

- 북미

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- Vendor Positioning Analysis

- 기업 프로파일

- Thales Group(Gemalto)

- IDEMIA

- Giesecke and Devrient GmbH

- Infineon Technologies AG

- HID Global(Assa Abloy AB)

- NXP Semiconductors NV

- CPI Card Group Inc.

- Watchdata Technologies

- Bundesdruckerei GmbH

- Fingerprint Cards AB

- Samsung Electronics Co., Ltd.

- KONA I Co., Ltd.

- CardLogix Corporation

- IntelCav

- Secura Key

- Alioth LLC

- Eastcompeace Technology Co., Ltd.

- American Banknote Corporation(ABCorp)

- Paragon ID(ASK)

- Shenzhen Hengbao Co., Ltd.

- VALID SA

제7장 시장 기회와 장래의 전망

SHW 25.11.11The smart card market size stands at USD 20.3 billion in 2025 and is projected to reach USD 30.6 billion by 2030, advancing at an 8.6% CAGR through the forecast period.

Consistent migration to EMV, expanding national digital-identity programs, and rising demand for multi-application credentials continue to anchor growth. Contactless technology is now mainstream in retail payments, while dual-interface cards offer an incremental upgrade path for issuers that still maintain legacy contact-only estates. Secure elements on cards are witnessing rapid uptake as governments and enterprises converge physical and digital identity, a trend that creates adjacent opportunities in cybersecurity services. Regionally, Asia commands the largest installed base, yet the deepest expansion runway lies in Africa, where mobile-first payment ecosystems unlock card issuance at previously untapped customer tiers. Competitive intensity is moderate; tier-one manufacturers are consolidating share through sustainability-linked products and biometric innovations that create differentiation beyond price.

Global Smart Card Market Trends and Insights

Contactless EMV Migration in Emerging Asian Economies

Roll-out momentum accelerated in 2024 as Bangladesh and Nepal commissioned local EMV Level 3 test labs that shorten certification cycles and cut issuer costs. China saw a 37% annual rise in contactless transactions, while India logged 42% growth in issuance, figures that reflect the mainstreaming of tap-to-pay and underscore the addressable base for terminal upgrades. Banks frame contactless issuance as a retention lever in overcrowded retail markets, and merchants benefit from faster checkout speeds that lift throughput. With EMV-enabled cards already accounting for 70% of global issuance, Asian issuers are positioned to leapfrog directly to dual-interface portfolios. Near-term sales growth, therefore, skews toward secure microcontroller cards able to support value-added services such as transit ticketing and small-value offline payments.

EU & GCC National eID and Digital Health Card Roll-outs

Implementation of the EU Digital Identity Regulation in May 2024 obliges member states to provide physical and mobile credentials in parallel, sustaining demand for high-security polycarbonate cards. GCC countries follow a similar path as they modernize healthcare delivery and border-control frameworks. Polycarbonate inlays such as CoreLam are now deployed in 20+ national programs. Manufacturers gain from multi-year supply contracts that favor vertically integrated players capable of personalisation, key management, and secure applet loading. Because wallet adoption will take time, physical eID issuance remains a mandatory fallback, locking in baseline unit volumes during the transition period.

Rise of Tokenised Virtual Cards Reducing Physical Demand

Virtual card transactions are forecast to quadruple to more than 121 billion by 2027, while Mastercard targets 100% e-commerce tokenisation in Europe by 2030. The shift diverts issuer budgets toward digital engagements and shrinks replacement cycles for low-value debit portfolios. Physical cards remain essential for face-to-face acceptance and offline fallback, yet the share of wallet could tilt toward virtual instruments in mature markets, dampening unit growth.

Other drivers and restraints analyzed in the detailed report include:

- Pre-paid SIM Expansion Driving Secure Elements in Latin America

- EU eIDAS-2.0 digital wallet regulation adoption

- Secure MCU Supply-chain Volatility

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Contactless cards accounted for 54% of the smart card market size in 2024, reaffirming their status as the de facto form factor for everyday payments. Dual-interface issuance is rising at an 8.7% CAGR as issuers seek backward compatibility with legacy contact-only terminals without compromising tap-to-pay functionality. Innovations such as the EMV C-8 universal kernel reduce terminal certification complexity and catalyse acceptance expansion. In parallel, chipset improvements from Infineon shorten transaction time, improving user experience in high-throughput retail environments.

Issuer appetite for contact-only cards persists in government and defence, where a physical interface adds a security layer against relay attacks. Hybrid cards, embedding multiple technologies on a single substrate, satisfy niche enterprise requirements for logical and physical access convergence. The competitive narrative, therefore, shifts from mere interface type to value-added capabilities such as biometric match-on-card and post-issuance personalisation, themes that enable vendors to defend margins in the smart card market.

Microcontroller cards captured 62% of the smart card market share in 2024, reflecting their versatility across payments, telecom, and identity use cases. Secure element cards, however, are expanding at a 10.2% CAGR thanks to heightened cryptographic requirements in eID and digital-wallet ecosystems. The SECORA Pay Bio turnkey platform exemplifies how sensor integration and secure elements can be bundled to compress the bill-of-materials and time-to-market.

Memory-only cards remain relevant for mass transit and prepaid gift applications where cost sensitivity outweighs processing needs. Ultra-thin modules such as NXP's MOB10 unlock new passport applications by improving durability against bending stress. Overall, the product-mix shift toward secure elements benefits semiconductor suppliers with certified Common Criteria product lines, sustaining a technology-led competitive moat within the smart card market.

Smart Card Market Report is Segmented by Interface Type (Contact, Contact-Based, and More), Card Chip Type (Memory, Microcontroller, and More), Material (PVC, Polycarbonate, and More), Application (Payment and Banking, and More), End-User Vertical (BFSI, IT and Telecommunication, and More), and by Geography. The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

Asia led the smart card market with 44% revenue share in 2024, anchored by rapid EMV penetration and national ID issuances. Contactless transactions in China rose 37% year-on-year despite coexistence with QR payment ecosystems. India logged 42% growth in contactless card issuance, though rural infrastructure gaps temper full-scale adoption. Japan, responding to a 30% spike in credit-card fraud, is piloting biometric payment cards and expects contactless payment value to reach USD 870 billion by 2028.

Europe holds second place by value. The eIDAS-2.0 mandate drives both physical and digital identity demand, while Nordic enterprises pioneer FIDO2 hardware keys. GDPR-linked complexity delays multi-country issuance platforms, nudging issuers toward domestically hosted personalization centres. Mastercard's commitment to full tokenisation by 2030 signals a gradual pivot to digital credentials, yet physical cards remain obligatory for offline verification and multi-channel access.

Africa is the fastest-growing region at a 9.3% CAGR. Mobile-money services processed transactions worth USD 1.68 trillion in 2024, catalysing demand for companion debit cards. South-African card payments will surpass USD 158 billion in 2025, while Egypt targets USD 104 billion in digital payments by 2030. Strategic alliances, such as Orange MEA and Mastercard, aim to digitize payments for 40 million users by 2025. North America emphasizes digital-fraud mitigation, South America benefits from SIM expansion, and Australia prioritizes tokenisation under its 2025-2028 security roadmap, visa.com.au.

- Thales Group (Gemalto)

- IDEMIA

- Giesecke and Devrient GmbH

- Infineon Technologies AG

- HID Global (Assa Abloy AB)

- NXP Semiconductors N.V.

- CPI Card Group Inc.

- Watchdata Technologies

- Bundesdruckerei GmbH

- Fingerprint Cards AB

- Samsung Electronics Co., Ltd.

- KONA I Co., Ltd.

- CardLogix Corporation

- IntelCav

- Secura Key

- Alioth LLC

- Eastcompeace Technology Co., Ltd.

- American Banknote Corporation (ABCorp)

- Paragon ID (ASK)

- Shenzhen Hengbao Co., Ltd.

- VALID S.A.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Contactless EMV Migration in Emerging Asian Economies

- 4.2.2 EU and GCC National eID and Digital Health Card Roll-outs

- 4.2.3 Pre-paid SIM Expansion Driving Secure Elements in LATAM

- 4.2.4 EU eIDAS-2.0 Digital Wallet Regulation Adoption

- 4.2.5 Sustainability-Driven Shift to Recycled and Bio-Plastic Cards

- 4.2.6 Biometric FIDO2 On-card Authentication Uptake in Nordics

- 4.3 Market Restraints

- 4.3.1 Rise of Tokenised Virtual Cards Reducing Physical Demand

- 4.3.2 Secure MCU Supply-Chain Volatility

- 4.3.3 GDPR-Driven Delays in Cross-border Issuance Platforms

- 4.3.4 Fraud Migration to CNP Channels Curtailing NA Card Upgrades

- 4.4 Supply Chain Analysis

- 4.5 Regulatory and Technological Outlook

- 4.6 Porter's Five Forces Analysis

- 4.6.1 Bargaining Power of Suppliers

- 4.6.2 Bargaining Power of Buyers

- 4.6.3 Threat of New Entrants

- 4.6.4 Threat of Substitutes

- 4.6.5 Intensity of Competitive Rivalry

- 4.7 Vendor Positioning Analysis

- 4.8 Investment Analysis

5 MARKET SIZE AND GROWTH FORECASTS (VALUE)

- 5.1 By Interface Type

- 5.1.1 Contact

- 5.1.2 Contactless

- 5.1.3 Dual Interface

- 5.1.4 Hybrid

- 5.2 By Card Chip Type

- 5.2.1 Memory

- 5.2.2 Microcontroller

- 5.2.3 Secure Element/System-on-Card

- 5.3 By Material

- 5.3.1 PVC

- 5.3.2 Polycarbonate (PC)

- 5.3.3 ABS

- 5.3.4 PETG and Bio-based Plastics

- 5.3.5 Metal and Composite

- 5.4 By Function/Application

- 5.4.1 Payment and Banking

- 5.4.2 Identification and eID

- 5.4.3 Access Control and Physical Security

- 5.4.4 Telecom and SIM

- 5.4.5 Transportation Ticketing

- 5.4.6 Healthcare and Insurance

- 5.4.7 Retail and Loyalty

- 5.5 By End-user Industry

- 5.5.1 BFSI

- 5.5.2 IT and Telecommunications

- 5.5.3 Government and Public Sector

- 5.5.4 Transportation and Logistics

- 5.5.5 Healthcare

- 5.5.6 Retail and Hospitality

- 5.5.7 Education and Others

- 5.6 By Geography

- 5.6.1 North America

- 5.6.1.1 United States

- 5.6.1.2 Canada

- 5.6.1.3 Mexico

- 5.6.2 Europe

- 5.6.2.1 United Kingdom

- 5.6.2.2 Germany

- 5.6.2.3 France

- 5.6.2.4 Italy

- 5.6.2.5 Rest of Europe

- 5.6.3 Asia-Pacific

- 5.6.3.1 China

- 5.6.3.2 India

- 5.6.3.3 Japan

- 5.6.3.4 South Korea

- 5.6.3.5 Rest of Asia-Pacific

- 5.6.4 South America

- 5.6.4.1 Brazil

- 5.6.4.2 Argentina

- 5.6.4.3 Rest of South America

- 5.6.5 Middle East

- 5.6.5.1 GCC

- 5.6.5.2 Turkey

- 5.6.5.3 Rest of Middle East

- 5.6.6 Africa

- 5.6.6.1 South Africa

- 5.6.6.2 Nigeria

- 5.6.6.3 Kenya

- 5.6.6.4 Rest of Africa

- 5.6.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Vendor Positioning Analysis

- 6.5 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.5.1 Thales Group (Gemalto)

- 6.5.2 IDEMIA

- 6.5.3 Giesecke and Devrient GmbH

- 6.5.4 Infineon Technologies AG

- 6.5.5 HID Global (Assa Abloy AB)

- 6.5.6 NXP Semiconductors N.V.

- 6.5.7 CPI Card Group Inc.

- 6.5.8 Watchdata Technologies

- 6.5.9 Bundesdruckerei GmbH

- 6.5.10 Fingerprint Cards AB

- 6.5.11 Samsung Electronics Co., Ltd.

- 6.5.12 KONA I Co., Ltd.

- 6.5.13 CardLogix Corporation

- 6.5.14 IntelCav

- 6.5.15 Secura Key

- 6.5.16 Alioth LLC

- 6.5.17 Eastcompeace Technology Co., Ltd.

- 6.5.18 American Banknote Corporation (ABCorp)

- 6.5.19 Paragon ID (ASK)

- 6.5.20 Shenzhen Hengbao Co., Ltd.

- 6.5.21 VALID S.A.

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-space and Unmet-Need Assessment