|

시장보고서

상품코드

1907320

인도의 내시경 기기 시장 : 점유율 분석, 업계 동향, 통계, 성장 예측(2026-2031년)India Endoscopy Devices - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

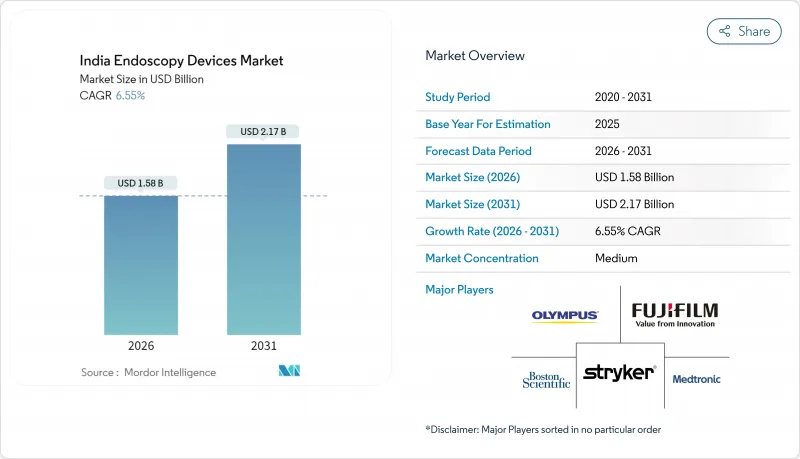

인도의 내시경 기기 시장은 2025년 14억 8,000만 달러로 평가되었으며, 2026년 15억 8,000만 달러, 2031년까지 21억 7,000만 달러에 이를 것으로 예측됩니다. 예측기간(2026-2031년) CAGR은 6.55%를 나타낼 전망입니다.

이 성장은 소화기계 암 환자 증가, 국내 생산을 촉진하는 정부의 우대 조치, 표준 해상도 기기에서 4K 및 AI 대응 시각화 기술로의 급속한 이행에 지지되고 있습니다. 생산연동형 우대조치(PLI) 제도에 의해 강화된 국내 생산은 수입 의존도를 완화하기 시작하면서 동시에 지금까지 대도시권 이외의 보급을 막고 있던 가격대를 인하하고 있습니다. 동시에 당일치기 외래수술센터(ASC) 체인이 2층 도시로 확대되고 있어 성능과 비용의 균형을 맞춘 중급 시스템에 대한 새로운 수요를 창출하고 있습니다. 재사용 가능한 범위가 여전히 주류인 반면, 포스트 COVID 시대에 확립된 보다 엄격한 감염 관리 기준에 대응하기 때문에 병원에서는 일회용 장치가 보급되고 있습니다.

인도의 내시경 기기 시장 동향과 전망

소화기계 암·질환 증가 경향

소화기계 암 발생 건수는 2022년 141만 건에서 2040년까지 220만 건으로 증가할 것으로 예측되고 있으며, 인도의 내시경 기기 시장에서의 검사 건수 증가가 전망됩니다. 특히 북동부 인도에서는 위암·식도암 발생률이 현저히 높아 조기 발견 플랫폼에 대한 지역적인 수요가 높아지고 있습니다. 긍정적인 스크리닝 연구에서 조기 위암의 발견률은 0.6%에 그치고 있으며, 이 큰 진단 갭을 유연 내시경과 캡슐 내시경이 채울 가능성을 시사하고 있습니다. 인도의 3차 의료기관에서는 내시경적 점막하층박리술(ESD)을 이용한 경우 90% 이상의 일괄절제율이 보고되고 있지만 대도시권 이외의 보급은 기술자 부족과 인프라 격차에 의해 제약되고 있습니다. 이러한 요인이 합쳐져 검출 감도를 높이는 고정밀 AI 탑재 시각화 시스템의 도입이 가속화되고 있습니다.

정부의 PLI 제도가 국내 제조를 촉진

생산연동형 보조금(PLI) 제도는 세제우대와 보조금을 통해 국내 공장을 지원하고 인도의 의료기기 생산 확대를 목적으로 하고 있습니다. BPL MedTech 등의 기기 제조업체는 이미 방갈로르에 제2공장을 개설해 내시경 콘솔과 부속품의 생산 능력을 확충하고 있습니다. 현지 조달은 지방 도시의 병원 납기가 단축되고, 서비스 네트워크가 확대되고, 평균 판매 가격이 저하됨으로써, 단위 수요가 촉진됩니다. 2023년 국가의료기기정책은 제품등록을 더욱 간소화하여 다국적기업과 국내기업 모두에게 인도에 대한 연구개발거점 설치를 촉구하고 있습니다. 이러한 우대 조치로 인도의 내시경 기기 시장의 자급률과 수출 능력은 향후 향상될 전망입니다.

훈련받은 내시경기사 부족

인도에는 소화기 내시경기사의 통일 커리큘럼이 존재하지 않고, 전문 학회는 기술 수준의 편차가 복잡한 처치의 도입을 저해하고 있다고 경고하고 있습니다. 특히 지방부에서 심각한 부족이 발생하고 있으며, 진행암 환자의 비율은 여전히 80%를 넘고 있습니다. 국가 태스크포스는 3단계의 자격인정 제도를 제안하고 있지만, 시뮬레이션 실험실에 대한 자금은 여전히 부족한 상황입니다. 뭄바이와 하이데라바드의 주요 의료기관에서는 현재 지도자 양성 코스를 실시해, 최종적으로는 주변 병원에 기술을 보급하고 있습니다만, 단기적인 인력 부족은 여전히 존재해, 첨단적인 플랫폼이 인도의 내시경 기기 시장에 침투하는 페이스를 둔화시키고 있습니다.

부문 분석

내시경은 소화기, 호흡기 및 외과 전문 분야에서 필수 진단 기기로서 2025년 시점에서 인도의 내시경 기기 시장 매출의 61.62%를 차지했습니다. 연성 내시경이 주류인 반면, 캡슐 내시경은 소장 영상 진단에서 비침습적 경로를 개척하고 있습니다. 예측 기간에 병원이 4K, 3D, 초음파 내시경 타워로 갱신하는 움직임에 따라, 시각화 장치는 8.55%의 연평균 복합 성장률(CAGR)로, 하드웨어의 성장을 웃도는 전망입니다. AI 소프트웨어 라이선스가 이미지 처리 장치와 번들되는 경우가 증가하고 물리적 설치 면적을 확대하지 않고 콘솔의 가치를 높이기 위해 인도의 내시경 기기 시장에서 시각화 장치의 규모가 더욱 확대될 것으로 예측됩니다.

일회용 내시경의 수량 증가는 환경 문제에 대한 논의가 계속되는 가운데 감염 관리의 의무화에 의해 추진되고 있습니다. 제조업체 각사는 현재, 지속가능성에의 반발을 중화하기 위해, 바이오 유래 플라스틱이나 리사이클 제휴의 시험 도입을 진행하고 있습니다. 로봇 지원 플랫폼은 현시점에서는 틈새 존재이지만, 특허 만료와 현지 엔지니어링 인재의 성숙에 따라 자본 비용의 저하가 예상되어 고빈도 암 치료 센터에서의 보급 확대가 기대됩니다.

소화기 내시경은 대장암 및 위암 검진 캠페인의 지속으로 인도의 내시경 기기 시장 점유율의 44.20%를 차지하고 있습니다. 그러나 이비인후과 수술 분야가 가장 급속한 성장을 보이고 있으며, 부비동, 후두, 두개골 기저 시술이 저침습 광학 기술로 이행하는 가운데 연간 8.95%의 확대율을 보이고 있습니다. 폐질환 분야도 이에 이어 폐암의 병기 분류와 종양 절제 치료에 있어서의 기관지경검사의 역할 확대가 견인하고 있습니다. 이러한 동향은 인도의 내시경 기기 시장에서 순수한 진단 목적의 소화기 내시경에서 전문 분야를 넘어 치료 지향형 장치로 점진적인 전환을 돋보이게합니다.

이비인후과, 부인과, 비뇨기과 수술을 내시경 워크플로우로 전환함으로써 장비의 인체공학적 요건도 변화하고 있습니다. 보다 얇은 직경, 관절식 팁, 전용 액세서리 채널 등 제품 설계의 재고가 촉진되고 있습니다. 비만 수술과 정형외과 영역에서의 개입도 기회를 더욱 확대하고 다양성 타워를 다양한 진료과에 비용 효율적인 기반으로 자리 매김하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트에 의한 3개월간의 지원

자주 묻는 질문

목차

제1장 서론

- 조사의 전제조건과 시장의 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 소화기계 암 및 질환 증가 경향

- 정부의 생산 연동형 장려금(PLI) 제도가 국내 제조를 촉진

- 제2급 도시에서의 데이케어형 수술센터 체인의 급속한 보급

- AI 지원형 CADX 모듈의 통합

- 신형 코로나 바이러스 감염 후 대기 상태에있는 선택적 내시경 검사의 백 로그

- 민간 의료 보험의 적용 범위 확대

- 시장 성장 억제요인

- 숙현된 내시경 전문 인력 부족

- 첨단 시스템의 초기 투자 및 높은 유지 관리 비용

- 공공 부문에서 치료제의 상환 범위 제한

- 네트워크 접속형 내시경 영상 시스템의 사이버 보안 위험

- 규제 상황

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

제5장 시장 규모와 성장 예측

- 기기 유형별

- 내시경

- 경성 내시경

- 연성 내시경

- 캡슐 내시경

- 로봇 지원 내시경

- 일회용/일회 사용 내시경

- 내시경 수술용 기기

- 액세스 기기

- 회수 기기

- 기복 기기

- 에너지 및 지혈 기기

- 봉합 기기

- 시각화 장치

- 내시경 카메라

- SD 시각화 시스템

- HD 시각화 시스템

- 4K/3D 시각화 시스템

- 초음파 내시경(EUS) 시스템

- 내시경

- 용도별

- 소화기과

- 호흡기 내과

- 정형외과

- 심장내과

- 이비인후과 수술

- 부인과

- 비뇨기과

- 신경학

- 비만 대사 수술

- 기타 용도

- 최종 사용자별

- 병원

- 외래수술센터(ASC)

- 전문 클리닉

- 진단 이미지 센터

- 용도별

- 재사용 가능한 기기

- 일회용 기기

제6장 경쟁 구도

- 시장 집중도

- 시장 점유율 분석

- 기업 프로파일

- Olympus Corporation

- KARL STORZ SE & Co. KG

- Boston Scientific Corporation

- Medtronic plc

- Fujifilm Holdings Corporation

- Stryker Corporation

- Johnson & Johnson(Ethicon Inc)

- CONMED Corporation

- Richard Wolf GmbH

- Shaili Endoscopy Private Ltd

- Ambu A/S

- PENTAX Medical(HOYA Corp.)

- Cook Medical Inc.

- Smith & Nephew plc

- STERIS Endoscopy

- CapsoVision Inc.

- EndoMed Systems GmbH

- Mitra Endoscopy Pvt Ltd

- Pristine Endoscopy Solutions

- Carestream Health India

제7장 시장 기회와 장래의 전망

SHW 26.01.26The India endoscopy devices market was valued at USD 1.48 billion in 2025 and estimated to grow from USD 1.58 billion in 2026 to reach USD 2.17 billion by 2031, at a CAGR of 6.55% during the forecast period (2026-2031).

Growth is anchored in the rising burden of gastrointestinal cancers, government incentives that push local manufacturing, and rapid upgrades from standard-definition equipment to 4K and AI-enabled visualization. Domestic production strengthened by the Production-Linked Incentive (PLI) scheme is beginning to soften import dependence while lowering price points that once limited access outside metros. At the same time, day-care ambulatory surgical center (ASC) chains are spreading across tier-2 cities, adding fresh demand for mid-tier systems that balance performance and cost. Although reusable scopes still dominate, single-use devices are gaining traction as hospitals respond to stricter infection-control norms established in the post-COVID era.

India Endoscopy Devices Market Trends and Insights

Rising Burden of Gastrointestinal Cancers & Disorders

Incidence of gastrointestinal cancers is projected to climb from 1.41 million cases in 2022 to 2.2 million by 2040, increasing procedural volumes for the India endoscopy devices market. North-East India records notably higher gastric and esophageal cancer rates, magnifying regional demand for early-stage detection platforms. Early gastric cancer detection sits at 0.6% in prospective screening studies, suggesting a large diagnostic gap that flexible and capsule endoscopy can help close. Indian tertiary centers now report en-bloc resection rates above 90% when using endoscopic submucosal dissection, but diffusion beyond metros is constrained by skills shortages and infrastructure gaps. Collectively, these factors accelerate uptake of high-definition and AI-enabled visualization systems that lift detection sensitivity.

Government PLI Scheme Catalysing Domestic Manufacturing

The PLI program aims to lift India's medical-device output, granting tax breaks and subsidies to local factories. Device makers such as BPL MedTech have already opened second plants in Bengaluru, adding capacity for endoscopy consoles and accessories. Local sourcing trims delivery lead-times for hospitals in tier-2 cities, broadens service networks, and compresses average selling prices, boosting unit demand. The 2023 National Medical Devices Policy further simplifies product registration, encouraging both multinationals and domestic players to site R&D hubs in India. Over time, these incentives should raise the India endoscopy devices market's self-reliance ratio and export capability.

Shortage of Trained Endoscopy Technicians

India has no unified curriculum for GI technicians, and professional societies warn that uneven skill levels restrict adoption of complex procedures. Rural districts feel the squeeze most, with late-stage cancer prevalence still topping 80% of presentations. National task forces propose a three-tier certification ladder, yet funding for simulation labs remains sparse. Premier centers in Mumbai and Hyderabad now run train-the-trainer courses that eventually cascade skills into peripheral hospitals, but near-term staffing gaps persist and temper the pace at which advanced platforms penetrate the India endoscopy devices market.

Other drivers and restraints analyzed in the detailed report include:

- Rapid Penetration of Day-Care ASC Chains Across Tier-2 Cities

- Integration of AI-Assisted CADx Modules

- High Capital & Maintenance Cost of Advanced Systems

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Endoscopes generated 61.62% of India endoscopy devices market revenue in 2025 by virtue of their essential diagnostic role across GI, respiratory, and surgical specialties. Flexible scopes dominate, while capsule units are opening non-invasive pathways in small-bowel imaging. Over the forecast window, visualization equipment is set to register an 8.55% CAGR, outpacing hardware growth as hospitals upgrade to 4K, 3D, and ultrasound-endoscopy towers. The India endoscopy devices market size for visualization is projected to widen further as AI software licenses are increasingly bundled with image processors, elevating console value without physical footprint expansion.

Growth in disposable endoscope volumes is propelled by infection-control mandates, even though environmental debates linger. Manufacturers now trial bio-derived plastics and recycling partnerships to neutralize sustainability pushback. Robot-assisted platforms remain niche today, but as patents expire and local engineering talent matures, capital prices are expected to fall, inviting broader uptake among high-volume cancer centers.

Gastroenterology continues to anchor 44.20% of India endoscopy devices market share thanks to ongoing colorectal and gastric cancer screening campaigns. Nonetheless, ENT surgery displays the fastest momentum, expanding 8.95% annually as sinus, laryngeal, and skull-base procedures pivot to minimally invasive optics. Pulmonology follows closely, driven by bronchoscopy's rising role in lung-cancer staging and therapeutic tumor ablation. Together, these trends underscore a gradual pivot from purely diagnostic GI scopes toward cross-specialty, therapy-oriented devices within the India endoscopy devices market.

Migrating ENT, gynecology, and urology procedures to endoscopic workflows also shifts device ergonomics demands: slimmer diameters, articulating tips, and specialty accessory channels all spur product redesigns. Bariatric and orthopedic interventions further widen the opportunity landscape, positioning multi-modality towers as a cost-effective foundation for diverse departments.

The India Endoscopy Devices Market Report is Segmented by Type of Device (Endoscopes [Rigid Endoscope, and More], Endoscopic Operative Devices [Access Devices, and More], and Visualization Equipment), Application (Gastroenterology, Pulmonology, Cardiology, and More), End-User (Hospitals, Specialty Clinics, and More), Usage (Re-Usable Devices and Single-Use Devices). The Market Forecasts are Provided in Terms of Value (USD).

List of Companies Covered in this Report:

- Olympus

- Karl Storz

- Boston Scientific

- Medtronic

- FUJIFILM

- Stryker

- Johnson & Johnson(Ethicon Inc)

- Conmed

- Richard Wolf

- Shaili Endoscopy Private Ltd

- Ambu

- PENTAX Medical (HOYA Corp.)

- Cook Group

- Smiths Group

- STERIS Endoscopy

- CapsoVision

- EndoMed Systems GmbH

- Mitra Endoscopy Pvt Ltd

- Pristine Endoscopy Solutions

- Carestream Health India

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Rising Burden Of Gastrointestinal Cancers & Disorders

- 4.2.2 Government PLI Scheme Catalysing Domestic Manufacturing

- 4.2.3 Rapid Penetration Of Day-Care ASC Chains Across Tier-2 Cities

- 4.2.4 Integration Of AI-Assisted Cadx Modules

- 4.2.5 Post-COVID Backlog Of Elective Endoscopic Procedures

- 4.2.6 Expanding Private Health-Insurance Coverage

- 4.3 Market Restraints

- 4.3.1 Shortage Of Trained Endoscopy Technicians

- 4.3.2 High Capital & Maintenance Cost Of Advanced Systems

- 4.3.3 Limited Public-Sector Reimbursement For Therapeutics

- 4.3.4 Cyber-Security Risk For Networked Endoscopy Video Systems

- 4.4 Regulatory Landscape

- 4.5 Porter's Five Forces Analysis

- 4.5.1 Threat of New Entrants

- 4.5.2 Bargaining Power of Buyers

- 4.5.3 Bargaining Power of Suppliers

- 4.5.4 Threat of Substitutes

- 4.5.5 Intensity of Competitive Rivalry

5 Market Size & Growth Forecasts (Value, USD)

- 5.1 By Type of Device

- 5.1.1 Endoscopes

- 5.1.1.1 Rigid Endoscope

- 5.1.1.2 Flexible Endoscope

- 5.1.1.3 Capsule Endoscope

- 5.1.1.4 Robot-assisted Endoscope

- 5.1.1.5 Single-use/Disposable Endoscope

- 5.1.2 Endoscopic Operative Devices

- 5.1.2.1 Access Devices

- 5.1.2.2 Retrieval Devices

- 5.1.2.3 Insufflation Devices

- 5.1.2.4 Energy & Hemostasis Devices

- 5.1.2.5 Closure Devices

- 5.1.3 Visualization Equipment

- 5.1.3.1 Endoscopic Camera

- 5.1.3.2 SD Visualization System

- 5.1.3.3 HD Visualization System

- 5.1.3.4 4K / 3D Visualization System

- 5.1.3.5 Ultrasound Endoscopy (EUS) Systems

- 5.1.1 Endoscopes

- 5.2 By Application

- 5.2.1 Gastroenterology

- 5.2.2 Pulmonology

- 5.2.3 Orthopedic Surgery

- 5.2.4 Cardiology

- 5.2.5 ENT Surgery

- 5.2.6 Gynecology

- 5.2.7 Urology

- 5.2.8 Neurology

- 5.2.9 Bariatric Surgery

- 5.2.10 Other Applications

- 5.3 By End-User

- 5.3.1 Hospitals

- 5.3.2 Ambulatory Surgical Centers

- 5.3.3 Specialty Clinics

- 5.3.4 Diagnostic Imaging Centers

- 5.4 By Usage

- 5.4.1 Re-usable Devices

- 5.4.2 Single-use Devices

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Market Share Analysis

- 6.3 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products & Services, and Recent Developments)

- 6.3.1 Olympus Corporation

- 6.3.2 KARL STORZ SE & Co. KG

- 6.3.3 Boston Scientific Corporation

- 6.3.4 Medtronic plc

- 6.3.5 Fujifilm Holdings Corporation

- 6.3.6 Stryker Corporation

- 6.3.7 Johnson & Johnson(Ethicon Inc)

- 6.3.8 CONMED Corporation

- 6.3.9 Richard Wolf GmbH

- 6.3.10 Shaili Endoscopy Private Ltd

- 6.3.11 Ambu A/S

- 6.3.12 PENTAX Medical (HOYA Corp.)

- 6.3.13 Cook Medical Inc.

- 6.3.14 Smith & Nephew plc

- 6.3.15 STERIS Endoscopy

- 6.3.16 CapsoVision Inc.

- 6.3.17 EndoMed Systems GmbH

- 6.3.18 Mitra Endoscopy Pvt Ltd

- 6.3.19 Pristine Endoscopy Solutions

- 6.3.20 Carestream Health India

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-Need Assessment