|

시장보고서

상품코드

1910889

유럽의 자동차용 페인트 및 코팅 시장 : 점유율 분석, 업계 동향, 통계, 성장 예측(2026-2031년)Europe Automotive Paints And Coatings - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

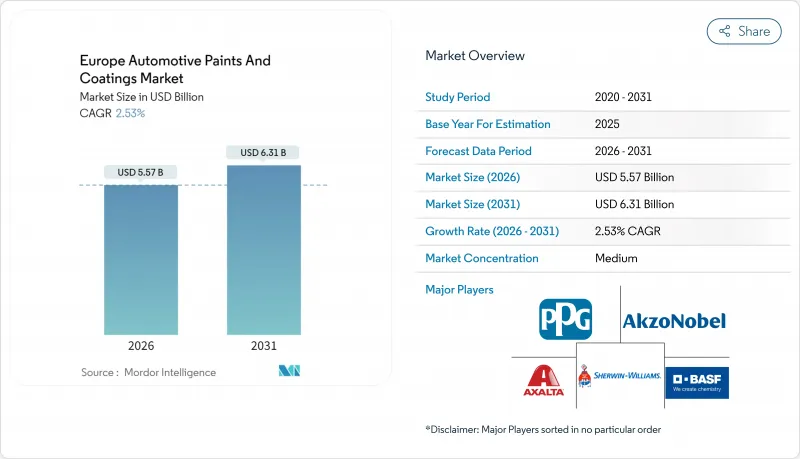

유럽의 자동차용 페인트 및 코팅 시장은 2025년의 54억 3,000만 달러에서 2026년에는 55억 7,000만 달러로 성장하고 2026-2031년에 걸쳐 CAGR 2.53%로 성장을 지속하여, 2031년에는 63억 1,000만 달러에 이를 전망입니다.

수요의 배경은 조립 라인의 전기화, 휘발성 유기 화합물(VOC) 배출을 제한하는 규제 요건, 예측형 컬러 매칭 소프트웨어에 대한 투자 증가를 포함합니다. 전기자동차(EV) 생산의 확대에 따라 OEM에 의한 도장공장의 개보수가 가속화되고, 용매계에서 수성계로의 화학적 전환이 더욱 빠르게 진행되고 있습니다. 유럽 위원회의 퍼플루오로알킬 물질(PFAS) 규제안(2025년 시행)은 첨가제의 전면적인 재배합을 의무화하고 탄소 국경 조정 메커니즘(CBAM)은 원료 비용을 상승시키기 때문에 지역 내에 안료 및 수지 생산 능력을 가진 공급자가 우위를 점하게 됩니다. 인공지능(AI) 플랫폼과 스프레이 로봇의 통합은 오버스프레이를 줄이고 사이클 시간을 단축합니다. 이를 통해 천연가스 가격의 변동 가운데에서도 자동차 제조업체는 에너지 소비를 줄일 수 있습니다.

유럽의 자동차용 페인트 및 코팅 시장의 동향 및 인사이트

EV가 주도하는 도장공장의 업그레이드

전기자동차 플랫폼은 전통적인 고온 사이클을 견딜 수 없는 알루미늄 다용도 바디와 배터리 인클로저에 의존합니다. 따라서 자동차 제조업체는 80-100°C에서 경화하는 저소성 폴리우레탄과 개질 아크릴 화학제품을 도입하고 있습니다. BMW는 뮌헨 조립 공장에서 AI 최적화 패턴 제어를 도입한 후 도장 부스의 에너지 소비량을 25% 절감하여 디지털 퍼스트 도장 라인에 대한 자본 효율화의 장점을 실증했습니다. 화학기술, 로봇기술, 분석기술을 통합하는 공급업체는 OEM이 EV 플랫폼의 투입에 맞추어 도장공장 전체의 개보수를 계획하는 가운데 선행 우위성을 살린 계약을 획득하고 있습니다.

저VOC 수성 시스템으로의 전환

새로운 산업 배출 지침에서 지정한 VOC 배출량 역치 35G/m2에 의해 자동차 제조업체는 수성계 코팅으로의 이행을 요구받고 있습니다. Mercedes-Benz는 2024년 독일 국내의 모든 공장에서 20g/m2를 실현하여 용제 사용량을 85% 절감하면서도 컬러 매칭의 편차를 전혀 발생시키지 않았습니다. PFAS 규제는 불소계 계면활성제를 배제하고, 배합 기술자는 차세대 실리콘 프리 습윤제로의 이행을 요구받고 있습니다. PFAS 프리 배합으로 피막 형성, 유동성 및 내후성을 안정화할 수 있는 기업은 OEM의 '그린 케미스트리' 평가 기준 아래 선행 우위성을 확립함과 동시에 장기 공급 계약을 확보합니다.

원료 가격의 변동성

2024년에는 에너지 가격 상승에 따른 중국산 공급의 증가로 이산화티탄 가격이 18% 상승하였으며, 아크릴 단량체는 분기별로 25%의 가격 변동을 보였습니다. 선물 헤지 수단이 없는 지역의 독립 제조업체는 이익률의 저하에 직면해, 대기업이 조달 규모 확대를 위해 틈새 전문 기업을 인수하는 합병 활동이 활발해지고 있습니다.

부문 분석

아크릴계 페인트는 2025년 유럽의 자동차용 페인트 및 코팅 시장에서 41.82%의 점유율을 차지했습니다. 범용성에 의해 프라이머, 베이스 코트, 클리어 코트 각 층에 대한 전개가 가능해지고 있습니다. 폴리우레탄계 화학제품은 현재 규모는 작지만, EV 바디 구조가 유연성 및 내균열성을 갖추고 저소성 온도에서 경화 가능한 코팅을 요구하는 가운데 수지계에서 가장 빠른 2.74%의 연평균 복합 성장률(CAGR)이 전망되고 있습니다. 에폭시 수지는 부식 성능을 기반으로 중요한 전착 도장(e-coat)과 프라이머로서의 역할을 유지하고 있습니다. 알키드 수지와 폴리에스테르 수지의 변형은 비용면이 외관보다 우선시되는 경우가 많은 버스 트랙 부문의 틈새 시장에서 활용되고 있습니다. BASF가 2024년에 출시한 바이오 폴리우레탄 분산액은 지속가능성과 성능이 융합되어 수지 포트폴리오를 재구성하는 흐름을 반영합니다.

아크릴 수지의 확고한 지위는 비용 효율적인 대량 공급과 다단계 수성 라인의 호환성을 기반으로 합니다. 그러나 12년간의 녹 방지 보증 압력으로 인해 OEM은 배터리 트레이 인접 패널에 폴리우레탄 코팅 페인트를 채택하게 되었습니다. CBAM 규제 대응용 수지 제조의 국내 복귀는 EU 영역 내에서 폴리우레탄 조달의 확약을 강화합니다. 그 결과, 폴리우레탄의 진전은 아크릴 수지의 점유율을 서서히 침식하고 조제업자는 양 화학제품을 혼합하여 도장층 전체에서의 비용과 성능의 밸런스를 실현하고 있습니다. 예측되는 EV 대수가 실현되면, 유럽의 자동차용 페인트 및 코팅 시장에서 폴리우레탄 등급의 규모는 2031년까지 12억 6,000만 달러를 넘을 가능성이 있습니다.

용제계 시스템은 여전히 유럽의 자동차용 페인트 및 코팅 시장에서 47.62%의 점유율을 차지하고 있습니다. 이는 수십년에 걸친 부스 인프라와 고속 라인 작업에서 예측 가능한 레올로지 특성 때문입니다. 그러나 수성계 코트는 EU의 VOC 규제 상한과 지속가능성을 중시하는 소비자 브랜딩을 배경으로 2.99%라는 높은 CAGR을 달성하고 있습니다. 하이브리드 플랫폼은 용제계 플래시 프라이머와 수성 베이스층을 조합하여 VOC 총량을 균형화하면서 최적의 광택을 실현합니다. 주로 트럭 프레임과 소형 부품 라인에 한정된 분체 기술은 저온 폴리에스테르 화학 기술이 성숙함에 따라 다시 주목을 받고 있습니다.

OEM의 설비 투자는 클로즈드 루프 물 회수 시스템, 정밀 습도 제어, 수증발을 촉진하는 첨단 분무기로 이행하여 솔벤트계 도장과의 사이클 타임 차이를 줄이고 있습니다. 악조노벨사의 2024년 독일 확대 계획에 의해 유럽 대륙의 수성 페인트 생산 능력은 35% 증가해 이 화학 기술의 기세를 뒷받침하고 있습니다. 틈새 금속 효과에 대해서는 용매계 시스템이 남아 있지만 공급업체의 로드맵에 따르면 규제의 확실성과 탄소 감사의 투명성이 조달 판단에 영향을 미치는 가운데 수성 페인트가 2030년대 초반까지 거의 동등한 수준에 도달할 것으로 전망되고 있습니다.

기타 혜택

- 시장 예측(ME) 엑셀 시트

- 3개월 애널리스트 서포트

자주 묻는 질문

목차

제1장 서론

- 조사 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 촉진요인

- EV가 주도하는 도장공장 업그레이드

- 저VOC 수성 시스템으로의 전환

- 유럽의 자동차 생산 대수 회복

- 탄소 국경 조정 메커니즘(CBAM)이 공급 계약을 형성

- OEM 라인의 AI 가이드에 의한 온디맨드 컬러 조합

- 억제요인

- 원료 가격의 변동성

- REACH 규제와 PFAS 규제 강화

- 에너지 가격에 기인하는 경화로의 운용 비용 급증

- 밸류체인 분석

- 규제 상황

- 기술 전망

- Porter's Five Forces

- 공급자의 협상력

- 구매자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁도

제5장 시장 규모 및 성장 예측

- 수지 유형별

- 폴리우레탄

- 에폭시 수지

- 아크릴

- 기타

- 기술별

- 용제계

- 수성계

- 분체 도장

- 층별

- 전착 도장

- 프라이머

- 베이스 코트

- 클리어 코트

- 용도별

- 자동차 OEM

- 자동차 보수 도장

- 지역별

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 북유럽 국가

- 기타 유럽

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율/랭킹 분석

- 기업 프로파일

- Akzo Nobel NV

- Axalta Coating Systems

- BASF SE(Carlyle Group)

- Beckers Group

- Brila Coatings

- Jotun

- Kansai Paints Co., Ltd.

- Nippon Paint Holdings

- PPG Industries Inc.

- RPM International Inc.

- Sika AG

- Teknos Group

- The Sherwin-Williams Company

- TIGER Coatings GmbH & Co. KG

제7장 시장 기회 및 미래 전망

CSMThe Europe automotive paints and coatings market is expected to grow from USD 5.43 billion in 2025 to USD 5.57 billion in 2026 and is forecast to reach USD 6.31 billion by 2031 at 2.53% CAGR over 2026-2031.

Demand stems from the electrification of assembly lines, regulatory mandates that limit VOC emissions, and rising investment in predictive color-matching software. Electric vehicle (EV) production is accelerating OEM retrofits of paint shops, intensifying the shift from solvent-borne to water-borne chemistry. The European Commission's per- and polyfluoroalkyl substances (PFAS) proposal, effective 2025, compels wholesale reformulation of additives, while the Carbon Border Adjustment Mechanism (CBAM) raises raw-material costs, favoring suppliers with regional pigment and resin capacity. The integration of artificial-intelligence (AI) platforms with spray robots reduces overspray and shortens cycle times, enabling automakers to reduce energy consumption even amid volatile natural-gas prices.

Europe Automotive Paints And Coatings Market Trends and Insights

EV-Led Paint-Shop Upgrades

Electric platforms rely on aluminum-intensive bodies and battery enclosures that cannot tolerate legacy high-temperature cycles. Carmakers therefore adopt low-bake polyurethane and modified acrylic chemistries that cure at 80-100 °C. BMW reduced spray-booth energy consumption by 25% after commissioning AI-optimized pattern controls at its Munich assembly facility, confirming the capital efficiency benefits of digital-first coating lines. Suppliers that bundle chemistry, robotics, and analytics are capturing early-mover contracts as OEMs schedule whole-shop refurbishments to coincide with the launch of their EV platforms.

Shift to Low-VOC Waterborne Systems

New Industrial Emissions Directive thresholds of 35 g/m2 VOC pressure automakers to adopt water-borne basecoats. Mercedes-Benz achieved 20 g/m2 in 2024 across its German plants, representing an 85% reduction in solvent use, without any color-match deviations. PFAS curbs now eliminate fluorinated surfactants, prompting formulators to adopt next-generation silicon-free wetting aids. Companies able to stabilize film build, flow, and weathering with PFAS-free packages enjoy first-mover credentials while securing long-term supply agreements under OEM "green-chemistry" scorecards.

Feedstock Price Volatility

Titanium dioxide rose 18% in 2024 on energy-inflated Chinese output, while acrylic monomers swung 25% quarter-to-quarter. Regional independents lacking futures-hedging instruments face margin erosion, prompting merger activity as major companies acquire niche specialists to scale their procurement.

Other drivers and restraints analyzed in the detailed report include:

- Recovery of European Vehicle Output

- Carbon Border Adjustment Mechanism Shaping Supply Contracts

- Tightening REACH and PFAS Restrictions

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Acrylic systems held 41.82 of % European automotive paints and coatings market share in 2025, their versatility enabling deployment in primer, basecoat, and clearcoat film builds. Polyurethane chemistries, though smaller today, are on track for a 2.74% CAGR, the fastest among resins, as EV body structures mandate flexible, chip-resistant coatings that cure at lower bake temperatures. Epoxies retain critical e-coat and primer roles by anchoring corrosion-protection performance. Alkyd and polyester variants serve the bus and truck niches, where cost considerations often trump appearance. Bio-based polyurethane dispersions launched by BASF in 2024 reflect how sustainability converges with performance to rewrite resin portfolios.

Acrylic's entrenched position rests on cost-efficient bulk supply and compatibility with multistage water-borne lines. Yet warranty pressure for 12-year anti-perforation coverage compels OEMs to specify polyurethane topcoats on panels adjacent to battery trays. Reshoring resin manufacturing to meet CBAM constraints reinforces poly-purchase commitments inside the EU trading bloc. Consequently, polyurethane's advance erodes acrylic share gradually, with formulators blending both chemistries to achieve balanced cost-to-performance ratios across the coating stack. The European automotive paints and coatings market size for polyurethane grades alone could surpass USD 1.26 billion by 2031 if projected EV volumes materialize.

Solvent-borne systems still command 47.62% of the European automotive paints and coatings market size, a legacy of decades-old booth infrastructure and predictable rheology in high-line-speed operations. Water-borne basecoats, however, achieve a superior 2.99% CAGR, underpinned by EU VOC ceilings and consumer branding that emphasizes sustainability. Hybrid platforms combine solvent-borne flash primers with water-borne base layers to balance VOC totals and achieve optimal gloss depth. Powder technology, limited chiefly to truck frames and small-part lines, earns renewed interest as low-temperature polyester chemistries mature.

OEM capital spending shifts toward closed-loop water reclaim, fine-tuned humidity control, and advanced atomizers that accelerate water evaporation, narrowing the cycle-time gap with solvent finishes. Akzo Nobel's 2024 German expansion increases continental water-borne capacity by 35%, validating the momentum behind this chemistry. Although solvent systems remain for niche metallic effects, supplier roadmaps indicate that water-borne coatings' climb to near-parity will occur by the early 2030s, with regulatory certainty and carbon-audit transparency influencing procurement preferences.

The Europe Automotive Paints and Coatings Market Report is Segmented by Resin Type (Polyurethane, Epoxy, Acrylic, Other Resin Type), Technology (Solvent-Borne, Water-Borne, Powder), Layer (E-Coat, Primer, Basecoat, Clearcoat), Application (Automotive OEM, Automotive Refinish), and Geography (Germany, United Kingdom, France, Italy, Spain, NORDIC Countries, Rest of Europe). The Market Forecasts are Provided in Terms of Value (USD).

List of Companies Covered in this Report:

- Akzo Nobel N.V.

- Axalta Coating Systems

- BASF SE (Carlyle Group)

- Beckers Group

- Brila Coatings

- Jotun

- Kansai Paints Co., Ltd.

- Nippon Paint Holdings

- PPG Industries Inc.

- RPM International Inc.

- Sika AG

- Teknos Group

- The Sherwin-Williams Company

- TIGER Coatings GmbH & Co. KG

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 EV-led paint-shop upgrades

- 4.2.2 Shift to low-VOC waterborne systems

- 4.2.3 Recovery of European vehicle output

- 4.2.4 Carbon Border Adjustment Mechanism (CBAM) shaping supply contracts

- 4.2.5 AI-guided colour-on-demand mixing at OEM lines

- 4.3 Market Restraints

- 4.3.1 Feed-stock price volatility

- 4.3.2 Tightening REACH and PFAS restrictions

- 4.3.3 Energy-price driven curing-oven OPEX spikes

- 4.4 Value Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces

- 4.7.1 Bargaining Power of Suppliers

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Threat of New Entrants

- 4.7.4 Threat of Substitutes

- 4.7.5 Degree of Competition

5 Market Size and Growth Forecasts (Value)

- 5.1 By Resin Type

- 5.1.1 Polyurethane

- 5.1.2 Epoxy

- 5.1.3 Acrylic

- 5.1.4 Other Resin Type

- 5.2 By Technology

- 5.2.1 Solvent-borne

- 5.2.2 Water-borne

- 5.2.3 Powder

- 5.3 By Layer

- 5.3.1 E-coat

- 5.3.2 Primer

- 5.3.3 Basecoat

- 5.3.4 Clearcoat

- 5.4 By Application

- 5.4.1 Automotive OEM

- 5.4.2 Automotive Refinish

- 5.5 By Geography

- 5.5.1 Germany

- 5.5.2 United Kingdom

- 5.5.3 France

- 5.5.4 Italy

- 5.5.5 Spain

- 5.5.6 NORDIC Countries

- 5.5.7 Rest of Europe

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share/Ranking Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.4.1 Akzo Nobel N.V.

- 6.4.2 Axalta Coating Systems

- 6.4.3 BASF SE (Carlyle Group)

- 6.4.4 Beckers Group

- 6.4.5 Brila Coatings

- 6.4.6 Jotun

- 6.4.7 Kansai Paints Co., Ltd.

- 6.4.8 Nippon Paint Holdings

- 6.4.9 PPG Industries Inc.

- 6.4.10 RPM International Inc.

- 6.4.11 Sika AG

- 6.4.12 Teknos Group

- 6.4.13 The Sherwin-Williams Company

- 6.4.14 TIGER Coatings GmbH & Co. KG

7 Market Opportunities and Future Outlook

- 7.1 White-space and Unmet-need Assessment