|

시장보고서

상품코드

1844375

자동차 운전자 모니터링 시스템 시장 기회, 성장 촉진요인, 산업 동향 분석, 예측(2025-2034년)Automotive Driver Monitoring System Market Opportunity, Growth Drivers, Industry Trend Analysis, and Forecast 2025 - 2034 |

||||||

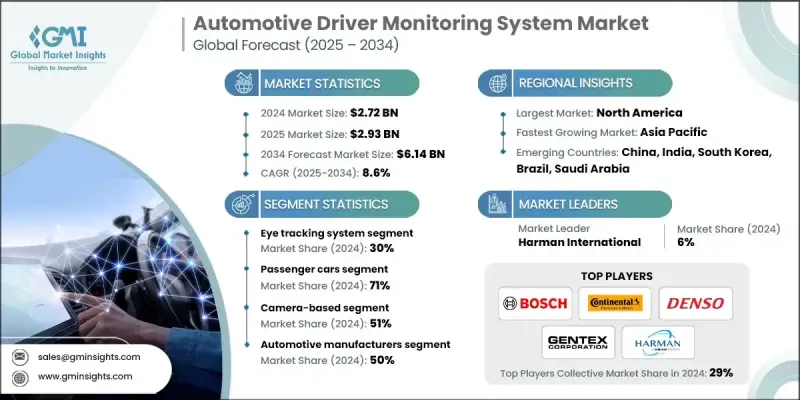

세계의 자동차 운전자 모니터링 시스템 시장 규모는 2024년에 27억 2,000만 달러에 달하며, CAGR 8.6%로 성장하며, 2034년에는 61억 4,000만 달러에 달할 것으로 예측됩니다.

교통안전에 대한 관심이 높아지고 반자율주행 기술의 급속한 발전으로 최신 자동차에 운전자 모니터링 시스템(DMS)의 도입이 가속화되고 있습니다. 이 시스템은 머리 방향, 눈동자 움직임, 눈 깜빡임 속도, 얼굴 표정 등의 요소를 분석하여 운전자의 행동과 주의력을 평가합니다. 전 세계에서 안전 기준이 강화됨에 따라 DMS는 단순한 옵션이 아닌 차세대 자동차 안전 아키텍처의 핵심 요소로서 승용차의 중요한 기능으로 부상하고 있습니다. 실시간 아이트래킹, 엣지 AI 처리, 적외선 기반 나이트 비전 등의 발전으로 시스템 기능이 강화되어 다양한 조명 조건과 사용자 시나리오에서 더 나은 성능을 발휘할 수 있게 되었습니다. 또한 개발자들은 대규모 주석이 달린 데이터세트를 사용하여 AI 모델을 개선하여 피로, 산만함, 부주의에 대한 감지 정확도를 높이고 있습니다. DMS 기술은 승용차뿐만 아니라 상용차에도 크게 진출하고 있으며, 운전자의 각성도를 관리하는 것이 사고를 줄이고 새로운 안전 규정을 준수하는 데 있으며, 매우 중요한 역할을 하고 있습니다.

| 시장 범위 | |

|---|---|

| 시작연도 | 2024 |

| 예측연도 | 2025-2034 |

| 시장 규모 | 27억 2,000만 달러 |

| 예측 금액 | 61억 4,000만 달러 |

| CAGR | 8.6% |

아이트래킹 기술 분야는 2024년 30%의 점유율을 차지하며 2034년까지 연평균 복합 성장률(CAGR) 7.6%를 보일 것으로 예측됩니다. 이 시스템은 눈 깜빡임 시간, 시선 방향, 동공 확장 등의 시각적 신호를 모니터링하여 운전자의 피로 및 집중력 저하 징후를 평가하도록 설계되었습니다. 아이트래킹은 산만함의 초기 지표를 파악할 수 있는 가장 효과적인 생체인식 기술 중 하나입니다. 조사 시뮬레이션을 통해 이 시스템이 눈의 미세한 움직임도 포착할 수 있는 능력이 있음을 입증했으며, 저조도 환경이나 운전자가 안경이나 장애물인 안경을 착용한 상태에서도 높은 검출 정확도를 실현했습니다.

승용차 부문은 2024년 71%의 점유율을 차지하며, 2025-2034년 9%의 연평균 복합 성장률(CAGR)을 보일 것으로 예측됩니다. 이러한 이점은 안전 프로토콜의 발전과 강화된 컴플라이언스 요건을 통해 얻을 수 있는 이점입니다. 세계 시장, 특히 아시아와 유럽의 규제 변화로 인해 제조업체들은 DMS를 표준 안전 기능의 일부로 포함시키려고 노력하고 있습니다. 이러한 프레임워크는 피로 감지 및 행동 모니터링에 중점을 두고 있으므로 OEM 업체들은 최신 안전 점수 벤치마크를 충족하기 위해 최신 승용차 모델에 DMS를 통합하도록 장려하고 있습니다.

북미 자동차 운전자 모니터링 시스템 시장은 33%의 점유율을 차지하며 2024년 8억 9,390만 달러 시장을 창출했습니다. 이 지역의 리더십은 지역 당국, OEM, 운송업체들이 지능형 운전 지원 시스템 통합을 위해 강력하게 추진하고 있기 때문입니다. DMS 통합은 아직 모든 차량 카테고리에서 의무화되어 있지는 않지만, 미국과 캐나다에서는 국가 프로그램 및 시험적인 노력을 통해 적극적으로 도입을 추진하고 있습니다. 이러한 노력은 운전자의 주의를 환기시키고, 산만함으로 인한 사고를 줄이고, 보다 안전하고 스마트한 모빌리티 솔루션으로의 전환을 지원하는 데 초점을 맞추었습니다.

세계의 자동차 운전자 모니터링 시스템 시장의 주요 기업으로는 Continental, Magna, Denso, Harman, Gentex, Aptiv, Tobii, Bosch, Valeo 등이 있습니다. 자동차 운전자 모니터링 시스템 시장에서 활동하는 기업은 전략적 파트너십을 활용하고, AI와 센서 기술에 많은 투자를 하고 있으며, 제품 혁신을 규제 프레임워크에 맞게 조정하고 있습니다. 대부분 자동차 제조업체와 협력 관계를 맺고 DMS와 첨단운전자보조시스템(ADAS)를 결합한 통합 안전 플랫폼을 공동 개발하고 있습니다. 또한 실시간 아이트래킹, 엣지 기반 컴퓨팅, 적외선 센서 기능을 갖춘 하드웨어 제품을 강화하여 운전 상황 전반의 신뢰성을 향상시키는 기업도 있습니다.

목차

제1장 조사 방법

- 시장의 범위와 정의

- 조사 디자인

- 조사 어프로치

- 데이터 수집 방법

- 데이터 마이닝 소스

- 글로벌

- 지역/국가

- 기본 추정과 계산

- 기준연도 계산

- 시장 예측의 주요 동향

- 1차 조사와 검증

- 1차 정보

- 예보

- 조사의 전제와 한계

제2장 개요

제3장 업계 인사이트

- 에코시스템 분석

- 공급업체의 상황

- 이익률 분석

- 비용 구조

- 각 단계에서의 부가가치

- 밸류체인에 영향을 미치는 요인

- 파괴적 변화

- 업계에 대한 영향요인

- 촉진요인

- 엄격한 정부의 안전 규제

- ADAS와 반자율주행차의 수요 증가

- 부주의 운전 및 졸음 운전의 증가

- 차내 안전 기능에 대한 소비자 의식의 향상

- 자동차 시스템에서 AI와 컴퓨터 비전의 통합

- 상용차 운전자 모니터링의 의무화

- 업계의 잠재적 리스크 & 과제

- DMS 하드웨어와 소프트웨어의 통합에 드는 고비용

- 사용자 프라이버시와 생체인식 데이터에 관한 우려

- 시장 기회

- 유로 NCAP 2026 및 GSR 단계 II 필수 DMS

- 차내 감시용 맞춤형 AI 칩셋의 등장

- 거주자 모니터링과 건강 분석과의 통합

- 상용차 및 공유 모빌리티 차량에서 DMS의 수요 증가

- 촉진요인

- 성장 가능성 분석

- 특허 분석

- Porter의 산업 분석

- PESTEL 분석

- 비용 내역 분석

- 테크놀러지와 혁신의 상황

- 현재 기술 동향

- 컴퓨터 비전 알고리즘의 진화

- 아이트래킹 기술의 진보

- AI와 기계학습의 통합

- 멀티모달 센서 퓨전

- 실시간 처리 기능

- 신규 기술

- 현재 기술 동향

- 규제 상황

- NHTSA 운전자 감시 요건

- 유로 NCAP의 안전성 평가 프로토콜

- EU일반 안전 규제의 영향

- ISO 26262 기능 안전 준거

- GDPR 생체인식 데이터 보호

- 가격 동향

- 지역별

- 시스템별

- 지속가능성과 ESG의 영향 분석

- 수명주기 환경 영향 조사

- 제조업의 지속가능성

- 종말기 관리

- 이산화탄소 배출량의 삭감

- 투자·자금조달 동향 분석

- 안전성과 성능 기준

- 자동차 안전도 수준(ASIL)

- 탐지 정도 요건

- 응답 시간 기준

- 환경 시험 프로토콜

- 전자파 적합성(EMC)

- 자율주행차의 통합

- SAE 레벨 고유의 요건

- 인계 시나리오 관리

- 드라이버 준비 상황 평가

- 디지털 변혁의 영향

- 커넥티드카 통합

- 무선 업데이트 기능

- 클라우드 기반의 분석 플랫폼

- 빅데이터와 AI의 통합

제4장 경쟁 구도

- 서론

- 기업의 시장 점유율 분석

- 북미

- 유럽

- 아시아태평양

- 라틴아메리카

- 중동 및 아프리카

- 주요 시장 기업의 경쟁 분석

- 경쟁 포지셔닝 매트릭스

- 전략적 전망 매트릭스

- 주요 발전

- 합병과 인수

- 파트너십과 협업

- 신제품 발매

- 확장 계획과 자금조달

제5장 시장 추산·예측 : 시스템별, 2021-2034

- 주요 동향

- 아이트래킹 시스템

- 얼굴 인식 시스템

- 스티어링 거동 감시 시스템

- 심박수 모니터링 시스템

- 기타

제6장 시장 추산·예측 : 차량별, 2021-2034

- 주요 동향

- 승용차

- 해치백

- 세단

- SUV

- 상용차

- 소형 상용차(LCV)

- 대형 상용차(HCV)

- 중형 상용차(MCV)

제7장 시장 추산·예측 : 기술별, 2021-2034

- 주요 동향

- 카메라 기반

- 센서 기반

- 하이브리드

제8장 시장 추산·예측 : 최종 용도별, 2021-2034

- 주요 동향

- 자동차 제조업체

- OEM(Original Equipment Manufacturers)

- Tier 1 공급업체

- Tier2/3 부품 공급업체

- 애프터마켓 제조업체

- 정부

- 운송·안전 기관

- 정부 차량 차량군

- 개인

- 플릿 오퍼레이터

- 운송·물류

- 모빌리티 서비스

- 업계 특화형 차량

- 상업 운송

- 기타

제9장 시장 추산·예측 : 지역별, 2021-2034

- 주요 동향

- 북미

- 미국

- 캐나다

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 북유럽 국가

- 러시아

- 아시아태평양

- 중국

- 인도

- 일본

- 호주

- 인도네시아

- 필리핀

- 태국

- 한국

- 싱가포르

- 라틴아메리카

- 브라질

- 멕시코

- 아르헨티나

- 중동 및 아프리카

- 사우디아라비아

- 남아프리카공화국

- 아랍에미리트

제10장 기업 개요

- 글로벌 기업

- Aptiv

- Bosch

- Continental

- Denso

- Gentex

- Harman

- Magna

- Tobii

- Valeo

- 지역 기업

- Aisin

- Eyesight Technologies

- Ficosa

- Hyundai Mobis

- Panasonic

- Veoneer

- Visteon

- ZF Friedrichshafen

- 신규 기업/파괴적 혁신

- Affectiva

- Cipia

- Eyeris Technologies

- Guardian Optical Technologies

- Jungo Connectivity

- Nauto

- StradVision

- Xperi Corporation

The Global Automotive Driver Monitoring System Market was valued at USD 2.72 billion in 2024 and is estimated to grow at a CAGR of 8.6% to reach USD 6.14 billion by 2034.

The growing emphasis on road safety and the rapid advancement of semi-autonomous driving technologies are accelerating the adoption of driver monitoring systems (DMS) in modern vehicles. These systems evaluate driver behavior and attentiveness by analyzing factors such as head orientation, eye movement, blinking speed, and facial expressions. As safety standards tighten worldwide, DMS is emerging as a critical feature in passenger vehicles, not just as an optional luxury but as a core element of next-generation vehicle safety architecture. Advancements in real-time eye tracking, edge AI processing, and infrared-based night vision are enhancing system capabilities, allowing better performance across different lighting conditions and user scenarios. Developers are also refining AI models using large annotated datasets to increase the accuracy of detecting fatigue, distraction, or inattention. Beyond private vehicles, DMS technology is making significant inroads into commercial fleets, where managing driver alertness plays a pivotal role in reducing accidents and improving compliance with emerging safety regulations.

| Market Scope | |

|---|---|

| Start Year | 2024 |

| Forecast Year | 2025-2034 |

| Start Value | $2.72 Billion |

| Forecast Value | $6.14 Billion |

| CAGR | 8.6% |

The eye tracking technology segment held a 30% share in 2024 and is projected to grow at a CAGR of 7.6% through 2034. These systems are designed to monitor visual cues like blink duration, gaze direction, and pupil dilation to assess signs of driver fatigue or loss of focus. Eye tracking remains one of the most effective biometric techniques for identifying early indicators of distraction. Research simulations have demonstrated the system's ability to capture even subtle variations in eye movement, delivering high detection accuracy in low-light environments or when drivers wear glasses or obstructive eyewear.

The passenger cars segment held a 71% share in 2024 and is expected to grow at a 9% CAGR from 2025 to 2034. This dominance is driven by evolving safety protocols and tighter compliance requirements. Regulatory changes across global markets, especially in Asia and Europe, are pushing manufacturers to incorporate DMS as part of their standard safety features. These frameworks emphasize fatigue detection and behavioral monitoring, prompting OEMs to embed DMS into their latest passenger models to meet updated safety scoring benchmarks.

North America Automotive Driver Monitoring System Market held a 33% share and generated USD 893.9 million in 2024. The region's leadership stems from a strong push by regional authorities, OEMs, and transportation fleets seeking to integrate intelligent driver-assist systems. While DMS integration is not yet mandatory across all vehicle categories, national programs and pilot initiatives in both the US and Canada have actively promoted its adoption. These efforts focus on enhancing driver awareness, reducing distraction-related accidents, and supporting the transition to safer, smarter mobility solutions.

Key players in the Global Automotive Driver Monitoring System Market include Continental, Magna, Denso, Harman, Gentex, Aptiv, Tobii, Bosch, and Valeo. Companies operating in the automotive driver monitoring system market are leveraging strategic partnerships, investing heavily in AI and sensor technology, and aligning product innovation with regulatory frameworks. Many are forming collaborations with automakers to co-develop integrated safety platforms that combine DMS with advanced driver-assistance systems. Others are enhancing their hardware offerings with real-time eye tracking, edge-based computing, and infrared sensor capabilities to improve reliability across driving conditions.

Table of Contents

Chapter 1 Methodology

- 1.1 Market scope and definition

- 1.2 Research design

- 1.2.1 Research approach

- 1.2.2 Data collection methods

- 1.3 Data mining sources

- 1.3.1 Global

- 1.3.2 Regional/Country

- 1.4 Base estimates and calculations

- 1.4.1 Base year calculation

- 1.4.2 Key trends for market estimation

- 1.5 Primary research and validation

- 1.5.1 Primary sources

- 1.6 Forecast

- 1.7 Research assumptions and limitations

Chapter 2 Executive Summary

- 2.1 Industry 360° synopsis, 2021 - 2034

- 2.2 Key market trends

- 2.2.1 Regional

- 2.2.2 System

- 2.2.3 Vehicle

- 2.2.4 Technology

- 2.2.5 End Use

- 2.3 TAM analysis, 2025-2034

- 2.4 CXO perspectives: Strategic imperatives

- 2.4.1 Executive decision points

- 2.4.2 Critical success factors

- 2.5 Future-outlook and strategic recommendations

Chapter 3 Industry Insights

- 3.1 Industry ecosystem analysis

- 3.1.1 Supplier landscape

- 3.1.2 Profit margin analysis

- 3.1.3 Cost structure

- 3.1.4 Value addition at each stage

- 3.1.5 Factors affecting the value chain

- 3.1.6 Disruptions

- 3.2 Industry impact forces

- 3.2.1 Growth drivers

- 3.2.1.1 Stringent government safety regulations

- 3.2.1.2 Rising demand for ADAS and semi-autonomous vehicles

- 3.2.1.3 Increasing incidents of distracted and drowsy driving

- 3.2.1.4 Growing consumer awareness of in-cabin safety features

- 3.2.1.5 Integration of AI and computer vision in automotive systems

- 3.2.1.6 Mandates for commercial fleet driver monitoring

- 3.2.2 Industry pitfalls and challenges

- 3.2.2.1 High cost of DMS hardware and software integration

- 3.2.2.2 Privacy and biometric data concerns among users

- 3.2.3 Market opportunities

- 3.2.3.1 Mandatory DMS for Euro NCAP 2026 and GSR Phase II

- 3.2.3.2 Emergence of AI chipsets tailored for in-cabin monitoring

- 3.2.3.3 Integration with occupant monitoring and health analytics

- 3.2.3.4 Growing demand for DMS in commercial and shared mobility fleets

- 3.2.1 Growth drivers

- 3.3 Growth potential analysis

- 3.4 Patent analysis

- 3.5 Porter’s analysis

- 3.6 PESTEL analysis

- 3.7 Cost breakdown analysis

- 3.8 Technology and innovation landscape

- 3.8.1 Current technological trends

- 3.8.1.1 Computer vision algorithm evolution

- 3.8.1.2 Eye tracking technology advances

- 3.8.1.3 AI and machine learning integration

- 3.8.1.4 Multi-modal sensor fusion

- 3.8.1.5 Real-time processing capabilities

- 3.8.2 Emerging technologies

- 3.8.1 Current technological trends

- 3.9 Regulatory landscape

- 3.9.1 NHTSA driver monitoring requirements

- 3.9.2 Euro NCAP safety assessment protocols

- 3.9.3 EU general safety regulation impact

- 3.9.4 ISO 26262 functional safety compliance

- 3.9.5 GDPR biometric data protection

- 3.10 Price trends

- 3.10.1 By region

- 3.10.2 By system

- 3.11 Sustainability & ESG impact analysis

- 3.11.1 Lifecycle environmental assessment

- 3.11.2 Manufacturing sustainability

- 3.11.3 End-of-life management

- 3.11.4 Carbon footprint reduction

- 3.12 Investment & funding trends analysis

- 3.13 Safety and performance standards

- 3.13.1 Automotive safety integrity levels (ASIL)

- 3.13.2 Detection accuracy requirements

- 3.13.3 Response time standards

- 3.13.4 Environmental testing protocols

- 3.13.5 Electromagnetic compatibility (EMC)

- 3.14 Autonomous vehicle integration

- 3.14.1 SAE level-specific requirements

- 3.14.2 Handover scenario management

- 3.14.3 Driver readiness assessment

- 3.15 Digital transformation impact

- 3.15.1 Connected vehicle integration

- 3.15.2 Over-the-air update capabilities

- 3.15.3 Cloud-based analytics platforms

- 3.15.4 Big data and AI integration

Chapter 4 Competitive Landscape, 2024

- 4.1 Introduction

- 4.2 Company market share analysis

- 4.2.1 North America

- 4.2.2 Europe

- 4.2.3 Asia Pacific

- 4.2.4 Latin America

- 4.2.5 Middle East & Africa

- 4.3 Competitive analysis of major market players

- 4.4 Competitive positioning matrix

- 4.5 Strategic outlook matrix

- 4.6 Key developments

- 4.6.1 Mergers & acquisitions

- 4.6.2 Partnerships & collaborations

- 4.6.3 New product launches

- 4.6.4 Expansion plans and funding

Chapter 5 Market Estimates & Forecast, By System, 2021 - 2034 (USD Bn)

- 5.1 Key trends

- 5.2 Eye tracking system

- 5.3 Facial recognition system

- 5.4 Steering behavior monitoring system

- 5.5 Heart rate monitoring system

- 5.6 Others

Chapter 6 Market Estimates & Forecast, By Vehicle, 2021 - 2034 (USD Bn)

- 6.1 Key trends

- 6.2 Passenger cars

- 6.2.1 Hatchback

- 6.2.2 Sedan

- 6.2.3 SUV

- 6.3 Commercial vehicles

- 6.3.1 Light commercial vehicles (LCV)

- 6.3.2 Heavy commercial vehicles (HCV)

- 6.3.3 Medium commercial vehicles (MCV)

Chapter 7 Market Estimates & Forecast, By Technology, 2021 - 2034 (USD Bn)

- 7.1 Key trends

- 7.2 Camera-based

- 7.3 Sensor-based

- 7.4 Hybrid

Chapter 8 Market Estimates & Forecast, By End Use, 2021 - 2034 (USD Bn)

- 8.1 Key trends

- 8.2 Automotive manufacturers

- 8.2.1 OEMs (Original Equipment Manufacturers)

- 8.2.2 Tier 1 suppliers

- 8.2.3 Tier 2/3 component suppliers

- 8.2.4 Aftermarket manufacturers

- 8.3 Government

- 8.3.1 Transportation & safety agencies

- 8.3.2 Government vehicle fleets

- 8.4 Individuals

- 8.5 Fleet operators

- 8.5.1 Transportation & logistics

- 8.5.2 Mobility services

- 8.5.3 Industry-specific fleets

- 8.5.4 Commercial transportation

- 8.6 Others

Chapter 9 Market Estimates & Forecast, By Region, 2021 - 2034 (USD Bn)

- 9.1 Key trends

- 9.2 North America

- 9.2.1 US

- 9.2.2 Canada

- 9.3 Europe

- 9.3.1 Germany

- 9.3.2 UK

- 9.3.3 France

- 9.3.4 Italy

- 9.3.5 Spain

- 9.3.6 Nordics

- 9.3.7 Russia

- 9.4 Asia Pacific

- 9.4.1 China

- 9.4.2 India

- 9.4.3 Japan

- 9.4.4 Australia

- 9.4.5 Indonesia

- 9.4.6 Philippines

- 9.4.7 Thailand

- 9.4.8 South Korea

- 9.4.9 Singapore

- 9.5 Latin America

- 9.5.1 Brazil

- 9.5.2 Mexico

- 9.5.3 Argentina

- 9.6 Middle East and Africa

- 9.6.1 Saudi Arabia

- 9.6.2 South Africa

- 9.6.3 UAE

Chapter 10 Company Profiles

- 10.1 Global Players

- 10.1.1 Aptiv

- 10.1.2 Bosch

- 10.1.3 Continental

- 10.1.4 Denso

- 10.1.5 Gentex

- 10.1.6 Harman

- 10.1.7 Magna

- 10.1.8 Tobii

- 10.1.9 Valeo

- 10.2 Regional Players

- 10.2.1 Aisin

- 10.2.2 Eyesight Technologies

- 10.2.3 Ficosa

- 10.2.4 Hyundai Mobis

- 10.2.5 Panasonic

- 10.2.6 Veoneer

- 10.2.7 Visteon

- 10.2.8 ZF Friedrichshafen

- 10.3 Emerging Players / Disruptors

- 10.3.1 Affectiva

- 10.3.2 Cipia

- 10.3.3 Eyeris Technologies

- 10.3.4 Guardian Optical Technologies

- 10.3.5 Jungo Connectivity

- 10.3.6 Nauto

- 10.3.7 StradVision

- 10.3.8 Xperi Corporation