|

시장보고서

상품코드

1850365

자율주행 트럭 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Autonomous Truck - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

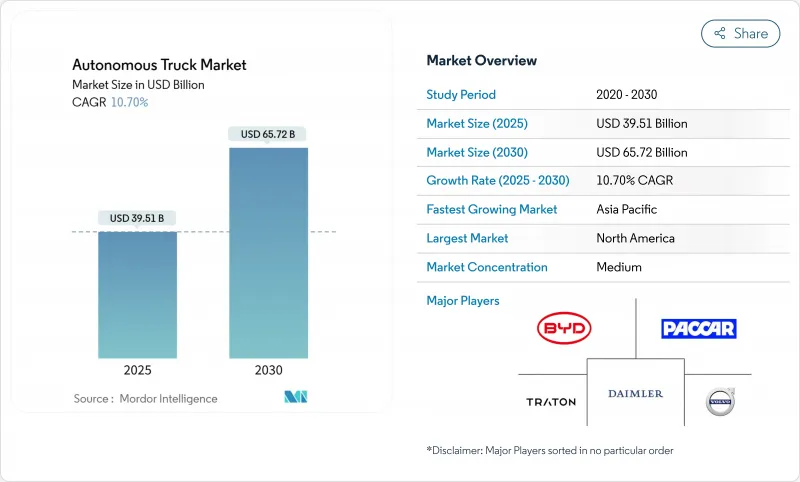

자율주행 트럭 시장 규모는 2025년에 395억 1,000만 달러로 추정되고, 예측기간 중(2025-2030년)의 CAGR은 10.70%로, 2030년에는 657억 2,000만 달러에 달할 것으로 예상됩니다.

운전자 부족과 인건비 상승은 전통적인 함대에 큰 어려움으로 자산 이용률이 높은 헤비 듀티 플랫폼의 채택을 촉진하고 있습니다. 긴급 브레이크 시스템 등의 규제 의무화와 센서 가격의 하락이 근대화와 상업 파일럿을 가속화하고 있습니다. 레벨 4 트럭이 장거리 노선에서 신뢰할 수 있음이 입증됨에 따라 이해관계자들은 보다 빠른 투자 회수 사이클, 트레일러의 회전 속도 향상, 연료 및 배출 가스 절감으로 이익을 얻어 자율주행 트럭 시장을 확장 전개를 향해 전진하고 있습니다.

세계의 자율주행 트럭 시장 동향과 인사이트

운전자 부족과 간선 수송 인건비 상승

미국 트럭 협회(American Trucking Associations)는 2024년 8만 명 이상의 대형 운전자가 미취직이라고 보고했으며, 운전자의 퇴직이 신규 진입을 능가하기 때문에 이 격차는 확대될 것으로 예측됩니다. 휴식의 의무화와 시간외 노동의 할증은 총소유비용을 늘려 500마일을 넘는 루트에서는 24시간 365일 자율주행이 경제적으로 매력적이 됩니다. 텍사스 회랑을 따라 레벨 4 조종사가 성공했고 트레일러 회전 속도가 두 배로 증가했으며 마일당 인건비가 35% 이상 감소했습니다. 물류 측정기는 현재 자율적인 간선과 인간의 마지막 마일 루프로 보완된 네트워크를 재설계하고 있습니다.

연중무휴 허브 간 물류에 대한 수요

전자상거래의 필필먼트 창구와 저스트 인 타임의 제조는 24시간 체제의 용량을 요구하고 있습니다. 주간 고속도로의 관리된 액세스는 센서 인식 및 중복 목표에 적합하며, 함대는 예측 가능한 레인에 자율 클래스 8 트랙터를 운송할 수 있습니다. Aurora는 2024년 달라스와 휴스턴 사이의 1,200마일 운전자 아웃런을 완료하여 허브 투 허브 모델의 가동 시간 약속을 확인했습니다. 소매업의 발송인은 결과적인 대기 시간의 단축을 재고의 축소에 묶어 전용의 자율주행 능력의 장기 계약을 추진하고 있습니다.

패치워크와 같은 세계 규제와 크로스보더 책임

캘리포니아의 AB316은 인간 운영자가 타지 않는 1만 파운드 이상의 자율주행 트럭을 제한하고 있지만, 이는 미국 정책이 단편적임을 돋보이게합니다. 브뤼셀이 2026년까지 통일적인 틀을 만들려고 추진하고 있음에도 불구하고 EU 회원국들 사이에서도 유사한 모순이 보입니다. 이러한 불일치는 개별적인 허가, 보험 특약, 데이터 보고 워크플로우를 필요로 하고, 규모의 경제를 희박화시키고, 대륙 전체의 전개를 앞두고 있습니다.

부문 분석

대형 트랙터는 2024년 자율주행 트럭 시장 규모의 64.5%를 차지하고 인건비가 연료비를 넘어선 최대의 경비 라인인 장거리 레인의 자동화에 의한 경제적 레버리지를 반영했습니다. 함대 CFO 모델은 레벨 4 시스템이 95% 가동률로 500마일의 듀티 사이클을 통과했을 때 투자 회수 기간을 4년 미만으로 합니다. 미디엄 듀티 유닛은 지역 식료품 및 소포 운송에 중점을 두고 보다 엄격한 차량 중량 제한과 증가하는 도시 지역에 대한 액세스 제한의 균형을 맞추고 있습니다. 라이트 듀티 자율주행 밴은 전자상거래의 양에 밀려 CAGR 15.1%로 가장 빠른 성장을 이룹니다.

기술 제휴는 대형 자동차의 리더십을 강화합니다. 다임러 트럭은 자율주행이 가능한 플레이트 라이너 캐스케이디어 트랙터의 배치를 텍사스에서의 시험용으로 Torc Robotics사에 출하하여 공장 설치형의 중복 아키텍처에 대한 OEM의 헌신을 나타냈습니다. 한편, 소형차 제조업체 각사는 재료비를 삭감하기 위해서 카메라만의 인식을 이용해, 지자체의 규칙이 진화하면, 라스트 마일의 자율주행에 대비합니다. 이 괴리된 궤도는 바벨 시장의 분열을 시사합니다.

2024년 자율주행 트럭 시장 점유율에서는 SAE 1-2 드라이버 어시스트 스위트가 58.2%를 차지했지만 스포트라이트는 레벨 4로 이동하여 2030년까지 연평균 복합 성장률(CAGR) 26.25%의 성장이 예측됩니다. 2024년부터 2025년에 걸쳐 운전자 아웃 파일럿의 연율 환산 도입 대수는 140% 증가하고, 자본 유입은 L4 로드맵을 가진 기업에 유리합니다. 2025년 고객에게 배달될 예정인 볼보의 VNL 자율주행 플랫폼은 풀루트 자율주행이 프리미엄 서비스 계약을 해지한다는 OEM의 신념을 보여줍니다. 레벨 3은 규제가 폴백 준비 태세를 필요로 하는 브리지 솔루션으로 변하지는 않지만, 규제 당국이 일정 통로에서 운전자의 완전 제거를 온존함에 따라, 상업 창구는 좁아지고 있습니다.

투자자들은 이러한 전환을 지지하고 있습니다. 이러한 자금 유입은 확장 가능한 가상 트레이닝이 호모로게이션을 가속화하고 레벨 4 진출기업의 수익까지 시간을 단축한다는 신념을 뒷받침합니다. 고해상도 매핑 비용이 낮아짐에 따라 시장 분석가는 4단계가 2030년까지 활성 화물 운송 거리의 30% 점유율을 돌파하고 자산 스케줄링의 논리와 보험 인수 규범을 재구성할 것으로 예상했습니다.

자율주행 트럭 시장은 트럭 유형(소형 트럭, 기타), 자동 운전 레벨(SAE 레벨 1-2(드라이버 어시스트), 기타), ADAS 기능(어댑티브 크루즈 컨트롤, 차선 이탈 경고, 기타), 구성 요소(LIDAR, RADAR, 카메라, 기타), 드라이브 유형(IC 엔진, 배터리 일렉트릭, 하이브리드 등) 시장 예측은 금액(달러) 및 수량(단위)으로 제공됩니다.

지역별 분석

북미는 2024년 자율주행 트럭 시장 점유율의 33.7%를 차지했으며, 4만 8,000마일의 주간 고속도로 시스템이 차선 중심의 자율성을 지지하기 때문에 주 수준의 시험적 틀이 허용되고 있습니다. 텍사스는 댈러스, 휴스턴, 엘파소, 피닉스를 연결하는 상업 노선을 가지고 있으며, 오로라, 코디악, 볼보, DHL이 수익을 창출하는 선적을 운항합니다. 벤처기업의 자금조달은 계속 견조하며, 2024년부터 2025년까지 10억 달러를 넘는 자금을 신흥기업이 조달했는데, 이는 가까운 미래의 수익화에 대한 투자자의 자신감을 반영하고 있습니다.

유럽은 2024년 수익의 약 3분의 1에 기여했습니다. 독일, 스웨덴, 네덜란드는 UNECE 사이버 보안 및 차선 유지에 관한 지침의 조기 도입으로 테스트 선진을 끊고 있습니다. 볼보와 다임러의 소프트웨어 JV는 2026년 GSR의 단계적 도입에 앞서 EU의 OEM 제조업체에 무선 업그레이드 가능한 플랫폼을 제공합니다. 국경을 넘어선 화물은 스칸디나비아-함부르크 간과 같은 디지털 콜리도 시험을 통해 전진하고 있지만, 각국의 인증 스케줄은 아직도 마을이며 대륙 전체의 규모를 확대하는 방해가 되고 있습니다.

아시아태평양은 여전히 CAGR 21.4%로 가장 빠르게 성장하는 지역입니다. 중국 교통 교통부는 2025년 중반까지 현지 기업이 2,000만km의 주행 거리를 달성할 수 있도록 전국 스마트 고속도로 프로젝트를 승인했습니다. 일본은 2027년까지 간선도로를 레벨 4로 커버하는 것을 목표로 내걸고, 자율주행 인센티브와 수소·배터리 충전 디포에의 지원을 조합하고 있습니다. 한국의 K-Mobility 2030 계획은 텔레매틱스의 보급을 가속화하고 인도는 선발조의 틈새 분야로서 자율적인 광업과 항만 운송에 주목하고 있습니다. Autoware와 같은 오픈소스 스택은 지역 통합자에게 왼쪽 핸들의 도시 그리드에 대한 인식을 사용자 정의하는 발판을 제공합니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 지원

목차

제1장 서론

- 조사 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 운전자 부족과 장거리 운송 노동 비용 상승

- 24시간 365일 대응의 허브 투 허브 물류 수요

- 안전규제 강화(예 : 미국 AV법안, EU GSR)

- 프라투닝에 의한 연료 절약과 배출 가스 규제

- 자율성과 제로 에미션 파워트레인의 시너지 효과

- 진입 장벽을 낮추는 오픈소스의 자율 스택

- 시장 성장 억제요인

- 불완전한 국제규제와 국경을 넘은 책임

- 사이버 보안 및 OTA 업데이트의 위험

- LiDAR/센서 스위트의 고비용

- Tier 1회 복도를 넘는 고해상도 HD맵의 부족

- 밸류체인/공급망 분석

- 규제 상황

- 기술의 전망

- Porter's Five Forces

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

제5장 시장 규모와 성장 예측(금액(달러)과 수량(단위))

- 트럭 유형별

- 소형 트럭

- 중형 트럭

- 대형 트럭

- 자율성 레벨별

- SAE 레벨 1-2(운전자 보조)

- SAE 레벨 3(조건부)

- SAE 레벨 4(고도)

- SAE 레벨 5(풀)

- ADAS 기능별

- 적응형 크루즈 컨트롤

- 차선 이탈 경고

- 정체 주행 보조

- 고속도로 주행 보조

- 자동 긴급 제동

- 사각지대 감지

- 차선 유지 보조

- 구성 요소별

- 라이다(LiDAR)

- 레이더(RADAR)

- 카메라

- 초음파 및 기타 센서

- AI 컴퓨팅 모듈

- 구동 방식별

- 내연기관

- 배터리 전기

- 하이브리드

- 수소 연료전지

- 지역별

- 북미

- 미국

- 캐나다

- 기타 북미

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 유럽

- 독일

- 영국

- 프랑스

- 스페인

- 러시아

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 인도

- 한국

- 호주

- 기타 아시아태평양

- 중동 및 아프리카

- GCC

- 튀르키예

- 남아프리카

- 기타 중동 및 아프리카

- 북미

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- AB Volvo

- Daimler Truck AG

- Traton SE

- PACCAR Inc.

- BYD Co. Ltd.

- Tesla, Inc.

- TuSimple

- Aurora Innovation

- Waymo Via

- Plus.ai

- Torc Robotics

- Kodiak Robotics

- Nikola Corp.

- Einride

- Embark Technology

- Hyzon Motors

- Gatik AI

- Volvo-Uber ATG JV

- Scania

- Navistar

제7장 시장 기회와 향후 전망

KTH 25.11.10The Autonomous Truck Market size is estimated at USD 39.51 billion in 2025, and is expected to reach USD 65.72 billion by 2030, at a CAGR of 10.70% during the forecast period (2025-2030).

Persistent driver shortages and rising labor costs challenge traditional fleets, driving the adoption of heavy-duty platforms with high asset utilization. Regulatory mandates, such as emergency-braking systems, and falling sensor prices are accelerating modernization and commercial pilots. As Level 4 trucks prove reliable on long-haul routes, stakeholders benefit from faster pay-back cycles, increased trailer turnover, and fuel and emission savings, advancing the autonomous truck market toward scaled deployment.

Global Autonomous Truck Market Trends and Insights

Driver Shortage & Rising Line-Haul Labor Cost

The American Trucking Associations reported more than 80,000 unfilled heavy-duty positions in 2024, a gap expected to widen as driver retirements outpace new entrants. Mandatory rest breaks and overtime premiums inflate total cost of ownership, making 24/7 autonomous operation financially attractive on routes exceeding 500 miles. Successful Level 4 pilots along Texas corridors have doubled trailer turns and cut per-mile labor spend by over 35%. Logistics majors are now redesigning networks with autonomous trunk lines complemented by human-driven last-mile loops.

Demand for 24/7 Hub-to-Hub Logistics

E-commerce fulfillment windows and just-in-time manufacturing call for clock-round capacity. The controlled access of interstate highways suits sensor perception and redundancy targets, allowing fleets to dispatch autonomous Class 8 tractors on predictable lanes. Aurora completed a 1,200-mile driver-out run between Dallas and Houston in 2024, validating the uptime promise of hub-to-hub models. Retail shippers link the resulting latency reductions to inventory shrink, propelling long-term contracts for dedicated autonomous capacity.

Patchwork Global Regulation & Cross-Border Liability

California's AB 316, which restricts autonomous trucks above 10,000 lb without on-board human operators, underscores the fragmented U.S. policy landscape. Similar inconsistencies appear across EU member states despite Brussels' push for a unified framework by 2026. These mismatches require separate permitting, insurance riders, and data-reporting workflows, diluting economies of scale and postponing continent-wide deployments.

Other drivers and restraints analyzed in the detailed report include:

- Tightening Safety Regulations

- Platooning-Driven Fuel Savings & Emission Mandates

- Cyber-Security & OTA Update Risks

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Heavy-duty tractors accounted for 64.5% of the autonomous truck market size in 2024, reflecting the economic leverage of automating long-haul lanes where labor costs eclipse fuel as the largest expense line. Fleet CFO models show pay-back periods under four years when Level 4 systems pass 500-mile duty cycles at 95% uptime. Medium-duty units focus on regional grocery and parcel runs, balancing tighter curbweight limits with growing urban-access restrictions. Light-duty autonomous vans, boosted by e-commerce volumes, post the fastest growth at a 15.1% CAGR, aided by simplified form-factor sensor integration.

Technology partnerships reinforce heavy-duty leadership. Daimler Truck shipped a batch of autonomous-ready Freightliner Cascadia tractors to Torc Robotics for Texas trials, demonstrating OEM commitment to factory-installed redundancy architectures. Meanwhile, light-duty builders exploit camera-only perception to trim bill-of-material costs, positioning for last-mile autonomy once municipal rules evolve. The divergent trajectories suggest a barbell market split: high-value interstate rigs on one end and agile city vans on the other.

SAE 1-2 driver-assist suites represented 58.2% of the autonomous truck market share 2024, but the spotlight is shifting to Level 4 and set to foresee a growth of 26.25% CAGR by 2030. Annualized deployments of driver-out pilots rose 140% between 2024 and 2025, and capital inflows favor companies with L4 roadmaps. Volvo's VNL Autonomous platform, slated for customer delivery in 2025, illustrates OEM faith that full-route autonomy will unlock premium service contracts. Level 3 remains a bridging solution where regulations require fallback readiness, yet its commercial window is narrowing as regulators warm to complete driver removal in set corridors.

Investors endorse the transition: Waabi secured USD 200 million in a Series B round led by Uber and Nvidia to refine AI-first simulation, cutting road-test miles by 80%. This influx underscores the belief that scalable virtual training will speed homologation and compress time-to-revenue for Level 4 entrants. As high-definition mapping costs fall, market analysts expect Level 4 to pass 30% share of active freight miles by 2030, reshaping asset-scheduling logic and insurance underwriting norms.

The Autonomous Truck Market is Segmented by Truck Type (Light-Duty Trucks, and More), Level of Autonomy (SAE Level 1-2 (Driver Assist), and More), ADAS Features (Adaptive Cruise Control, Lane Departure Warning, and More), Component (LIDAR, RADAR, Cameras, and More), Drive Type (IC Engine, Battery-Electric, Hybrid, and More), and Geography. The Market Forecasts are Provided in Terms of Value (USD) and Volume (Units).

Geography Analysis

North America captured 33.7% of the autonomous truck market share in 2024 due to permissive state-level pilot frameworks and a 48,000-mile Interstate system favoring lane-centered autonomy. Texas hosts commercial routes linking Dallas, Houston, El Paso, and Phoenix, where Aurora, Kodiak, Volvo, and DHL operate revenue-generating loads. Venture funding remains robust: start-ups raised more than USD 1 billion across 2024-2025, reflecting investor confidence in near-term monetisation.

Europe contributed roughly one-third of the 2024 revenue. Germany, Sweden, and the Netherlands spearhead testing thanks to early adoption of UNECE cybersecurity and lane-keeping directives. The Volvo-Daimler software JV positions EU OEMs to deliver over-the-air-upgradable platforms ahead of the 2026 GSR phase-in. Cross-border freight edges forward via digital corridor pilots such as Scandinavia-Hamburg, yet variable national certification timelines still hamper continent-wide scale.

Asia-Pacific remains the fastest-growing region at a 21.4% CAGR. China's Ministry of Transport endorsed nationwide smart-highway projects, enabling local players to rack up 20 million driver-out kilometres by mid-2025. Japan targets Level 4 coverage of trunk lines by 2027, pairing autonomy incentives with support for hydrogen and battery charging depots. South Korea's K-Mobility 2030 plan accelerates telematics coverage, while India eyes autonomous mining and port haulage as first-mover niches. Open-source stacks like Autoware give regional integrators a springboard to customise perception for left-hand-drive urban grids.

- AB Volvo

- Daimler Truck AG

- Traton SE

- PACCAR Inc.

- BYD Co. Ltd.

- Tesla, Inc.

- TuSimple

- Aurora Innovation

- Waymo Via

- Plus.ai

- Torc Robotics

- Kodiak Robotics

- Nikola Corp.

- Einride

- Embark Technology

- Hyzon Motors

- Gatik AI

- Volvo-Uber ATG JV

- Scania

- Navistar

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Driver shortage & rising line-haul labor cost

- 4.2.2 Demand for 24/7 hub-to-hub logistics

- 4.2.3 Tightening safety regulations (e.g., U.S. AV bills, EU GSR)

- 4.2.4 Platooning-driven fuel savings & emission mandates

- 4.2.5 Synergy of autonomy with zero-emission powertrains

- 4.2.6 Open-source autonomy stacks lowering entry barriers

- 4.3 Market Restraints

- 4.3.1 Patchwork global regulation & cross-border liability

- 4.3.2 Cyber-security & OTA update risks

- 4.3.3 High LiDAR / sensor-suite costs

- 4.3.4 Scarcity of high-resolution HD maps beyond Tier-1 corridors

- 4.4 Value/Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces

- 4.7.1 Threat of New Entrants

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Bargaining Power of Suppliers

- 4.7.4 Threat of Substitutes

- 4.7.5 Competitive Rivalry

5 Market Size & Growth Forecasts (Value (USD) and Volume (Units))

- 5.1 By Truck Type

- 5.1.1 Light-Duty Trucks

- 5.1.2 Medium-Duty Trucks

- 5.1.3 Heavy-Duty Trucks

- 5.2 By Level of Autonomy

- 5.2.1 SAE Level 1-2 (Driver Assist)

- 5.2.2 SAE Level 3 (Conditional)

- 5.2.3 SAE Level 4 (High)

- 5.2.4 SAE Level 5 (Full)

- 5.3 By ADAS Feature

- 5.3.1 Adaptive Cruise Control

- 5.3.2 Lane Departure Warning

- 5.3.3 Traffic Jam Assist

- 5.3.4 Highway Pilot

- 5.3.5 Automatic Emergency Braking

- 5.3.6 Blind-Spot Detection

- 5.3.7 Lane-Keeping Assist

- 5.4 By Component

- 5.4.1 LiDAR

- 5.4.2 RADAR

- 5.4.3 Cameras

- 5.4.4 Ultrasonic & Other Sensors

- 5.4.5 AI Compute Modules

- 5.5 By Drive Type

- 5.5.1 Internal-Combustion

- 5.5.2 Battery-Electric

- 5.5.3 Hybrid

- 5.5.4 Hydrogen Fuel-Cell

- 5.6 By Geography

- 5.6.1 North America

- 5.6.1.1 United States

- 5.6.1.2 Canada

- 5.6.1.3 Rest of North America

- 5.6.2 South America

- 5.6.2.1 Brazil

- 5.6.2.2 Argentina

- 5.6.2.3 Rest of South America

- 5.6.3 Europe

- 5.6.3.1 Germany

- 5.6.3.2 United Kingdom

- 5.6.3.3 France

- 5.6.3.4 Spain

- 5.6.3.5 Russia

- 5.6.3.6 Rest of Europe

- 5.6.4 Asia-Pacific

- 5.6.4.1 China

- 5.6.4.2 Japan

- 5.6.4.3 India

- 5.6.4.4 South Korea

- 5.6.4.5 Australia

- 5.6.4.6 Rest of Asia-Pacific

- 5.6.5 Middle East and Africa

- 5.6.5.1 GCC

- 5.6.5.2 Turkey

- 5.6.5.3 South Africa

- 5.6.5.4 Rest of Middle East and Africa

- 5.6.1 North America

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products & Services, and Recent Developments)

- 6.4.1 AB Volvo

- 6.4.2 Daimler Truck AG

- 6.4.3 Traton SE

- 6.4.4 PACCAR Inc.

- 6.4.5 BYD Co. Ltd.

- 6.4.6 Tesla, Inc.

- 6.4.7 TuSimple

- 6.4.8 Aurora Innovation

- 6.4.9 Waymo Via

- 6.4.10 Plus.ai

- 6.4.11 Torc Robotics

- 6.4.12 Kodiak Robotics

- 6.4.13 Nikola Corp.

- 6.4.14 Einride

- 6.4.15 Embark Technology

- 6.4.16 Hyzon Motors

- 6.4.17 Gatik AI

- 6.4.18 Volvo-Uber ATG JV

- 6.4.19 Scania

- 6.4.20 Navistar

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-Need Assessment