|

시장보고서

상품코드

1686245

인도의 페인트 및 코팅 시장(2025-2030년) : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측India Paints And Coatings - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

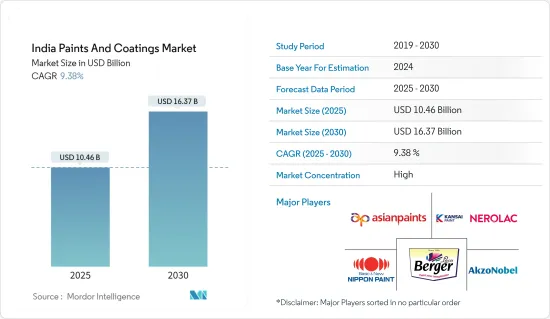

인도의 페인트 및 코팅 시장 규모는 2025년에 104억 6,000만 달러로 추정되며, 예측 기간(2025-2030년) 동안 CAGR 9.38%로 성장하여 2030년에는 163억 7,000만 달러에 달할 것으로 예측됩니다.

COVID-19는 인도의 페인트 산업 시장을 저해했습니다. 산업이 중단되거나 지연되었기 때문에 장식용 페인트와 산업용 페인트 수요가 감소했습니다.

자동차 산업의 회복과 함께 건설 산업에서의 수요가 증가하고 있는 점 등이 인도의 페인트 산업 수요를 견인하고 있습니다.

반면 원료 가격 변동과 휘발성 유기 화합물(VOC)에 대한 엄격한 환경 규제는 시장 성장을 방해할 가능성이 높습니다.

페인트 및 코팅 업계에서 나노기술의 이용과 친환경 페인트에 대한 수요 증가는 예측 기간 동안 다양한 시장 성장 기회를 제공할 것으로 기대되고 있습니다.

인도의 페인트 및 코팅 시장 동향

건축업계가 시장을 독점

- 건축용 페인트는 오피스 빌딩, 창고, 편의점, 쇼핑몰, 주택 등의 상업 목적으로 사용됩니다. 이 페인트는 외면이나 내면에 도포되며 실러나 특수 제품도 포함됩니다.

- 인도에서는 급속한 도시화와 인프라 개발이 진행되어 건설 프로젝트가 급증하고 있습니다.

- 이 나라의 주택 부문은 증가 추세에 있으며, 정부의 지원과 노력이 수요를 더욱 밀어 올리고 있습니다.

- 게다가 비즈니스 투데이에 따르면 정부는 많은 사람들에게 저렴한 주택을 제공하는 것을 목적으로 한 프라단 맨토리 아와스 요자나(PMAY) 프로그램 등의 정책에 80,671크로르 루피를 할당했습니다.

- 이코노믹 타임즈에 따르면, 2023년 7-9월기의 건설 섹터의 성장률은 전년 동기 대비 13.3% 증가하여 전 분기의 7.9% 증가를 상회하면서 지난 5분기에서 최고의 실적을 기록하였습니다.

- 이코노믹 타임즈가 발표한 데이터에 따르면, 뭄바이, 뉴델리, 방갈로르 등 인도의 주요 7개 도시에서 2023년 7-9월기의 주택 판매 호수는 전년 대비 36% 증가한 11만 2,000호 이상이 되었으며 가격은 8-18% 상승했습니다.

- 또, 이 나라는 상업 부문이 확대되면서 건축용 에멀젼 페인트 시장에도 긍정적인 영향을 주고 있습니다.

- 따라서, 위의 요인으로 인도에서는 건축 분야의 페인트 수요가 향후 견조한 성장을 나타낼 것으로 예상됩니다.

시장을 독점하는 아크릴 수지 부문

- 아크릴 페인트는 뛰어난 내구성 및 다양한 재료에 쉽게 접착하는 특성과 함께 뛰어난 광택과 색 유지력을 가지고 있습니다.

- 아크릴 페인트의 용도는 교량, 지붕의 고급 마무리, 바닥, 덱 등의 건축 산업에서 중요합니다. 또한, 수성 아크릴 페인트는 휘발성 유기 화합물(VOC)이 환경에 주는 악영향 등을 고려한 환경에의 배려로 인해 큰 수요가 있습니다.

- 자동차 산업에서는 아크릴 페인트가 내장과 외장 모두에 사용되고 있습니다.

- 예를 들어 인도 브랜드 에퀴티 재단(IBEF)이 발표한 데이터에 따르면 인도는 2022 회계년도에 2,293만대의 자동차를 생산했습니다.

- 게다가 인도의 자동차 수출은 2023 회계 연도에 476만 1,487대에 달했습니다.

- 국가투자촉진부(Invest India)가 발표한 데이터에 따르면 인도 정부는 인도의 구자라트주에 있는 Gift City 개발에 98억 1,000만 달러를 할당하였으며, 2025년까지 완성할 예정입니다.

- 위와 같은 긍정적인 요인에 의해 예측 기간 동안 동국의 페인트 및 코팅 시장에서 아크릴 수지 수요는 증가할 것으로 예상됩니다.

인도의 페인트 및 코팅 산업의 개요

인도의 페인트 및 코팅 시장은 고도로 통합되어 있습니다.

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간 애널리스트 지원

목차

제1장 서론

- 조사의 전제조건

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 역학

- 성장 촉진요인

- 국내 건설산업의 성장

- 자동차산업의 회복

- 억제요인

- 원재료 가격 변동

- 휘발성 유기 화합물(VOC)에 관한 엄격한 환경 규제

- 업계 밸류체인 분석

- Porter's Five Forces 분석

- 공급자의 협상력

- 소비자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁도

제5장 시장 세분화

- 기술분야

- 수성 페인트

- 용제형 코팅

- 분체 페인트

- 방사선 경화형 코팅

- 수지 유형

- 아크릴

- 알키드

- 폴리우레탄

- 에폭시

- 폴리에스테르

- 기타 수지 유형(비닐, 라텍스)

- 최종 사용자 산업

- 건축

- 자동차

- 목재

- 보호 페인트

- 일반산업

- 수송

- 포장

제6장 경쟁 구도

- M&A, 합작사업, 제휴 및 협정

- 시장 점유율(%)**/랭킹 분석

- 주요 기업의 전략

- 기업 프로파일

- Akzo Nobel NV

- Asian Paints

- Berger Paints India Limited

- Indigo Paints

- Jotun

- JSW PAINTS

- KAMDHENU COLOUR AND COATINGS LIMITED(KCCL)

- Kansai Nerolac Paints Limited

- Nippon Paint Holding Co. Ltd

- Shalimar Paints

- Sheenlac Paints Ltd

제7장 시장 기회와 미래 동향

- 페인트 및 코팅 산업에 있어서의 나노 테크놀로지의 이용

- 친환경 페인트에 대한 수요 증가

The India Paints And Coatings Market size is estimated at USD 10.46 billion in 2025, and is expected to reach USD 16.37 billion by 2030, at a CAGR of 9.38% during the forecast period (2025-2030).

COVID-19 hampered the paint industry market in India. With economic uncertainties and a slowdown in various sectors such as real estate, construction, and automotive, the demand for paints decreased significantly. Many construction projects were halted or delayed, leading to reduced demand for decorative and industrial paint. As economic activities gradually resumed and construction projects restarted, the demand for paints in the construction and real estate sectors began to recover.

Factors such as the growing demand from the construction industry, coupled with the recovering automotive industry, are driving the demand for the paint industry in India.

On the flip side, fluctuations in raw material prices and stringent environmental regulations regarding volatile organic compounds (VOC) are likely to hamper the market's growth.

The use of nanotechnology in the paints and coatings industry and the rising demand for eco-friendly paints are expected to offer various market growth opportunities during the forecast period.

India Paints And Coatings Market Trends

Architectural Industry to Dominate the Market

- Architectural coatings are used for commercial purposes, such as office buildings, warehouses, retail convenience stores, shopping malls, and residential buildings. These coatings can be applied on outer and inner surfaces and include sealers or specialty products.

- India has been experiencing rapid urbanization and infrastructure development, which has led to a surge in construction projects. Thus, this has directly increased the demand for architectural paints used in buildings and structures.

- The residential sector in the country is on an increasing trend, with government support and initiatives that are further boosting the demand. For instance, the Ministry of Housing and Urban Development (MoHUA) allocated the funds of INR 76,549.46 crore in the 2022-23 budget for the construction of houses and the creation of funds in order to complete the halted projects.

- Furthermore, according to Business Today, the government has allocated INR 80,671 crore for initiatives, such as the Pradhan Mantri Awas Yojana (PMAY) program, which is intended to provide affordable homes to many people. Also, the government offers subsidies for interest on housing loans if the citizens wish to build or buy their first house.

- According to the Economic Times, in July - September 2023, compared with a year earlier, the construction sector grew by 13.3%, up from 7.9% in the previous quarter and its best performance in five quarters.

- Home sales in India's seven most prominent cities, including Mumbai, New Delhi, and Bangalore, increased by 36% in the July-September quarter in 2023 from the previous year to more than 112,000 units, with an 8-18% increase in prices, according to data released by the Economic Times.

- Also, the country is expanding its commercial sector, which has a positive impact on the architectural emulsion coatings market.

- Hence, according to the factors mentioned above, the demand for paints from the architectural segment is expected to witness robust growth in India in the upcoming period.

Acrylic Resin Segment to Dominate the Market

- Acrylic paints have excellent gloss and color retention along with excellent durability and good adhesion to many substrates. Acrylic paints are also the major architectural paints.

- The application of acrylic coatings is significant in the construction industry for bridges, high-end finishing in roofs, floors, decks, and other applications. Furthermore, water-based acrylic coatings are in huge demand due to their environmental concerns, which include the adverse effect of volatile organic compounds (VOCs) on the environment.

- In the automotive industry, acrylic coatings have applications in both interior and exterior surfaces. Acyclic-based paints are mainly used as bases and topcoats for automotive OEM exterior applications. In recent years, the automotive sector has been growing at a faster rate, which has led to an increase in the growth of acrylic automotive paint.

- For instance, according to data published by the Indian Brand Equity Foundation (IBEF), India produced 22.93 million vehicles in the financial year 2022.

- Moreover, automobile exports in India reached 4,761,487 in the financial year 2023.

- According to the data published by the National Investment Promotion and Facilitation Agency (Invest India), the Government of India has allocated USD 9.81 billion for the development of Gift City in Gujarat, India, which is expected to be completed by 2025.

- Thus, the positive factors mentioned above are expected to increase the demand for acrylic resin in the country's paints and coatings market over the forecast period.

India Paints And Coatings Industry Overview

The Indian paints and coatings markets are highly consolidated in nature. Some of the major players in the market (not in any particular order) include Asian Paints, Berger Paints India Limited, Kansai Nerolac Paints Limited, Akzo Nobel NV, and Nippon Paint Holding Co. Ltd.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Drivers

- 4.1.1 Growing Construction Industry in the Country

- 4.1.2 Recovery of The Automotive Industry

- 4.2 Restraints

- 4.2.1 Fluctuation in the Raw Material Prices

- 4.2.2 Stringent Environmental Regulations Regarding Volatile Organic Compounds (VOC)

- 4.3 Industry Value Chain Analysis

- 4.4 Porter's Five Forces Analysis

- 4.4.1 Bargaining Power of Suppliers

- 4.4.2 Bargaining Power of Consumers

- 4.4.3 Threat of New Entrants

- 4.4.4 Threat of Substitute Products and Services

- 4.4.5 Degree of Competition

5 MARKET SEGMENTATION (Market size in Value)

- 5.1 Technology

- 5.1.1 Water-borne Coatings

- 5.1.2 Solvent-borne Coatings

- 5.1.3 Powder Coatings

- 5.1.4 Radiation Cured Coatings

- 5.2 Resin Type

- 5.2.1 Acrylic

- 5.2.2 Alkyd

- 5.2.3 Polyurethane

- 5.2.4 Epoxy

- 5.2.5 Polyester

- 5.2.6 Other Resin Types (Vinyl, Latex)

- 5.3 End-user Industry

- 5.3.1 Architectural

- 5.3.2 Automotive

- 5.3.3 Wood

- 5.3.4 Protective Coatings

- 5.3.5 General Industrial

- 5.3.6 Transportation

- 5.3.7 Packaging

6 COMPETITIVE LANDSCAPE

- 6.1 Mergers and Acquisitions, Joint Ventures, Collaborations, and Agreements

- 6.2 Market Share (%)**/Ranking Analysis

- 6.3 Strategies Adopted by Leading Players

- 6.4 Company Profiles

- 6.4.1 Akzo Nobel N.V.

- 6.4.2 Asian Paints

- 6.4.3 Berger Paints India Limited

- 6.4.4 Indigo Paints

- 6.4.5 Jotun

- 6.4.6 JSW PAINTS

- 6.4.7 KAMDHENU COLOUR AND COATINGS LIMITED (KCCL)

- 6.4.8 Kansai Nerolac Paints Limited

- 6.4.9 Nippon Paint Holding Co. Ltd

- 6.4.10 Shalimar Paints

- 6.4.11 Sheenlac Paints Ltd

7 MARKET OPPORTUNITIES AND FUTURE TRENDS

- 7.1 Use of Nanotechnology in the Paints and Coatings Industry

- 7.2 Rising Demand for Eco-friendly Paints