|

시장보고서

상품코드

1906921

HVAC 장비 시장 : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측(2026-2031년)HVAC Equipment - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

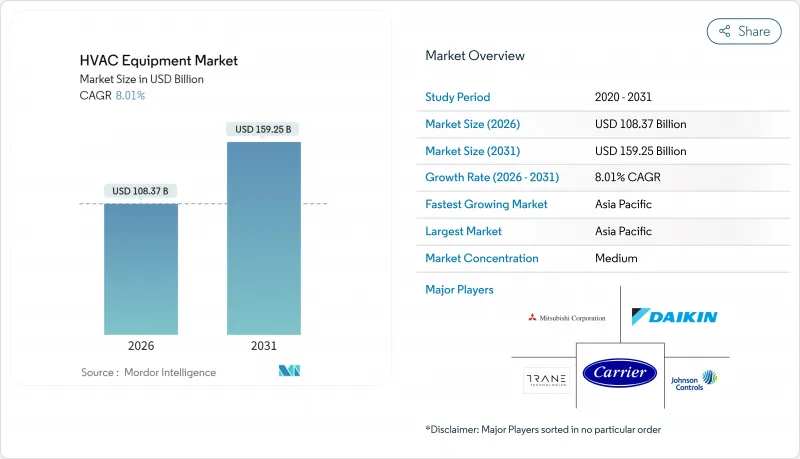

HVAC 장비 시장은 2025년 1,003억 3,000만 달러로 평가되었고, 2026년 1,083억 7,000만 달러에서 2031년까지 1,592억 5,000만 달러에 이를 것으로 예측됩니다. 예측 기간(2026-2031년) CAGR은 8.01%로 성장이 전망됩니다.

성장의 기세는 엄격한 에너지 효율 규제, 낮은 GWP 냉매로의 전환, 운영 성능 및 최종 사용자 가치를 모두 향상시키는 디지털 제어 업그레이드에 지원됩니다. 수요는 광범위한 분야에 이르고 있습니다. 유럽과 북미의 히트펌프 도입 지원은 난방 포트폴리오를 재구성하고, 데이터센터 확장은 기존의 냉각 설계에 부담을 주고 있으며, 아시아 도시화는 룸 에어컨 판매량을 계속 촉진하고 있습니다. OEM 제조업체가 소프트웨어 인력과 한랭지용 히트펌프 기술(IP) 확보를 서두르는 가운데, 톱 벤더 간의 통합이 가속화되고 있습니다. 한편 지역 전문 기업은 원격지용 태양광 하이브리드 시스템 등 미개척 틈새 시장에 진출하고 있습니다. 2025년 1월의 냉매 규제 기한에 따른 단기적인 공급 마찰은 2027년까지 완화될 전망이며, 이로써 프리미엄 전기 솔루션의 배치가 보다 명확한 궤도를 탄다.

세계의 HVAC 장비 시장 동향 및 인사이트

유럽의 엄격한 건축물 에너지 기준이 히트 펌프 도입 가속

유럽의 '거의 제로 에너지 건축' 의무화로 2024년 히트펌프 설치 대수는 2022년 대비 38% 증가했으며, 신축물건의 보급률은 역내 판매 대수의 절반을 차지했습니다. 북유럽 국가에서는 신축 주택의 60% 이상에 히트 펌프가 도입되어 대용량 기종이 상업 시설 개수 시장에 참가했습니다. 이에 따라 한랭지용 기술 공급자에 대한 지속적인 수요가 창출되고 있습니다.

북유럽 및 FLAP-D 지역에서 데이터센터 건설의 급증으로 정밀 냉각 수요 증가

랙 밀도가 30kW를 넘는 케이스가 증가하고, 냉각 능력이 연간 35% 급증, 스웨덴 및 노르웨이에 있어서의 건설 착공 건수가 65% 증가한 것으로, 액체 냉각 기술의 채용이 가속하고 있습니다. 존슨 컨트롤스에 따르면 데이터센터 프로젝트가 회사의 상업용 HVAC 수익에 차지하는 비율은 전년 동기의 12%에서 18%로 확대될 전망입니다.

성숙 시장에서 공인 HVAC 기술자의 인력 부족

업계 전체의 재설계 비용은 현재 100억 달러를 넘어 평균 시스템 가격을 8-12% 밀어 올리고 있습니다. 이는 2026년 이후 규모의 경제가 개선될 때까지 단기간의 부담이 될 전망입니다.

부문 분석

2025년 에어컨 유닛은 HVAC 장비 시장에 45.62%의 기여도를 보였습니다. 기온 상승 및 도시의 중산계급 확대가 수요의 견조함을 지지하고 있습니다. 중국의 주택용 룸 에어컨의 보급률은 같은 해 73%에 달했습니다(cheaa.org). 북미에서는 덕트리스 미니 스플릿이 연간 18% 성장하고 있으며, 주택 소유자는 덕트 개수 없이 구역별로 편안함을 요구하고 있습니다.

VRF는 가장 빠르게 성장하는 하위 부문이며 2031년까지 연평균 복합 성장률(CAGR) 12.49%로 확대를 계속하고 있습니다. 병원, 호텔, 복합 용도 타워에서는 냉난방 동시 운전의 유연성이 높게 평가되고 있습니다. 미쓰비시전기는 2024년 세계 VRF 설치 대수가 32% 증가한 것을 기록했습니다.

개수 및 갱신 수요는 2025년 시점에서 HVAC 기기 시장 규모의 62.78%를 차지했습니다. 이는 주로 2005-2010년 수요 증가기에 도입된 시스템의 수명이 도래했기 때문입니다. 하버드 대학의 조사에 따르면 2024년에는 미국 가구의 HVAC 갱신 수요가 14% 증가했으며, 소유자가 광열비 절감을 추구한 것이 요인입니다.

신규 건설은 규모가 작은 반면, 연간 9.18%의 성장이 전망되고 있습니다. 2023년에 시행된 미국 에너지 기준의 엄격화로 최저 효율 기준이 15% 인상됨에 따라 건설업체는 고성능 패키지의 채용을 증가시키고 있습니다. 성능 기반 리노베이션 공사는 계속 확대 추세에 있으며, 존슨 컨트롤스에 따르면 회사의 리노베이션 공사 수주 잔액의 32%를 이러한 계약이 차지하고 있습니다.

HVAC 장비 시장 보고서는 장비 유형별(보일러 및 난방로, 히트 펌프 등), 설치 유형별(신축, 개수 및 교환 등), 최종 사용자별(주택, 상업 시설 등), 건물 유형별(오피스 빌딩, 의료 시설 등), 지역별(미국, 중국 등)로 업계를 세분화하고 있습니다. 시장 규모 및 예측은 금액(달러)으로 제공됩니다.

지역별 분석

아시아태평양은 도시 건설 및 중간 소득층 확대를 배경으로 2025년 HVAC 장비 시장의 34.42%를 차지했습니다. 중국 단독으로 지역 가치의 42%를 차지했는데, 부동산 활동 안정화에 따라 연간 성장률은 6.73%로 둔화되었습니다(daikin.com). 일본과 한국에서는 높은 사양의 VRF 및 공기 청정 모델이 선호되었으며, 베트남과 인도네시아에서는 상업 건축용으로 두 자릿수의 성장을 보여줍니다.

북미는 29.03%를 차지해 견조한 갱신 수요와 인플레이션 억제법에 의한 인센티브를 배경으로 미국에서 히트 펌프 판매가 32% 급증한 것이 기여했습니다(carrier.com). 데이터센터 및 의료 프로젝트가 상업 수익을 22% 밀어 올렸습니다.

유럽은 24.16%를 차지했습니다. 거시경제의 역풍에도 불구하고 2024년 히트펌프 출하량은 17% 증가했습니다. EU 회원국이 화석연료 단계적 폐지를 계획하고 있는 가운데, 개보수 붐의 지출의 38%를 HVAC 설비 갱신이 차지했습니다.

중동은 가장 성장하는 시장이며 CAGR 10.44%로 예측됩니다. 사우디아라비아의 '비전 2030'에 의한 대규모 지역 냉방 설비 증강 및 UAE 개발업체에 의한 VRF 시스템의 급속한 도입이 기여하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트에 의한 3개월간의 지원

자주 묻는 질문

목차

제1장 서론

- 조사의 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 유럽에서의 엄격한 건축물 에너지 기준이 히트 펌프 도입 가속

- 북유럽 및 FLAP-D 지역에서 데이터센터 건설의 급증이 정밀 냉각 수요 촉진

- 아시아의 고층 주택 복합시설에서 가변 냉매 유량(VRF) 시스템의 급속한 보급

- 인플레이션 억제법(미국) 세액 공제에 의한 조기로 교환 사이클의 촉진

- 동유럽의 지역 난방 확대가 대용량 보일러의 개수 촉진

- 태양광 하이브리드 공조 패키지가, 아프리카의 오프 그리드 광산 캠프로 보급 진행

- 시장 성장 억제요인

- OEM 제조업체에 있어서 저GWP 냉매 이행에 수반하는 높은 초기 비용

- 성숙 시장에서 공인 공조 기술자의 인력 부족

- 반도체 공급망의 변동이 VRF 인버터 공급 제약

- EU에서 엄격한 프론류 할당 제도가 수입업체의 컴플라이언스 부담 증대

- 밸류체인 및 공급망 분석

- 규제 전망

- 기술 전망

- Porter's Five Forces 분석

- 공급기업의 협상력

- 구매자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

- 주요 실적 평가 지표

제5장 시장 규모 및 성장 예측

- 기기별

- 난방 설비

- 보일러 및 퍼니스

- 히트 펌프

- 유닛 히터

- 환기 설비

- 에어컨 유닛

- 가습기 및 제습기

- 에어 필터

- 팬 코일 유닛

- 에어컨

- 유닛형 공조기

- 덕트식 스플릿 에어컨

- 덕트리스 미니 스플릿

- 패키지형 옥상 설치형 공조기

- 가변 냉매 유량(VRF) 시스템

- 룸 에어컨

- 패키지형 터미널 에어컨

- 칠러

- 유닛형 공조기

- 난방 설비

- 설치 유형별

- 신규 건설

- 개수 및 갱신

- 최종 사용자별

- 주택용

- 상업용

- 산업용

- 건물 유형별(상업 시설)

- 오피스 빌딩

- 의료 시설

- 호스피탈리티 및 레저

- 소매 점포 및 쇼핑몰

- 교육 기관

- 데이터센터

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 남미

- 브라질

- 아르헨티나

- 칠레

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 아시아태평양

- 중국

- 인도

- 일본

- 한국

- ASEAN

- 중동

- 사우디아라비아

- 아랍에미리트(UAE)

- 튀르키예

- 카타르

- 아프리카

- 남아프리카

- 나이지리아

- 이집트

- 북미

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Daikin Industries Ltd.

- Carrier Global Corp.

- Trane Technologies PLC

- Johnson Controls International PLC

- Mitsubishi Electric Corp.

- Lennox International Inc.

- Rheem Manufacturing Co.

- Midea Group

- Gree Electric Appliances Inc.

- NIBE Group

- Panasonic Corp.

- Samsung Electronics(HVAC Division)

- LG Electronics(Air-Solution)

- Bosch Thermotechnology

- Vaillant Group

- Alfa Laval AB

- Stiebel Eltron GmbH and Co. KG

- Systemair AB

- Greenheck Fan Corporation

- FlaktGroup

- TROX GmbH

- Swegon Group AB

- Hitachi-Johnson Controls Air Conditioning

- Danfoss A/S(Commercial Compressors)

제7장 시장 기회 및 장래 전망

AJY 26.01.26The HVAC equipment market was valued at USD 100.33 billion in 2025 and estimated to grow from USD 108.37 billion in 2026 to reach USD 159.25 billion by 2031, at a CAGR of 8.01% during the forecast period (2026-2031).

Growth momentum rests on tightening energy-efficiency rules, the pivot to low-GWP refrigerants and digital-control upgrades that lift both operating performance and end-user value. Demand is broad-based: heat-pump incentives in Europe and North America are reshaping heating portfolios, data-center build-outs are straining traditional cooling designs and urbanization in Asia keeps room-air-conditioner volumes rising. Consolidation among tier-one vendors is accelerating as OEMs race to lock in software talent and cold-climate heat-pump IP, while regional specialists are moving into unserved niches such as solar-hybrid systems for remote sites. Short-term supply frictions tied to the January 2025 refrigerant deadline are likely to ease by 2027, setting a clearer runway for premium electrification solutions.

Global HVAC Equipment Market Trends and Insights

Stringent Building-Energy Codes in Europe Accelerating Heat-Pump Adoption

Europe's near-zero-energy-building mandate moved heat-pump installations 38% higher in 2024 versus 2022, pushing penetration in new builds to half of all units sold across the bloc. Nordic countries now deploy heat pumps in more than 60% of new homes, and large-capacity variants are entering commercial retrofits, creating a durable pull for cold-climate technology providers

Surge in Data-Center Construction in Nordics and FLAP-D Elevating Precision-Cooling Demand

Rack densities topping 30 kW, a 35% annual leap in cooling capacity and 65% growth in Swedish-Norwegian build-starts are fuelling liquid-cooling adoption. Johnson Controls notes that data-center projects now generate 18% of its commercial HVAC revenue, up from 12% a year earlier.

Talent Shortage of Certified HVAC Technicians in Mature Markets

Industrywide redesign outlays now exceed USD 10 billion and have lifted average system prices 8-12%, a short-lived drag until economies of scale improve after 2026

Other drivers and restraints analyzed in the detailed report include:

- Rapid Uptake of VRF Systems in High-Rise Asian Residential Complexes

- Inflation Reduction Act Tax Credits Catalyzing Early Furnace-Replacement Cycles

- High Up-Front Cost of Low-GWP Refrigerant Transition for OEMs

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Air-conditioning units contributed 45.62% to the HVAC equipment market in 2025 as rising temperatures and urban middle-class growth kept demand resilient. Residential room air conditioners in China reached 73% penetration that year [cheaa.org]. Ductless mini-splits advanced 18% annually in North America, where homeowners want zonal comfort without duct retrofits.

VRF remains the fastest-growing sub-segment, expanding at a 12.49% CAGR through 2031. Hospitals, hotels and mixed-use towers prize its simultaneous heating-cooling flexibility. Mitsubishi Electric recorded a 32% jump in global VRF installations in 2024

Retrofit and replacement activity represented 62.78% of the HVAC equipment market size in 2025, largely because systems commissioned during the 2005-2010 boom have reached end of life. Harvard research shows U.S. household HVAC replacements rose 14% in 2024 as owners chased lower utility bills.

New construction, although smaller, is forecast to climb 9.18% annually. Stricter 2023 U.S. energy-code updates lifted minimum efficiency thresholds 15%, prompting builders to specify premium packages. Performance-based retrofits continue to gain ground, with Johnson Controls indicating such contracts account for 32% of its retrofit backlog

HVAC Equipment Market Report Segments the Industry by Equipment Type (Boilers and Furnaces, Heat Pumps and More), Installation Type (New Construction, Retrofit / Replacement and More), End User (Residential, Commercial and More), Building Type (Office Buildings, Healthcare Facilities and More), and Geography (United States, China and More). The Market Sizes and Forecasts are Provided in Terms of Value (USD).

Geography Analysis

Asia-Pacific controlled 34.42% of the HVAC equipment market in 2025, driven by urban construction and middle-income expansion. China alone made up 42% of regional value, though its annual growth cooled to 6.73% as real-estate activity stabilized [daikin.com]. Japan and Korea favor high-spec VRF and air-purification models, while Vietnam and Indonesia post double-digit gains on commercial builds.

North America accounted for 29.03%, buoyed by robust replacement demand and a 32% surge in U.S. heat-pump sales following Inflation Reduction Act incentives [carrier.com]. Data-center and healthcare projects lifted commercial revenue 22%.

Europe held 24.16%; heat-pump shipments climbed 17% in 2024 despite macro headwinds. HVAC upgrades made up 38% of EU renovation-wave spending as member states schedule fossil-fuel phaseouts.

The Middle East is the fastest-growing pocket, forecast at a 10.44% CAGR, with Saudi Arabia's Vision 2030 adding large-scale district-cooling capacity and UAE developers adopting VRF at speed.

- Daikin Industries Ltd.

- Carrier Global Corp.

- Trane Technologies PLC

- Johnson Controls International PLC

- Mitsubishi Electric Corp.

- Lennox International Inc.

- Rheem Manufacturing Co.

- Midea Group

- Gree Electric Appliances Inc.

- NIBE Group

- Panasonic Corp.

- Samsung Electronics (HVAC Division)

- LG Electronics (Air-Solution)

- Bosch Thermotechnology

- Vaillant Group

- Alfa Laval AB

- Stiebel Eltron GmbH and Co. KG

- Systemair AB

- Greenheck Fan Corporation

- FlaktGroup

- TROX GmbH

- Swegon Group AB

- Hitachi-Johnson Controls Air Conditioning

- Danfoss A/S (Commercial Compressors)

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Stringent Building Energy Codes in Europe Accelerating Heat-Pump Adoption

- 4.2.2 Surge in Data-Center Construction in Nordics and FLAP-D Region Elevating Precision Cooling Demand

- 4.2.3 Rapid Uptake of Variable-Refrigerant-Flow (VRF) Systems in High-Rise Asian Residential Complexes

- 4.2.4 Inflation Reduction Act (U.S.) Tax Credits Catalyzing Early Furnace Replacement Cycles

- 4.2.5 District-Heating Expansion in Eastern Europe Spurring Large-capacity Boiler Retrofits

- 4.2.6 Solar-Hybrid HVAC Packages Gaining Traction in Off-Grid African Mining Camps

- 4.3 Market Restraints

- 4.3.1 High Up-front Cost of Low-GWP Refrigerant Transition for OEMs

- 4.3.2 Talent Shortage of Certified HVAC Technicians in Mature Markets

- 4.3.3 Semiconductor Supply-Chain Volatility Constraining VRF Inverter Availability

- 4.3.4 Stringent F-Gas Quotas in EU Increasing Compliance Burden for Importers

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory Outlook

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Bargaining Power of Suppliers

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Threat of New Entrants

- 4.7.4 Threat of Substitutes

- 4.7.5 Intensity of Competitive Rivalry

- 4.8 Key Performance Indicators

5 MARKET SIZE AND GROWTH FORECASTS (VALUE)

- 5.1 By Equipment Type

- 5.1.1 Heating Equipment

- 5.1.1.1 Boilers and Furnaces

- 5.1.1.2 Heat Pumps

- 5.1.1.3 Unitary Heaters

- 5.1.2 Ventilation Equipment

- 5.1.2.1 Air Handling Units

- 5.1.2.2 Humidifiers and Dehumidifiers

- 5.1.2.3 Air Filters

- 5.1.2.4 Fan Coil Units

- 5.1.3 Air-Conditioning Equipment

- 5.1.3.1 Unitary Air Conditioners

- 5.1.3.1.1 Ducted Splits

- 5.1.3.1.2 Ductless Mini-Splits

- 5.1.3.1.3 Packaged Rooftops

- 5.1.3.1.4 Variable Refrigerant Flow (VRF) Systems

- 5.1.3.2 Room Air Conditioners

- 5.1.3.3 Packaged Terminal Air Conditioners

- 5.1.3.4 Chillers

- 5.1.3.1 Unitary Air Conditioners

- 5.1.1 Heating Equipment

- 5.2 By Installation Type

- 5.2.1 New Construction

- 5.2.2 Retrofit / Replacement

- 5.3 By End User

- 5.3.1 Residential

- 5.3.2 Commercial

- 5.3.3 Industrial

- 5.4 By Building Type (Commercial)

- 5.4.1 Office Buildings

- 5.4.2 Healthcare Facilities

- 5.4.3 Hospitality and Leisure

- 5.4.4 Retail Stores and Malls

- 5.4.5 Educational Institutions

- 5.4.6 Data Centers

- 5.5 By Geography

- 5.5.1 North America

- 5.5.1.1 United States

- 5.5.1.2 Canada

- 5.5.1.3 Mexico

- 5.5.2 South America

- 5.5.2.1 Brazil

- 5.5.2.2 Argentina

- 5.5.2.3 Chile

- 5.5.3 Europe

- 5.5.3.1 Germany

- 5.5.3.2 United Kingdom

- 5.5.3.3 France

- 5.5.3.4 Italy

- 5.5.3.5 Spain

- 5.5.4 Asia-Pacific

- 5.5.4.1 China

- 5.5.4.2 India

- 5.5.4.3 Japan

- 5.5.4.4 South Korea

- 5.5.4.5 ASEAN

- 5.5.5 Middle East

- 5.5.5.1 Saudi Arabia

- 5.5.5.2 United Arab Emirates

- 5.5.5.3 Turkey

- 5.5.5.4 Qatar

- 5.5.6 Africa

- 5.5.6.1 South Africa

- 5.5.6.2 Nigeria

- 5.5.6.3 Egypt

- 5.5.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share, Products and Services, Recent Developments)

- 6.4.1 Daikin Industries Ltd.

- 6.4.2 Carrier Global Corp.

- 6.4.3 Trane Technologies PLC

- 6.4.4 Johnson Controls International PLC

- 6.4.5 Mitsubishi Electric Corp.

- 6.4.6 Lennox International Inc.

- 6.4.7 Rheem Manufacturing Co.

- 6.4.8 Midea Group

- 6.4.9 Gree Electric Appliances Inc.

- 6.4.10 NIBE Group

- 6.4.11 Panasonic Corp.

- 6.4.12 Samsung Electronics (HVAC Division)

- 6.4.13 LG Electronics (Air-Solution)

- 6.4.14 Bosch Thermotechnology

- 6.4.15 Vaillant Group

- 6.4.16 Alfa Laval AB

- 6.4.17 Stiebel Eltron GmbH and Co. KG

- 6.4.18 Systemair AB

- 6.4.19 Greenheck Fan Corporation

- 6.4.20 FlaktGroup

- 6.4.21 TROX GmbH

- 6.4.22 Swegon Group AB

- 6.4.23 Hitachi-Johnson Controls Air Conditioning

- 6.4.24 Danfoss A/S (Commercial Compressors)

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-space and Unmet-Need Assessment