|

시장보고서

상품코드

1844582

자동차 온도 센서 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Automotive Temperature Sensor - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

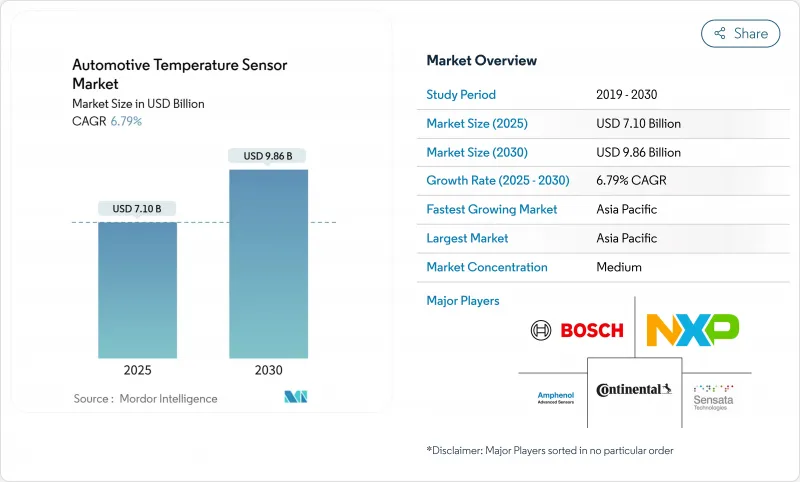

자동차 온도 센서 시장의 2025년 시장 규모는 71억 달러에 이르고, CAGR 6.79%를 나타내 2030년에는 98억 6,000만 달러에 달할 것으로 예상됩니다.

급속한 전동화가 성장을 지지하고 있으며, 배터리 전기자동차(BEV)에는 1대당 150 가까운 센싱 포인트가 설치되어 있습니다. 존 일렉트로닉스 아키텍처는 배선을 압축하고 자동차 이더넷을 통해 보고할 수 있는 멀티포인트 계측 노드 수요를 높이고 있습니다. 실리콘 카바이드(SiC) 인버터를 중심으로 구축된 고전압 800V 드라이브 트레인에는 600℃ 이상에서 안정적인 성능을 유지하는 고정밀 센서가 필요하며 EU7과 중국의 VI-b 규제에서는 내연 모델의 일몰에 따라 배기 온도 감시 창이 확대됩니다. 프리미엄 트림의 캐빈 헬스 기능, 솔리드 스테이트 배터리 파일럿, 웨이퍼 레벨 센서 패키징으로의 전환은 OEM과 서비스 채널 모두에서 더 많은 수 증가에 박차를 가하고 있습니다.

세계의 자동차 온도 센서 시장 동향과 인사이트

SiC 기반의 파워 일렉트로닉스의 채용이 가속, EV 인버터의 열 정밀도 요건이 높아집니다.

SiC 스위치를 통해 드라이브 모듈은 실리콘에 비해 변환 효율을 30% 향상시키면서 600℃ 부근의 접합 온도를 유지할 수 있습니다. 따라서 각 SiC 하프 브리지에는 열 폭주를 방지하고 800V의 급속 충전 시의 디레이팅 커브를 최적화하기 위해 2-3점의 온도 검출 포인트가 추가되어 있습니다. 온세미 및 기타 공급업체에서 파운드리을 확장하면 열 데이터가 게이트 드라이브 교정 및 인버터 보증 연장에 미션 크리티컬한 방식을 보여줍니다.

존 아키텍처 ECU의 급증은 멀티 포인트 온도 모니터링을 촉진

존 컨트롤러 상에 구축된 차량 네트워크는 수십 개의 독립형 ECU를 대체하여 배선의 질량을 30% 줄이면서도 밀폐된 알루미늄 하우징 내부의 열 밀도를 높이고 있습니다. 디자이너는 현재 펌웨어가 실시간으로 부하, 팬 속도 및 중복성의 균형을 맞출 수 있도록 로컬 I3C 링크에 소형 디지털 센서를 배포합니다. 유럽의 프리미엄 플랫폼에 대한 초기 도입은 2026년 이후의 마이그레이션을 볼륨 부문 OEM에 납득시키는 현장의 신뢰성을 입증합니다.

Tier-1의 NTC 서미스터 표준화로 인한 가격 하락

Tier-1의 하네스 제조업체는 1 kΩ에서 100 kΩ의 커브를 중심으로 사양을 통일해, 연간 3%에서 5%의 가격 인하를 가져오는 대량 구입을 가능하게 하고 있습니다. 순수한 서미스터 벤더는 250°C 구역을 위한 고부가가치 에폭시 코팅 비드로 출력을 이동하거나 마진을 보장하기 위해 교정 테이블을 통합한 디지털 IC로 시장을 전환하여 대응합니다.

부문 분석

서미스터는 냉각수, HVAC, 엔트리 레벨 배터리 모듈의 저비용과 입증된 신뢰성으로 2024년 자동차 온도 센서 시장에서 43%의 점유율을 유지했습니다. 각 BEV는 이미 100개 이상의 NTC 소자를 채용하고 있어 서미스터에 기인하는 자동차 온도 센서 시장 규모는 단가가 하락하더라도 꾸준히 증가하는 경향이 있습니다. 이 레거시 기술의 견고한 그립력을 통해 고급 차량은 정밀도 갭을 조정하기 위해 NTC와 존 컴퓨트 허브의 선형화 알고리즘을 결합해야합니다.

반도체 기반 IC 센서는 2030년까지 연평균 복합 성장률(CAGR) 8.8%를 나타낼 전망입니다. 그 -0.4℃의 정확도와 직접 I3C/I^2C 출력은 인휠 파워 일렉트로닉스와 같은 제한된 영역에서의 사용을 단순화합니다. 시스템 설계자가 부피가 큰 보정 테이블을 단계적으로 사용하지 않게 됨에 따라, 자동차 온도 센서 시장은 성능과 부품표 효율의 동시 향상으로부터 혜택을 받습니다. 열전대는 900°C를 초과하는 터보 하우징에 통합되어 있습니다.

승용차는 2024년 매출의 68.5%를 차지하고 자동차 온도 센서 시장의 중심을 차지했습니다. 프리미엄 트림의 정교한 오두막 안락 알고리즘은 마이크로제트, 시트 히터 및 존화된 HVAC 루버를 조절하기 위해 여러 감지 노드를 사용합니다. 콘티넨탈의 공장 시험에서는 생산 라인에 추가 온도 진단을 장비한 결과, 설비 전체의 효율이 15% 향상된 것으로 보고되어 있으며, 제조의 업스트림 공정도 센서의 소비 벡터임을 증명하고 있습니다.

BEV는 CAGR 10.3%로 급성장하고 있는 제품군입니다. 모든 배터리 모듈은 서미스터를 버스 바에 장착하고 박막 RTD를 셀 탭 아래에 내장하고 비접촉 모니터링을 위한 적외선 다이를 배치합니다. 경상용 E-밴은 현재 차량 대시보드에 조기 경고 데이터를 중계하는 가스 발생 감지 센서를 내장하고 있으며, 열 안전성과 자산 가용성의 지표를 정합시키고 있습니다. 아시아의 밀집한 도시에서는 진동에 강한 소형 에폭시 씰 NTC 비즈를 활용한 이륜차가 규모를 확대하고 있습니다.

지역 분석

아시아태평양은 2024년에 자동차 온도 센서 시장의 41.6%를 차지해 세계 최대의 자동차 생산 거점으로서의 지위를 반영했습니다. 중국의 어셈블러는 2030년까지 고급 전자 부품을 15%에서 60%까지 국산화하여 국내 서미스터 공장과 IC 공장에 설계 승리의 기회를 늘리고 있습니다. 일본과 한국은 보다 고밀도의 센싱 어레이를 내장한 고체 전지 파일럿에 엄청난 투자를 계속하고 있으며, 이 지역의 자동차 온도 센서 시장 규모에 대한 기여를 10년을 통해 끌어올리고 있습니다.

유럽은 실시간 배기 가스 분석을 의무화하는 EU7의 엄격한 규칙과 차내 기후의 세련을 중시하는 강력한 프리미엄 자동차 파이프라인에 밀려 2위를 차지했습니다. 독일의 OEM은 존 아키텍처의 전개를 주도하고 있으며, 각 신규 컨트롤러 클러스터는 독자적인 앰비언트, 보드 엣지, MOSFET 백사이드 다이를 탑재하여 수요를 여러 제품군에 분산시키고 있습니다. 라인 계곡에 가까운 공급업체는 백금 부족을 피하기 위해 니켈 박막 RTD 라인을 시작하여 지역의 자급 자족을 강화하고 있습니다.

북미는 트레일러 견인용 800V 추진을 선호하는 픽업 트럭과 SUV에 SiC 기반 드라이브 모듈이 많이 채용되어 있어 견조한 지위를 유지하고 있습니다. 현지 배터리 제조에 대한 법적 우대 조치는 센서 조달을 수직 통합 미국 시설로 안내합니다. 중동은 현재는 소규모이지만 리야드와 두바이에 자율 이동 존이 건설되어 사막 열로부터 컴퓨트 클러스터를 지키는 중복 열 노드를 탑재한 L4 셔틀이 표준화되기 때문에 CAGR은 9.2%가 될 것으로 예측됩니다. 남미에서는 브라질의 거대한 도시에서 운행되는 신흥 전기 버스와 함께 배기 가스 센서가 여전히 필요한 플렉스 연료 파워트레인이 성장을 이끌고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 지원

목차

제1장 서론

- 조사 전제조건과 시장 정의 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- SiC 베이스의 파워 일렉트로닉스의 채용이 가속, EV 인버터의 온도 정밀도 요구사항 강화

- 다점 온도 감시를 촉진하는 존 아키텍처 ECU의 급성장

- EU7 및 중국 VI-b 배출 가스 규제에 의한 보다 넓은 동작 범위의 배기 가스 온도 센서 의무화

- 고체 전지 팩에 있어서 열 관리의 필요성

- 프리미엄 카에 있어서 캐빈 헬스 센서(HVAC의 공기 품질과 시트의 쾌적성) 수요 증가

- 차량 탑재 등급의 웨이퍼 레벨 센서로 반도체 패키징 변화

- 시장 성장 억제요인

- Tier-1간의 NTC 서미스터의 표준화에 의한 가격 침식

- RTD에 사용되는 고순도 니켈과 백금공급망 변동

- 상용차에 있어서 레트로 피트율의 지연

- 애프터마켓에서의 채용을 제한하는 저가격 MEMS 센서의 교차감도와 드리프트의 문제

- 가치/공급망 분석

- 규제 전망

- 기술적 전망

- Porter's Porter's Five Forces

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

- 투자분석

제5장 시장 규모와 성장 예측

- 센서 유형별

- 서미스터(NTC/PTC)

- 저항 온도 감지기(RTD)

- 열전대

- 반도체 기반 IC 센서

- MEMS 및 적외선 센서

- 차종별

- 승용차

- 소형 상용차

- 대형 상용차

- 이륜차 및 마이크로 모빌리티

- 용도별

- 파워트레인(ICE, 하이브리드)

- 배터리 및 전기 구동계

- 섀시 및 안전 시스템

- 차체 및 편의 전자장치

- 텔레매틱스 및 커넥티비티 모듈

- 판매 채널별

- OEM

- 애프터마켓

- 지역별

- 북미

- 미국

- 캐나다

- 남미

- 브라질

- 아르헨티나

- 유럽

- 독일

- 프랑스

- 이탈리아

- 스페인

- 영국

- 북유럽

- 기타 유럽

- 중동

- 걸프 협력 회의

- 튀르키예

- 기타 중동

- 아프리카

- 남아프리카

- 나이지리아

- 기타 아프리카

- 아시아태평양

- 중국

- 일본

- 인도

- 한국

- ASEAN-5

- 기타 아시아태평양

- 북미

제6장 경쟁 구도

- 시장의 집중

- 전략적인 동향

- 시장 점유율 분석

- 기업 프로파일

- NXP Semiconductors NV

- Sensata Technologies, Inc.

- Amphenol Advanced Sensors

- Robert Bosch GmbH

- Continental AG

- Texas Instruments Inc.

- TE Connectivity Ltd.

- Panasonic Holdings Corp.

- Murata Manufacturing Co., Ltd.

- TDK Corporation

- Honeywell International Inc.

- Infineon Technologies AG

- STMicroelectronics NV

- Denso Corporation

- BorgWarner Inc.(Delphi Technologies)

- Vishay Intertechnology, Inc.

- Microchip Technology Inc.

- Analog Devices, Inc.

- Renesas Electronics Corporation

- Littelfuse, Inc.

제7장 시장 기회와 전망

KTH 25.11.05The automotive temperature sensor market is valued at USD 7.1 billion in 2025 and is forecast to reach USD 9.86 billion by 2030, advancing at a 6.79% CAGR.

Growth is anchored by rapid electrification, with battery-electric vehicles (BEVs) installing close to 150 sensing points per car, nearly triple the requirement in combustion platforms. Zonal electronic architectures are compressing wiring looms and pushing demand for multi-point measurement nodes that can report through automotive Ethernet. High-voltage 800 V drivetrains built around silicon-carbide (SiC) inverters need precision sensors that remain stable above 600 °C, while EU7 and China VI-b regulations widen exhaust temperature monitoring windows as internal-combustion models sunset. Cabin health features in premium trims, solid-state battery pilots, and the migration to wafer-level sensor packaging are catalyzing additional volume in both OEM and service channels.

Global Automotive Temperature Sensor Market Trends and Insights

Accelerating Adoption of SiC-Based Power Electronics Intensifying Thermal Accuracy Requirements in EV Inverters

SiC switches enable drive modules to sustain junction temperatures near 600 °C while boosting conversion efficiency by 30% compared with silicon. Each SiC half-bridge therefore integrates two to three extra temperature sensing points to guard against thermal runaway and to optimise derating curves during 800 V fast charging. Foundry expansions at Onsemi and other suppliers underline how thermal data has become mission-critical for gate-drive calibration and extended inverter warranties.

Rapid Growth of Zonal-Architecture ECUs Driving Multi-Point Temperature Monitoring

Vehicle networks built on zone controllers replace dozens of standalone ECUs, trimming wiring mass by 30% yet raising heat density inside sealed aluminium housings. Designers now distribute small digital sensors on local I3C links so that firmware can balance load, fan speed and redundancy in real time. Early deployments across premium European platforms are demonstrating field reliability that is convincing volume-segment OEMs to transition from 2026 onward.

Price-Erosion from Standardisation of NTC Thermistors among Tier-1s

Tier-1 harness builders have harmonised specifications around 1 kΩ to 100 kΩ curves, allowing large volume buys that drive annual price concessions of 3%-5%. Pure-play thermistor vendors are responding by shifting output to higher-value epoxy--coated beads for 250 °C zones or by moving up-market into digital ICs that embed calibration tables to secure margins.

Other drivers and restraints analyzed in the detailed report include:

- EU7 and China VI-b Emission Norms Mandating Exhaust Gas Sensors with Wider Range

- Thermal Management Imperatives in Solid-State Battery Packs

- Supply-Chain Volatility of High-Purity Nickel & Platinum Used in RTDs

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Thermistors retained a 43% share of the automotive temperature sensor market in 2024 owing to their low cost and proven reliability in coolant, HVAC and entry-level battery modules. Each BEV already deploys more than 100 NTC elements, and the automotive temperature sensor market size attributable to thermistors is on course to rise steadily even as unit prices drift lower. The firm grip of this legacy technology has forced higher-end vehicles to pair NTCs with linearisation algorithms inside zonal compute hubs to reconcile accuracy gaps.

Semiconductor-based IC sensors are advancing at an 8.8% CAGR through 2030. Their +-0.4 °C accuracy and direct I3C/I^2C output simplify harnessing in confined zones such as in-wheel power electronics, where every millimetre counts. As system designers phase out bulky compensation tables, the automotive temperature sensor market benefits from simultaneous gains in performance and bill-of-materials efficiency. RTDs continue serving precision exhaust feedback loops despite metal volatility, while thermocouples stay embedded in turbo housings that exceed 900 °C.

Passenger cars commanded 68.5% of 2024 revenue and remain the anchor for the automotive temperature sensor market. Sophisticated cabin comfort algorithms in premium trims exploit multiple sensing nodes to modulate micro-jets, seat heaters and zoned HVAC louvers. Continental's factory trials reported a 15% uplift in overall equipment effectiveness after equipping production lines with additional thermal diagnostics - evidence that upstream manufacturing is also a consumption vector for sensors.

BEVs represent the fasting-growing cohort at a 10.3% CAGR. Every battery module clips thermistors to bus bars, embeds thin-film RTDs under cell tabs, and situates infrared die for non-contact monitoring-collectively doubling the automotive temperature sensor market size per vehicle relative to hybrids. Light commercial e-vans now integrate gas-generation detection sensors that relay early warning data to fleet dashboards, aligning thermal safety with asset-availability metrics. Two-wheelers in dense Asian cities add scale, leveraging compact, epoxy-sealed NTC beads resistant to vibration.

Automotive Temperature Sensor Manufacturers and the Market is Segmented by Vehicle Type (Passenger Cars, Light Commercial Vehicles, and More), Application (Powertrain, Body Electronics, Alternative Fuel Vehicles, and More), Sensor Type (Thermistor, Thermocouple, and More), Sales Channel(OEM-Fitted and More) and Geography). The Market Sizes and Forecasts are Provided in Terms of Value in (USD).

Geography Analysis

Asia-Pacific held 41.6% of automotive temperature sensor market share in 2024, reflecting its status as the world's largest vehicle production hub. Chinese assemblers are localising advanced electronic content from 15% to 60% by 2030, funnelling additional design-win opportunities to domestic thermistor and IC fabs. Japan and South Korea continue to invest heavily in solid-state battery pilots, which embed denser sensing arrays and lift the region's contribution to automotive temperature sensor market size through the decade.

Europe ranks second, propelled by stringent EU7 rules that require real-time exhaust gas analytics and by a strong premium vehicle pipeline that emphasises in-cabin climate refinement. German OEMs spearhead zonal architecture rollouts; each new controller cluster carries its own ambient, board-edge, and MOSFET backside die, spreading demand across multiple product families. Suppliers located near the Rhine valley are setting up nickel-film RTD lines to navigate platinum scarcity, reinforcing regional self-sufficiency.

North America maintains a robust position thanks to high uptake of SiC-based drive modules in pickup trucks and SUVs that favour 800 V propulsion for trailer towing. Legislative incentives for local battery manufacturing are steering sensor sourcing toward vertically integrated US facilities. The Middle East, although small today, is forecast to clock a 9.2% CAGR as purpose-built autonomous mobility zones in Riyadh and Dubai standardise L4 shuttles loaded with redundant thermal nodes to safeguard compute clusters against desert heat. South America's incremental growth is linked to flex-fuel powertrains that still need exhaust gas sensors alongside emergent electric buses operating in Brazilian megacities.

- NXP Semiconductors N.V.

- Sensata Technologies, Inc.

- Amphenol Advanced Sensors

- Robert Bosch GmbH

- Continental AG

- Texas Instruments Inc.

- TE Connectivity Ltd.

- Panasonic Holdings Corp.

- Murata Manufacturing Co., Ltd.

- TDK Corporation

- Honeywell International Inc.

- Infineon Technologies AG

- STMicroelectronics N.V.

- Denso Corporation

- BorgWarner Inc. (Delphi Technologies)

- Vishay Intertechnology, Inc.

- Microchip Technology Inc.

- Analog Devices, Inc.

- Renesas Electronics Corporation

- Littelfuse, Inc.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Accelerating Adoption of SiC-based Power Electronics Intensifying Thermal Accuracy Requirements in EV Inverters

- 4.2.2 Rapid Growth of Zonal-Architecture ECUs Driving Multi-Point Temperature Monitoring

- 4.2.3 EU7 and China VI-b Emission Norms Mandating Exhaust Gas Temperature Sensors with Wider Operating Range

- 4.2.4 Thermal Management Imperatives in Solid-State Battery Packs

- 4.2.5 Rising Demand for Cabin Health Sensors (HVAC Air Quality and Seat Comfort) in Premium Vehicles

- 4.2.6 Semiconductor Packaging Shift to Automotive-Grade Wafer-Level Sensors

- 4.3 Market Restraints

- 4.3.1 Price-Erosion from Standardization of NTC Thermistors among Tier-1s

- 4.3.2 Supply-Chain Volatility of High-Purity Nickel and Platinum Used in RTDs

- 4.3.3 Slow Retrofit Rates in Commercial Vehicle Fleets

- 4.3.4 Cross-Sensitivity and Drift Issues in Low-Cost MEMS Sensors Limiting Aftermarket Adoption

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory Outlook

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Threat of New Entrants

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Bargaining Power of Suppliers

- 4.7.4 Threat of Substitutes

- 4.7.5 Competitive Rivalry

- 4.8 Investment Analysis

5 MARKET SIZE AND GROWTH FORECASTS (VALUE)

- 5.1 By Sensor Type

- 5.1.1 Thermistor (NTC/PTC)

- 5.1.2 Resistance Temperature Detector (RTD)

- 5.1.3 Thermocouple

- 5.1.4 Semiconductor-Based IC Sensor

- 5.1.5 MEMS and Infra-Red Sensor

- 5.2 By Vehicle Type

- 5.2.1 Passenger Cars

- 5.2.2 Light Commercial Vehicles

- 5.2.3 Heavy Commercial Vehicles

- 5.2.4 Two-Wheelers and Micro-Mobility

- 5.3 By Application

- 5.3.1 Powertrain (ICE, Hybrid)

- 5.3.2 Battery and Electric Drive-Train

- 5.3.3 Chassis and Safety Systems

- 5.3.4 Body and Comfort Electronics

- 5.3.5 Telematics and Connectivity Modules

- 5.4 By Sales Channel

- 5.4.1 OEM-Fitted

- 5.4.2 Aftermarket

- 5.5 By Geography

- 5.5.1 North America

- 5.5.1.1 United States

- 5.5.1.2 Canada

- 5.5.2 South America

- 5.5.2.1 Brazil

- 5.5.2.2 Argentina

- 5.5.3 Europe

- 5.5.3.1 Germany

- 5.5.3.2 France

- 5.5.3.3 Italy

- 5.5.3.4 Spain

- 5.5.3.5 United Kingdom

- 5.5.3.6 Nordics

- 5.5.3.7 Rest of Europe

- 5.5.4 Middle East

- 5.5.4.1 Gulf Cooperation Council

- 5.5.4.2 Turkey

- 5.5.4.3 Rest of Middle East

- 5.5.5 Africa

- 5.5.5.1 South Africa

- 5.5.5.2 Nigeria

- 5.5.5.3 Rest of Africa

- 5.5.6 Asia-Pacific

- 5.5.6.1 China

- 5.5.6.2 Japan

- 5.5.6.3 India

- 5.5.6.4 South Korea

- 5.5.6.5 ASEAN-5

- 5.5.6.6 Rest of Asia-Pacific

- 5.5.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles {(includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)}

- 6.4.1 NXP Semiconductors N.V.

- 6.4.2 Sensata Technologies, Inc.

- 6.4.3 Amphenol Advanced Sensors

- 6.4.4 Robert Bosch GmbH

- 6.4.5 Continental AG

- 6.4.6 Texas Instruments Inc.

- 6.4.7 TE Connectivity Ltd.

- 6.4.8 Panasonic Holdings Corp.

- 6.4.9 Murata Manufacturing Co., Ltd.

- 6.4.10 TDK Corporation

- 6.4.11 Honeywell International Inc.

- 6.4.12 Infineon Technologies AG

- 6.4.13 STMicroelectronics N.V.

- 6.4.14 Denso Corporation

- 6.4.15 BorgWarner Inc. (Delphi Technologies)

- 6.4.16 Vishay Intertechnology, Inc.

- 6.4.17 Microchip Technology Inc.

- 6.4.18 Analog Devices, Inc.

- 6.4.19 Renesas Electronics Corporation

- 6.4.20 Littelfuse, Inc.

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-Space and Unmet-Need Assessment