|

시장보고서

상품코드

1848099

전자전(EW) 시장 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Electronic Warfare - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

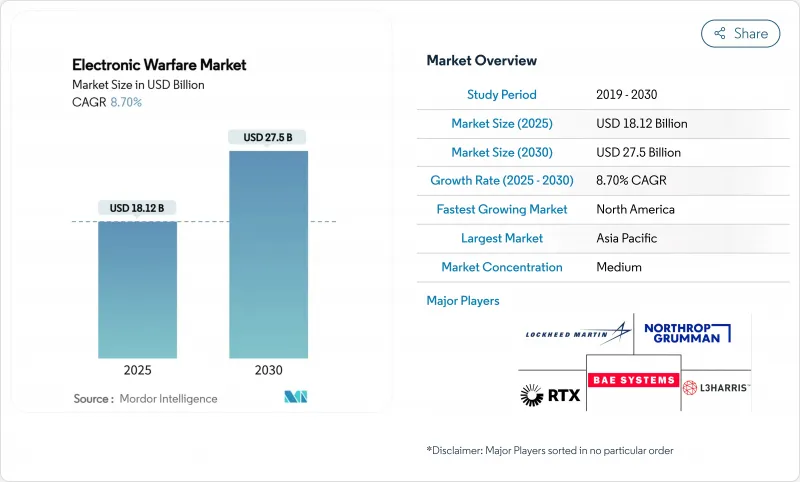

전자전(EW) 시장 규모는 2025년에 181억 2,000만 달러로 추정되고, 2030년에는 275억 달러에 이를 것으로 예측되며, CAGR 8.70%로 성장할 전망입니다.

급속한 방위 근대화 사이클, 질화갈륨 반도체 보급, 인공지능 주도의 인지 재밍, 우주 기반의 전자전 콘스텔레이션을 향한 최초 운용의 움직임 등이 수요를 밀어 올리고 있습니다. 동유럽과 인도태평양에서의 지정학적 긴장 증가는 군이 스펙트럼의 우위성을 확보하려고 경쟁하는 가운데 조달 프로그램을 가속시킵니다. 항공기 플랫폼은 여전히 주요 전장이지만, 지향성 에너지 페이로드와 대무인 항공기 시스템(대 UAS) 스위트는 새로운 가치 풀을 엽니다. 갈륨을 둘러싼 공급망 리스크와 반도체 수출 규제의 강화가 불안정성을 가져와 북미와 유럽의 리쇼어링 전략을 자극합니다. 경쟁의 심각성은 적당하며 레거시 프라임이 기존의 위치를 보호하는 반면, 소규모 진출기업은 오픈 아키텍처를 악용하여 크기, 무게 및 전력 소비(SWaP)를 줄이는 소프트웨어 정의 제품을 제공합니다.

세계의 전자전 시장 동향 및 인사이트

지정학적 긴장 증가 및 방위의 현대화

전자전(EW)은 러시아와 우크라이나의 분쟁에서 결정적인 효과를 발휘하고, NATO 회원국은 스펙트럼을 지배하는 프로그램에 예산을 재조합하도록 촉구되었습니다. 독일은 15대의 유로파이터와 1대의 A400M을 전자 공격 전용으로 개조하고 있습니다. 남중국해에서의 압력과 병행하여 일본과 한국은 고유의 전자전 로드맵을 가속시켰습니다. 지금 조달은 전통적인 다년간 주기와 독립적인 긴급 순서를 따릅니다. 방위성은 공동 자금을 확보하기 위해 사이버 전쟁과 전자전의 품목을 묶는 것이 늘고 있으며, 2030년까지 수요 경로를 굳히고 있습니다. 각국 정부는 또한 갈륨 부족을 완화하기 위해 주권 공급망을 우선시하고 국내 반도체 공장에 보조금을 투입하고 있습니다.

EW 페이로드가 필요한 무인 플랫폼 급증

중고도장내구성(MALE) UAV는 Angry Kitten과 같은 모듈형 포드를 탑재하여 비행하여 동업자의 위협에 대한 실시간 재밍을 가능하게 합니다. 시판되는 질화 갈륨 칩은 엄격한 중량 제한을 돌파하지 않고 고출력을 가능하게 하여 소형 무인기급 전자전 시장을 개척합니다. 충실한 윙맨 컨셉은 각 승무원의 전투기가 여러 자율 호위기와 팀을 구성할 수 있으며, 모두 자체 보호 수트가 필요하기 때문에 설치 기반 승수 효과를 생성합니다. 아시아태평양 운영자는 해상 감시를 위해 무리를 운영하고 있으며, AUKUS 하에서 미국과 호주 군 사이에서 동등한 대항 프로그램을 강요합니다. 이 추세는 개발주기를 압축하고 하드웨어에서 안전한 링크를 통해 전달되는 민첩한 펌웨어 업데이트로 가치를 이동시킵니다.

높은 프로그램 비용과 긴 개발 사이클

복잡한 멀티밴드 아키텍처는 하늘, 바다, 육지, 우주에 걸친 전자기 적합성 테스트를 통과하기 위해 10년간의 연구 개발이 필요합니다. 서브시스템은 종종 반도체의 생산 기간보다 길어지며 수명이 길어서 부품을 재설계해야 하므로 총 소유 비용이 증가합니다. 소규모 방위부는 풀 스펙트럼 솔루션에 자금을 제공하는 데 어려움을 겪고 있으며, 능력을 희박하게 하는 단계적인 리노베이션을 선택하고 있습니다. 그 결과 전자전 시장은 인증 루프를 단축하고 예산을 억제하기 위해 모듈식 오픈 시스템 접근 방식에 기여하고 있습니다.

부문 분석

전자 지원은 2024년 수익의 47.24%를 창출하였고, CAGR 8.39%로 확대될 전망입니다. 이 부문의 성장은 복잡한 도시 협곡에서 이미터의 위치를 확인하는 AI 대응 감지 어레이에 의해 지원됩니다. 또한 무선 주파수 데이터와 사이버 인텔리전스 피드를 융합시켜 통합된 상황 인식을 실현하는 조인트 올 도메인 컨셉도 수요에 공헌하고 있습니다.

전자공격은 적이 주파수를 홉할 때 마이크로초 단위로 재튜닝할 수 있는 인지 재머에 밀려나간 다음 큰 슬라이스로 이어집니다. 전자 보호는 노이즈 재밍 및 기만 스푸핑에 대한 통신을 강화해야 하기 때문에 새로운 관련성이 증가하고 있습니다. 이 3개의 기둥이 결합되어, 2030년까지 전자전 시장의 확대를 지지하는 호순환의 업그레이드 사이클이 태어납니다.

항공 플랫폼은 2024년 매출의 48.12%를 차지했으며, 고정익 항공기가 스펙트럼 지배 이니셔티브의 주요 무대임을 뒷받침하고 있습니다. 현재 함대 업그레이드는 능동형 전자 스캔 어레이 레이더와 직접 연결하여 공동 네트워크 전반에 걸쳐 위협 라이브러리를 공유하는 보다 가볍고 소프트웨어 정의 포드를 선호합니다. 회전익 함대는 단거리 방공 매복을 살아남기 위해 낮은 SWaP 자기 보호 스위트를 채택하고 추종합니다.

이제 막 시작되었지만, 우주 자산은 메가컨스텔레이션이 지구 저궤도(LEO)로 전자 지원 수신기를 이동시키고 모든 지구를 커버하기 위해 최고 11.80%의 연평균 복합 성장률(CAGR)을 기록하고 있습니다. 해군은 해안을 감시하는 잠수함의 전자 지원 마스트에 중점을 둡니다. 동시에 육군은 저비용 드론군으로부터 기동여단을 지키기 위해 트럭 탑재형 대 UAS 재머를 개발하고 있습니다.

지역 분석

북미는 2024년 수입의 40.33%를 차지했으며, 미국의 5년간 지출 210억 달러와 2025년도의 RDT&E 예산 1,410억 달러에 지원되고 있습니다. 캐나다의 NORAD 현대화와 멕시코의 신흥 방위 업그레이드는 부수적인 증가를 가져오지만 미국 조달은 지역 합계를 지배합니다. 갈륨의 조달은 여전히 대외적인 취약성을 남기고 있지만, 지역 산업 능력이 견고하기 때문에 공급망의 안전성이 확보되고 있습니다.

아시아태평양은 2025-2030년 CAGR이 9.91%로 가장 급성장할 것으로 전망되는 지역입니다. 중국 위성이 풍부한 Guowang 네트워크와 남중국해에서의 EW 전개는 일본, 한국, 호주, 인도의 대책을 촉구합니다. AUKUS의 기술 교류를 포함한 지역 협력은 공급자 기반을 다양화시키면서 자국의 능력을 가속시킵니다. 이러한 역학이 결합되어 해양 분쟁이 높은 작전상의 이해를 설정하는 이 지역의 전자전 시장이 확대됩니다.

NATO가 우크라이나에서 드러낸 능력의 격차를 인식하고 유럽은 꾸준한 확대를 기록하고 있습니다. 독일 유로파이터 개조와 기린테크 등 영국 인수는 소블린 개발을 추진하고 이탈리아 프리깃함 프로그램은 새로운 재밍 스위트를 통합하고 있습니다. 조달 자금을 모으는 EU의 노력은 재정 제약 내에서 수요를 더욱 안정시킵니다. 걸프 국가들은 2024년 방어 예산을 21.8% 증가한 1,954억 달러로 끌어올려 미사일 방위 및 UAV 방위를 중시합니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 서포트

목차

제1장 서론

- 조사의 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 지정학적 긴장의 고조 및 방위의 현대화

- EW 페이로드를 필요로 하는 무인 플랫폼의 급증

- 고급 EW를 필요로 하는 레이더 및 통신 위협의 진화

- 소형 무인기로 저SWaP EW를 가능하게 하는 COTS GaN

- 적응 재밍을 위한 AI/ML 구동형 인지 EW

- 위성 메가콘스텔레이션에 의한 궤도상의 기회

- 시장 성장 억제요인

- 높은 프로그램 비용 및 긴 개발 사이클

- 스펙트럼 관리 및 규제의 장애물

- EW 스위트 사이버 공격으로 인한 스푸핑 취약점

- 첨단 반도체의 수출 규제 강화

- 밸류체인 분석

- 규제 상황

- 기술적 전망

- Porter's Five Forces 분석

- 구매자의 협상력

- 공급기업의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업간 경쟁 관계의 강도

제5장 시장 규모 및 성장 예측

- 능력별

- 전자 공격

- 전자 보호

- 전자 서포트

- 플랫폼별

- 항공

- 바다

- 육상

- 우주

- 장치별

- 재머 시스템

- 레이더 경고 수신기

- 지향성 에너지 무기

- 대 UAS EW 스위트

- 기타 기기

- 최종 사용자별

- 공군

- 해군

- 육군

- 피트별

- OEM

- 레트로 핏 및 업그레이드

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 영국

- 프랑스

- 독일

- 러시아

- 기타 유럽

- 아시아태평양

- 중국

- 인도

- 일본

- 한국

- 기타 아시아태평양

- 남미

- 브라질

- 기타 남미

- 중동 및 아프리카

- 중동

- 사우디아라비아

- 아랍에미리트(UAE)

- 튀르키예

- 기타 중동

- 아프리카

- 남아프리카

- 기타 아프리카

- 북미

제6장 경쟁 구도

- 시장의 집중

- 전략적인 동향

- 시장 점유율 분석

- 기업 프로파일

- Lockheed Martin Corporation

- Northrop Grumman Corporation

- RTX Corporation

- L3Harris Technologies, Inc.

- BAE Systems plc

- Saab AB

- Thales Group

- Leonardo SpA

- Israel Aerospace Industries Ltd.

- Elbit Systems Ltd.

- HENSOLDT AG

- ASELSAN AS

- General Dynamics Corporation

- Rohde & Schwarz USA, Inc.

- Mercury Systems, Inc.

- Bharat Electronics Limited

- Indra Sistemas SA

- CACI International Inc.

- Textron Systems Corporation(Textron Inc.)

- Tata Advanced Systems Limited

제7장 시장 기회 및 전망

AJY 25.11.03The electronic warfare (EW) market size is USD 18.12 billion in 2025 and is forecasted to reach USD 27.50 billion by 2030, translating into an 8.70% CAGR.

Demand is lifted by rapid defense-modernization cycles, the spread of gallium-nitride semiconductors, artificial-intelligence-driven cognitive jamming, and the first operational moves toward space-based electronic-warfare constellations. Heightened geopolitical tension in Eastern Europe and the Indo-Pacific accelerates procurement programs as armed forces race to secure spectrum dominance. Airborne platforms remain the prime battleground, yet directed-energy payloads and counter-unmanned aerial system (counter-UAS) suites open additional value pools. Supply-chain risks around gallium and tightening semiconductor export rules inject volatility and stimulate reshoring strategies across North America and Europe. Competitive intensity is moderate, with legacy primes defending incumbent positions while smaller entrants exploit open-architecture mandates to field software-defined products that cut size, weight, and power (SWaP).

Global Electronic Warfare Market Trends and Insights

Escalating Geopolitical Tensions and Defense Modernization

Electronic warfare (EW) proved decisive during the Russia-Ukraine conflict, prompting NATO members to realign budgets toward spectrum-dominance programs. Germany is converting 15 Eurofighters and an A400M variant for dedicated electronic-attack duties. Parallel pressure in the South China Sea spurred Japan and South Korea to accelerate indigenous electronic-warfare roadmaps. Procurement now follows an urgent cadence independent of traditional multi-year cycles. Defense ministries increasingly bundle cyber and electronic-warfare line items to secure joint funding, cementing a demand pathway through 2030. Governments also prioritize sovereign supply chains to mitigate gallium scarcity, channeling grants into domestic semiconductor fabs.

Surge in Unmanned Platforms Requiring EW Payloads

Medium-altitude long-endurance (MALE) UAVs fly with modular pods such as Angry Kitten, enabling real-time jamming against peer threats. Commercial gallium-nitride chips allow high-power output without breaching strict weight envelopes, opening the electronic warfare market to small-unmanned-aerial-vehicle classes. Loyal-wingman concepts generate an installed-base multiplier effect because each crewed fighter may team with several autonomous escorts, all needing self-protect suites. Asia-Pacific operators field swarms for maritime surveillance, compelling equivalent counter-programs among US and Australian forces under AUKUS. The trend compresses development cycles, shifting value from hardware to agile firmware updates delivered over secure links.

High Program Cost and Long Development Cycles

Complex multi-band architectures demand decade-long R&D to pass electromagnetic-compatibility tests across air, sea, land, and space. Subsystems often outlive semiconductor production runs, forcing mid-life component re-designs that inflate total ownership cost. Smaller defense ministries struggle to fund full-spectrum solutions, opting for incremental retrofits that dilute capability. Consequently, the electronic warfare market tilts toward modular open-systems approaches to shorten certification loops and rein in budgets.

Other drivers and restraints analyzed in the detailed report include:

- Evolution of Radar and Communication Threats

- COTS GaN Enabling Low-SWaP EW on Small Drones

- Spectrum Management and Regulatory Hurdles

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Electronic support generated 47.24% of 2024 revenue and will expand at an 8.39% CAGR, the most significant slice of the electronic warfare market size for capabilities. The segment's growth is anchored in AI-enabled detection arrays that geolocate emitters in complex urban canyons. Demand also benefits from joint-all-domain concepts that fuse radio-frequency data with cyber-intelligence feeds for unified situational awareness.

Electronic attack follows as the next-largest slice, fueled by cognitive jammers able to retune in microseconds when adversaries hop frequencies. Electronic protection gains renewed relevance because forces must harden communications against noise jamming and deceptive spoofing. Together, the three pillars create a virtuous upgrade cycle that sustains wider electronic warfare market expansion through 2030.

Air platforms generated 48.12% of 2024 revenue, confirming fixed-wing aircraft as the prime theater for spectrum dominance initiatives. Fleet upgrades now favor lighter, software-defined pods that link directly with active-electronically-scanned-array radars and share threat libraries across joint networks. Rotary-wing fleets follow suit, adopting low SWaP self-protect suites to survive short-range air-defense ambushes.

Although still nascent, space assets post the highest 11.80% CAGR as mega-constellations move electronic-support receivers into low-Earth orbit (LEO) for global geolocation coverage. Sea and land platforms keep procurement steady: navies focus on submarine electronic-support masts that police littorals. At the same time, armies field truck-mounted counter-UAS jammers to protect maneuver brigades against low-cost drone swarms.

The Electronic Warfare (EW) Market Report is Segmented by Capability (Electronic Attack, Electronic Protection, and Electronic Support), Platform (Air, Sea, Land, and Space), Equipment (Jammer Systems, Radar Warning Receivers, and More), End-User (Air Force, Navy, and Army), Fit (OEM and Retrofit/Upgrades), and Geography (North America, Europe, and More). The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

North America retained 40.33% of 2024 revenue, anchored by the United States' USD 21 billion five-year outlay and a FY 2025 RDT&E budget of USD 141 billion. Canada's NORAD modernization and Mexico's nascent defense upgrades provide ancillary lift, but US procurements dominate regional totals. Robust local industrial capacity ensures secure supply chains, though gallium sourcing remains an external vulnerability.

Asia-Pacific is the fastest-growing geography, with a 9.91% CAGR between 2025 and 2030. China's satellite-rich Guowang network and EW deployments in the South China Sea encourage countermoves from Japan, South Korea, Australia, and India. Regional collaborations, including AUKUS technology exchanges, accelerate indigenous capability while diversifying supplier bases. Combined, these dynamics broaden the electronic warfare market in a region where maritime disputes set high operational stakes.

Europe registers steady expansion as NATO acknowledges capability gaps exposed in Ukraine. Germany's Eurofighter conversions and the United Kingdom's acquisitions, such as Kirintec, push sovereign development, while Franco-Italian frigate programs integrate new jamming suites. EU initiatives to pool procurement funds further stabilize demand amid fiscal constraints. The Middle East and Africa add supplemental growth; Gulf states lifted defense budgets 21.8% to USD 195.4 billion in 2024, emphasizing counter-missile and UAV defenses.

- Lockheed Martin Corporation

- Northrop Grumman Corporation

- RTX Corporation

- L3Harris Technologies, Inc.

- BAE Systems plc

- Saab AB

- Thales Group

- Leonardo S.p.A.

- Israel Aerospace Industries Ltd.

- Elbit Systems Ltd.

- HENSOLDT AG

- ASELSAN A.S.

- General Dynamics Corporation

- Rohde & Schwarz USA, Inc.

- Mercury Systems, Inc.

- Bharat Electronics Limited

- Indra Sistemas S.A.

- CACI International Inc.

- Textron Systems Corporation (Textron Inc.)

- Tata Advanced Systems Limited

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Escalating geopolitical tensions and defence modernization

- 4.2.2 Surge in unmanned platforms requiring EW payloads

- 4.2.3 Evolution of radar/comm threats necessitating advanced EW

- 4.2.4 COTS GaN enabling low-SWaP EW on small drones

- 4.2.5 AI/ML-driven cognitive EW for adaptive jamming

- 4.2.6 Orbital opportunities from satellite mega-constellations

- 4.3 Market Restraints

- 4.3.1 High program cost and long development cycles

- 4.3.2 Spectrum management and regulatory hurdles

- 4.3.3 Cyber-enabled spoofing vulnerability of EW suites

- 4.3.4 Tightening export controls on advanced semiconductors

- 4.4 Value Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Bargaining Power of Buyers

- 4.7.2 Bargaining Power of Suppliers

- 4.7.3 Threat of New Entrants

- 4.7.4 Threat of Substitute Products

- 4.7.5 Intensity of Competitive Rivalry

5 MARKET SIZE AND GROWTH FORECASTS (VALUE)

- 5.1 By Capability

- 5.1.1 Electronic Attack

- 5.1.2 Electronic Protection

- 5.1.3 Electronic Support

- 5.2 By Platform

- 5.2.1 Air

- 5.2.2 Sea

- 5.2.3 Land

- 5.2.4 Space

- 5.3 By Equipment

- 5.3.1 Jammer Systems

- 5.3.2 Radar Warning Receivers

- 5.3.3 Directed Energy Weapons

- 5.3.4 Counter-UAS EW Suites

- 5.3.5 Other Equipments

- 5.4 By End-User

- 5.4.1 Air Force

- 5.4.2 Navy

- 5.4.3 Army

- 5.5 By Fit

- 5.5.1 OEM

- 5.5.2 Retrofit/Upgrades

- 5.6 By Geography

- 5.6.1 North America

- 5.6.1.1 United States

- 5.6.1.2 Canada

- 5.6.1.3 Mexico

- 5.6.2 Europe

- 5.6.2.1 United Kingdom

- 5.6.2.2 France

- 5.6.2.3 Germany

- 5.6.2.4 Russia

- 5.6.2.5 Rest of Europe

- 5.6.3 Asia-Pacific

- 5.6.3.1 China

- 5.6.3.2 India

- 5.6.3.3 Japan

- 5.6.3.4 South Korea

- 5.6.3.5 Rest of Asia-Pacific

- 5.6.4 South America

- 5.6.4.1 Brazil

- 5.6.4.2 Rest of South America

- 5.6.5 Middle East and Africa

- 5.6.5.1 Middle East

- 5.6.5.1.1 Saudi Arabia

- 5.6.5.1.2 United Arab Emirates

- 5.6.5.1.3 Turkey

- 5.6.5.1.4 Rest of Middle East

- 5.6.5.2 Africa

- 5.6.5.2.1 South Africa

- 5.6.5.2.2 Rest of Africa

- 5.6.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles {(includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)}

- 6.4.1 Lockheed Martin Corporation

- 6.4.2 Northrop Grumman Corporation

- 6.4.3 RTX Corporation

- 6.4.4 L3Harris Technologies, Inc.

- 6.4.5 BAE Systems plc

- 6.4.6 Saab AB

- 6.4.7 Thales Group

- 6.4.8 Leonardo S.p.A.

- 6.4.9 Israel Aerospace Industries Ltd.

- 6.4.10 Elbit Systems Ltd.

- 6.4.11 HENSOLDT AG

- 6.4.12 ASELSAN A.S.

- 6.4.13 General Dynamics Corporation

- 6.4.14 Rohde & Schwarz USA, Inc.

- 6.4.15 Mercury Systems, Inc.

- 6.4.16 Bharat Electronics Limited

- 6.4.17 Indra Sistemas S.A.

- 6.4.18 CACI International Inc.

- 6.4.19 Textron Systems Corporation (Textron Inc.)

- 6.4.20 Tata Advanced Systems Limited

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-space and Unmet-Need Assessment