|

시장보고서

상품코드

1850230

방사선 정보 시스템 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Global Radiology Information Systems - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

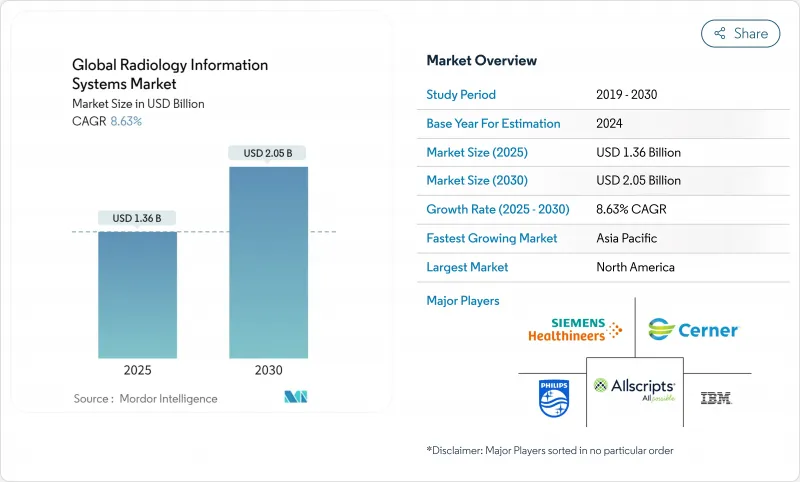

방사선 정보 시스템 시장은 2025년에 13억 6,000만 달러로 평가되었고, CAGR은 9.12%를 나타낼 것으로 예측되며 2030년에는 21억 1,000만 달러에 달할 전망입니다.

전국의 상호운용성 의무화, 업무 부담을 가중시키는 방사선과 의사 부족 현상, 클라우드 네이티브 아키텍처를 장려하는 강화된 사이버 보안 요구사항이 성장을 주도하고 있습니다. 통합 기업 플랫폼은 일원화된 기록 내에서 예약, 보고, 청구 업무를 동기화하기 때문에 구매 결정에서 여전히 우위를 점하고 있으나, 모듈식 및 사용량 기반 전개 방식을 선호하는 외래 영상의학과 및 원격 방사선과 네트워크에서는 독립형 솔루션이 틈새 시장을 개척하고 있습니다. 의료기관들이 확장 가능한 용량과 자본 위험 감소를 추구함에 따라 클라우드 도입이 가속화되고 있으나, 여전히 많은 기관이 데이터 주권 규정 준수를 위해 온프레미스 설치를 의존하고 있습니다. 병원들이 실시간 데이터 공유 규정을 충족하기 위해 노후화된 인프라를 재구축함에 따라, 구현 서비스, AI 기반 분석, 강력한 제로 트러스트 보안을 패키지로 제공하는 벤더들이 신규 계약을 따낼 유리한 위치에 있습니다.

세계의 방사선 정보 시스템 시장 동향 및 인사이트

증가하는 만성 질환의 글로벌 부담

2045년까지 암 발병률이 42% 증가할 것으로 예상되며, 이는 영상 처리량과 정보 관리에 지속적인 부담을 가중시킬 전망입니다. 병원과 외래 센터들은 증가하는 검사량을 체계화하고 장기 추적 관리를 자동화하여 의료진이 미세한 질병 진행을 조기에 발견할 수 있도록 지원하는 AI 준비형 RIS 환경을 구축 중입니다. 국립암연구소(NCI)가 2024년 2만 4,000명 참가자를 대상으로 다중 암 검진 네트워크를 출범한 것은 확장 가능한 데이터 인프라가 필수적인 이유를 강조합니다. 공급업체들은 이제 기존 영상에 숨겨진 위험 신호를 포착하는 고급 분석 기능을 내장하여 가치 기반 보상 체계에 부합하는 맞춤형 감시 프로그램을 개선하고 있습니다.

전사적 디지털화와 전자의무기록(EHR)과의 긴밀한 통합

의료 시스템 경영진의 72%가 RIS-EHR 융합에 기반한 디지털 전환 이니셔티브로 실질적인 워크플로우 개선 효과를 보고합니다. 실시간 영상, 주문, 결과 교환은 중복 데이터 입력을 줄이고 사무적 오류율을 낮춥니다. 에픽 시스템즈는 2023년 EHR 시장 점유율 39.1%로 성장했으며, 정보학 통합을 강화하기 위해 100개 이상의 영상 중심 AI 기능을 구축 중입니다. 이는 플랫폼 리더들이 원활한 방사선 모듈을 통해 어떻게 락인(lock-in)을 창출하는지 보여줍니다. RIS 공급업체들은 표준화된 FHIR API로 이러한 생태계를 보완하며, 전문 분야별 분석을 통해 벤더 차별화를 유지합니다.

이미지 데이터 사이버 보안 보험료 상승

의료 제공자의 88%가 연간 최소 한 번 이상의 사이버 공격을 겪으며, 영상 아카이브는 랜섬웨어의 주요 표적입니다. 2020년 버몬트 대학 헬스 네트워크의 침해 사고는 6,300만 달러의 손실과 39일간의 서비스 중단을 초래하며, 부적절한 보안 통제의 숨겨진 비용을 부각시켰습니다. 보험사들은 총소유비용을 부풀리는 높은 보험료로 대응합니다. 클라우드 하이퍼스케일러들은 제로 트러스트 기능과 관리형 탐지 서비스를 번들로 제공하며 대응하지만, 데이터 거주 규정으로 인해 일부 병원은 여전히 현지 데이터 센터에 묶여 있습니다.

부문 분석

통합 플랫폼은 2025년 매출의 69.14%를 차지했으며, 이는 의료 시스템이 등록, 예약, 작업 목록, 청구 기능을 단일 공급업체에 의존하는 것을 선호함을 입증합니다. 이러한 플랫폼의 규모의 경제는 인터페이스 유지보수를 줄이고 거버넌스를 중앙화합니다. 독립형 솔루션은 9.65%의 연평균 성장률(CAGR)을 보이며 성장 중인데, 이는 전문 영상 센터와 원격 방사선 네트워크가 기업 라이선싱의 부담 없이 가볍고 클라우드 우선 도구를 갈망하기 때문입니다. RIS 공급업체들이 기업 구매자를 유치하기 위해 고급 오케스트레이션 기능을 내장하면서 벤더 통합이 가속화되고 있습니다.

Epic Systems는 2023년 153개 급성기 병원을 추가했으며, 오라클 헬스는 거절률을 낮추는 AI 기반 사전 승인을 도입했습니다. 이러한 움직임은 분석이 새로운 경쟁 장이 되었음을 보여줍니다. 민첩한 기업들은 주류 EHR에 연결되는 모듈식 API 중심 설계로 대응하며, 고객을 단일화된 스택에 묶어두던 전환 마찰을 줄이고 있습니다.

CTO들이 오프사이트 데이터 저장 의무를 여전히 경계하는 탓에 온프레미스 설치가 65.57%로 여전히 우세합니다. 그러나 CIO들이 탄력적 확장성과 아웃소싱 보안에 우선순위를 두면서 클라우드 구독은 연평균 9.81% 성장률을 기록 중입니다. 의료기관들은 인프라 계약에 연간 평균 3,800만 달러를 지출하지만 할당 용량의 44%만 활용하고 있어, 현재 지출 범위 내에서도 최적화 여지가 있음을 시사합니다.

COVID-19의 긴급 상황은 직원들이 원격 판독으로 전환하면서 고정형 데이터센터의 취약점을 드러냈습니다. 의료 시스템은 이제 수요 급증 시 초과 부하를 클라우드로 분산하는 하이브리드 모델로 위험을 분산하고 있습니다. GE 헬스케어와 AWS의 제휴, 마이크로소프트의 에픽용 영상 클라우드 같은 전략적 동맹은 규정 준수 제어와 지역별 데이터 저장소를 패키징하여 이러한 전환을 가속화하고 있습니다.

지역별 분석

북미는 21세기 치료법(21st Century Cures Act)과 클라우드 파일럿 및 AI 시험을 지원하는 강력한 벤처 자금의 영향으로 2025년 전 세계 매출의 49.53%를 차지했습니다. 서터 헬스(Sutter Health)의 10억 달러 규모 영상 AI 파트너십은 이러한 투자 규모를 대표합니다. 2024년 7월부터 시행된 의무적 24시간 보고서 공개 규정은 병원들이 기존 RIS 대기열을 전면 개편하도록 강제하여 점진적 라이선스 업그레이드를 촉진했습니다.

아시아태평양 지역은 10.34%의 연평균 성장률(CAGR)로 가장 빠르게 성장하는 시장입니다. 일본의 디지털 전환(DX) 프로그램은 구조화된 영상 데이터에 대한 국가적 품질 기준을 설정하여 병원 컨소시엄들이 상호운용 가능한 플랫폼으로의 이전을 장려하고 있습니다. 중국은 대규모 공공 예산을 지방 클라우드 데이터 센터에 투입하며, 현지화 언어 지원과 동시에 HL7 호환성을 유지하는 RIS 수요를 촉진하고 있습니다. 인도의 원격의료 이니셔티브는 농촌 진단에 대한 인센티브 지급과 연계되어 저대역폭 환경에 적응하는 웹 기반 RIS 구매를 촉진합니다.

유럽의 규제 환경은 2025년 1월 유럽 건강 데이터 공간(European Health Data Space) 규정이 발효되며 변모했습니다. 이 규정은 2029년까지 단계적으로 도입될 공통 데이터 사양을 규정하여 RIS 공급업체에게 인증을 위한 명확한 로드맵을 제공합니다. GE 헬스케어의 영국 31개 병원을 대상으로 한 Nuffield Health와의 2억 4,900만 달러 규모 AI 영상 계약은 EHDS 완전 시행에 앞서 공급업체들이 인프라를 미래에 대비하는 방식을 보여줍니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 지원

목차

제1장 서론

- 조사의 전제조건과 시장의 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 만성 질환의 전 세계적 부담 증가

- 전사적 디지털화와 전자건강기록(EHR)과의 긴밀한 통합

- 미국 ONC 정보 차단 규정 및 계획 중인 EU 헬스 데이터 스페이스와 같은 상호운용성 의무화

- 방사선 처리량에 대한 보상 체계인 가치 기반 의료 인센티브

- 국가 수준의 암 검진 확대(저선량 CT 등)

- 2차 및 3차 병원에서 원격 방사선 서비스 통합업체 부상

- 시장 성장 억제요인

- 영상 데이터에 대한 사이버 보안 보험료 상승

- 고액의 초기 라이선스료, 워크플로우의 재설계 비용, 인터페이스 작업

- 시스템 활용도를 제한하는 방사선 전문의 인력 부족

- 다국적 클라우드 도입을 복잡하게 만드는 데이터 주권 규정

- 가치/공급망 분석

- 규제 상황

- 기술의 전망

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

제5장 시장 규모와 성장 예측

- 유형별

- 통합형 RIS

- 독립형 RIS

- 전개 모드별

- 온프레미스

- 클라우드 기반/웹 호스팅

- 컴포넌트별

- 하드웨어

- 소프트웨어

- 서비스

- 최종 사용자별

- 병원과 의료 시스템

- 진단 이미지 센터

- 외래수술센터(ASC)

- 원격 방사선 진단 제공업체

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 인도

- 한국

- 호주

- 기타 아시아태평양

- 중동

- GCC

- 남아프리카

- 기타 중동

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 북미

제6장 경쟁 구도

- 시장 집중도

- 시장 점유율 분석

- 기업 프로파일

- Epic Systems Corporation

- Oracle Health(Cerner)

- GE HealthCare

- Siemens Healthineers

- Koninklijke Philips NV

- Sectra AB

- Agfa HealthCare

- RamSoft Inc.

- Fujifilm Healthcare

- Change Healthcare

- INFINITT Healthcare

- Visage Imaging

- Allscripts Healthcare Solutions

- McKesson Corporation

- MedInformatix Inc.

- NextGen Healthcare

- Varian Medical Systems

- Konica Minolta Healthcare Americas

- Merative(Merge PACS)

- 3M

제7장 시장 기회와 장래의 전망

HBR 25.11.17The radiology information system market reached USD 1.36 billion in 2025 and is forecast to climb to USD 2.11 billion by 2030 as it expands at a 9.12% CAGR.

Growth is fueled by nationwide interoperability mandates, mounting radiologist shortages that amplify workflow pressures, and heightened cybersecurity requirements that encourage cloud-native architectures. Integrated enterprise platforms continue to dominate procurement decisions because they synchronize scheduling, reporting, and billing inside a unified record, yet stand-alone solutions are carving a niche in outpatient imaging and teleradiology networks that prefer modular, pay-as-you-go deployments. Cloud adoption is accelerating as providers seek scalable capacity and lower capital risk, even while many still rely on on-premise installations for data-sovereignty compliance. Vendors that bundle implementation services, AI-enabled analytics, and robust zero-trust security are best placed to win new contracts as hospitals re-platform antiquated infrastructure to meet real-time data-sharing rules.

Global Radiology Information Systems Market Trends and Insights

Escalating Global Burden of Chronic Diseases

Cancer incidence is forecast to climb 42% by 2045, a trend that places sustained pressure on imaging throughput and information management . Hospitals and outpatient centers are deploying AI-ready RIS environments that catalogue rising study volumes and automate longitudinal follow-up, ensuring clinicians detect subtle disease progression early. The National Cancer Institute's 2024 launch of a multi-cancer detection screening network covering 24,000 participants emphasizes why scalable data infrastructure is indispensable. Vendors now embed advanced analytics that flag risk cues hidden in prior images, improving personalized surveillance programs that align with value-based reimbursement.

Enterprise-wide Digitization and Tight Integration with Electronic Health Record

Seventy-two percent of health-system executives report tangible workflow gains from digital transformation initiatives that hinge on RIS-EHR convergence. Real-time image, order, and results exchange trims redundant data entry and lowers clerical error rates. Epic Systems grew to 39.1% EHR market share in 2023 and is building over 100 imaging-focused AI features to tighten informatics integration, illustrating how platform leaders create lock-in through seamless radiology modules. RIS suppliers complement these ecosystems with standardized FHIR APIs that preserve vendor differentiation through specialty-specific analytics.

Escalating Cybersecurity Insurance Premiums for Imaging Data

Eighty-eight percent of providers endure at least one cyberattack yearly, and imaging archives are prized ransomware targets. The 2020 breach at University of Vermont Health Network triggered USD 63 million in losses and 39 days of downtime, highlighting the hidden cost of inadequate security controls. Insurers respond with steep premiums that inflate total cost of ownership. Cloud hyperscalers counter by bundling zero-trust features and managed detection services, yet data-residency rules keep some hospitals tethered to local data centers.

Other drivers and restraints analyzed in the detailed report include:

- Emerging Interoperability Mandates Such as the US ONC Information-Blocking Rule and Planned EU Health Data Space

- Value-based-care Incentives Rewarding Radiology Throughput

- Large Upfront Licence Fees, Workflow Re-engineering Costs and Interface Work

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Integrated platforms commanded 69.14% of 2025 revenue, proof that health-systems value a single vendor for registration, scheduling, worklist, and billing. Their economies of scale reduce interface maintenance and centralize governance. Stand-alone solutions grow at 9.65% CAGR because specialty imaging centers and teleradiology networks crave lightweight, cloud-first tools without the overhead of enterprise licensing. Vendor consolidation is accelerating as RIS suppliers embed advanced orchestration to attract enterprise buyers.

Epic Systems added 153 acute hospitals in 2023, while Oracle Health introduced AI-powered prior authorization that trims denials. These moves show that analytics is the new battleground. Nimbler firms counter with modular, API-centric designs that plug into mainstream EHRs, reducing the switching friction that once locked customers into monolithic stacks.

On-premise installations still dominate at 65.57% because CTOs remain wary of off-site data storage mandates. Yet cloud subscriptions post 9.81% CAGR as CIOs prioritize elastic scaling and outsourced security. Providers spend USD 38 million per year on average for infrastructure contracts but only tap 44% of provisioned capacity, indicating headroom for optimization within the current spend envelope.

The COVID-19 emergency exposed vulnerabilities in fixed data centers when staff shifted to remote reading. Health-systems now hedge with hybrid models that burst excess load to the cloud during peak demand. Strategic alliances such as GE HealthCare with Amazon Web Services and Microsoft's imaging cloud for Epic accelerate this transition by packaging compliance controls and regional data stores.

The Radiology Information System Market Report Segments the Industry Into by Type (Integrated Radiology Information System, Stand-Alone Radiology Information System), by Deployment Mode (On-Premise, Cloud-Based), by Component (Hardware, Software, Services), End User (Diagnostic Imaging Centers, Ambulatory Surgical Centers, and More), and Geography. The Market Sizes and Forecasts are Provided in Terms of Value (USD).

Geography Analysis

North America delivered 49.53% of 2025 worldwide revenue, buoyed by the 21st Century Cures Act and robust venture funding that bankrolls cloud pilots and AI trials. Sutter Health's USD 1 billion imaging AI partnership typifies the investment scale. Mandatory 24-hour report release windows, enforced since July 2024, forced hospitals to overhaul legacy RIS queues, supporting incremental license upgrades.

Asia-Pacific is the fastest climber with a 10.34% CAGR. Japan's DX program sets national quality standards for structured image data, encouraging hospital consortia to migrate to interoperable platforms . China channels large public budgets into provincial cloud data centers, pushing demand for RIS that localize language yet maintain HL7 compatibility. India's telehealth initiatives, laced with incentive payments for rural diagnostics, stimulate purchases of web-based RIS that adapt to low-bandwidth settings.

Europe's regulatory landscape transformed in January 2025 when the European Health Data Space regulation took effect. The rule prescribes common data specifications that will be phased in through 2029, giving RIS vendors a defined roadmap for certification. GE HealthCare's USD 249 million AI imaging deal with Nuffield Health covering 31 UK hospitals signals how providers are future-proofing infrastructure ahead of full EHDS enforcement.

- Epic Systems

- Oracle Health (Cerner)

- GE Healthcare

- Siemens Healthineers

- Koninklijke Philips

- Sectra

- Agfa HealthCare

- Ram Soft

- FUJIFILM

- Change Healthcare

- INFINITT Healthcare

- Visage Imaging

- Allscripts

- Mckesson

- MedInformatix Inc.

- NextGen Healthcare

- Varian Medical Systems

- Konica Minolta Healthcare Americas

- Merative (Merge PACS)

- 3M

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Escalating global burden of chronic diseases

- 4.2.2 Enterprise-wide digitization and tight integration with electronic health record

- 4.2.3 Emerging interoperability mandates such as the US ONC Information-Blocking Rule and planned EU Health Data Space

- 4.2.4 Value-based-care incentives rewarding radiology throughput

- 4.2.5 National cancer-screening expansions (e.g., low-dose CT)

- 4.2.6 Rise of teleradiology service aggregators in Tier-2/3 hospitals

- 4.3 Market Restraints

- 4.3.1 Escalating cybersecurity insurance premiums for imaging data

- 4.3.2 Large upfront licence fees, workflow re-engineering costs and interface work

- 4.3.3 Radiologist staffing shortages limiting system utilisation

- 4.3.4 Data-sovereignty rules complicating multi-country cloud roll-outs

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Threat of New Entrants

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Bargaining Power of Suppliers

- 4.7.4 Threat of Substitutes

- 4.7.5 Intensity of Competitive Rivalry

5 Market Size & Growth Forecasts (Value)

- 5.1 By Type

- 5.1.1 Integrated RIS

- 5.1.2 Stand-alone RIS

- 5.2 By Deployment Mode

- 5.2.1 On-premise

- 5.2.2 Cloud-based / Web-hosted

- 5.3 By Component

- 5.3.1 Hardware

- 5.3.2 Software

- 5.3.3 Services

- 5.4 By End User

- 5.4.1 Hospitals & Health Systems

- 5.4.2 Diagnostic Imaging Centers

- 5.4.3 Ambulatory Surgical Centers

- 5.4.4 Teleradiology Providers

- 5.5 By Geography

- 5.5.1 North America

- 5.5.1.1 United States

- 5.5.1.2 Canada

- 5.5.1.3 Mexico

- 5.5.2 Europe

- 5.5.2.1 Germany

- 5.5.2.2 United Kingdom

- 5.5.2.3 France

- 5.5.2.4 Italy

- 5.5.2.5 Spain

- 5.5.2.6 Rest of Europe

- 5.5.3 Asia-Pacific

- 5.5.3.1 China

- 5.5.3.2 Japan

- 5.5.3.3 India

- 5.5.3.4 South Korea

- 5.5.3.5 Australia

- 5.5.3.6 Rest of Asia-Pacific

- 5.5.4 Middle East

- 5.5.4.1 GCC

- 5.5.4.2 South Africa

- 5.5.4.3 Rest of Middle East

- 5.5.5 South America

- 5.5.5.1 Brazil

- 5.5.5.2 Argentina

- 5.5.5.3 Rest of South America

- 5.5.1 North America

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Market Share Analysis

- 6.3 Company profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products & Services, and Recent Developments)

- 6.3.1 Epic Systems Corporation

- 6.3.2 Oracle Health (Cerner)

- 6.3.3 GE HealthCare

- 6.3.4 Siemens Healthineers

- 6.3.5 Koninklijke Philips N.V.

- 6.3.6 Sectra AB

- 6.3.7 Agfa HealthCare

- 6.3.8 RamSoft Inc.

- 6.3.9 Fujifilm Healthcare

- 6.3.10 Change Healthcare

- 6.3.11 INFINITT Healthcare

- 6.3.12 Visage Imaging

- 6.3.13 Allscripts Healthcare Solutions

- 6.3.14 McKesson Corporation

- 6.3.15 MedInformatix Inc.

- 6.3.16 NextGen Healthcare

- 6.3.17 Varian Medical Systems

- 6.3.18 Konica Minolta Healthcare Americas

- 6.3.19 Merative (Merge PACS)

- 6.3.20 3M

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-need Assessment