|

시장보고서

상품코드

1851217

인도의 핀테크 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)India Fintech - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

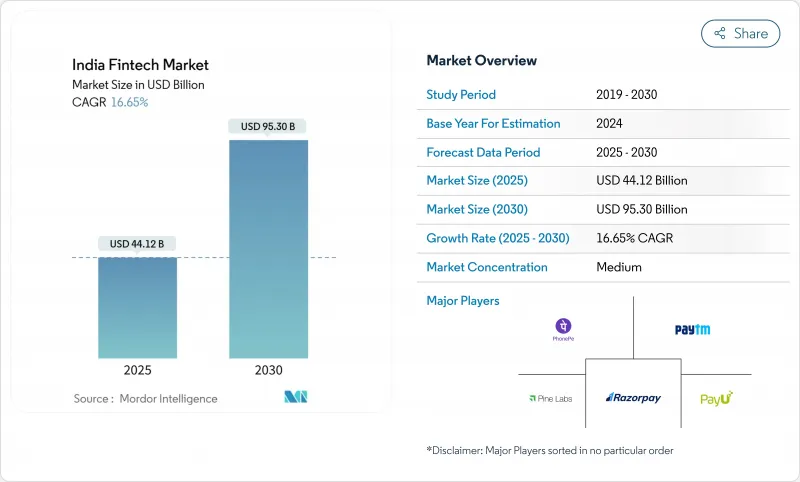

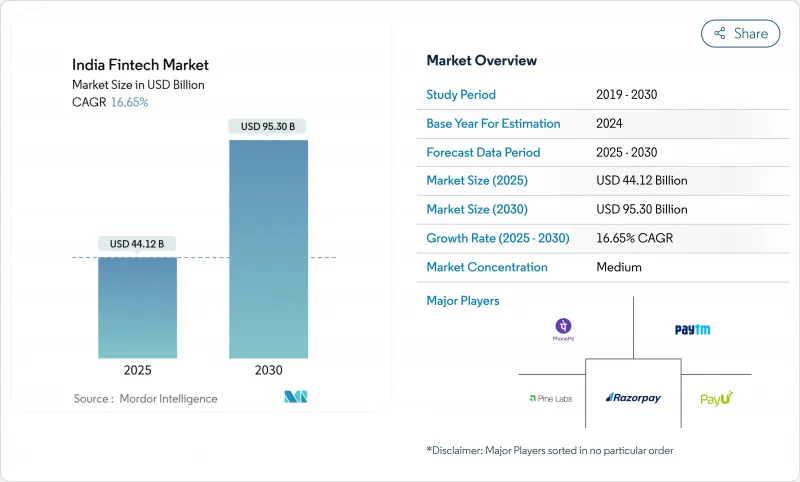

인도 핀테크 시장의 2025년 시장 규모는 441억 2,000만 달러, 2030년에는 953억 달러로 확대될 것으로 예측되며, 2025-2030년 CAGR은 16.65%를 나타낼 전망입니다.

정부의 일관된 지원, 저렴한 모바일 데이터, UPI 및 Aadhaar와 같은 원활한 디지털 공공 인프라가 액세스를 확대하고, 배송 비용을 압축하며, 제품 혁신을 촉진합니다. 스마트폰의 급속한 보급이 계속해서 총대응 인구를 확대하는 한편, 밀레니얼 세대와 Z세대의 부의 창출이 디지털 퍼스트의 투자 상품과 크레디트 상품에 대한 수요를 환기하고 있습니다. 결제 주도의 슈퍼 앱이 대출, 보험, 부유층에 가로 전개하고, 전문적인 과제가 프리미엄 크레딧, 기그 워커 파이낸스, 크로스 보더 결제로 수익성이 높은 틈새를 개척하는 가운데, 경쟁은 여전히 치열합니다. 티아Ⅱ와 티아Ⅲ의 도시에서의 진입이 증가하고 국제적인 UPI와의 연계가 진행됨에 따라 고객 부문와 지역 간의 성장 기회가 구조적으로 확대되고 있습니다.

인도의 핀테크 시장 동향과 인사이트

정부가 구축한 디지털 공공 인프라가 대중 시장에의 보급을 가속

UPI의 월간 취급고는 2024년 11월에 150억 건을 넘어, 취급액은 2,800억 달러에 달했습니다. Aadhaar 지원 eKYC는 온보딩 비용을 15-20달러에서 0.5달러로 줄였으며, 공급업체는 저소득층 사용자에게도 이익을 제공하는 서비스를 제공할 수 있습니다. 현재 5억 800만 명이 넘는 인도인들이 JAM의 삼위일체를 통해 공식 금융 서비스에 접근하고 결제, 대출, 보험 인도의 핀테크 시장 풀을 확대하고 있습니다. 4,270억 달러를 초과하는 직접 급여 송금으로 일상적인 거래에 디지털 레일이 정착되었습니다. 개방적이고 상호 운용 가능한 아키텍처는 민간 기업의 통합 마찰을 완화하고 나아가 제품 출시와 부문을 넘어서는 협업에 박차를 가하고 있습니다.

계정 어그리게이터 프레임워크가 데이터 중심의 신용을 확보

2021년 서비스가 시작된 이래, AA 시스템은 검증된 금융기록을 동의에 근거하여 공유할 수 있게 되었고, 대출자는 공식적인 이력이 없는 차용자의 스코어링을 할 수 있게 되었습니다. 2025년까지 중소기업과 소매 고객에게 3,000억 달러에 가까운 신용 흐름을 제공할 예정입니다. 공공 요금 인보이스 및 거래 데이터를 인출할 수 있으므로 승인 시간이 단축되고 부채 불이행 위험이 줄어듭니다. 정책 입안자는 AA를 혁신과 소비자 보호의 균형을 맞추는 미래의 디지털 신용 레일의 초석으로 간주합니다.

RBI의 디지털 렌딩과 FLDG의 엄격화로 컴플라이언스 비용 상승

2022년에 발행되고 2023년에 갱신된 규제는 차용자와 규제 대상 사업자 간의 직접적인 자금 흐름, 상세한 APR의 공개, 대출 낙하 보증의 상한을 대출 포트폴리오의 5%로할 것을 의무화하고 있습니다. 컴플라이언스에 대한 지출은 15-20% 상승하여 중소 금융 기관을 압박하고 있습니다. 쿨링 오프와 데이터 보존의 의무화는 단기 상품의 재검토를 촉구하고, 사업 확대 계획을 늦추고, 인도 핀테크 시장의 수익성을 저하시키고 있습니다.

부문 분석

2024년 인도의 핀테크 시장 점유율은 디지털 결제가 42.9%를 차지하며, 이는 2024년도 UPI 거래 1,310억 건에 뒷받침되었습니다. 스마트폰의 지속적인 보급과 가맹점 수락으로 인해 수익모델이 부가가치 서비스로 이동하는 가운데도 이 부문은 고성장을 유지할 것으로 예측됩니다. 업계의 기존 기업은 크레딧, 보험, 부유층을 위한 상품을 거듭함으로써 이용자의 라이프사이클을 늘리고, 고객 1인당 이익률을 높임으로써 이용자와의 관계를 깊게 하고 있습니다. 세계 하이테크 대기업, 은행, 국산 기업이 매일 거래 흐름을 둘러싸고 싸우기 때문에 경쟁의 치열성이 높아지고 있습니다.

네오뱅킹은 2030년까지 연평균 복합 성장률(CAGR)이 19.62%로 모든 제안 중 가장 빨라질 것으로 예측됩니다. 디지털 전문 과제들은 허가받은 은행과 제휴하여 풀스택 모바일 계좌, 자동 예산 조직, 프리랜서 및 중소기업을 위한 대체 대출을 제공합니다. 규제 프레임워크가 성숙하고 API가 표준화됨에 따라 네오뱅크는 도시 지역의 엘리트에 그치지 않고 지역 언어 인터페이스와 부문에 특화된 서비스를 제공할 때까지 확장합니다. 네오뱅크는 낮은 오버헤드와 함께 고객 기반의 확대로 인도의 핀테크 시장 규모에 대한 기여도를 꾸준히 증가하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 지원

목차

제1장 서론

- 조사 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 정부 구축의 디지털 공공 인프라(UPI, Aadhaar, OCEN)가 대중 시장 보급을 가속

- 어카운트 어그리게이터의 프레임워크 데이터 주도 신용 인수를 해방

- E-Commerce와 기그 이코노미 플랫폼으로부터의 임베디드형 금융 수요

- GST 후 중소기업의 공식화에 의해 새로운 중소기업의 핀테크 수요 풀이 창출

- 밀레니얼 세대와 Gen-Z 세대의 자산 형성이 저비용의 로보 어드바이저 보급을 견인

- 국경을 넘은 UPI 연계(싱가포르, UAE 등)가 새로운 송금 수익 창출

- 시장 성장 억제요인

- RBI에 의한 디지털 렌딩과 FLDG의 엄격화로 컴플라이언스 코스트가 상승

- 제로 MDR 정책은 지불 게이트웨이의 이익 풀을 압축

- 소비자의 신뢰를 해치는 사이버 사기 사건의 심각화

- 2022년 이후의 자금 조달 위기가 스케일 업 자금을 제약

- 가치/공급망 분석

- 규제와 기술의 전망

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 공급기업의 협상력

- 구매자의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

- 투자·자금 동향 분석

제5장 시장 규모와 성장 예측

- 서비스 제안별

- 디지털 결제

- 디지털 대출 및 금융

- 디지털 투자

- 인슈어테크

- 네오뱅킹

- 최종 사용자별

- 소매

- 기업

- 사용자 인터페이스별

- 모바일 애플리케이션

- 웹/브라우저

- POS/IoT 기기

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Paytm(One97 Communications Ltd)

- PhonePe Pvt Ltd

- Razorpay Software Pvt Ltd

- Pine Labs Pvt Ltd

- PayU Payments Pvt Ltd

- BharatPe(Resilient Innovations Pvt Ltd)

- MobiKwik(One MobiKwik Systems Ltd)

- PolicyBazaar(PB Fintech Ltd)

- Zerodha Broking Ltd

- Upstox(RKSV Securities India Pvt Ltd)

- Groww(Nextbillion Technology Pvt Ltd)

- Cred Financial Technologies Pvt Ltd

- Slice(GaragePreneurs Internet Pvt Ltd)

- KreditBee(Finnov Pvt Ltd)

- Lendingkart Finance Ltd

- Capital Float(Axio Digital)

- NeoGrowth Credit Pvt Ltd

- Navi Technologies Ltd

- Jupiter(Amica Finance Pvt Ltd)

- NIYO Solutions Pvt Ltd

제7장 시장 기회와 향후 전망

KTH 25.11.12The India fintech market is valued at USD 44.12 billion in 2025 and is forecasted to advance to USD 95.30 billion by 2030, translating into a solid 16.65% CAGR during 2025-2030.

Consistent government backing, inexpensive mobile data, and seamless digital public infrastructure such as UPI and Aadhaar are widening access, compressing delivery costs, and encouraging product innovation. Rapid gains in smartphone penetration continue to expand the total addressable population, while millennial and Gen-Z wealth creation fuels demand for investment and credit products that are digital first. Competition remains intense as payments-led super-apps move laterally into lending, insurance, and wealth, and as specialist challengers carve profitable niches in premium credit, gig-worker finance, and cross-border payments. Rising participation from Tier II and Tier III cities, together with international UPI linkages, signals a structural broadening of growth opportunities across customer segments and geographies.

India Fintech Market Trends and Insights

Government-Built Digital Public Infrastructure Accelerating Mass-Market Adoption

Monthly UPI volumes exceeded 15 billion in November 2024, moving USD 280 billion in value. Aadhaar-enabled eKYC has cut onboarding costs from USD 15-20 to USD 0.5, allowing providers to serve low-income users profitably. More than 508 million Indians now access formal financial services through the JAM trinity, enlarging the India fintech market pool for payments, lending, and insurance. Direct benefit transfers delivered over USD 427 billion have entrenched digital rails in everyday transactions. The open, interoperable architecture reduces integration friction for private players, which in turn spurs product launches and cross-sector collaborations.

Account Aggregator Framework Unlocking Data-Driven Credit

Since its launch in 2021, the AA system has enabled consent-based sharing of verified financial records, allowing lenders to score borrowers who lack formal histories. By 2025, it is set to channel credit flows nearing USD 300 billion to MSMEs and retail customers. The ability to pull utility-bill and transaction data cuts approval times and lowers default risk, underpinning the expansion of digital lending platforms within the India fintech market. Policy makers view AA as a cornerstone for future digital credit rails that balance innovation with consumer protection.

RBI's Stricter Digital-Lending & FLDG Norms Raising Compliance Cost

Regulations issued in 2022 and updated in 2023 require direct fund flows between borrowers and regulated entities, detailed APR disclosures, and caps on default-loss guarantees at 5% of loan portfolios. Compliance spending has climbed 15-20%, squeezing smaller lenders. Cooling-off windows and data-storage mandates have prompted revisions to short-term products, slowing expansion plans and trimming profitability in the India fintech market.

Other drivers and restraints analyzed in the detailed report include:

- Embedded-Finance Demand from E-commerce and the Gig Economy

- Formalization of MSMEs Post-GST: Creating New Demand Pools

- Zero-MDR Policy Compressing Payment-Gateway Profit Pools

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Digital payments accounted for 42.9% of India's fintech market share in 2024, underpinned by 131 billion UPI transactions in FY24. Continued smartphone adoption and merchant acceptance are expected to keep the segment on a high-growth track, even as revenue models shift toward value-added services. Industry incumbents deepen engagement by layering credit, insurance, and wealth products, thereby lengthening user lifecycles and raising per-customer margins. Competitive intensity remains elevated as global tech giants, banks, and home-grown players fight for daily transaction flow.

Neobanking is projected to post a 19.62% CAGR through 2030, the fastest among all propositions. Digital-only challengers partner with licensed banks to offer full-stack mobile accounts, automated budgeting, and alternative lending for freelancers and MSMEs. As regulatory frameworks mature and APIs standardize, neobanks expand beyond urban elites into vernacular interfaces and segment-specific offerings. The widening customer base, combined with low overheads, positions neobanks to steadily lift their contribution to the India fintech market size.

The India Fintech Market is Segmented by Service Proposition (Digital Payments, Digital Lending and Financing, Digital Investments, Insurtech, and Neobanking), by End-User (Retail and Businesses), and by User Interface (Mobile Applications, Web / Browser, and POS / IoT Devices). The Market Forecasts are Provided in Terms of Value (USD).

List of Companies Covered in this Report:

- Paytm (One97 Communications Ltd)

- PhonePe Pvt Ltd

- Razorpay Software Pvt Ltd

- Pine Labs Pvt Ltd

- PayU Payments Pvt Ltd

- BharatPe (Resilient Innovations Pvt Ltd)

- MobiKwik (One MobiKwik Systems Ltd)

- PolicyBazaar (PB Fintech Ltd)

- Zerodha Broking Ltd

- Upstox (RKSV Securities India Pvt Ltd)

- Groww (Nextbillion Technology Pvt Ltd)

- Cred Financial Technologies Pvt Ltd

- Slice (GaragePreneurs Internet Pvt Ltd)

- KreditBee (Finnov Pvt Ltd)

- Lendingkart Finance Ltd

- Capital Float (Axio Digital)

- NeoGrowth Credit Pvt Ltd

- Navi Technologies Ltd

- Jupiter (Amica Finance Pvt Ltd)

- NIYO Solutions Pvt Ltd

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Government-Built Digital Public Infrastructure (UPI, Aadhaar, OCEN) Accelerating Mass-Market Adoption

- 4.2.2 Account Aggregator Framework Unlocking Data-Driven Credit Underwriting

- 4.2.3 Embedded-Finance Demand from E-commerce & Gig-Economy Platforms

- 4.2.4 Formalization of MSMEs post-GST Creating New SME Fintech Demand Pools

- 4.2.5 Millennial & Gen-Z Wealth Creation Driving Low-Cost Robo-Advisory Uptake

- 4.2.6 Cross-Border UPI Linkages (e.g., Singapore, UAE) Opening New Remittance Revenues

- 4.3 Market Restraints

- 4.3.1 RBI's Stricter Digital-Lending & FLDG Norms Raising Compliance Cost

- 4.3.2 Zero-MDR Policy Compressing Payment-Gateway Profit Pools

- 4.3.3 Escalating Cyber-Fraud Incidents Undermining Consumer Trust

- 4.3.4 Post-2022 Funding Winter Constraining Scale-Up Capital

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory and Technological Outlook

- 4.6 Porter's Five Forces Analysis

- 4.6.1 Threat of New Entrants

- 4.6.2 Bargaining Power of Suppliers

- 4.6.3 Bargaining Power of Buyers

- 4.6.4 Threat of Substitutes

- 4.6.5 Competitive Rivalry

- 4.7 Investment & Funding Trend Analysis

5 Market Size & Growth Forecasts (Value)

- 5.1 By Service Proposition

- 5.1.1 Digital Payments

- 5.1.2 Digital Lending and Financing

- 5.1.3 Digital Investments

- 5.1.4 Insurtech

- 5.1.5 Neobanking

- 5.2 By End-User

- 5.2.1 Retail

- 5.2.2 Businesses

- 5.3 By User Interface

- 5.3.1 Mobile Applications

- 5.3.2 Web / Browser

- 5.3.3 POS / IoT Devices

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global Level Overview, Market Level Overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for Key Companies, Products & Services, and Recent Developments)

- 6.4.1 Paytm (One97 Communications Ltd)

- 6.4.2 PhonePe Pvt Ltd

- 6.4.3 Razorpay Software Pvt Ltd

- 6.4.4 Pine Labs Pvt Ltd

- 6.4.5 PayU Payments Pvt Ltd

- 6.4.6 BharatPe (Resilient Innovations Pvt Ltd)

- 6.4.7 MobiKwik (One MobiKwik Systems Ltd)

- 6.4.8 PolicyBazaar (PB Fintech Ltd)

- 6.4.9 Zerodha Broking Ltd

- 6.4.10 Upstox (RKSV Securities India Pvt Ltd)

- 6.4.11 Groww (Nextbillion Technology Pvt Ltd)

- 6.4.12 Cred Financial Technologies Pvt Ltd

- 6.4.13 Slice (GaragePreneurs Internet Pvt Ltd)

- 6.4.14 KreditBee (Finnov Pvt Ltd)

- 6.4.15 Lendingkart Finance Ltd

- 6.4.16 Capital Float (Axio Digital)

- 6.4.17 NeoGrowth Credit Pvt Ltd

- 6.4.18 Navi Technologies Ltd

- 6.4.19 Jupiter (Amica Finance Pvt Ltd)

- 6.4.20 NIYO Solutions Pvt Ltd

7 Market Opportunities & Future Outlook

- 7.1 White-Space & Unmet-Need Assessment