|

시장보고서

상품코드

1910500

온라인 약국 시장 : 점유율 분석, 업계 동향, 통계, 성장 예측(2026-2031년)E-pharmacy - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

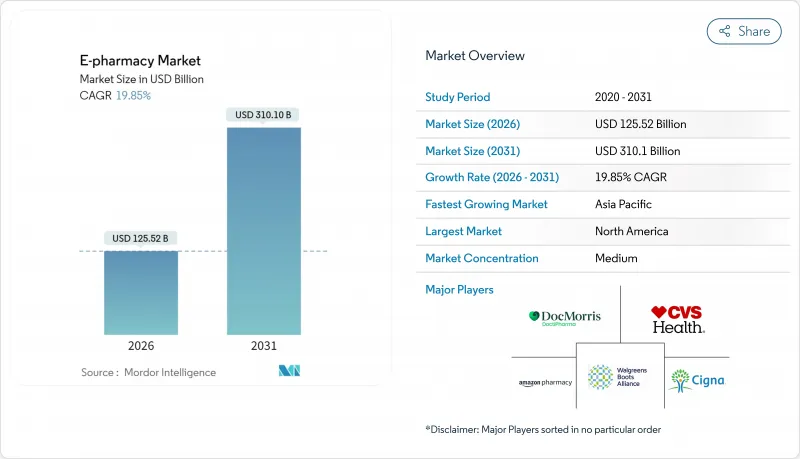

온라인 약국 시장은 2025년에 1,047억 3,000만 달러로 평가되었으며, 2026년 1,255억 2,000만 달러, 2031년까지 3,101억 달러에 이를 것으로 예측됩니다. 예측기간(2026-2031년)의 CAGR은 19.85%를 나타낼 전망입니다.

이 확대는 각국의 전자 처방전 의무화, 보험사에 의한 통신판매조제의 지원, 자동화불필지 거점으로의 자본유입에 지지되고 있습니다. 지불기관이나 약국급여관리회사가 처방전을 제휴 디지털 조제업체로 유도함에 따라 규모의 경제가 확대되고 로봇 피킹 라인이 온도 관리가 필요한 생물학적 제제의 취급을 가능하게 함으로써 새로운 전문 분야의 이익률이 탄생하고 있습니다. 결과적인 편의성과 투명성을 갖춘 가격 책정으로 환자의 충성도가 실제 상점에서 온라인 플랫폼으로 전환되고 있으며, 기존 상점은 옴니채널 투자를 가속화하거나 판매량 감소에 직면해야 합니다. 병행하여 고령화와 모바일 헬스 앱은 단발 구매자를 정기 구매 사용자로 전환하여 예측 가능한 수요 패턴을 만들어 공급업체의 협상력을 강화하고 있습니다.

세계의 온라인 약국 시장 동향과 인사이트

전국 전자 처방전 의무화 전개

미국, 북유럽 국가 및 아시아태평양의 여러 시장에서 전자 처방 의무화로 디지털 약국의 접점이 의사의 업무 흐름에 직접 통합되었습니다. 처방전의 즉각적인 송신에 의해 필기 실수가 해소되어 조제 시간이 단축되기 때문에 고령 환자의 택배 서비스 이용 촉진으로 이어지고 있습니다. 온라인 약국은 진료 현장에서 높은 인지도를 획득하고 기존 점포 카운터가 가지고 있던 우위성을 대체하고 있습니다. 의료 시스템 연구에 따르면 전자 처방전이 의무화되면 1차 의료에서의 복약 불준수율이 저하되어 온라인 약국 시장의 성장 전망을 강화하고 있습니다.

모바일 건강 앱과의 연동

웰니스 앱의 약국 결제 기능에는 생체인증 로그인, 후불 플랜, 포인트 월렛이 탑재되어 있습니다. 이러한 편의성은 가정 내 처방 관리에 쫓기는 젊은 간병인의 재주문 장벽을 줄이고 반복 구매를 촉진합니다. 처방전 갱신시의 영양보조식품의 크로스셀에 의해 구입액이 증가하고, 앱 활용 심화의 상업적 가치가 실증되고 있습니다. 스마트 워치 알림과 연계한 복약 알림 기능은 초기 파일럿 단계에서 월간 활성 사용자가 두 자리 성장하고 있습니다.

국경을 넘어서는 규제의 단편화

여러 관할 구역에서 사업을 전개하는 조제업자는 다른 면허 규칙, 개인정보 보호 기준, 규제 약물 목록을 조정해야 합니다. 컴플라이언스 오버헤드는 고정비를 높여 진입 장벽을 형성합니다. 이를 통해 조기에 지역 배포된 기업은 보호되지만 광역 배포는 지연됩니다. 유럽에서는 데이터 현지화 법령을 충족시키기 위해 병행한 필필먼트 센터를 유지하는 기업도 있어, 비용 우위성을 손상시키며, 국경을 넘은 전개를 늦추고 있습니다.

부문 분석

처방전 의약품은 2025년 수익의 71.62%를 차지했고, 온라인 약국 시장의 경제적 기반이 되고 있습니다. 만성 질환 환자는 여러 치료법을 병용하는 경우가 많기 때문에 한 포털에서 처방전 업데이트를 통합하여 복약 준수를 간소화하여 사용자 1인당 평생 가치를 향상시킵니다. 이 부문의 견고한 침투율은 자동 피킹 투자를 지속하는 신뢰할 수 있는 수량 기준을 제공합니다. 한편, OTC 제품은 28.38%로 규모는 작고, 셀프케어 문화의 보급과 당일 배송 네트워크의 확대에 따라 17.65%의 연평균 복합 성장률(CAGR)로 성장이 예상됩니다. 급속한 성장은 플랫폼의 수익원을 다양화하고 보험 회사의 상환에 대한 의존도를 줄입니다.

디지털 진료 흐름에 대한 소비자의 수용도 향상으로 브랜드 제품에서 제네릭 의약품으로의 전환이 촉진되어 대면 상담 없이도 보험자의 처방약 목록 목표 달성을 지원하고 있습니다. 한편, 웰니스 브랜드는 동일한 결제 인프라를 활용해, 비타민제와 만성 질환 치료제을 세트 판매. 예방의료와 치료제 판매를 융합하는 전략입니다. 고혈압과 지질이상증을 위한 정기 구매 의약품은 눈에 띄지 않는 분기별 소포로 배송되어 고객 정착율을 높이는 동시에 장기적인 온라인 약국 시장 규모 전망을 지원하고 있습니다.

감기 및 인플루엔자 치료제는 2025년 카테고리 수익의 24.08%를 차지하며, 고발증률의 동계가 택배 수요를 환기한 혜택을 받고 있습니다. 공급업체는 이러한 주문에 체온계와 소독제 추가 판매를 결합하여 감염 확대 시 평균 구매 금액을 조용히 확대하고 있습니다. 비타민 및 영양보조식품은 현시점에서는 규모가 작은 것, 2031년까지 20.95%의 연평균 복합 성장률(CAGR)을 기록해, 다른 대부분의 건강 관련 상품을 상회할 것으로 예측되고 있습니다. AI를 활용한 진단 테스트가 혈액 검사 결과를 개인용 세트 상품 제안으로 변환해, 전환율을 향상시키는 것과 동시에, 예방 의료를 일상적인 약국 거래에 짜넣고 있습니다.

스킨케어, 치과용품, 체중관리 상품은 현재 비처방약 매출액의 합계로 절반에 육박하여 약국을 종합적인 건강 및 미용 거점으로 변모시키고 있습니다. 피부과 치료품의 눈에 띄지 않는 포장은 오프라인 매장의 진열 선반에서는 실현이 어려운 프라이버시 보호의 기대에 응합니다. 화장품 제조업체가 원격 피부과 상담 서비스를 전개함에 따라, 크로스셀링의 가능성은 더욱 높아지고, 온라인 약국의 총 잠재 시장을 확대하고 있습니다.

지역별 분석

북미는 2025년 세계 수익의 41.88%를 차지했고 새로운 서비스 모델의 주요 실험장으로서의 역할을 확고히 했습니다. 미국에서는 보험사가 90일 분의 우송 처방전을 장려하고, 지방의 약국이 철수한 것에 의해 액세스 격차가 생겼습니다만, 디지털 배송 서비스가 이것을 용이하게 메우고 있습니다. 당일 배송의 시험운용은 현재 인구의 45%에 도달하여 라스트마일의 스피드에 대한 기대치를 재설정하고 있습니다. 캐나다의 단일 지불자 제도에서는 의약품과 원격 의료를 결합한 패키지가 시험 도입되어 지불자 계약의 재정의를 모색하고 있습니다. 한편 멕시코에서는 핀테크 제휴에 의해 신흥 중 소득층이 처방전 비용을 할부로 부담 가능하게 되어 만성 질환 치료의 지속적인 진찰에 저렴한 가격을 실현하고 있습니다.

아시아태평양은 2031년까지 21.74%의 연평균 복합 성장률(CAGR)이 예상되는 가장 빠른 성장 지역으로 두드러지고 있습니다. 인도에서는 스마트폰 보급 기반과 ‘아유슈만 바랏 디지털 미션’이 전자 건강 기록을 촉진하고 처방전 온라인화를 추진하고 있습니다. 중국의 대기업은 약국 기능을 슈퍼 앱에 통합하고 스케일 메리트를 통해 주문당 물류 비용을 절감함과 동시에 온라인 약국 시장의 확대를 실현하고 있습니다. 일본에서는 규제상, 첫회의 대면진찰이 의무화되어 있기 때문에 보급이 늦어지고 있습니다만, 호주에서는 시판약의 전자 판매가 허가되고 있기 때문에 구색이 확대되어, 지역마다의 규제의 차이가 현저합니다.

유럽은 매출에서 3위를 차지하면서 정책조화가 새로운 수요를 창출하고 있습니다. 국경을 넘은 전자 처방전 프레임워크를 통해 여행 중인 주민들도 처방전을 이용할 수 있어 복약 준수를 원활화함과 동시에 시장 횡단적인 유통을 촉진하고 있습니다. 독일의 전자 처방전 도입은 기존 온라인 사업자에게 처방전을 유도하는 한편, 프랑스의 보안 호스팅 의무화는 국내 창고 투자를 촉진하고 있습니다. 영국에서는 유통 후 디지털 이용에 대한 정착이 실제 점포 약국의 재개 후에도 지속되고 채널 시프트의 지속성을 뒷받침하고 있습니다. 중동유럽지역은 광대역환경 개선과 균형 잡힌 감독체제로 대두되고 있으며 서유럽 모델로의 수렴을 보여주고 있습니다.

남미, 중동, 아프리카는 여전히 시장 규모가 작은 것, 지속적인 2자리 성장이 추구할 가능성을 나타내고 있습니다. 온라인 조제에 관한 법규의 명확화와 스마트폰의 저가격화 프로그램이 중요한 추진력이 됩니다. 콜드체인의 과제가 남아 있는 지역에서는 지역의 혁신기업이 택배업체와 제휴해 단열 로커 배송의 시험 운용을 개시하고 있으며, 인프라 정비의 진전이 세계의 온라인 약국 시장의 확대를 서서히 촉진하는 조짐을 볼 수 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트에 의한 3개월간의 지원

자주 묻는 질문

목차

제1장 서론

- 조사의 전제조건과 시장의 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 전국적인 전자 처방전 도입의 의무화

- 모바일 헬스 앱과의 제휴

- 고령화 사회와 정기 배송 서비스

- 보험사 및 약제급여관리자(PBM)와 온라인 약국간의 전략적 제휴

- 자동화 및 콜드체인 기반 풀필먼트 및 당일 배송 물류에 대한 대규모 투자

- 시장 성장 억제요인

- 국경 간 규제 세분화

- 불법 온라인 약국과 소비자 신뢰 저하

- 처방약 및 규제약물에 대한 지속적인 광고 및 판촉제한

- 농촌 및 저소득 지역 라스트 마일 배송 비용의 급등과 디지털 인프라의 부족

- 규제 및 기술 동향

- Porter's Five Forces

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

제5장 시장 규모와 성장 예측

- 약제 유형별

- 처방약

- 일반의약품

- 제품 유형별

- 스킨케어

- 치과

- 감기 및 독감

- 비타민 및 영양 보조 식품

- 체중 관리

- 기타 제품 유형

- 치료 영역별

- 당뇨병

- 순환기계

- 호흡기계

- 소화기계

- 기타 치료 영역

- 플랫폼별

- 모바일 사용자

- 데스크톱 사용자

- 지역

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 인도

- 호주

- 한국

- 기타 아시아태평양

- 중동 및 아프리카

- GCC

- 남아프리카

- 기타 중동 및 아프리카

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 북미

제6장 경쟁 구도

- 시장 집중도

- 시장 점유율 분석

- 기업 프로파일

- CVS Health Corporation

- Walgreens Boots Alliance

- Cigna Corporation(Express Scripts Holdings)

- Optum Rx Inc.

- The Kroger Co.

- Amazon Pharmacy(PillPack)

- Giant Eagle Inc.

- Axelia Solutions(Pharmeasy)

- Netmeds.com

- Apollo Pharmacy

- DocMorris(Zur Rose Group AG)

- Flipkart Health

- JD Health International

- Alibaba Health Information Tech

- Chemist Warehouse Group

- GoodRx Holdings Inc.

- Capsule Corp.

- Alto Pharmacy

제7장 시장 기회와 장래의 전망

SHW 26.01.26The E-pharmacy market was valued at USD 104.73 billion in 2025 and estimated to grow from USD 125.52 billion in 2026 to reach USD 310.1 billion by 2031, at a CAGR of 19.85% during the forecast period (2026-2031).

This expansion is anchored in national e-prescribing mandates, insurer backing for mail-order fills, and capital flows into automated fulfillment hubs. Economies of scale are growing as payors and pharmacy benefit managers route scripts to allied digital dispensers, while robotic picking lines now handle temperature-sensitive biologics, opening new specialty margins. The resulting convenience and transparent pricing are shifting patient loyalty away from brick-and-mortar counters toward online platforms, forcing traditional outlets to accelerate omnichannel investments or face volume erosion. In parallel, aging populations and mobile health apps are converting one-time shoppers into subscription users, creating predictable demand patterns that strengthen supplier negotiations.

Global E-pharmacy Market Trends and Insights

Mandatory Nationwide E-Prescribing Rollouts

Electronic mandates in the United States, the Nordics, and several Asia-Pacific markets are embedding digital pharmacy touchpoints directly into physician workflows. Instant script transmission eliminates handwriting errors and shortens fill times, encouraging older patients to adopt home delivery services. Online pharmacies gain prime visibility at the moment of care, displacing the historical advantage held by storefront counters. Health-system studies show lower primary-non-adherence rates once e-prescribing becomes compulsory, strengthening the growth outlook for the E-pharmacy market.

Mobile Health App Integration

Pharmacy checkouts inside wellness apps now feature biometric log-ins, Buy-Now-Pay-Later plans, and loyalty wallets. These conveniences cut reorder friction and boost repeat purchases among young caregivers juggling household prescriptions. Cross-selling of nutraceuticals during refill sessions lifts basket sizes, validating the commercial merit of deeper app engagement. Early pilots reveal double-digit gains in monthly active users where medication reminders sync with smartwatch alerts.

Cross-Border Regulatory Fragmentation

Dispensers operating in multiple jurisdictions must reconcile divergent license rules, privacy standards, and controlled-substance lists. Compliance overhead raises fixed costs, creating entry barriers that insulate early-moving regionals but delay broader scale. In Europe, some firms maintain parallel fulfillment centers to satisfy data-localization statutes, eroding cost advantages and slowing cross-border rollouts.

Other drivers and restraints analyzed in the detailed report include:

- Aging Populations and Subscription Delivery

- Strategic Alliances Between Payors/PBMs and E-Pharmacies

- Rogue Online Pharmacies and Consumer Trust

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Prescription lines accounted for 71.62% of 2025 revenue, positioning them as the economic backbone of the E-pharmacy market. Chronic-disease patients often juggle multiple therapies, so consolidating refills through one portal simplifies adherence while lifting lifetime value per user. The segment's robust penetration also provides a reliable volume base that sustains automated picking investment. OTC products, though smaller at 28.38%, are forecast to rise at an 17.65% CAGR as self-care culture spreads and same-day courier networks expand. Their faster trajectory diversifies platform revenue streams and reduces dependence on insurer reimbursements.

Consumer comfort with digital clinical flows is easing brand-to-generic switches, supporting payer formulary goals without face-to-face counseling. Meanwhile, wellness brands leverage the same checkout infrastructure to bundle vitamins with chronic-care scripts, a tactic that blends preventive and therapeutic commerce. Subscription-based medications for hypertension or lipid disorders now ship in discreet quarterly parcels, reinforcing stickiness while undergirding the long-run E-pharmacy market size outlook.

Cold-and-flu remedies captured 24.08% of 2025 category revenue, benefiting from high-incidence winters that incentivize doorstep delivery. Vendors augment these orders with thermometer and sanitizer add-ons, quietly expanding average ticket value whenever outbreaks spike. Vitamins and dietary supplements, though presently smaller, are projected to log a 20.95% CAGR to 2031, outstripping most other wellness SKUs. AI-driven quizzes translate blood-panel insights into personalized bundle offers, lifting conversion rates and embedding preventive care into routine pharmacy interactions.

Skin-care, dental, and weight-management items now collectively approach half of all non-prescription turnover, transforming dispensaries into full-scale health-and-beauty hubs. Discreet packaging for dermatology treatments meets privacy expectations that physical aisles struggle to match. As cosmetic labs roll out teledermatology advisories, cross-selling potential rises further, broadening the total accessible E-pharmacy market.

The E-Pharmacy Market Report is Segmented by Drug Type (Prescription Drugs and Over-The-Counter (OTC) Drugs), Product Type (Skin Care, Dental, and More), Therapeutic Area (Diabetes, Cardiovascular, and More), Platform (Mobile Users and Desktop Users), Geography (North America, Europe, Asia-Pacific, The Middle East and Africa, and South America). The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

North America contributed 41.88% of global revenue in 2025, cementing its role as the primary laboratory for new service models. In the United States, insurer incentives for 90-day mail order and the retreat of rural drugstores have opened access voids that digital couriers readily bridge. Same-day pilots now reach 45% of the population, resetting expectations for last-mile speed. Canada's single-payer system is testing medication-plus-telehealth bundles that could redefine payer contracting, while Mexico's fintech tie-ins let rising middle-income shoppers split prescription costs over installments, injecting affordability into chronic-care adherence.

Asia-Pacific stands out as the fastest climber, with a 21.74% CAGR projected through 2031. India's smartphone base and the Ayushman Bharat Digital Mission are catalyzing electronic health records that route scripts online. Chinese conglomerates fold pharmacy into super-apps, achieving scale benefits that shrink per-order logistics cost and expand the E-pharmacy market. Japan's regulatory insistence on initial in-person consults slows uptake, but Australia's permissive stance on OTC e-sales accelerates category breadth, displaying the region's regulatory heterogeneity.

Europe ranks third by turnover, yet policy harmonization is unlocking fresh demand. The Cross-Border Electronic Prescription framework lets residents redeem scripts while traveling, smoothing adherence and buoying cross-market traffic. Germany's eRx rollout is funneling prescriptions to online incumbents, whereas France's secure-hosting mandate spurs domestic warehousing investment. In the United Kingdom, post-pandemic digital loyalty remains sticky even as high-street pharmacies reopen, underscoring a durable channel shift. Central and Eastern Europe are rising on improved broadband and balanced oversight, illustrating convergence toward Western models.

South America, the Middle East, and Africa still represent smaller slices, but sustained double-digit growth underscores catch-up potential. Clarifying online dispensing statutes and smartphone affordability programs are pivotal catalysts. Where cold-chain gaps persist, regional innovators partner with courier firms to pilot insulated locker delivery, foreshadowing infrastructure upgrades that will gradually enlarge the global E-pharmacy market.

- CVS Health

- Walgreens Boots Alliance

- Cigna

- Optum

- The Kroger

- Amazon Pharmacy (PillPack)

- Giant Eagle

- Axelia Solutions

- Netmeds

- Apollo Pharmacy

- DocMorris

- Flipkart Health+

- JD Health International

- Alibaba Health Information Tech

- Chemist Warehouse Group

- GoodRx Holdings Inc.

- Capsule Corp.

- Alto Pharmacy

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Mandatory Nationwide E-Prescribing Rollouts

- 4.2.2 Mobile Health App Integration

- 4.2.3 Aging Populations and Subscription Delivery

- 4.2.4 Strategic Alliances Between Payors/PBMs and E-Pharmacies

- 4.2.5 Heavy Investment in Automated, Cold-Chain-Enabled Fulfillment and Same-Day Logistics

- 4.3 Market Restraints

- 4.3.1 Cross-Border Regulatory Fragmentation

- 4.3.2 Rogue Online Pharmacies and Consumer Trust

- 4.3.3 Ongoing Advertising and Promotion Restrictions for Prescription and Controlled Drugs

- 4.3.4 High Last-Mile Delivery Costs and Limited Digital Infrastructure in Rural/Low-Income Regions

- 4.4 Regulatory & Technological Outlook

- 4.5 Porter's Five Forces

- 4.5.1 Threat of New Entrants

- 4.5.2 Bargaining Power of Buyers

- 4.5.3 Bargaining Power of Suppliers

- 4.5.4 Threat of Substitutes

- 4.5.5 Competitive Rivalry

5 Market Size & Growth Forecasts (Value, USD)

- 5.1 By Drug Type

- 5.1.1 Prescription Drugs

- 5.1.2 Over-the-Counter (OTC) Drugs

- 5.2 By Product Type

- 5.2.1 Skin Care

- 5.2.2 Dental

- 5.2.3 Cold & Flu

- 5.2.4 Vitamins & Dietary Supplements

- 5.2.5 Weight Management

- 5.2.6 Other Product Type

- 5.3 By Therapeutic Area

- 5.3.1 Diabetes

- 5.3.2 Cardiovascular

- 5.3.3 Respiratory

- 5.3.4 Gastrointestinal

- 5.3.5 Other Therapeutic Area

- 5.4 By Platform

- 5.4.1 Mobile Users

- 5.4.2 Desktop Users

- 5.5 Geography

- 5.5.1 North America

- 5.5.1.1 United States

- 5.5.1.2 Canada

- 5.5.1.3 Mexico

- 5.5.2 Europe

- 5.5.2.1 Germany

- 5.5.2.2 United Kingdom

- 5.5.2.3 France

- 5.5.2.4 Italy

- 5.5.2.5 Spain

- 5.5.2.6 Rest of Europe

- 5.5.3 Asia-Pacific

- 5.5.3.1 China

- 5.5.3.2 Japan

- 5.5.3.3 India

- 5.5.3.4 Australia

- 5.5.3.5 South Korea

- 5.5.3.6 Rest of Asia-Pacific

- 5.5.4 Middle East & Africa

- 5.5.4.1 GCC

- 5.5.4.2 South Africa

- 5.5.4.3 Rest of Middle East & Africa

- 5.5.5 South America

- 5.5.5.1 Brazil

- 5.5.5.2 Argentina

- 5.5.5.3 Rest of South America

- 5.5.1 North America

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Market Share Analysis

- 6.3 Company Profiles (includes Global level Overview, Market level overview, Core Business Segments, Financials, Headcount, Key Information, Market Rank, Market Share, Products and Services, and analysis of Recent Developments)

- 6.3.1 CVS Health Corporation

- 6.3.2 Walgreens Boots Alliance

- 6.3.3 Cigna Corporation (Express Scripts Holdings)

- 6.3.4 Optum Rx Inc.

- 6.3.5 The Kroger Co.

- 6.3.6 Amazon Pharmacy (PillPack)

- 6.3.7 Giant Eagle Inc.

- 6.3.8 Axelia Solutions (Pharmeasy)

- 6.3.9 Netmeds.com

- 6.3.10 Apollo Pharmacy

- 6.3.11 DocMorris (Zur Rose Group AG)

- 6.3.12 Flipkart Health+

- 6.3.13 JD Health International

- 6.3.14 Alibaba Health Information Tech

- 6.3.15 Chemist Warehouse Group

- 6.3.16 GoodRx Holdings Inc.

- 6.3.17 Capsule Corp.

- 6.3.18 Alto Pharmacy

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-Need Assessment