|

시장보고서

상품코드

1910504

파워 반도체 : 시장 점유율 분석, 업계 동향 및 통계, 성장 예측(2026-2031년)Power Semiconductor - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

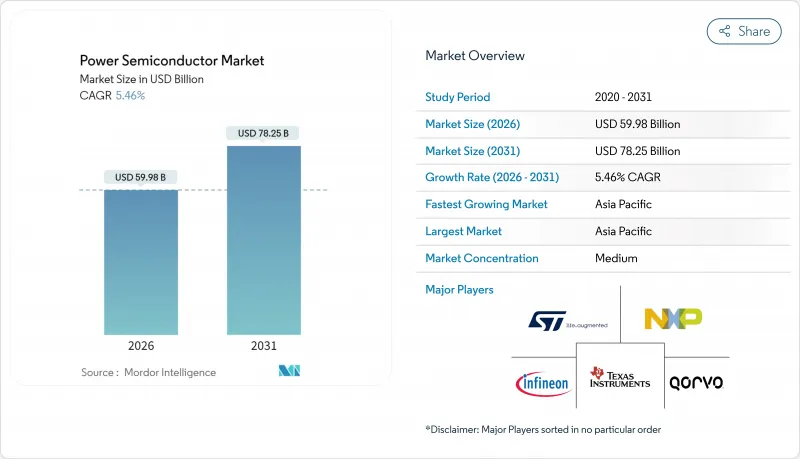

파워 반도체 시장은 2025년 568억 7,000만 달러로 평가되었으며, 2026년 599억 8,000만 달러에서 2031년까지 782억 5,000만 달러에 이를 것으로 전망됩니다.

예측 기간(2026-2031년)의 CAGR은 5.46%를 나타낼 것으로 예상됩니다.

전기자동차, 재생가능에너지시스템, 데이터 집약형 전자기기에서 효율적인 전력 변환에 대한 강한 수요로 인해 다른 분야에서 경기 순환적인 감속이 발생하더라도 파워 반도체 시장은 견조함을 유지하고 있습니다. 와이드 밴드갭(WBG) 재료, 주로 탄화규소(SiC)와 질화갈륨(GaN)은 고전압·고주파 조건 하에서 실리콘을 웃도는 성능을 발휘하기 위해 프리미엄 가격이 설정되어 있습니다. 자동차의 전동화가 수량의 기반이 되는 한편, 태양광 발전+축전 시스템의 도입, 5G 인프라의 전개, 공장 자동화의 고도화가 급속한 성장을 견인하고 있습니다. 미국 CHIPS법과 유럽 칩스법 등 지역별 공급망 정책은 국내 제조 투자를 촉진하고 아시아태평양은 엔드 투 엔드 제조 규모를 활용하여 주도권을 유지하고 있습니다.

세계의 파워 반도체 시장 동향과 전망

전기자동차(EV) 및 충전 인프라에 대한 수요 급증

전기자동차는 구동 효율 향상과 충전 시간 단축을 실현하는 SiC MOSFET에 대한 의존도를 높이고 있습니다. 자동차 제조업체는 800V 시스템으로의 전환에 따라 인버터 손실을 줄이기 위해 SiC를 지정하고 온세미컨덕터와 폭스바겐의 합의 등 수직 통합된 칩에서 모듈까지공급을 확보하고 할당 리스크를 경감하는 사례가 FORVIA(포르비아)에 의해 실증되고 있습니다. 병렬 DC 급속 충전기의 전개에는 8kW-1MW의 파워 블록이 필요해, 차량 단체에서의 SiC 수요를 실질적으로 배증시킵니다. 자동차 등급 수율은 여전히 과제이기 때문에 IDM 제조업체는 자체 기판 제조 능력을 향상시키고 비용 곡선을 안정화하며 이익률을 확보하고 있습니다.

5G 기지국의 보급

GaN 고전자 이동도 트랜지스터는 서브 6GHz 및 mm파 주파수 대역에서 LDMOS보다 높은 이득과 효율을 제공합니다. 통신사업자가 급등하는 전력비용에 대처하기 위해 소형셀의 밀도화가 진행되고 GaN의 출하량은 10년 이내에 4배로 증가할 전망입니다. NXP는 안테나 어레이를 통합하고 열 설계를 단순화하는 멀티칩 매시브 MIMO 모듈에서 Si LDMOS와 GaN 다이를 결합한 솔루션을 제공합니다. 파워 반도체 공급업체는 225°C 이상의 고온 스폿을 수용하기 위해 소결 다이 부착 재료를 추가합니다. 통신업계가 총소유비용(TCO)에 주력하는 가운데 효율 향상의 적층이 운영비용(OPEX) 삭감으로 이어져 차세대 전개에 있어서 GaN 채용을 확고하게 하고 있습니다.

실리콘 웨이퍼 공급 희박 사이클

현재, 웨이퍼의 총 수요는 인증 생산 능력을 능가하고 있으며, 메모리 공급업체의 재고 감소는 단기 구매 활동에 영향을 미치고 있습니다. 지정학적 마찰에 의해 팹 건설 비용이 상승하는 한편, 물 사용 제한에 의해 가뭄 다발 지역에서의 신규 공장 건설이 제한되고 있습니다. 중국의 신규 진입기업에 의한 가격경쟁이 공급체인 전체의 이익률을 압박하고 있습니다. 전공정장치의 수주는 회복을 시사하고 있지만, PC나 스마트폰의 최종 시장에 있어서 약점이 수량 증가를 억제하고 있어, 이것은 순환적인 불균형이 아니라 구조적인 문제인 것을 나타냅니다.

부문 분석

파워 집적 회로(PIC)는 2025년 파워 반도체 시장 규모에 크게 기여했으며 2031년까지 연평균 복합 성장률(CAGR) 6.02%로 확대될 것으로 전망됩니다. 자동차 배터리 관리 유닛은 컴팩트한 PMIC 풋 프린트에서 제공되는 멀티 레일 레귤레이터와 기능 안전 진단 기능을 요구합니다. 인피니언 ISO 26262 호환 제품 OPTIREG TLF35585는 안전 관련 전자 제어 장치를 지원하며 단일 칩 전력 관리 동향을 보여줍니다. 고전류 경로의 경우 이산 소자가 여전히 필수적이며 매출 점유율 44.60%를 유지하고 있습니다. 그러나 디자이너가 공간 제약이 있는 서브시스템에서 비용 최적화된 모듈 또는 IC 솔루션을 선호하는 동향 때문에 이산 제품의 점유율이 떨어지는 경향이 있습니다.

공급업체의 로드맵은 GaN 또는 SiC 다이를 지능형 파워 모듈에 통합하고 게이트 구동, 감지 및 보호 기능을 통합하여 인버터 및 충전기 어셈블리 시장 출시 기간을 단축합니다. 모듈 통합은 자사 패키징 기술이 없는 중규모 산업 및 주택용 에너지 고객에게 이점을 제공합니다. 한편, 민생전자기기의 ODM 제조업체는 기판 레벨의 유연성과 가격 우위성을 활용하기 위해 어댑터 설계에 이산 MOSFET을 계속 조달하고 있습니다. 이산, 모듈 및 IC 형식의 공존은 파워 반도체 시장을 풍부하게 하고 성능과 비용 절충을 사용자 정의할 수 있습니다.

지역별 분석

2025년 시점에서 아시아태평양은 파워 반도체 시장 점유율의 51.35%를 차지했고 2031년까지 연평균 복합 성장률(CAGR) 6.74%를 나타낼 전망입니다. 중국은 국가 보조 및 수직 통합 공급망을 배경으로 SiC 및 GaN의 생산 능력 확대를 주도하고 있습니다. 인도는 하루 1,500만 유닛 생산을 목표로 하는 7,600캐롤 루피 규모의 OSAT 캠퍼스를 급피치로 추진해, 국내 조립의 의향을 나타내고 있습니다. 대만과 한국은 각각 선진 패키징과 메모리 분야에서의 주도권을 지키고, 일본은 업스트림 재료 분야에서의 우위성을 강화하고 있습니다.

북미에서는 500억 달러 규모의 CHIPS법에 의한 우대조치가 Wolfspeed, Bosch, 해외 기업에 의한 기존 공장의 전환과 신규 공장 건설을 촉진하고 있습니다. 자동차, 방위, 데이터센터 산업의 집적이 수요를 집중시켜 현지 조달 요건을 높이고 있습니다. SEMI는 2027년까지 지역 제조 장비 투자가 247억 달러로 두배로 될 것으로 예측하고 장기적인 규모 확대를 강조하고 있습니다.

유럽은 자동차 산업과 재생에너지 정책의 연계를 활용하여 SiC(탄화규소)와 GaN(질화갈륨)의 보급을 촉진합니다. 독일의 드레스덴 공장(50억 유로) 승인은 자급률 향상을 위한 관민 연계의 좋은 예입니다. 프랑스와 이탈리아는 최첨단 모듈 및 기판 기술을 유지하기 위해 추가 보조 패키지를 제공합니다. 중동, 아프리카, 라틴아메리카의 신흥 시장에서는 비용 의식을 중시하고 성숙한 실리콘 플랫폼을 채용하면서 대규모 태양광 발전 및 철도전화용으로 WBG(백색 LED)를 단계적으로 시험 도입하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트 지원(3개월간)

자주 묻는 질문

목차

제1장 서론

- 조사 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 전기자동차(EV) 및 충전 인프라에 대한 수요 급증

- 5G 기지국의 보급

- 재생에너지 주도의 전력 변환 성장

- 산업 자동화 및 모터 구동 장치 업그레이드

- HAPS 및 전 전기식 항공기 파워트레인

- 아시아의 이륜 및 3륜 EV의 급속 충전 아키텍처

- 시장 성장 억제요인

- 실리콘 웨이퍼 공급 희박 사이클

- 와이드 밴드갭(WBG) 디바이스의 고비용/설계 복잡성

- 고밀도 EV 인버터의 열적 한계

- GaN 에피택시 장치에 대한 수출 규제

- 가치/공급망 분석

- 규제 상황

- 기술 전망

- Porter's Five Forces 분석

- 공급기업의 협상력

- 구매자의 협상력

- 신규 참가업체의 위협

- 경쟁 기업 간 경쟁 관계

- 대체품의 위협

- 투자분석

제5장 시장 규모와 성장 예측

- 구성 요소별

- 이산

- 정류기

- 바이폴라 소자

- MOSFET

- IGBT

- 기타 이산 소자(사이리스터, HEMT 등)

- 모듈

- 사이리스터 모듈

- IGBT 모듈

- MOSFET 모듈

- 지능형 전력 모듈(IPM)

- 전력 IC

- PMIC(다중 채널)

- 스위칭 레귤레이터(AC/DC, DC/DC, 절연/비절연)

- 선형 레귤레이터

- 배터리 관리 IC

- 기타 파워 IC

- 이산

- 재료별

- 실리콘

- 실리콘 카바이드(SiC)

- 갈륨 나이트라이드(GaN)

- 기타

- 최종 사용자 산업별

- 자동차

- 소비자 전자기기 및 가전제품

- ICT(IT 및 통신)

- 산업 및 제조

- 에너지 및 전력(재생에너지, 송전망)

- 항공우주 및 방위

- 의료기기

- 기타(철도, 선박)

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 프랑스

- 영국

- 이탈리아

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 한국

- 인도

- 기타 아시아태평양

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 중동

- 이스라엘

- 사우디아라비아

- 아랍에미리트(UAE)

- 기타 중동

- 아프리카

- 남아프리카

- 이집트

- 기타 아프리카

- 북미

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Infineon Technologies AG

- Texas Instruments Incorporated

- Qorvo Inc.

- STMicroelectronics NV

- NXP Semiconductors NV

- ON Semiconductor Corporation

- Renesas Electronics Corporation

- Broadcom Inc.

- Toshiba Corporation

- Mitsubishi Electric Corporation

- Fuji Electric Co., Ltd.

- Semikron Danfoss GmbH and Co. KG

- Wolfspeed Inc.

- ROHM Co., Ltd.

- Vishay Intertechnology Inc.

- Nexperia BV

- Alpha and Omega Semiconductor Ltd.

- Magnachip Semiconductor Corp.

- Microchip Technology Inc.

- Littelfuse Inc.

- Navitas Semiconductor Corp.

- Power Integrations Inc.

- Monolithic Power Systems Inc.

제7장 시장 기회와 향후 전망

KTH 26.01.22The power semiconductor market was valued at USD 56.87 billion in 2025 and estimated to grow from USD 59.98 billion in 2026 to reach USD 78.25 billion by 2031, at a CAGR of 5.46% during the forecast period (2026-2031).

Strong demand for efficient power conversion across electric vehicles, renewable energy systems, and data-intensive electronics keeps the power semiconductor market resilient even as cyclical slowdowns emerge elsewhere. Wide-bandgap (WBG) materials-chiefly silicon carbide (SiC) and gallium nitride (GaN)-command premium pricing because they outperform silicon in high-voltage and high-frequency conditions. Automotive electrification anchors volume, yet rapid growth stems from solar-plus-storage installations, 5G infrastructure rollouts, and factory automation upgrades. Regional supply-chain policies such as the U.S. CHIPS Act and the European Chips Act intensify domestic fabrication investments, while the Asia Pacific leverages its end-to-end manufacturing scale to maintain leadership.

Global Power Semiconductor Market Trends and Insights

Surging Demand for EVs and Charging Infrastructure

Electric vehicles increasingly rely on SiC MOSFETs that raise drivetrain efficiency and shorten charging times. Automakers shifting to 800 V systems specify SiC to trim inverter losses, evidenced by FORVIAs, such as onsemi's agreement with Volkswagen, secure vertically integrated chip-to-module deliveries, mitigating allocation risks. Parallel DC fast-charger roll-outs require 8 kW to 1 MW power blocks, effectively doubling SiC demand from vehicle content alone. Automotive-grade yields stay challenging, so IDMs add captive substrate capacity to stabilize cost curves and safeguard margins.

Proliferation of 5G Base-Stations

GaN high-electron-mobility transistors deliver higher gain and efficiency than LDMOS at sub-6 GHz and mmWave frequencies. Small-cell densification pushes GaN shipments to quadruple by decade-end as operators combat escalating energy bills. NXP couples Si LDMOS with GaN die in multichip massive-MIMO modules that integrate antenna arrays and simplify thermal design. Power semiconductor suppliers add sintered die-attach materials to cope with hot-spot temperatures above 225 °C. The telecom sector's focus on total-cost-of-ownership converts incremental efficiency gains into reduced opex, cementing GaN adoption in next-phase rollouts.

Silicon Wafer Supply Tightness Cycles

Total wafer demand now eclipses qualified capacity, and inventory drawdown at memory suppliers distorts short-term purchasing behavior . Geopolitical friction inflates fab-construction costs, while water-usage limits restrict greenfield sites in drought-prone zones. Chinese entrants pursue price competition that compresses margins across the chain. Although front-end equipment bookings hint at recovery, end-market weakness in PCs and smartphones tempers volume pick-up, exposing structural rather than cyclical imbalances.

Other drivers and restraints analyzed in the detailed report include:

- Renewables-Led Power Conversion Growth

- Industrial Automation and Motor-Drive Upgrades

- High Cost / Design Complexity of WBG Devices

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Power integrated circuits contributed significantly to the power semiconductor market size in 2025 and will climb at a 6.02% CAGR through 2031. Automotive battery-management units require multi-rail regulators and functional-safety diagnostics delivered in a compact PMIC footprint. Infineon's ISO 26262-compliant OPTIREG TLF35585 underpins safety-related electronic control units, illustrating the trend toward single-chip power management . Discrete devices remain indispensable for high-current paths, preserving 44.60% revenue share; nevertheless, the discrete share edges lower as designers favor cost-optimized module or IC solutions in space-constrained subsystems.

Supplier roadmaps bundle GaN or SiC dies within intelligent power modules that integrate gate drive, sensing, and protection, shortening time-to-market for inverter and charger assemblies. Module consolidation benefits mid-volume industrial and residential energy customers who lack in-house packaging expertise. Conversely, consumer-electronics ODMs still procure discrete MOSFETs for adapter designs to exploit board-level flexibility and price advantages. The coexistence of discrete, module, and IC formats enriches the power semiconductor market, enabling tailored performance-cost trade-offs.

The Power Semiconductor Market Report is Segmented by Component (Discrete, Modules, Power IC), Material (Silicon, Silicon Carbide, Gallium Nitride, Others), End-User Industry (Automotive, Consumer Electronics and Appliances, ICT, Industrial and Manufacturing, Energy and Power, Aerospace and Defense, Healthcare and Equipment, Others), and Geography. The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

Asia Pacific accounted for 51.35% of the power semiconductor market share in 2025 and sustained a 6.74% CAGR through 2031. China spearheads SiC and GaN capacity ramps, aided by state subsidies and vertically integrated supply chains. India fast-tracks an INR 7,600 crore OSAT campus targeting 15 million units per day, signaling intent to onshore assembly. Taiwan and South Korea guard leadership in advanced packaging and memory, respectively, while Japan fortifies upstream materials command.

North America benefits from USD 50 billion in CHIPS Act incentives that unlock brownfield conversions and greenfield fabs by Wolfspeed, Bosch, and overseas entrants. Automotive, defense, and data-center clusters concentrate demand, boosting local content requirements. SEMI projects regional fab-equipment outlays doubling to USD 24.7 billion by 2027, underscoring long-term scale-up .

Europe leverages its automotive and renewable energy policy alignment to catalyze SiC and GaN uptake. Germany's EUR 5 billion Dresden fab approval exemplifies public-private alignment to elevate self-sufficiency. France and Italy offer additional grant packages to preserve leading-edge module and substrate know-how. Emerging markets across the Middle East, Africa, and Latin America stay value-conscious, adopting mature silicon platforms while gradually trialing WBG for utility-scale solar and railway electrification.

- Infineon Technologies AG

- Texas Instruments Incorporated

- Qorvo Inc.

- STMicroelectronics N.V.

- NXP Semiconductors N.V.

- ON Semiconductor Corporation

- Renesas Electronics Corporation

- Broadcom Inc.

- Toshiba Corporation

- Mitsubishi Electric Corporation

- Fuji Electric Co., Ltd.

- Semikron Danfoss GmbH and Co. KG

- Wolfspeed Inc.

- ROHM Co., Ltd.

- Vishay Intertechnology Inc.

- Nexperia B.V.

- Alpha and Omega Semiconductor Ltd.

- Magnachip Semiconductor Corp.

- Microchip Technology Inc.

- Littelfuse Inc.

- Navitas Semiconductor Corp.

- Power Integrations Inc.

- Monolithic Power Systems Inc.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Surging demand for EVs and charging infrastructure

- 4.2.2 Proliferation of 5G base-stations

- 4.2.3 Renewables-led power conversion growth

- 4.2.4 Industrial automation and motor-drive upgrades

- 4.2.5 HAPS and all-electric aircraft powertrains

- 4.2.6 Fast-charging 2-/3-wheeler EV architectures in Asia

- 4.3 Market Restraints

- 4.3.1 Silicon wafer supply tightness cycles

- 4.3.2 High cost / design complexity of WBG devices

- 4.3.3 Thermal limits in high-density EV inverters

- 4.3.4 Export controls on GaN epitaxy tools

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porters Five Forces Analysis

- 4.7.1 Bargaining Power of Suppliers

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Threat of New Entrants

- 4.7.4 Intensity of Competitive Rivalry

- 4.7.5 Threat of Substitutes

- 4.8 Investment Analysis

5 MARKET SIZE AND GROWTH FORECASTS (VALUE)

- 5.1 By Component

- 5.1.1 Discrete

- 5.1.1.1 Rectifier

- 5.1.1.2 Bipolar

- 5.1.1.3 MOSFET

- 5.1.1.4 IGBT

- 5.1.1.5 Other Discrete Components (Thyristor, HEMT, etc.)

- 5.1.2 Modules

- 5.1.2.1 Thyristor Module

- 5.1.2.2 IGBT Module

- 5.1.2.3 MOSFET Module

- 5.1.2.4 Intelligent Power Module (IPM)

- 5.1.3 Power IC

- 5.1.3.1 PMIC (Multichannel)

- 5.1.3.2 Switching Regulators (AC/DC, DC/DC, Iso/Non-iso)

- 5.1.3.3 Linear Regulators

- 5.1.3.4 Battery Management IC

- 5.1.3.5 Other Power ICs

- 5.1.1 Discrete

- 5.2 By Material

- 5.2.1 Silicon

- 5.2.2 Silicon Carbide (SiC)

- 5.2.3 Gallium Nitride (GaN)

- 5.2.4 Others

- 5.3 By End-user Industry

- 5.3.1 Automotive

- 5.3.2 Consumer Electronics and Appliances

- 5.3.3 ICT (IT and Telecom)

- 5.3.4 Industrial and Manufacturing

- 5.3.5 Energy and Power (Renewables, Grid)

- 5.3.6 Aerospace and Defense

- 5.3.7 Healthcare Equipment

- 5.3.8 Others (Rail, Marine)

- 5.4 By Geography

- 5.4.1 North America

- 5.4.1.1 United States

- 5.4.1.2 Canada

- 5.4.1.3 Mexico

- 5.4.2 Europe

- 5.4.2.1 Germany

- 5.4.2.2 France

- 5.4.2.3 United Kingdom

- 5.4.2.4 Italy

- 5.4.2.5 Rest of Europe

- 5.4.3 Asia Pacific

- 5.4.3.1 China

- 5.4.3.2 Japan

- 5.4.3.3 South Korea

- 5.4.3.4 India

- 5.4.3.5 Rest of Asia Pacific

- 5.4.4 South America

- 5.4.4.1 Brazil

- 5.4.4.2 Argentina

- 5.4.4.3 Rest of South America

- 5.4.5 Middle East

- 5.4.5.1 Israel

- 5.4.5.2 Saudi Arabia

- 5.4.5.3 United Arab Emirates

- 5.4.5.4 Rest of Middle East

- 5.4.6 Africa

- 5.4.6.1 South Africa

- 5.4.6.2 Egypt

- 5.4.6.3 Rest of Africa

- 5.4.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.4.1 Infineon Technologies AG

- 6.4.2 Texas Instruments Incorporated

- 6.4.3 Qorvo Inc.

- 6.4.4 STMicroelectronics N.V.

- 6.4.5 NXP Semiconductors N.V.

- 6.4.6 ON Semiconductor Corporation

- 6.4.7 Renesas Electronics Corporation

- 6.4.8 Broadcom Inc.

- 6.4.9 Toshiba Corporation

- 6.4.10 Mitsubishi Electric Corporation

- 6.4.11 Fuji Electric Co., Ltd.

- 6.4.12 Semikron Danfoss GmbH and Co. KG

- 6.4.13 Wolfspeed Inc.

- 6.4.14 ROHM Co., Ltd.

- 6.4.15 Vishay Intertechnology Inc.

- 6.4.16 Nexperia B.V.

- 6.4.17 Alpha and Omega Semiconductor Ltd.

- 6.4.18 Magnachip Semiconductor Corp.

- 6.4.19 Microchip Technology Inc.

- 6.4.20 Littelfuse Inc.

- 6.4.21 Navitas Semiconductor Corp.

- 6.4.22 Power Integrations Inc.

- 6.4.23 Monolithic Power Systems Inc.

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-space and Unmet-Need Assessment