|

시장보고서

상품코드

1910595

의약품 위탁개발생산(CDMO) 시장 : 점유율 분석, 업계 동향 및 통계, 성장 예측(2026-2031년)Pharmaceutical Contract Development And Manufacturing Organization (CDMO) - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

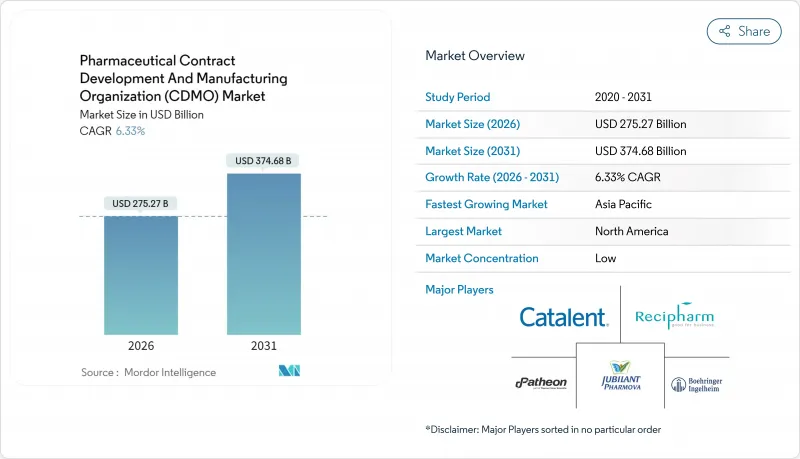

의약품 위탁개발생산(CDMO) 시장은 2025년 2,588억 8,000만 달러에서 2026년에는 2,752억 7,000만 달러로 성장하고 2026년에서 2031년에 걸쳐 CAGR 6.33%로 추이하여, 2031년에는 3,747억 달러에 달할 전망입니다.

복잡한 바이오의약품의 견조한 아웃소싱 수요, 고활성 원료의약품(HPAPI)의 대두, 인공지능을 활용한 프로세스 개발 플랫폼이 성장 궤도를 지원하고 있습니다. 펩티드 기반 GLP-1 요법, 백신 프로그램의 확대, 디지털 연결 플랜트에 대한 지속적인 투자는 자본 및 규제 위험을 흡수할 수 있는 전문 파트너의 필요성을 더욱 높입니다. 북미의 이노베이터 기업은 고부가가치 바이오의약품 및 유전자 치료 분야를 계속 견인하는 한편, 아시아태평양의 비용 우위성이 생산 능력 확대를 가속화하고 있습니다. 노보 홀딩스가 캐털런트사를 165억 달러에 인수한 사례 등 업계 재편은 개발, 스케일업 및 상업 생산을 통합하는 엔드 투 엔드 제공 기업으로의 결정적인 이행을 시사하고 있습니다.

세계의 의약품 위탁개발생산(CDMO) 시장의 동향 및 인사이트

주요 제약 기업에 의한 아웃소싱 증가

연구개발비의 상승과 파이프라인의 복잡화로 인해 주요 제약기업은 비핵심 제조업무의 외부 위탁을 추진하고 있습니다. 자산 경량화 모델은 CDMO의 전문성을 활용하면서 세계 공급의 지속성을 유지하고 신약 개발에 대한 자본 집중을 가능하게 합니다. 론자 그룹이 로슈사로부터 12억 달러에 인수한 바카빌 공장은 이러한 전환을 뒷받침하며 33만 리터의 바이오 의약품 생산 능력을 추가하고 블록버스터 항체약 수요를 뒷받침합니다. 특히 무균 바이오 의약품 및 유전자 편집 요법 분야에서 아웃소싱이 두드러집니다. 규제의 엄격화와 기술적 장벽 증가는 전문 파트너의 가치를 더욱 높입니다.

생물학적 및 복잡한 분자 파이프라인의 급증

항체 약물 복합체(ADC), mRNA 백신, 세포 치료제의 진전으로 생물학적 제제가 신약 신청의 주류를 차지하고 있습니다. 삼성바이오로직스는 2024년 신규 계약으로 14억 달러를 획득하여 항체 약물 복합체(ADC) 제조 설비를 확장 중입니다. 이는 cGMP 바이오로직 공급에 대한 수요가 급증하고 있음을 보여줍니다. 바이오로직스는 엄격한 콜드체인 관리, 오염 방지 대책, 분석 요건을 필요로 하기 때문에 입증된 규제 대응 능력을 갖춘 풀스코프 CDMO에 대한 수요가 높아지고 있습니다.

여러 지역에 걸친 엄격한 규제 요건

유럽 의약품청(EMA)의 신규 수수료 규정 등 다양한 신청 서류와 지속적인 업그레이드로 컴플라이언스 예산이 증가하고 EMA의 변형 리드타임이 장기화되고 있습니다. CDMO는 FDA, EMA 및 PMDA 감사에서 중복 품질 관리 시스템을 운영하고 데이터 무결성 프로토콜을 일치시켜야 하며 이는 소규모 신규 진출기업에게는 어려운 과제가 되고 있습니다.

지역별 분석

북미는 2025년 37.95%의 수익 점유율을 유지했습니다. 주요 바이오 의약품 프로그램, FDA의 희귀의약품 우대 조치, 풍부한 벤처 캐피탈이 성장을 지원합니다. 미국에서는 cGMP 준수 비용과 엄격한 데이터 무결성 감사에 의해 진입 장벽이 높아져, 고가격 전략이 지속되고 있습니다. 캐나다는 자유 무역 접근과 숙련된 인력의 혜택을 누리고 있으며, 멕시코는 2차 포장 및 지역 내 고형 경구제 프로젝트를 유치하고 있습니다. Thermofisher사의 41억 달러에 달하는 여과 사업 인수는 북미에서 수직 통합 전략을 강화하는 움직임을 나타냅니다. 아시아태평양은 2031년까지 7.18%라는 가장 높은 CAGR로 추이할 전망입니다. 중국과 한국은 mAbs 및 올리고뉴클레오티드용 메가플랜트에 대한 투자를 진행하고 있지만, 지정학적 리스크로 인해 미국 스폰서는 인도와 동남아시아로 이동하고 있습니다. 인도의 의약품 위탁개발생산(CDMO) 시장의 규모는 생산연동형 장려책(PLI)과 통일된 품질기준에 힘입어 2035년까지 단독으로 220억 달러를 초과할 가능성이 있습니다. 삼성바이오로직스의 제4공장(60만리터 이상)은 인천을 세계 최대의 단일 바이오 의약품 허브로 자리매김합니다. 호주는 조기 단계의 종양학 및 세포 요법 시험을 위해 가속화된 규제 경로를 활용합니다.

유럽은 품질면에서의 리더십을 기반으로 꾸준한 확대를 보이고 있습니다. 독일의 연속 제조 클러스터와 영국의 선진 치료 회랑은 상호 승인 면제로 브렉시트의 마찰을 상쇄하고 있습니다. 유럽 의약품청(EMA)의 개정된 변경 신청 수수료는 단기적인 컴플라이언스 비용을 증가시키지만, 세계의 스폰서에 대해 일관된 심사의 엄격함을 보증합니다. 동유럽은 고형 경구 제네릭 의약품 및 2차 포장의 오버플로우 지역으로 주목을 받고 있습니다. 지속가능성 규제는 솔벤트 회수장치와 저에너지 동결건조를 촉진하고 공정 혁신을 추진하고 있습니다.

기타 혜택

- 시장 예측(ME) 엑셀 시트

- 3개월 애널리스트 서포트

자주 묻는 질문

목차

제1장 서론

- 조사 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 촉진요인

- 제약 대기업의 아웃소싱 증가

- 바이오의약품 및 복합 분자 파이프라인의 급증

- 신흥 시장에서의 제조 비용 및 속도 우위성

- 엔드 투 엔드 원스톱 CDMO로의 통합

- AI를 활용한 신속한 프로세스 개발 플랫폼

- GLP-1 및 펩티드계 고활성 원료의약품(HPAPI)의 생산 능력 확충

- 억제요인

- 여러 지역에 걸친 엄격한 규제 요건

- 가동률과 리드 타임의 위험

- 무균 바이오 의약품 제조 설비의 높은 설비 투자

- 무균 제조에 대한 숙련 인력의 부족

- 공급망 분석

- 규제 상황

- 기술 전망

- 제형 및 제제 기술

- OSD에 대한 3D 프린팅 응용

- 연속 제조의 도입 상황

- Porter's Five Forces 분석

- 공급자의 협상력

- 구매자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

- 투자 및 자금 조달 환경

제5장 시장 규모 및 성장 예측

- 서비스 유형별

- API 제조업

- 저분자 화합물

- 고분자

- 고활성 원료의약품(HPAPI)

- FDF 개발 및 제조

- 고형제

- 액체제

- 주사제

- 2차 포장

- API 제조업

- 분자 유형별

- 저분자 화합물

- 대분자(생물학적 제제 및 바이오시밀러)

- 고활성 API

- 제형별

- 고형 경구제

- 무균 주사제

- 외용제 및 경피 흡수제

- 특수 제품 및 신규 제품(예 : ODT, 장시간 작용형)

- 치료 영역별

- 종양학

- 대사 및 내분비

- 순환기계

- 중추신경계 및 정신의학

- 감염증 및 백신

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 러시아

- 기타 유럽

- 아시아태평양

- 중국

- 인도

- 일본

- 한국

- 호주 및 뉴질랜드

- 기타 아시아태평양

- 중동 및 아프리카

- 중동

- 아랍에미리트(UAE)

- 사우디아라비아

- 튀르키예

- 기타 중동

- 아프리카

- 남아프리카

- 나이지리아

- 이집트

- 기타 아프리카

- 중동

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 북미

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Thermo Fisher Scientific Inc.(Patheon)

- Lonza Group

- Catalent Inc.

- Samsung Biologics Co. Ltd.

- WuXi AppTec Inc.

- Recipharm AB

- Jubilant Pharmova Ltd.

- Boehringer Ingelheim Group

- Pfizer CentreOne

- Aenova Holding GmbH

- Fujifilm Diosynth Biotechnologies

- Baxter BioPharma Solutions

- Corden Pharma GmbH

- AbbVie Contract Manufacturing

- Cambrex Corporation

- Syneos Health Inc.

- IQVIA Holdings Inc.

- Labcorp Drug Development

- PAREXEL International Corporation

- ICON PLC

- Charles River Laboratories International Inc.

- Eurofins Scientific SE

- SGS Life Science Services SA

- CMIC Holdings Co. Ltd

- Novotech Pty Ltd

- Hangzhou Tigermed Consulting Co. Ltd

- Samsung Bioepis Co. Ltd

- Tesa Labtec GmbH(TESA SE)

- Tapemark

- Famar SA

제7장 시장 기회 및 미래 전망

CSM 26.01.28The Pharmaceutical contract development and manufacturing organization (CDMO) market is expected to grow from USD 258.88 billion in 2025 to USD 275.27 billion in 2026 and is forecast to reach USD 374.68 billion by 2031 at 6.33% CAGR over 2026-2031.

Robust outsourcing demand for complex biologics, the rise of high-potency APIs (HPAPIs), and artificial-intelligence-enabled-enabled process-development platforms underpin this trajectory. Peptide-based GLP-1 therapies, expanding vaccine programs, and sustained investment in digitally connected plants further amplify the need for specialist partners able to absorb capital and regulatory risks. North American innovators continue to anchor high-value biologics and gene-therapy work, while Asia-Pacific cost advantages accelerate capacity expansion. Consolidation-typified by Novo Holdings' USD 16.5 billion purchase of Catalent-signals a decisive shift toward end-to-end providers that combine development, scale-up, and commercial production.

Global Pharmaceutical Contract Development And Manufacturing Organization (CDMO) Market Trends and Insights

Increasing Outsourcing Volume by Large Pharmaceutical Companies

Escalating R&D costs and pipeline complexity drive pharmaceutical majors to off-load non-core manufacturing. Asset-light models free capital for discovery while leveraging CDMO expertise to maintain global supply continuity. Lonza's USD 1.2 billion Vacaville site purchase from Roche underpins this transition, adding 330,000 L of biologics capacity to support blockbuster antibody demand. Outsourcing is most intense for sterile biologics and gene-editing therapies, where regulatory rigor and technical barriers heighten the value of specialist partners.

Surge in Biologics and Complex-Molecule Pipelines

Biological entities now dominate new-drug filings, propelled by antibody-drug conjugates, mRNA vaccines, and cell-based therapeutics. Samsung Biologics secured USD 1.4 billion in new 2024 contracts and is expanding antibody-drug-conjugate suites, illustrating spiraling demand for cGMP biologics supply . Biologics' stringent cold-chain, contamination-control, and analytics requirements solidify a preference for full-scope CDMOs with proven regulatory track records.

Stringent Multi-Region Regulatory Requirements

Divergent dossiers and rolling updates such as the European Medicines Agency's new fee rules raise compliance budgets and prolong variation lead times EMA. CDMOs must operate duplicate quality-management systems and align data-integrity protocols across FDA, EMA, and PMDA audits, challenging smaller entrants.

Other drivers and restraints analyzed in the detailed report include:

- Cost and Speed Advantage of Manufacturing in Emerging Markets

- Consolidation Toward One-Stop CDMOs

- High Capex for Sterile Biologics Suites

For complete list of drivers and restraints, kindly check the Table Of Contents.

Geography Analysis

North America retained 37.95% revenue share in 2025, buoyed by premier biologics programs, FDA Orphan-Drug incentives, and a deep venture-capital pool. The United States sustains premium pricing as cGMP compliance costs and stringent data-integrity audits elevate barriers to entry. Canada benefits from free-trade access and skilled resources, whereas Mexico lures secondary packaging and regional solid-oral projects. Thermo Fisher's USD 4.1 billion filtration-business acquisition reinforces North American vertical-integration strategies.Asia-Pacific logs the fastest 7.18% CAGR through 2031. China and South Korea bankroll mega-plants for mAbs and oligonucleotides, though geopolitical risk nudges US sponsors toward India and Southeast Asia. The Pharmaceutical contract development and manufacturing organization (CDMO) market size in India alone could surpass USD 22 billion by 2035, aided by PLI incentives and harmonized quality standards.Samsung Biologics' fourth plant, topping 600,000 L, cements Incheon as the world's largest single-site biologics hub. Australia leverages expedited regulatory pathways for early-phase oncology and cell-therapy trials.

Europe presents steady expansion anchored in quality leadership. Germany's continuous-manufacturing clusters and the United Kingdom's advanced-therapy corridor offset Brexit friction through mutual-recognition waivers. The EMA's updated variation fees raise short-term compliance costs but assure global sponsors of consistent review rigor. Eastern Europe gains traction as an overflow destination for solid-oral generics and secondary packaging. Sustainability regulations incentivize solvent-recovery units and low-energy lyophilization, driving process innovation.

- Thermo Fisher Scientific Inc. (Patheon)

- Lonza Group

- Catalent Inc.

- Samsung Biologics Co. Ltd.

- WuXi AppTec Inc.

- Recipharm AB

- Jubilant Pharmova Ltd.

- Boehringer Ingelheim Group

- Pfizer CentreOne

- Aenova Holding GmbH

- Fujifilm Diosynth Biotechnologies

- Baxter BioPharma Solutions

- Corden Pharma GmbH

- AbbVie Contract Manufacturing

- Cambrex Corporation

- Syneos Health Inc.

- IQVIA Holdings Inc.

- Labcorp Drug Development

- PAREXEL International Corporation

- ICON PLC

- Charles River Laboratories International Inc.

- Eurofins Scientific SE

- SGS Life Science Services SA

- CMIC Holdings Co. Ltd

- Novotech Pty Ltd

- Hangzhou Tigermed Consulting Co. Ltd

- Samsung Bioepis Co. Ltd

- Tesa Labtec GmbH (TESA SE)

- Tapemark

- Famar SA

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Increasing outsourcing volume by large pharmaceutical companies

- 4.2.2 Surge in biologics and complex-molecule pipelines

- 4.2.3 Cost- and speed-advantage of manufacturing in emerging markets

- 4.2.4 Consolidation toward end-to-end one-stop CDMOs

- 4.2.5 AI-enabled rapid process-development platforms

- 4.2.6 GLP-1 and peptide HPAPI capacity build-outs

- 4.3 Market Restraints

- 4.3.1 Stringent multi-region regulatory requirements

- 4.3.2 Capacity-utilization and lead-time risk

- 4.3.3 High capex for sterile biologics suites

- 4.3.4 Scarcity of skilled aseptic-manufacturing talent

- 4.4 Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.6.1 Dosage-formulation technologies

- 4.6.2 3D printing applications in OSD

- 4.6.3 Continuous-manufacturing adoption

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Bargaining Power of Suppliers

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Threat of New Entrants

- 4.7.4 Threat of Substitutes

- 4.7.5 Competitive Rivalry

- 4.8 Investment and Funding Landscape

5 MARKET SIZE AND GROWTH FORECASTS (VALUE)

- 5.1 By Service Type

- 5.1.1 API Manufacturing

- 5.1.1.1 Small Molecule

- 5.1.1.2 Large Molecule

- 5.1.1.3 High-Potency (HPAPI)

- 5.1.2 FDF Development and Manufacturing

- 5.1.2.1 Solid Dose

- 5.1.2.2 Liquid Dose

- 5.1.2.3 Injectable Dose

- 5.1.3 Secondary Packaging

- 5.1.1 API Manufacturing

- 5.2 By Molecule Type

- 5.2.1 Small Molecule

- 5.2.2 Large Molecule (Biologics and Biosimilars)

- 5.2.3 High-Potency APIs

- 5.3 By Dosage Form

- 5.3.1 Solid Oral

- 5.3.2 Sterile Injectables

- 5.3.3 Topicals and Transdermals

- 5.3.4 Specialty/Novel (e.g., ODT, Long-acting)

- 5.4 By Therapeutic Area

- 5.4.1 Oncology

- 5.4.2 Metabolic and Endocrine

- 5.4.3 Cardiovascular

- 5.4.4 CNS and Psychiatry

- 5.4.5 Infectious Diseases and Vaccines

- 5.5 By Geography

- 5.5.1 North America

- 5.5.1.1 United States

- 5.5.1.2 Canada

- 5.5.1.3 Mexico

- 5.5.2 Europe

- 5.5.2.1 Germany

- 5.5.2.2 United Kingdom

- 5.5.2.3 France

- 5.5.2.4 Italy

- 5.5.2.5 Spain

- 5.5.2.6 Russia

- 5.5.2.7 Rest of Europe

- 5.5.3 Asia-Pacific

- 5.5.3.1 China

- 5.5.3.2 India

- 5.5.3.3 Japan

- 5.5.3.4 South Korea

- 5.5.3.5 Australia and New Zealand

- 5.5.3.6 Rest of Asia-Pacific

- 5.5.4 Middle East and Africa

- 5.5.4.1 Middle East

- 5.5.4.1.1 United Arab Emirates

- 5.5.4.1.2 Saudi Arabia

- 5.5.4.1.3 Turkey

- 5.5.4.1.4 Rest of Middle East

- 5.5.4.2 Africa

- 5.5.4.2.1 South Africa

- 5.5.4.2.2 Nigeria

- 5.5.4.2.3 Egypt

- 5.5.4.2.4 Rest of Africa

- 5.5.4.1 Middle East

- 5.5.5 South America

- 5.5.5.1 Brazil

- 5.5.5.2 Argentina

- 5.5.5.3 Rest of South America

- 5.5.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.4.1 Thermo Fisher Scientific Inc. (Patheon)

- 6.4.2 Lonza Group

- 6.4.3 Catalent Inc.

- 6.4.4 Samsung Biologics Co. Ltd.

- 6.4.5 WuXi AppTec Inc.

- 6.4.6 Recipharm AB

- 6.4.7 Jubilant Pharmova Ltd.

- 6.4.8 Boehringer Ingelheim Group

- 6.4.9 Pfizer CentreOne

- 6.4.10 Aenova Holding GmbH

- 6.4.11 Fujifilm Diosynth Biotechnologies

- 6.4.12 Baxter BioPharma Solutions

- 6.4.13 Corden Pharma GmbH

- 6.4.14 AbbVie Contract Manufacturing

- 6.4.15 Cambrex Corporation

- 6.4.16 Syneos Health Inc.

- 6.4.17 IQVIA Holdings Inc.

- 6.4.18 Labcorp Drug Development

- 6.4.19 PAREXEL International Corporation

- 6.4.20 ICON PLC

- 6.4.21 Charles River Laboratories International Inc.

- 6.4.22 Eurofins Scientific SE

- 6.4.23 SGS Life Science Services SA

- 6.4.24 CMIC Holdings Co. Ltd

- 6.4.25 Novotech Pty Ltd

- 6.4.26 Hangzhou Tigermed Consulting Co. Ltd

- 6.4.27 Samsung Bioepis Co. Ltd

- 6.4.28 Tesa Labtec GmbH (TESA SE)

- 6.4.29 Tapemark

- 6.4.30 Famar SA

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-space and Unmet-Need Assessment