|

시장보고서

상품코드

1911497

이탈리아의 도로 화물 운송 시장 : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측(2026-2031년)Italy Road Freight Transport - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

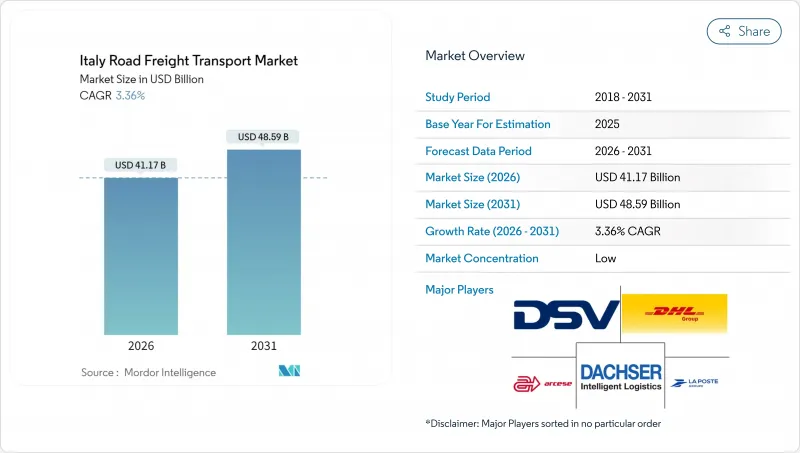

이탈리아의 도로 화물 운송 시장 규모는 2026년 411억 7,000만 달러로 추정되고, 2025년 398억 3,000만 달러에서 성장이 예상됩니다.

2031년까지 485억 9,000만 달러에 달할 것으로 예측되며, 2026-2031년 CAGR 3.36%로 확대될 전망입니다.

2025년 2분기에 GDP가 전기 대비 0.1% 감소했음에도 불구하고 전자상거래량 증가, 수출지향형 제조업의 완만한 회복, 유럽연합(EU) 인프라 자금이 수요를 지지하고 있습니다. 국내 화물 운송은 63.94%의 점유율을 유지하고 있지만, 국제 운송 경로는 더욱 빠르게 성장하고 있습니다. 이는 이탈리아가 유럽 투자 은행(EIB)에 의한 18억 유로(19억 8,000만 달러)의 대출에 의해 정비된 TEN-T(유럽 횡단 교통망) 루트의 게이트웨이 기능을 최대한 활용하고 있기 때문입니다. 2025년 4월에 DSV가 143억 유로(157억 8,000만 달러)로 DB 쉔커 인수를 완료함으로써 업계 재편이 진행되어 경쟁 환경이 재구축되었습니다. AI를 활용한 경로 최적화, 차량 전동화, 수소화 식물성 기름(HVO)의 채용 등 기술 혁신이 병행해 진행되는 가운데, 기술 지향 운송 사업자는 이탈리아의 도로 화물 운송 시장에 있어서 새로운 기회를 포착하는 태세를 정돈하고 있습니다.

이탈리아의 도로 화물 운송 시장 동향 및 인사이트

전자상거래 및 라스트 마일 수요 급증

이탈리아에서의 전자상거래 급성장은 옴니채널 소매업체가 소포량을 밀집한 도시 네트워크에 밀어넣어 구조적 변화를 촉진하고 있습니다. 이 때문에 도매 및 소매업 부문은 2025-2030년 연평균 복합 성장률(CAGR) 4.14%라는 가장 빠른 성장을 기록할 전망입니다. 이탈리아 우편공사(Poste Italiane)는 2만 7,900대의 저배출 차량을 도입하여 피아첸차와 카젤타의 허브를 확장하여 소포 처리 능력을 강화했습니다. DHL은 'Locker Italia' 사업을 통해 배송망을 확충해 집배 수요의 급증에 대응하고 있습니다. 로마에서는 자율 주행 로봇 및 대중 교통을 조합한 시험 운용으로 라스트마일 비용을 7.5% 삭감했습니다. 이러한 동향을 받아 소매업체가 정체 완화와 배출 규제 대응을 위해 집하 효율화를 도모하는 가운데 소구화물 운송 서비스 수요가 가속화되고 있습니다.

제조 수출의 코로나 후 회복

2025년 3월 산업 생산은 1.8% 감소한 반면, 이탈리아의 고부가가치 분야는 기세를 되찾았습니다. 2024년에는 식품 수출이 9.8%, 의약품 수출이 9.5% 증가하여 온도 관리 화물량을 인상했습니다. 국가 부흥 및 탄력 계획에 의해 2025-2026년 수출 경쟁력을 강화하는 물류 기반 정비에 1,000억 유로(1,103억 6,000만 달러)가 투입됩니다. 그 결과, 공장이 해외수주를 회복함에 따라 국제 운송 회랑은 2025-2030년 연평균 복합 성장률(CAGR) 4.14%로 성장할 전망입니다. 화물 구성은 고부가가치 및 시간 엄수 화물로 이행하고 있으며, 컴플라이언스의 전문 지식과 현대적인 차량을 보유한 운송업자에게 유리한 상황이 되고 있습니다.

운전자 부족 및 노화하는 노동력

운전자의 빈 포스트는 약 1만 7,000건에 이르고, 45%가 50세 이상이기 때문에 바쁜 기간의 차량 가동률에 제한이 생기고 있습니다. 공장 출하량이 증가하는 반면 출하 프레임 확보가 어려워지는 북부 지역에서는 이 영향이 특히 심각합니다. 2024년에는 3-4%의 임금 인상을 실시했지만, 충분한 신규 참가자를 확보할 수 없었습니다. EU의 훈련 의무화에 의해 자격 취득 기간이 장기화되는 한편, 건설업이나 서비스업 등 생활 양식이 다른 분야가 잠재적인 인재를 끌고 있습니다. 운송 회사는 입사 보너스, 유연한 근무 스케줄, 피로 경감에 의한 정착율 향상을 도모하는 차내 기술의 도입 등으로 대응하고 있습니다.

부문 분석

제조업은 2025년 이 부문 매출이 3.4% 감소했음에도 불구하고 이탈리아 도로 화물 운송 시장에서 34.12%의 점유율을 유지했습니다. 제조업과 관련된 이탈리아 도로 화물 운송 시장 규모는 제약, 특수식품 등 부가가치가 높은 수출을 생산자가 우선하기 때문에 2026-2031년 겸손한 CAGR로 확대될 것으로 예측됩니다. 도매 및 소매업은 가장 성장이 빠른 최종 사용자이며, 2026-2031년 CAGR 4.02%로 성장할 것으로 전망되고 있습니다. 이는 소포의 유통량을 증가시키는 전자상거래 및 옴니채널 유통 전략에 의해 뒷받침됩니다.

전문 화물 분야가 이익률 강화 세제 우대 조치 종료 후 주택 수요 감퇴로 건설 수요는 침체되는 반면 공공 인프라 사업은 상쇄적인 운송량을 지지하고 있습니다. 농업, 어업 및 임업 분야에서는 지중해산품의 북상 운송이 안정적으로 추이하는 한편, 석유 및 가스, 광업, 채석업의 운송량은 정제 처리량의 감소에 따라 축소 경향에 있습니다. DHL 등의 물류사업자는 수익의 다양화를 도모하기 위해 생명과학 및 에너지 분야로 사업 전환을 진행하고 있습니다.

국내 노선은 밀집한 국내 소비 회랑에 힘입어 2025년 이탈리아 도로 화물 운송 시장 규모의 63.55%를 차지했습니다. 그러나 국제 화물 운송은 2026-2031년 연평균 복합 성장률(CAGR) 4.03%를 기록할 전망입니다. 이는 운송업체가 알프스 산맥의 운송망 강화 및 2024년 347억 유로(382억 9,000만 달러)에 달한 미국과의 무역 흑자 확대를 활용하고 있기 때문입니다.

국경을 넘어선 사업 운영에서는 전자 CMR(e-CMR)과 통행 요금 변경으로 인한 컴플라이언스 비용 증가가 예상되지만, 킬로미터당 수익성 향상이라는 장점이 있습니다. DSV에 의한 DB Shanker 인수는 네트워크 밀도를 확대하고 화주에게 원활한 알프스를 넘는 운송망을 제공합니다. 국내 화물 운송의 장점으로는 예측 가능한 스케줄과 서류 작업의 절감을 들 수 있지만, 운송 회사는 도시의 배출량 규제에 대응하고 차량 갱신이 필요한 상황에 적응해야 합니다.

2025년 시점에서 풀 트럭 적재 서비스는 이탈리아 도로 화물 운송 시장의 81.92%를 차지했으며, 직행 루트의 비용 우위성을 반영하고 있습니다. 소구화물(LTL)의 가치는 전자상거래의 세분화에 따라 팔레트화물의 이동이 증가하기 때문에 2026-2031년 CAGR 3.82%로 상승할 것으로 예측되고 있습니다. 따라서 LTL의 이탈리아 도로 화물 운송 시장 점유율은 화물과 백홀을 실시간으로 매칭하는 AI 라우팅에 힘입어 2031년까지 점차 상승합니다.

풀트랙 운송(FTL) 사업자는 운전자 부족 및 도로 통행료 상승에 직면하면서도 제조업 회복을 배경으로 안정된 가동률을 유지하고 있습니다. LTL 사업자는 소매업체의 다음날 배송 요구에 부응하기 위해 허브 앤 스포크 방식을 통한 집적 효율화, IoT 추적 시스템, API 연계에 대한 투자를 진행하고 있습니다. 중견 운송 사업자가 공유 네트워크 및 디지털 배차 플랫폼을 통한 비용 우위성을 추구하면서 업계 재편이 가속화됩니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트 서포트(3개월간)

자주 묻는 질문

목차

제1장 서론

- 조사의 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 경제 활동별 GDP 분포

- 경제 활동별 GDP 성장률

- 경제적 성능 및 프로파일

- 전자상거래 업계 동향

- 제조업의 동향

- 운수 및 창고업 분야 GDP

- 물류 성능

- 도로 길이

- 수출 동향

- 수입 동향

- 연료 가격 동향

- 트럭 운송 운영 비용

- 트럭 운송 차량 규모(유형별)

- 주요 트럭 공급업체

- 도로 화물 운송량 동향

- 도로 화물 운송의 가격 동향

- 운송 모드별 점유율

- 인플레이션

- 규제 프레임워크

- 밸류체인 및 유통 채널 분석

- 시장 성장 촉진요인

- 전자상거래 및 라스트마일 수요 급증

- 신형 코로나바이러스 감염증 후 제조업 수출 회복

- EU 자금에 의한 도로 및 교량 메가 프로젝트 계획

- OEM 차량의 현대화 및 HVO(고도화 경유) 채용

- AI 최적화에 의한 공차 백홀 교환

- 알프스 회랑용 OEM 배터리 교환식 트럭

- 시장 성장 억제요인

- 운전자 부족 및 노동력 고령화

- 디젤 연료 및 전력 가격

- 국경의 전자 CMR 데이터 준수 비용

- 남부 이탈리아에서 교량의 하중 클래스 인하

- 시장에서의 기술 혁신

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

제5장 시장 규모 및 성장 예측

- 최종 사용자 산업별

- 농업, 어업 및 임업

- 건설

- 제조업

- 석유 및 가스, 광업 및 채석업

- 도매 및 소매업

- 기타

- 목적지별

- 국내

- 국제

- 트럭 적재 사양별

- 풀 트랙 로드(FTL)

- 소구 트럭 운송(LTL)

- 컨테이너 운송별

- 컨테이너 운송

- 비컨테이너 운송

- 거리별

- 장거리 운송

- 단거리 운송

- 화물 형태별

- 액체 화물

- 고형 화물

- 온도 관리별

- 비온도 관리

- 온도 관리

제6장 경쟁 구도

- 시장 집중도

- 주요 전략적 움직임

- 시장 점유율 분석

- 기업 프로파일

- Alpina Italiana SpA

- Arcese Trasporti SpA

- DACHSER

- DHL Group

- DSV A/S(Including DB Schenker)

- Fercam SpA(FERCAM HOLDING Srl)

- Fiege Logistics

- GEODIS

- Girteka

- Gruppo Di Martino

- Kuehne Nagel

- La Poste Group(Including BRT)

- Lannutti Group

- Number 1 Logistics Group SpA

- Poste Italiane

- Raben Group

- Savino Del Bene

- STEF Group

- Transmec Group

- United Parcel Service of America, Inc.(UPS)

제7장 시장 기회 및 장래 전망

AJY 26.01.30Italy road freight transport market size in 2026 is estimated at USD 41.17 billion, growing from 2025 value of USD 39.83 billion with 2031 projections showing USD 48.59 billion, growing at 3.36% CAGR over 2026-2031.

Rising e-commerce volumes, a gradual rebound in export-oriented manufacturing, and European Union infrastructure funding underpin demand even as GDP slipped 0.1% quarter-over-quarter in Q2 2025. Domestic freight retains a 63.94% share, yet international corridors grow faster as Italy maximizes its gateway role along TEN-T routes upgraded through a EUR 1.8 billion (USD 1.98 billion) EIB facility. Consolidation reshapes the competitive field after DSV closed the EUR 14.3 billion (USD 15.78 billion) DB Schenker acquisition in April 2025. Parallel advances in AI-enabled routing, fleet electrification, and hydrotreated vegetable oil (HVO) adoption position technology-centric carriers to capture emerging opportunities across the Italy road freight transport market.

Italy Road Freight Transport Market Trends and Insights

Surge in E-Commerce and Last-Mile Demand

Italy's e-commerce boom propels structural change as omnichannel retailers push parcel volumes into dense urban networks. Wholesale and retail trade therefore record the fastest segment growth at a 4.14% CAGR between 2025-2030. Poste Italiane deployed 27,900 low-emission vehicles and expanded its Piacenza and Caserta hubs to boost parcel capacity. DHL strengthened reach via the Locker Italia venture, capturing pickup-drop-off demand spikes. A Rome pilot combining autonomous robots with public transit cut last-mile costs by 7.5%. These dynamics accelerate less-than-truck-load service uptake as retailers seek consolidation to relieve congestion and emissions limits.

Manufacturing Export Rebound Post-COVID

Despite a 1.8% industrial production dip in March 2025, Italy's high-value subsectors regained momentum. Food exports grew 9.8% and pharmaceuticals 9.5% in 2024, lifting temperature-controlled freight volumes. The National Recovery and Resilience Plan channels EUR 100 billion (USD 110.36 billion) into logistics upgrades that sharpen export competitiveness over 2025-2026. International corridors consequently show a 4.14% CAGR (2025-2030) as plants restore overseas orders. Cargo mix shifts toward higher-value and time-sensitive loads that reward carriers with compliance expertise and modern fleets.

Driver Shortage and Aging Workforce

Vacancies stand near 17,000 and 45% of drivers are older than 50, capping fleet availability at peak periods. Northern regions feel the pinch most acutely as factories ramp shipments yet struggle to schedule outbound slots. Wage increases of 3-4% failed to draw sufficient entrants during 2024. EU training mandates lengthen qualification timelines, while lifestyle alternatives in construction and services lure potential recruits. Carriers respond with signing bonuses, modular schedules, and in-cab technology that lowers fatigue to stabilize retention.

Other drivers and restraints analyzed in the detailed report include:

- EU-Funded Road-Bridge Megaproject Pipeline

- OEM Fleet Modernization and HVO Adoption

- Diesel and Power Prices

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Manufacturing maintained a 34.12% share of the Italy road freight transport market in 2025 despite a 3.4% sector turnover decline that year. The Italy road freight transport market size attached to manufacturing is expected to expand at a muted CAGR from 2026-2031 as producers prioritize value-added exports such as pharmaceuticals and specialty foods. Wholesale and retail trade is the fastest-growing end user, registering a 4.02% CAGR between 2026-2031, buoyed by e-commerce and omnichannel distribution strategies that intensify parcel flows.

Specialized freight niches fortify margins: temperature-controlled hauls for drugs and food leverage GDP and HACCP compliance to secure premiums. Construction demand lags amid residential weakness following tax incentive withdrawal, yet public infrastructure works provide offsetting volume. Agriculture, fishing, and forestry maintain steady northbound flows of Mediterranean produce, while oil, gas, mining, and quarrying shipments retreat alongside refining throughput. Logistics providers such as DHL pivot to life sciences and energy segments to defend revenue diversity.

Domestic lanes accounted for 63.55% of the Italy road freight transport market size in 2025, supported by dense internal consumption corridors. International freight, however, posts a 4.03% CAGR between 2026-2031 as carriers exploit upgraded Alpine links and growing U.S. trade surpluses totaling EUR 34.7 billion (USD 38.29 billion) in 2024.

Cross-border operations experience higher compliance costs from e-CMR and toll changes but benefit from superior yield per kilometer. DSV's acquisition of DB Schenker broadens network density, offering shippers seamless trans-Alpine coverage. Domestic freight advantages include predictable scheduling and lower paperwork, yet carriers must adapt to urban emissions caps that raise fleet upgrade necessities.

Full-truck-load services represented 81.92% of the Italy road freight transport market in 2025, reflecting direct-route cost advantages. Less-than-truck-load values are forecast to rise at 3.82% CAGR (2026-2031) as e-commerce fragmentation increases palletized movements. The Italy road freight transport market share for LTL therefore climbs gradually through 2031, buoyed by AI routing that matches loads and backhauls in real time.

FTL carriers battle driver scarcity and rising road tolls but leverage manufacturing rebound for steady outbound utilization. LTL providers invest in hub-and-spoke consolidation, IoT tracking, and API integrations to satisfy retailers' next-day expectations. Consolidation accelerates as mid-tier fleets seek cost advantage via shared networks and digital dispatch platforms.

The Italy Road Freight Transport Market Report is Segmented by End User Industry (Manufacturing, and More), Destination (Domestic and International), Truckload Specification (FTL and LTL), Distance (Long Haul and Short Haul), Goods Configuration (Fluid Goods and Solid Goods), Temperature Control (Non-Temperature and Temperature Controlled), and by Containerization. The Market Forecasts are Provided in Terms of Value (USD).

List of Companies Covered in this Report:

- Alpina Italiana SpA

- Arcese Trasporti SpA

- DACHSER

- DHL Group

- DSV A/S (Including DB Schenker)

- Fercam SpA (FERCAM HOLDING Srl)

- Fiege Logistics

- GEODIS

- Girteka

- Gruppo Di Martino

- Kuehne+Nagel

- La Poste Group (Including BRT)

- Lannutti Group

- Number 1 Logistics Group SpA

- Poste Italiane

- Raben Group

- Savino Del Bene

- STEF Group

- Transmec Group

- United Parcel Service of America, Inc. (UPS)

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 GDP Distribution by Economic Activity

- 4.3 GDP Growth by Economic Activity

- 4.4 Economic Performance and Profile

- 4.4.1 Trends in E-Commerce Industry

- 4.4.2 Trends in Manufacturing Industry

- 4.5 Transport and Storage Sector GDP

- 4.6 Logistics Performance

- 4.7 Length of Roads

- 4.8 Export Trends

- 4.9 Import Trends

- 4.10 Fuel Pricing Trends

- 4.11 Trucking Operational Costs

- 4.12 Trucking Fleet Size by Type

- 4.13 Major Truck Suppliers

- 4.14 Road Freight Tonnage Trends

- 4.15 Road Freight Pricing Trends

- 4.16 Modal Share

- 4.17 Inflation

- 4.18 Regulatory Framework

- 4.19 Value Chain and Distribution Channel Analysis

- 4.20 Market Drivers

- 4.20.1 Surge in -E-Commerce and Last-mile Demand

- 4.20.2 Manufacturing Export Rebound Post-COVID

- 4.20.3 EU-funded Road-bridge Megaproject Pipeline

- 4.20.4 OEM Fleet Modernisation and HVO Adoption

- 4.20.5 AI-optimised Empty-backhaul Exchanges

- 4.20.6 OEM Battery-swap Trucks for Alpine Corridors

- 4.21 Market Restraints

- 4.21.1 Driver Shortage and Ageing Workforce

- 4.21.2 Diesel and Power Prices

- 4.21.3 Border E-CMR Data-compliance Costs

- 4.21.4 Bridge Load-class Downgrades in South Italy

- 4.22 Technology Innovations in the Market

- 4.23 Porter's Five Forces Analysis

- 4.23.1 Threat of New Entrants

- 4.23.2 Bargaining Power of Buyers

- 4.23.3 Bargaining Power of Suppliers

- 4.23.4 Threat of Substitutes

- 4.23.5 Competitive Rivalry

5 Market Size and Growth Forecasts (Value, USD)

- 5.1 End User Industry

- 5.1.1 Agriculture, Fishing, and Forestry

- 5.1.2 Construction

- 5.1.3 Manufacturing

- 5.1.4 Oil and Gas, Mining and Quarrying

- 5.1.5 Wholesale and Retail Trade

- 5.1.6 Others

- 5.2 Destination

- 5.2.1 Domestic

- 5.2.2 International

- 5.3 Truckload Specification

- 5.3.1 Full-Truck-Load (FTL)

- 5.3.2 Less than-Truck-Load (LTL)

- 5.4 Containerization

- 5.4.1 Containerized

- 5.4.2 Non-Containerized

- 5.5 Distance

- 5.5.1 Long Haul

- 5.5.2 Short Haul

- 5.6 Goods Configuration

- 5.6.1 Fluid Goods

- 5.6.2 Solid Goods

- 5.7 Temperature Control

- 5.7.1 Non-Temperature Controlled

- 5.7.2 Temperature Controlled

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Key Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (Includes Global Level Overview, Market Level Overview, Core Segments, Financials as Available, Strategic Information, Market Rank/Share for Key Companies, Products and Services, and Recent Developments)

- 6.4.1 Alpina Italiana SpA

- 6.4.2 Arcese Trasporti SpA

- 6.4.3 DACHSER

- 6.4.4 DHL Group

- 6.4.5 DSV A/S (Including DB Schenker)

- 6.4.6 Fercam SpA (FERCAM HOLDING Srl)

- 6.4.7 Fiege Logistics

- 6.4.8 GEODIS

- 6.4.9 Girteka

- 6.4.10 Gruppo Di Martino

- 6.4.11 Kuehne+Nagel

- 6.4.12 La Poste Group (Including BRT)

- 6.4.13 Lannutti Group

- 6.4.14 Number 1 Logistics Group SpA

- 6.4.15 Poste Italiane

- 6.4.16 Raben Group

- 6.4.17 Savino Del Bene

- 6.4.18 STEF Group

- 6.4.19 Transmec Group

- 6.4.20 United Parcel Service of America, Inc. (UPS)

7 Market Opportunities and Future Outlook

- 7.1 White-Space and Unmet-Need Assessment