|

시장보고서

상품코드

1911758

말레이시아의 데이터센터 시장 : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측(2026-2031년)Malaysia Data Center - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

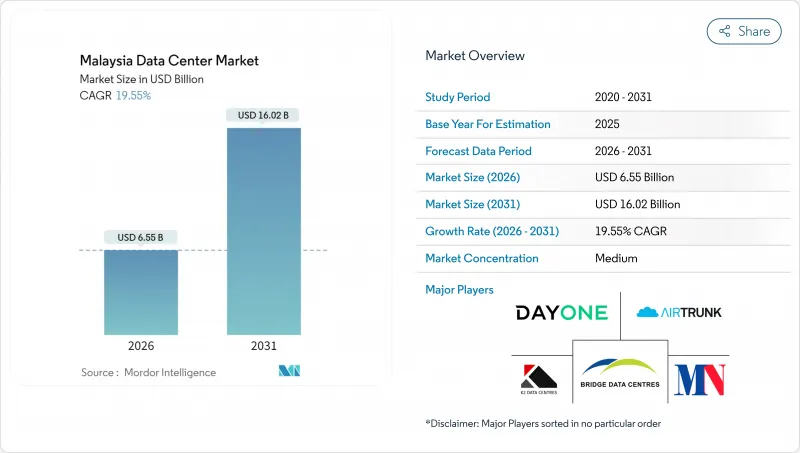

말레이시아의 데이터센터 시장은 2025년 54억 8,000만 달러로 평가되었고, 2026년 65억 5,000만 달러에서 2031년까지 160억 2,000만 달러에 이를 것으로 예측됩니다.

예측 기간(2026-2031년) CAGR은 19.55%로 성장이 전망됩니다.

전력 수요는 더욱 급속히 증가하고, 인공지능 워크로드에 의한 랙 밀도의 향상에 따라 IT 부하 용량은 1.53GW에서 6.43GW로 CAGR 33.24%로 급증할 것으로 예측되고 있습니다. 시장 세분화의 점유율 및 추정치는 MW 단위로 계산 및 보고됩니다. 정부 우대 조치, 하이퍼스케일러에 의한 902억 링깃(203억 달러)의 투자 커미트먼트, 해저 케이블의 증설이 함께, 말레이시아는 동남아시아의 새로운 디지털 허브로서의 지위를 강화하고 있습니다. 조호바루는 싱가포르 수요 넘치는 흐름을 흡수하고 사이버 자야는 멀티미디어 슈퍼 코리도의 인프라 정비의 혜택을 받고 있습니다. 사업자 측은 전기요금의 상승과 물 공급의 제약에 직면하고 있으며, 재생에너지 조달 전략의 필요성이 발생하고 있습니다.

말레이시아의 데이터센터 시장 동향 및 인사이트

하이퍼스케일 클라우드 도입 증가

Google의 20억 달러 규모의 지역 기지, Oracle의 65억 달러 계획, 마이크로소프트의 22억 달러 확장은 랙 전력 밀도를 15kW 이상으로 끌어올려 용량 요구를 재정의하고 있습니다. 이러한 메가 프로젝트는 전통적인 공동 위치 시설에서 제공하기 어려운 특수 냉각 시스템, 중복 변전소 및 고속 상호 연결이 필요합니다. YTL에 의한 100억 링깃(22억 5,000만 달러) 규모의 NVIDIA 제휴는 국내 사업자의 AI 대응 캠퍼스로의 전환을 보여줍니다. 조호르와 네그리 센비란주에서 해저 케이블 직결 사이트를 둘러싼 사업자 간의 경쟁이 격화되고 있는 가운데, 토지 및 전력의 조달 사이클은 긴박화하고 있습니다. 건설 공급망은 하이퍼스케일러의 설계 기준에 대응하기 위해 규모를 확대하여 현지 엔지니어링, 조달 및 건설 기업에 기회를 가져오고 있습니다. 장기 계약으로 재생에너지 수요도 확보되어 국내 태양광 발전 설비 확대가 가속화되고 있습니다.

핀텍 및 전자상거래의 디지털화 급증

Touch'n Go eWallet, DuitNow, 지역 횡단적인 경계 결제 체계는 기존 은행 데이터센터에서 유지할 수 없는 밀리초 미만의 처리 속도를 요구합니다. 2023년에는 디지털 월렛이 온라인 거래량의 39%를 차지하였고, 확장 가능한 컴퓨팅과 실시간 악성 감지 노드에 대한 수요를 확대했습니다. 오픈 뱅킹 API는 타사 핀텍 애플리케이션이 급증하는 동안 트래픽 급증을 더욱 가속화하고 있습니다. 쿠알라룸푸르 및 페낭에 설치된 엣지 시설은 인구 밀집 도시 지역의 지연을 줄이고, 조호르의 재해 복구 노드는 말레이시아 중앙 은행(Bank Negara Malaysia)의 내결함성 지침을 준수하도록 보장합니다. 확장되는 전자상거래 기반은 사업자를 클라우드 네이티브 아키텍처로 이끌어 말레이시아의 데이터센터 시장에서의 상승 동향을 더욱 견고하게 하고 있습니다.

전기 요금 변동성 증가

2024년 요금 체계 개정으로 산업용 전기 요금은 14.2% 상승하여 데이터센터 등 초고압 사용자가 가장 큰 영향을 받았습니다. 보조금 폐지에 의해 가격은 천연가스 시세에 연동해, 사업자는 상품 시장의 변동에 노출되고 있습니다. 신재생 에너지 공급이 수요를 따라잡지 못하고 스팟 가격이 높아지고 있습니다. 사업자는 부지 내 태양광 발전과 축전지 프로젝트에서 위험 회피를 도모하지만, 설비 투자는 증가하고 프로젝트 기간은 장기화하고 있습니다. 미래의 수수료 상승에 대한 계약상의 모호함은 하이퍼스케일러의 총소유비용(TCO) 모델을 복잡하게 만들고 있습니다.

부문 분석

중규모 시설은 2026년에 개업이 예상되며 30.20%의 연평균 복합 성장률(CAGR)이 예측되고 있습니다. 이는 기업 및 컨텐츠 제공업체가 지역 5G 배포를 지원하는 가장자리에 적합한 설치 면적을 요구하는 움직임으로 인해 다른 규모 계층을 능가하는 성장률입니다. 대규모 시설은 말레이시아 데이터센터 시장 점유율의 24.18%를 차지하고 있으며, 20-50MW의 전력 블록을 확보하는 하이퍼스케일러의 사전리스 계약이 견인하고 있습니다. 소규모 사이트는 재해 복구 분야를 전문으로 하며, 메가 및 대규모 캠퍼스는 AI 교육의 요구를 충족합니다.

말레이시아 데이터센터 시장에서는 4-6MW 단위로 용량을 추가할 수 있는 모듈형 건설이 선호되고 있습니다. 이를 통해 사업자는 자본 투입을 효과적으로 관리할 수 있습니다. 중규모 시설은 이코노마이저 냉각을 통합하여 전력 사용 효율(PUE)을 1.3으로 줄이고 녹색 세금 혜택 임계값을 충족합니다. 해저 케이블 스테이션 주변에서는 100MW 변전소를 수용할 수 있는 토지를 확보할 수 있기 때문에 대규모 사이트의 우위성이 지속되고 있습니다. 전력망의 제약이 메가캠퍼스의 성장을 억제하고 있지만, 향후 132kV 송전망 업그레이드에 의해 장래 공급 확대가 기대됩니다.

2025년에는 Tier 3이 수익의 75.88%를 차지하였으며, 34.10%의 연평균 복합 성장률(CAGR)로 최고 성장률을 유지했습니다. 이것은 기업이 Tier 4의 프리미엄을 지불하지 않고 동시 보수성을 요구하는 경향을 뒷받침하고 있습니다. 중소기업이 클라우드 및 코로케이션 플랫폼으로 이동하는 동안, Tier 1-2의 설치 면적은 축소 경향이 있습니다.

사업자는 리던던트 배전 경로와 디젤 회전식 UPS 시스템을 추가하여 Tier 2 사이트를 Tier 3으로 개조하여 높은 랙 요금을 실현하고 있습니다. 금융 및 EC 워크로드는 99.982%의 가용성을 요구하며 Tier 3 사양에 적합합니다. 말레이시아 통신 멀티미디어 위원회의 규제 지침은 중요 데이터의 현지화에 있어 이 중위 계층 기준을 강화하고 있습니다. Tier 4는 코어 뱅킹과 방위 워크로드를 위한 틈새 시장이지만, 신규 건설의 경제성은 광범위한 채용을 막고 있습니다.

말레이시아 데이터센터 시장 보고서는 데이터센터 규모별(대규모, 초대규모, 중규모, 메가, 소규모), 티어 유형별(Tier 1 및 2, Tier 3, Tier 4), 데이터센터 유형별(하이퍼스케일 및 자사 건설, 기업 및 엣지, 코로케이션), 최종 사용자별(은행, 금융서비스 및 보험(BFSI), IT 및 ITES, 전자상거래, 정부기관 등), 핫스팟별(쿠알랄)로 구분되고 있습니다. 시장 예측은 IT 부하 용량(MW) 단위로 제공됩니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트에 의한 3개월간의 지원

자주 묻는 질문

목차

제1장 서론

- 조사의 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 하이퍼스케일 클라우드 도입 증가

- 핀텍 및 전자상거래의 디지털화 급증

- 급속한 해저 케이블 상륙에 의해 접속성 향상

- 그린ICT투자에 대한 정부의 세제 우대조치

- 페낭 조호르 산업 회랑 수요 우위성

- 100-200MW 규모의 캠퍼스를 견인하는 AI 트레이닝 클러스터

- 시장 성장 억제요인

- 전기 요금의 높은 변동성

- 장기간에 걸친 Tier 3 및 Tier 4 허가 사이클

- 말레이시아의 저탄소 전력 PPA 부족

- 인정 업타임 자격 엔지니어의 부족

- 시장 전망

- IT 부하 용량

- 고상식 플로어 면적

- 코로케이션 수익

- 설치된 랙

- 랙 공간 이용률

- 해저 케이블

- 주요 업계 동향

- 스마트폰 이용자수

- 스마트폰 1대당 데이터 트래픽

- 모바일 데이터 통신 속도

- 광대역 데이터 통신 속도

- 광섬유 접속 네트워크

- 규제 프레임워크

- 밸류체인 및 유통 채널 분석

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 공급기업의 협상력

- 구매자의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

제5장 시장 규모 및 성장 예측(메가와트)

- 데이터센터 규모별

- 대규모

- 대규모

- 중규모

- 메가

- 소규모

- Tier 유형별

- Tier 1 및 2

- Tier 3

- Tier 4

- 데이터센터 유형별

- 하이퍼스케일 및 자사 건설

- 엔터프라이즈 및 엣지

- 코로케이션

- 미사용

- 가동중

- 소매 코로케이션

- 홀세일 코 로케이션

- 최종 사용자별

- BFSI

- IT 및 ITES

- 전자상거래

- 정부기관

- 제조업

- 미디어 및 엔터테인먼트

- 통신

- 기타 최종 사용자

- 핫스팟별

- 쿠알라룸푸르

- 사이버자야

- 조호바루

- 기타 말레이시아 지역

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Bridge Data Centers(Chindata Group)

- MN Holdings Bhd(in partnership with Shanghai DC-Science Co Ltd.)

- DayOne(GDS Holdings Ltd.)

- K2 Strategic(Kuok Group)

- AirTrunk Operating Pty Ltd.

- AIMS Data Centre Sdn. Bhd.(DigitalBridge Group, Inc.)

- Telekom Malaysia Berhad

- NTT Ltd.

- CSF Group

- Alibaba Cloud

- Keppel Data Center

- Open DC Sdn Bhd

- SAP SE

- Vantage Data Centers

- Telstra Group Limited

제7장 시장 기회 및 장래 전망

AJYThe Malaysia data center market was valued at USD 5.48 billion in 2025 and estimated to grow from USD 6.55 billion in 2026 to reach USD 16.02 billion by 2031, at a CAGR of 19.55% during the forecast period (2026-2031).

Power demand rises even faster, with IT load capacity projected to jump from 1.53 GW to 6.43 GW, a 33.24% CAGR, as artificial-intelligence workloads drive higher rack densities. The market segment shares and estimates are calculated and reported in terms of MW. Government incentives, hyperscaler commitments of MYR 90.2 billion (USD 20.3 billion), and submarine-cable additions reinforce Malaysia's status as Southeast Asia's new digital hub. Johor Bahru captures Singapore overflow demand while Cyberjaya benefits from the Multimedia Super Corridor infrastructure. Operators confront rising electricity tariffs and water supply constraints, prompting the need for renewable energy procurement strategies.

Malaysia Data Center Market Trends and Insights

Rising hyperscale cloud deployments

Google's USD 2 billion region, Oracle's USD 6.5 billion plan, and Microsoft's USD 2.2 billion expansion redefine capacity needs by pushing rack power densities beyond 15 kW. These mega-projects require specialized cooling, redundant substations, and high-speed interconnection, which traditional colocation facilities seldom offer. YTL's MYR 10 billion (USD 2.25 billion) NVIDIA alliance signals a shift among domestic players toward AI-ready campuses. Land and power procurement cycles are tightening as operators compete for sites in Johor and Negeri Sembilan with direct submarine cable access. The construction supply chain scales up to meet hyperscaler design standards, opening opportunities for local engineering, procurement, and construction firms. Long-term contracts also lock in renewable energy demand, which accelerates the national solar build-out.

Surge in FinTech and e-commerce digitalization

Touch 'n Go eWallet, DuitNow, and regional cross-border payment schemes require sub-millisecond processing that legacy bank data centers cannot sustain. Digital wallets captured 39% of online-transaction volume in 2023, amplifying demand for scalable compute and real-time fraud analytics nodes. Open-banking APIs further intensify traffic spikes as third-party fintech applications proliferate. Edge facilities in Kuala Lumpur and Penang shorten latency for densely populated urban centers, while disaster-recovery nodes in Johor ensure compliance with Bank Negara Malaysia's resilience guidelines. The expanding e-commerce base is pushing merchants toward cloud-native architectures, reinforcing the upward trend in the Malaysian data center market.

High electricity tariff volatility

Tariff restructuring increased industrial rates by 14.2% in 2024, with ultra-high-voltage users, such as data centers, being hit hardest. Subsidy removal ties prices to natural-gas benchmarks, exposing operators to fluctuations in the commodity market. Renewable supply lags demand, keeping spot prices elevated. Operators hedge through on-site solar and battery-storage projects, but capital expenditure rises and project timelines lengthen. Contract ambiguity around future tariff escalations complicates hyperscaler total-cost-of-ownership models.

Other drivers and restraints analyzed in the detailed report include:

- Rapid submarine-cable landings boosting connectivity

- Shortage of accredited Uptime-qualified engineers

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Medium facilities are expected to open in 2026 with a 30.20% CAGR forecast, outpacing other tiers as enterprises and content providers seek edge-appropriate footprints that support regional 5G rollouts. Large facilities account for 24.18% of Malaysia's data center market share, driven by hyperscaler pre-lease commitments that secure power blocks of 20-50 MW. Small sites specialize in disaster-recovery niches, while mega and massive campuses cater to AI training needs.

The Malaysian data center market favors modular builds that add capacity in 4-6 MW increments, allowing operators to manage capital deployment effectively. Medium halls integrate economizer cooling, cutting power usage effectiveness to 1.3 and meeting green tax incentive thresholds. Large-site dominance persists near submarine cable stations, where land parcels can accommodate 100 MW substations. Power-grid constraints cap mega-campus growth, but upcoming 132 kV upgrades may unlock future supply.

Tier 3 captured 75.88% of the revenue in 2025 and maintains the top growth rate at a 34.10% CAGR, confirming enterprises' preference for concurrent maintainability without Tier 4 premiums. Tier 1-2 footprints shrink as SMEs migrate to cloud and colocation platforms.

Operators retrofit Tier 2 sites to Tier 3 by adding redundant distribution paths and diesel-rotary UPS systems, unlocking higher rack rates. Financial and e-commerce workloads demand 99.982% availability, aligning with Tier 3 specifications. Regulatory guidance from the Malaysian Communications and Multimedia Commission reinforces this mid-tier standard for the localization of critical data. Tier 4 remains a niche for core banking and defense workloads, but new-build economics deter widespread adoption.

The Malaysia Data Center Market Report is Segmented by Data Center Size (Large, Massive, Medium, Mega, and Small), Tier Type (Tier 1 and 2, Tier 3, and Tier 4), Data Center Type (Hyperscale/Self-built, Enterprise/Edge, and Colocation), End User (BFSI, IT and ITES, E-Commerce, Government, and More), and Hotspot (Kuala Lumpur, Cyberjaya, and More). The Market Forecasts are Provided in Terms of IT Load Capacity (MW).

List of Companies Covered in this Report:

- Bridge Data Centers (Chindata Group)

- MN Holdings Bhd (in partnership with Shanghai DC-Science Co Ltd.)

- DayOne (GDS Holdings Ltd.)

- K2 Strategic (Kuok Group)

- AirTrunk Operating Pty Ltd.

- AIMS Data Centre Sdn. Bhd. (DigitalBridge Group, Inc.)

- Telekom Malaysia Berhad

- NTT Ltd.

- CSF Group

- Alibaba Cloud

- Keppel Data Center

- Open DC Sdn Bhd

- SAP SE

- Vantage Data Centers

- Telstra Group Limited

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Rising hyperscale cloud deployments

- 4.2.2 Surge in FinTech and e-commerce digitalization

- 4.2.3 Rapid submarine cable landings boosting connectivity

- 4.2.4 Government tax incentives for green ICT investments

- 4.2.5 Penang-Johor industrial corridor edge demand

- 4.2.6 AI training clusters driving 100-200 MW campuses

- 4.3 Market Restraints

- 4.3.1 High electricity tariff volatility

- 4.3.2 Lengthy Tier 3/Tier 4 approval cycles

- 4.3.3 Scarcity of low-carbon power PPAs in Malaysia

- 4.3.4 Shortage of accredited Uptime-qualified engineers

- 4.4 Market Outlook

- 4.4.1 IT Load Capacity

- 4.4.2 Raised Floor Space

- 4.4.3 Colocation Revenue

- 4.4.4 Installed Racks

- 4.4.5 Rack Space Utilization

- 4.4.6 Submarine Cable

- 4.5 Key Industry Trends

- 4.5.1 Smartphone Users

- 4.5.2 Data Traffic Per Smartphone

- 4.5.3 Mobile Data Speed

- 4.5.4 Broadband Data Speed

- 4.5.5 Fiber Connectivity Network

- 4.5.6 Regulatory Framework

- 4.6 Value Chain and Distribution Channel Analysis

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Threat of New Entrants

- 4.7.2 Bargaining Power of Suppliers

- 4.7.3 Bargaining Power of Buyers

- 4.7.4 Threat of Substitutes

- 4.7.5 Competitive Rivalry

5 MARKET SIZE AND GROWTH FORECASTS (MEGAWATT)

- 5.1 By Data Center Size

- 5.1.1 Large

- 5.1.2 Massive

- 5.1.3 Medium

- 5.1.4 Mega

- 5.1.5 Small

- 5.2 By Tier Type

- 5.2.1 Tier 1 and 2

- 5.2.2 Tier 3

- 5.2.3 Tier 4

- 5.3 By Data Center Type

- 5.3.1 Hyperscale/Self-built

- 5.3.2 Enterprise/Edge

- 5.3.3 Colocation

- 5.3.3.1 Non-Utilized

- 5.3.3.2 Utilized

- 5.3.3.2.1 Retail Colocation

- 5.3.3.2.2 Wholesale Colocation

- 5.4 By End User

- 5.4.1 BFSI

- 5.4.2 IT and ITES

- 5.4.3 E-Commerce

- 5.4.4 Government

- 5.4.5 Manufacturing

- 5.4.6 Media and Entertainment

- 5.4.7 Telecom

- 5.4.8 Other End Users

- 5.5 By Hotspot

- 5.5.1 Kuala Lumpur

- 5.5.2 Cyberjaya

- 5.5.3 Johor Bahru

- 5.5.4 Rest of Malaysia

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.4.1 Bridge Data Centers (Chindata Group)

- 6.4.2 MN Holdings Bhd (in partnership with Shanghai DC-Science Co Ltd.)

- 6.4.3 DayOne (GDS Holdings Ltd.)

- 6.4.4 K2 Strategic (Kuok Group)

- 6.4.5 AirTrunk Operating Pty Ltd.

- 6.4.6 AIMS Data Centre Sdn. Bhd. (DigitalBridge Group, Inc.)

- 6.4.7 Telekom Malaysia Berhad

- 6.4.8 NTT Ltd.

- 6.4.9 CSF Group

- 6.4.10 Alibaba Cloud

- 6.4.11 Keppel Data Center

- 6.4.12 Open DC Sdn Bhd

- 6.4.13 SAP SE

- 6.4.14 Vantage Data Centers

- 6.4.15 Telstra Group Limited

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-space and Unmet-need Assessment