|

시장보고서

상품코드

1632067

아시아태평양의 통관 중개 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Asia-Pacific Customs Brokerage - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

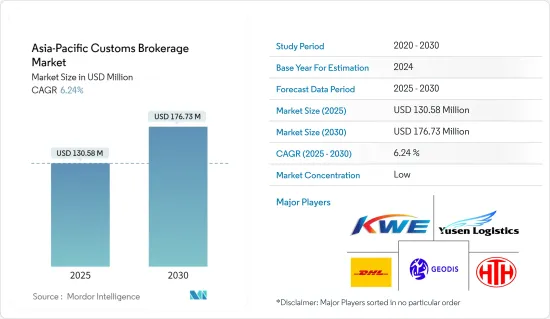

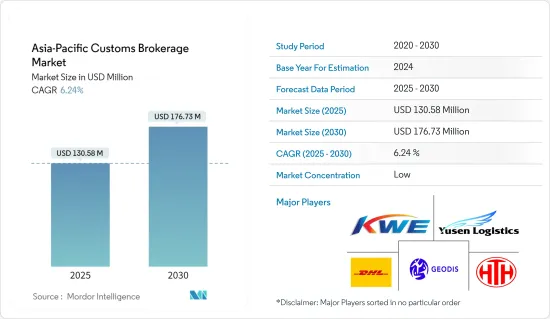

아시아태평양의 통관 중개 시장 규모는 2025년에 1억 3,058만 달러로 추정되며, 예측 기간(2025-2030년)의 CAGR은 6.24%로, 2030년에는 1억 7,673만 달러에 달할 것으로 예측됩니다.

주요 하이라이트

- 2024년 현재 아시아태평양의 통관 중개 시장은 주로 국제 무역의 급증과 규제 프레임워크의 적응으로 인해 강력한 성장세를 보이고 있습니다. 중국과 인도와 같은 국가들은 이러한 국경 간 거래 붐의 최전선에 있습니다.

- 예를 들어 2024년 9월 중국은 3,040억 달러의 수출과 2,220억 달러의 수입을 기록해 817억 달러의 무역수지를 달성했습니다. 전년 동기 대비 2023년 9월부터 2024년 9월까지 중국의 수출은 2,990억 달러에서 3,040억 달러로 45억 8,000만 달러(1.53%) 증가했습니다. 동시에 수입은 2,210억 달러에서 2,220억 달러로 7억 300만 달러(0.32%) 증가했습니다. 이러한 수치는 원활한 무역 업무와 복잡한 규정 준수를 보장하기 위해 숙련된 통관 중개 서비스의 필요성이 증가하고 있음을 입증합니다.

- 진화하는 세계 역학에 대응하기 위해 각국 정부는 보안과 규정 준수를 강화하기 위해 세관 정책을 자주 개정하고 있습니다. 이러한 변화로 인해 복잡한 규제 지형을 능숙하게 다룰 수 있는 숙련된 통관 전문가에 대한 수요가 증가하고 있습니다.

- 예를 들어 2024년 11월에는 AEO(Authorized Economic Operator) 프로그램이 주목을 받았습니다. 이 자발적 규정 준수 구상은 인도 세관이 화물의 보안을 강화할 수 있도록 하는 것입니다. 이는 수입업체, 수출업체, 물류 프로바이더, 터미널 운영업체, 통관업체, 창고업체 등 국제 공급망에 참여하는 주요 업체들과의 긴밀한 협력을 통해 이루어집니다. 기업이 이러한 엄격한 규제 기준을 준수하기 위해 노력하는 가운데, 적시에 규정을 준수하는 통관을 보장하는 데 있으며, 통관업자의 역할이 점점 더 중요해지고 있습니다.

- 디지털 툴와 플랫폼을 통해 통관업체는 업무를 최적화하고 정확도를 높이며 처리 기간을 단축할 수 있습니다. 2024년 5월 9일, 세계 최대 특송 운송업체인 페덱스 익스프레스(FedEx Express, Inc.)의 자회사인 페덱스 익스프레스(FedEx Express)는 중국 본토에서 '페덱스 온라인 수입세관 신고 툴'를 발표했습니다. 이 기술적 진보는 업무 효율을 높일 뿐만 아니라 국제 무역에 종사하는 기업공급망 관리를 개선하는 데 있으며, 통관업자의 중요한 역할을 명확히 합니다.

- 또한 중국 세관총서(GAC)의 보고서에 따르면 2023년 12월 14일 중국과 호주는 AEO(Authorized Economic Operator) 자격을 갖춘 공인된 사업자를 통해 상품 거래의 통관을 촉진하기 시작했다고 합니다. 또한 베트남의 환태평양경제동반자협정(CPTPP)과 같은 협정 참여는 베트남의 수출 잠재력을 눈에 띄게 강화시켰고, 이후 통관 중개 서비스에 대한 수요를 증가시켰습니다.

아시아태평양 통관 시장 동향

아시아태평양 통관 시장 동향중국 무역 활동의 급증으로 시장 성장 촉진

2024년 1-10월 중국의 수출입 총액은 36조2000억 위안(약 5조5000억 달러)으로 전년 동기 대비 5.2% 증가했습니다. 이는 중국 대외무역 총액의 64.1%를 차지합니다. 그 중 수출은 6.7% 증가한 20조 8,000억 위안(2조 8,900억 달러), 수입은 3.2% 증가한 15조 2,200억 위안(2조 900억 달러)을 기록했습니다. 같은 기간 중국의 가공무역은 6조 5,300억 위안(9,300억 달러)으로 4% 성장하며 전체 무역의 18.1%를 차지했습니다. 가공무역 수출은 1.6% 증가한 4조 1,300억 위안(5,800억 달러), 수입은 8.3% 증가한 2조 4,000억 위안(3,400억 달러)을 기록했습니다.

2023년 보세 물류 무역은 5조 900억 위안(7,200억 달러)에 달하고, 전년 대비 14% 증가하며 눈에 띄는 성장세를 보였습니다. 이 부문의 수출은 1조 9,600억엔(2,800억 달러)로 11.5% 증가, 수입은 3조 1,300억엔(4,400억 달러)로 15.7% 증가였습니다. 지역별로는 ASEAN이 2024년 중국의 주요 무역 상대국으로서 1위를 차지하며, 무역 총액은 5조 6,700억 위한(8,100억 달러)로, 8.8% 증가했으며, 중국의 대외 무역 전체의 15.7%를 차지했습니다. ASEAN에 대한 수출은 12.5% 증가한 3조 3,600억 위안(4,800억 달러), ASEAN으로부터의 수입은 3.8% 증가한 2조 3,100억 위안(3,300억 달러)이었습니다. 중국의 대ASEAN 무역흑자는 1조 500억 위안(1,500억 달러)으로 확대하며, 전년대비 38.2%의 대폭적인 성장을 나타냈습니다.

결론적으로 이러한 수출입 증가 추세는 특히 중국이 주변국과의 경제 관계를 심화시키고 세계 시장에서의 입지를 강화함에 따라 아시아태평양의 국제 무역 동향에서 통관 서비스의 중요성이 증가하고 있음을 강조하고 있습니다.

시장 성장을 촉진하는 해상무역

해상화물 운송은 국제 화물 운송의 주요 수단입니다. 해상운송은 통관 절차를 주도할 뿐만 아니라 통관 시장의 매출을 주도하고 있습니다. 유엔무역개발회의(UNCTAD)의 보고서에 따르면 2024년에는 아시아와 유럽 기업이 전 세계 운송 능력의 90%를 소유하게 될 것입니다. 특히 아시아 기업이 전 세계 톤수의 절반 이상을 소유하고 있으며, 중국(3억 1,000만 톤)과 일본(2억 4,200만 톤)이 상당한 지분을 보유하고 있다는 점은 주목할 만합니다.

신흥 국가은 세계 상품 무역의 약 2/3를 차지하며, 2024년 1분기 무역 성장은 중국(9% 증가), 인도(7% 증가), 미국(3% 증가)의 수출에 힘입어 2024년 컨테이너 무역의 약 40%가 아시아와 유럽과 미국을 연결하는 주요 동서 항로를 통과할 것입니다. 한편, 남아시아 및 지중해와 같은 비 본토 항로는 이 무역의 약 12.9%를 차지합니다.

아시아의 조선 활동은 2024년 중국 15.5%, 한국 8.3% 증가한 반면, 일본은 16.4% 감소했습니다. 이러한 차이는 아시아 조선 부문의 경쟁 역학과 해상 물류에 미치는 영향을 강조하고 있습니다. 또한 아시아 국가들, 특히 중국, 베트남, 한국, 일본 등 아시아 국가들은 세계 무역의 흐름을 계속 주도하고 있으며, 컨테이너 운송량의 거의 절반을 차지하고 있습니다.

결론적으로 해상 무역 부문은 통관 시장에 큰 영향을 미치며, 아시아는 세계 해운 및 무역 역학에서 매우 중요한 역할을 하고 있습니다. 선박 건조와 무역로 개발이 진행됨에 따라 국제 무역을 촉진하는 해상 물류의 중요성이 더욱 부각되고 있습니다.

아시아태평양 통관산업 개요

아시아태평양 통관산업 개요아시아태평양 통관 시장은 수많은 통관 브로커의 존재로 인해 세분화되어 치열한 경쟁이 벌어지고 있습니다. 차별화 및 경쟁 우위를 확보하기 위해 많은 브로커들이 블록체인 및 통합 공급망 솔루션을 포함한 첨단 기술에 눈을 돌리고 있습니다. 시장의 주요 기업으로는 Geodis Logistics, Kintetsu World Express, DHL Logistics, Yusen Logistics, HTH Logistics 등이 있습니다.

기타 혜택

- 엑셀 형식의 시장 예측(ME) 시트

- 3개월간의 애널리스트 지원

목차

제1장 서론

- 조사의 성과

- 조사의 전제

- 조사 범위

제2장 조사 방법

제3장 개요

제4장 시장 역학과 인사이트

- 현재 시장 개요

- 시장 성장 촉진요인

- 국제 무역의 증가

- 공급망의 효율화와 비용 삭감

- 시장 성장 억제요인

- 규제의 변화

- 지정학적 리스크

- 시장 기회

- 국경간 E-Commerce

- 디지털 변혁

- 공급망/밸류체인 분석에 인사이트

- 산업의 매력 - Porter's Five Forces 분석

- 신규 진출업체의 위협

- 구매자/소비자의 교섭력

- 공급 기업의 교섭력

- 대체품의 위협

- 경쟁 기업 간 경쟁 강도

- 포워딩 기능으로서 통관 중개의 개요

- 통관 가격결정의 개요

- 지정학과 팬데믹이 시장에 미치는 영향

제5장 시장 세분화

- 운송 모드별

- 해상 운송

- 항공운송

- 국경간 육상 운송

- 지역별

- 중국

- 일본

- 인도

- 호주

- 말레이시아

- 한국

- 기타 아시아태평양

제6장 경쟁 구도

- 시장 집중도 개요

- 기업 개요

- DHL Group Logistics

- Geodis Logistics

- Kintetsu World Express

- HTH Corporation

- Yusen Logistics

- China International Freight Co.

- OEC Group

- Sino Shipping

- Kawasaki Rikuso Transportation Co.,Ltd.

- One Global Logistics*

- 기타 기업

제7장 시장 기회와 향후 동향

제8장 부록

- 거시경제 지표(GDP 분포, 활동별)

- 경제 통계 - 운송·창고업 경제에 대한 기여

- 대외 무역통계 - 제품별과 발송지·공급원별 수출입액

The Asia-Pacific Customs Brokerage Market size is estimated at USD 130.58 million in 2025, and is expected to reach USD 176.73 million by 2030, at a CAGR of 6.24% during the forecast period (2025-2030).

Key Highlights

- As of 2024, the Asia-Pacific customs brokerage market is witnessing robust growth, primarily fueled by a surge in international trade and the adaptation of regulatory frameworks. Countries such as China and India are at the forefront of this cross-border transaction boom.

- For example, in September 2024, China reported exports worth USD 304 billion and imports totaling USD 222 billion, achieving a commendable trade balance of USD 81.7 billion. A year-on-year comparison reveals that from September 2023 to September 2024, China's exports rose by USD 4.58 billion (1.53%), climbing from USD 299 billion to USD 304 billion. Simultaneously, imports saw a USD 703 million (0.32%) uptick, moving from USD 221 billion to USD 222 billion. These figures underscore the growing necessity for adept customs brokerage services to ensure seamless trade operations and adherence to intricate regulations.

- In response to evolving global dynamics, governments are frequently revising customs policies to bolster security and compliance. This evolution has heightened the demand for adept customs brokers, skilled at navigating these complex regulatory terrains.

- For instance, in November 2024, the Authorized Economic Operator (AEO) program was highlighted. This voluntary compliance initiative empowers Indian Customs to bolster cargo security. This is achieved through close collaboration with key players in the international supply chain, including importers, exporters, logistics providers, terminal operators, customs brokers, and warehouse operators. As businesses endeavor to align with these stringent regulatory benchmarks, the pivotal role of customs brokers in ensuring timely and compliant goods clearance becomes increasingly evident.

- Leveraging digital tools and platforms, customs brokers can optimize operations, enhance accuracy, and curtail processing durations. In a significant move, FedEx Express, a major player in global express transportation and a subsidiary of FedEx Corp., unveiled its FedEx Online Import Customs Declaration Tool in Mainland China on May 9, 2024. This technological advancement not only boosts operational efficiency but also underscores the vital role of customs brokers in refining supply chain management for businesses involved in global trade.

- Moreover, as of December 14, 2023, China and Australia commenced customs clearance facilitation for commodities trading through certified operators holding Authorized Economic Operator (AEO) status, as reported by China's General Administration of Customs (GAC). Furthermore, Vietnam's engagement in pacts like the Comprehensive and Progressive Agreement for Trans-Pacific Partnership (CPTPP) has notably bolstered its export potential, subsequently heightening the demand for customs brokerage services.

Asia-Pacific Customs Brokerage Market Trends

Surge in Chinese Trade Activities Bolsters Market Growth

In the first ten months of 2024, China's imports and exports totaled 36.02 trillion yuan (around USD 5.05 trillion), marking a 5.2% year-on-year rise. This volume constituted 64.1% of China's total foreign trade value. Breaking it down, exports were valued at 20.8 trillion yuan (USD 2.89 trillion), up by 6.7%, while imports reached 15.22 trillion yuan (USD 2.09 trillion), seeing a 3.2% increase as reported by China Breifing. In the same timeframe, China's processing trade hit 6.53 trillion yuan (USD 0.93 trillion), growing at 4% and making up 18.1% of the total trade. Processing trade exports were 4.13 trillion yuan (USD 0.58 trillion), up 1.6%, and imports climbed to 2.4 trillion yuan (USD 0.34 trillion), marking a robust 8.3% rise as reported by General Administration of Customs - China.

Trade via bonded logistics reached 5.09 trillion yuan (USD 0.72 trillion), showcasing a notable 14% growth from the prior year 2023. This segment saw exports at 1.96 trillion yuan (USD 0.28 trillion), up 11.5%, and imports at 3.13 trillion yuan (USD 0.44 trillion), boasting a 15.7% increase as reported by China Customs. Regionally, ASEAN topped the list as China's primary trading partner in 2024, with trade totaling 5.67 trillion yuan (USD 0.81 trillion)-an 8.8% rise, making up 15.7% of China's overall foreign trade. Exports to ASEAN were 3.36 trillion yuan (USD 0.48 trillion), up 12.5%, while imports from the region stood at 2.31 trillion yuan (USD 0.33 trillion), a 3.8% increase. China's trade surplus with ASEAN grew to 1.05 trillion yuan (USD 0.15 trillion), marking a significant 38.2% jump from the previous year 2023 as reported by Trading Economics.

In conclusion, this rising trend in both imports and exports highlights the increasing importance of customs brokerage services in the Asia-Pacific's international trade landscape, especially as China deepens its economic relationships with its neighbors and bolsters its global market standing.

Maritime Trade Driving the Growth of the Market

Maritime freight transport stands as the dominant mode for international goods transit. Sea transport not only leads in customs entries but also drives the revenue of the customs brokerage market. The United Nations Conference on Trade and Development (UNCTAD) reports that 90% of the world's shipping capacity is owned by entities in Asia and Europe in 2024. Notably, Asian companies own over half of the global tonnage, with China (310 million dwt) and Japan (242 million dwt) holding substantial stakes.

Developing countries account for approximately two-thirds of global goods trade. In Q1 2024, trade growth was buoyed by exports from China (up 9%), India (up 7%), and the US (up 3%). In 2024, about 40% of containerized trade traversed the primary East-West routes linking Asia with Europe and the US. Meanwhile, non-mainland routes, like South Asia to the Mediterranean, captured roughly 12.9% of this trade.

Shipbuilding activities in Asia showcased a mixed bag in 2024: China boosted its shipbuilding capacity by 15.5%, South Korea followed with an 8.3% uptick, but Japan faced a notable decline of 16.4%. This variance underscores the competitive dynamics of Asia's shipbuilding sector and its implications for maritime logistics. Furthermore, Asian nations, particularly China, Vietnam, South Korea, and Japan, continue to lead in global trade flows, collectively representing nearly half of all container traffic.

In conclusion, the maritime trade sector significantly influences the customs brokerage market, with Asia playing a pivotal role in global shipping and trade dynamics. The ongoing developments in shipbuilding and trade routes underscore the importance of maritime logistics in facilitating international commerce.

Asia-Pacific Customs Brokerage Industry Overview

The Asia-Pacific customs brokerage market is characterized by fragmentation and intense competition, driven by the presence of numerous customs brokers. To differentiate themselves and secure a competitive advantage, many of these brokers are turning to advanced technologies, including blockchain and integrated supply chain solutions. The major players in the market include Geodis Logistics, Kintetsu World Express, DHL Logistics, Yusen Logistics, HTH Logistics, etc.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Deliverables

- 1.2 Study Assumptions

- 1.3 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET INSIGHTS AND DYNAMICS

- 4.1 Current Market Overview

- 4.2 Market Drivers

- 4.2.1 Rising International Trade

- 4.2.2 Supply Chain Efficiency and Cost Reduction

- 4.3 Market Restraints

- 4.3.1 Regulatory Changes

- 4.3.2 Geopolitical Risks

- 4.4 Market Oppurtunities

- 4.4.1 Cross-Border E-Commerce

- 4.4.2 Digital Transformation

- 4.5 Insights into Supply Chain/Value Chain Analysis

- 4.6 Industry Attractiveness - Porter's Five Force Analysis

- 4.6.1 Threat of New Entrants

- 4.6.2 Bargaining Power of Buyers/Consumers

- 4.6.3 Bargaining Power of Suppliers

- 4.6.4 Threat of Substitute Products

- 4.6.5 Intensity of Competitive Rivalry

- 4.7 Brief on Customs Brokerage as a Freight Forwarding Function

- 4.8 Overview of Customs Pricing

- 4.9 Impact of Geopolitics and Pandemic on the Market

5 MARKET SEGMENTATION

- 5.1 By Mode Of Transport

- 5.1.1 Sea

- 5.1.2 Air

- 5.1.3 Cross-Border Land Transport

- 5.2 By Geography

- 5.2.1 China

- 5.2.2 Japan

- 5.2.3 India

- 5.2.4 Australia

- 5.2.5 Malaysia

- 5.2.6 South Korea

- 5.2.7 Rest of Asia-Pacific

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration Overview

- 6.2 Company Profiles

- 6.2.1 DHL Group Logistics

- 6.2.2 Geodis Logistics

- 6.2.3 Kintetsu World Express

- 6.2.4 HTH Corporation

- 6.2.5 Yusen Logistics

- 6.2.6 China International Freight Co.

- 6.2.7 OEC Group

- 6.2.8 Sino Shipping

- 6.2.9 Kawasaki Rikuso Transportation Co.,Ltd.

- 6.2.10 One Global Logistics*

- 6.3 Other Companies

7 MARKET OPPORTUNITIES AND FUTURE TRENDS

8 APPENDIX

- 8.1 Macroeconomic Indicators (GDP Distribution, by Activity)

- 8.2 Economic Statistics - Transport and Storage Sector Contribution to Economy

- 8.3 External Trade Statistics - Exports and Imports by Product and by Country of Destination/Origin