|

시장보고서

상품코드

1690838

라틴아메리카의 세관 중개 : 시장 점유율 분석, 산업 동향, 성장 예측(2025-2030년)Latin America Customs Brokerage - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

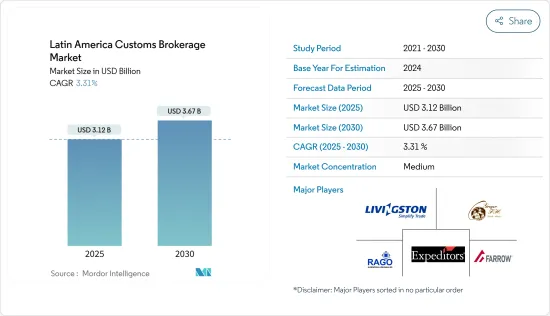

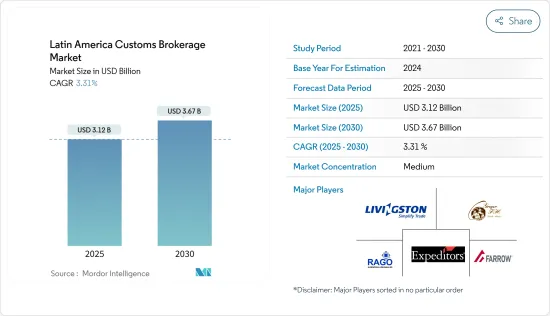

라틴아메리카의 세관 중개 시장 규모는 2025년에 31억 2,000만 달러로 추정되고, 2030년에는 36억 7,000만 달러에 달할 것으로 예측되며, 예측 기간 중(2025-2030년)의 CAGR은 3.31%를 나타낼 전망입니다.

각국은 팬데믹에 대응하기 위해 의약품, 진단, 키트, 장비의 세관 및 출시 속도를 높여야 했습니다.

국경에서의 마찰은 중남미 시장에 진출하는 배송업체에게 큰 부담이 될 수 있습니다.

문서화 및 세관과 같은 효율적인 세관 절차를 수행하기 위해 물류 회사는 다양한 최종 사용자를 위한 새로운 기술과 소프트웨어 플랫폼을 정기적으로 채택하고 있습니다.

물류 중개 시장에서 라스트 마일 배송과 원활하고 빠른 엔드 투 엔드 배송이 빠르게 증가하고 있는 것도 전문화된 세관 서비스를 포트폴리오의 일부로 제공하는 기업이 급증하는 주된 이유 중 하나입니다. 라틴아메리카 세관 중개 시장의 성장은 사물 인터넷 지원 연결 장치의 채택이 증가하고 기술 중심 물류 서비스에 대한 추세가 증가함에 따라 촉진되고 있습니다.

라틴아메리카의 세관 시장 동향

해상 화물 증가

업계 전문가들에 따르면 해상 물류는 전 세계 교역량의 약 84%, 전 세계 무역액의 약 70%를 운송하기 때문에 무역의 중추로 간주됩니다.

화물의 분류는 해당 국가의 세관 직원과 중개인에게 상당한 시간이 소요됩니다.

포워더와 운송업체는 남미 항구와 물류 사업에 막대한 투자를 하고 있습니다. 이들은 증가하는 무역량과 공급망 다변화에 따른 소싱 변화를 활용하기 위해 이 지역에 서비스를 추가하고 있습니다. 2023년 9월, 머스크는 페루 파이타 42항에서 출발하여 필라델피아까지 11일의 운송 시간이 소요될 것으로 예상되는 Grape Express를 도입한다고 발표했습니다.

소매산업에서 수요 증가

2024년까지 전 세계 크로스보더 전자상거래는 소매업 매출의 20.3%를 차지할 것으로 예상됩니다. 라틴아메리카의 개발도상국에서는 소매업체가 새로운 시장에 진출하고 새로운 고객을 유치할 수 있습니다.

휴대폰 덕분에 라틴아메리카에서 인터넷에 접속하는 사람들이 점점 더 많아지고 있습니다. 이는 이 지역에서 전자상거래가 성장한 이유이기도 합니다.

전자상거래에 대한 라틴아메리카의 성향이 증가하고 있습니다. 2022년에 전체 라틴아메리카 소비자의 약 65%가 해외 소매업체에서 제품을 구매했습니다. 2023년 기준, 아르헨티나의 대형 전자상거래 업체인 Mercado Libre만 해도 라틴아메리카 전자상거래의 약 28%를 차지했습니다.

라틴아메리카의 세관 중개 개요

시장은 세분화되어 있으며 많은 국내 기업이 존재합니다. 일부 국가는 이해하기 쉽고 실행하기 쉬운 간단한 관세법으로 무역에 개방적입니다.

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 지원

목차

제1장 서론

- 조사의 전제조건

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 역학과 인사이트

- 시장 개요(라틴아메리카 세관 시장의 현상)

- 정부의 규제와 대처(물류 및 물류 인프라 개발 관련과 그 영향)

- 기술 동향(세계 동향과 지역 수준 통찰) 시장에 대한 COVID-19의 영향(시장의 단기 및 장기 영향)

- 총 물류 지출 대비 세관 중개 비용 검토

- 세관 가격 개요

- 세관 관련 소프트웨어 개요(주요 소프트웨어 제공업체, 글로벌 및 지역 시장 동향)

- COVID-19가 시장에 미치는 영향

- 산업의 매력 - 포터 Five Forces

- 공급기업의 협상력

- 소비자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업간 경쟁 관계의 강도

제5장 시장 세분화

- 수송 형태

- 해상

- 항공

- 국경 간 육상 수송

- 최종 사용자

- 자동차

- 화학

- FMCG (빠르게 움직이는 소비재 - 미용 및 개인 관리, 청량 음료, 홈 케어 등 포함)

- 소매(대형 마트, 슈퍼마켓, 편의점 및 전자상거래 채널)

- 패션 및 라이프스타일(의류 및 신발)

- 리퍼 (과일, 채소, 의약품, 육류, 생선 및 해산물)

- 기술 (소비자 가전, 가전 제품)

- 기타

- 국가명

- 멕시코

- 브라질

- 칠레

- 콜롬비아

- 파나마

- 기타 라틴아메리카

제6장 경쟁 구도

- 개요(시장 개요, 주요 기업)

- 기업 프로파일

- Grupo Ei

- Livingston International

- Farrow

- Rota Brasil

- Ibercondor Forwarding SA de CV

- Elemar

- Grupo Coex

- Servicios de Aduanas Jimenez

- Aduana Cordero

- Deutsche Post DHL Group

- DSV Panalpina AS

- Expeditors International*

- 기타 기업

제7장 시장의 미래

제8장 부록

- 지역의 주요 국경항(국가 수준)

The Latin America Customs Brokerage Market size is estimated at USD 3.12 billion in 2025, and is expected to reach USD 3.67 billion by 2030, at a CAGR of 3.31% during the forecast period (2025-2030).

Countries had to speed up the clearance and release of medicines, diagnostics, kits, and equipment to combat this pandemic. To avoid the accumulation of goods in legal bankruptcy, customs administrations have quickly shortened their deadlines and procedures in countries such as Peru, Panama, Colombia, and Chile.

The friction at the border can be significant for shipping companies entering Latin America's market. There are often long delays in customs clearance due to bureaucracy and outdated clearance procedures. It has resulted in widespread corruption, and many customs officials are known to ask for bribes to process goods more quickly.

To perform efficient customs processes such as documentation and clearance, logistics companies are regularly adopting new technologies and software platforms for different end users.

Some of the main reasons for an extraordinary increase in companies offering specialized customs services as part of their portfolios are rapidly rising last-mile deliveries and smooth, fast, and end-to-end delivery on the logistics broker market. The growth of the Latin American customs brokerage market is propelled by the augmented adoption of Internet of Things-enabled connected devices and an increasing trend toward technology-driven logistics services. Moreover, the market's growth is supported by the development of the e-commerce sector and by an increase in reverse logistics operations. However, the growth of this market is hampered by a need for manufacturers' control over logistics services.

Latin America Customs Brokerage Market Trends

Increase In Ocean Freight

According to industry experts, maritime logistics is considered the backbone of trade, as it transports around 84% of the volumes traded worldwide and almost 70% of the global trade value. Thus, the port is important in ensuring that goods are distributed through supply chains, including those deemede essentia,l, like food or medical supplies.

The sorting of goods takes significant time for customs agents and brokers in the country. As a result, there is a build-up of stocks, and customs costs can be too high, leading to frustration for customers when materials often take too long to arrive.

Forwarders and carriers are investing heavily in South American ports and logistics businesses. They are adding services to the region to capitalize on growing trade volumes and sourcing shifts from diversifying supply chains. In September 2023, Maersk announced the introduction of Grape Express, which is expected to start in 42 Paita, Peru, and go to Philadelphia with a transit time of 11 days.

Growing Demand In Retail Sector

International online sales support the growth of the retail sector. By 2024, global cross-border e-commerce will account for 20.3% of retail sales. In developing regions of Latin America, retailers can penetrate new markets and attract new clients.

Due to cell phones, an increasing number of people in Latin America are accessing the Internet. It is also the reason why eCommerce has grown in this area. Although the Latin American market is small compared with North America and Europe, online sales in this region are estimated to increase by more than 19% over the coming five years.

Latin America's inclination towards e-commerce is increasing. Nearly 65% of all Latin American consumers bought from an overseas retailer in 2022. As of 2023, Mercado Libre, the Argentine giant alone, accounted for roughly 28% of ecommerce in Latin America.

Latin America Customs Brokerage Industry Overview

The market is fragmented, with the presence of many domestic companies. Some countries are open to trade with simple customs laws that are easy to understand and execute. Others use customs as a barrier to controlling trade and sources of revenue. They continually enforce new fees or penalties. The suppliers in the customs brokerage industry in Latin America are observing a high demand due to the exponential growth of industries such as chemicals, pharmaceuticals, FMCG, and packaging.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET INSIGHTS AND DYNAMICS

- 4.1 Market Overview (Current Scenario of Customs Brokerage Market in Latin America)

- 4.2 Government Regulations and Initiatives (Related to Logistics and Logistics Infrastructure Development and Its Impact)

- 4.3 Technological Trends (Global and Regional-level Insights)Impact of COVID-19 on the Market (Short-term and Long-term Effects on the Market)

- 4.4 Review of Customs Brokerage Costs as Percentage of Total Logistics Spend

- 4.5 Overview of Customs Pricing

- 4.6 Brief on Customs Brokerage-related Software (Key Software Providers and Trends in the Global and Regional Market)

- 4.7 Impact of COVID-19 on the Market

- 4.8 Industry Attractiveness - Porter Five Forces

- 4.8.1 Bargaining Power of Suppliers

- 4.8.2 Bargaining Power of Consumers

- 4.8.3 Threat of New Entrants

- 4.8.4 Threat of Substitutes

- 4.8.5 Intensity of Competitive Rivalry

5 MARKET SEGMENTATION (Market Size by Value)

- 5.1 Mode of Transport

- 5.1.1 Ocean

- 5.1.2 Air

- 5.1.3 Cross-border Land Transport

- 5.2 End User

- 5.2.1 Automotive

- 5.2.2 Chemicals

- 5.2.3 FMCG (Fast-moving Consumer Goods - Includes Beauty and Personal Care, Soft Drinks, Home Care, etc.)

- 5.2.4 Retail (Hypermarkets, Supermarkets, Convenience Stores, and E-commerce Channels)

- 5.2.5 Fashion and Lifestyle (Apparel and Footwear)

- 5.2.6 Reefer (Fruits, Vegetables, Pharmaceuticals, Meat, Fish, and Seafood)

- 5.2.7 Technology (Consumer Electronics, Home Appliances)

- 5.2.8 Other End Users

- 5.3 Country

- 5.3.1 Mexico

- 5.3.2 Brazil

- 5.3.3 Chile

- 5.3.4 Colombia

- 5.3.5 Panama

- 5.3.6 Rest of Latin America

6 COMPETITIVE LANDSCAPE

- 6.1 Overview (Market Concentration Overview, Major Players)

- 6.2 Company Profiles

- 6.2.1 Grupo Ei

- 6.2.2 Livingston International

- 6.2.3 Farrow

- 6.2.4 Rota Brasil

- 6.2.5 Ibercondor Forwarding SA de CV

- 6.2.6 Elemar

- 6.2.7 Grupo Coex

- 6.2.8 Servicios de Aduanas Jimenez

- 6.2.9 Aduana Cordero

- 6.2.10 Deutsche Post DHL Group

- 6.2.11 DSV Panalpina AS

- 6.2.12 Expeditors International*

- 6.3 Other Companies

7 FUTURE OF THE MARKET

8 APPENDIX

- 8.1 Key Border Ports in the Region (Country-level)