|

시장보고서

상품코드

1693636

유럽의 전기 경상용차 시장 : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측(2025-2030년)Europe Electric Light Commercial Vehicles - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

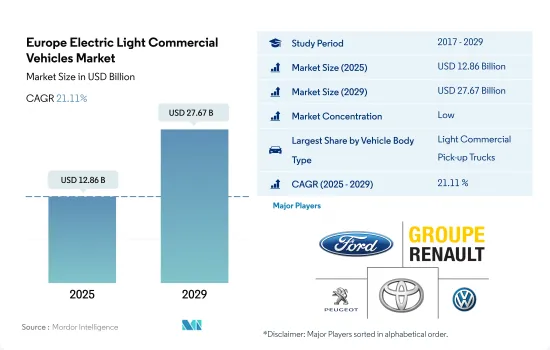

유럽의 전기 경상용차(ELCV) 시장 규모는 2025년에 128억 6,000만 달러로 추정되고, 2029년에는 276억 7,000만 달러에 이를것으로 예측되며, 예측 기간 중(2025-2029년)의 CAGR은 21.11%를 나타낼 것으로 예측됩니다.

유럽은 다양한 비즈니스 요구에 적합한 구성으로 전기 경상용차 도입을 주도하는 선구자적 역할을 하고 있습니다.

- 화물 트럭과 밴이 주를 이루는 유럽의 전기 경상용차(ELCV) 시장은 지속 가능성과 전기화를 향한 변화의 흐름에 따라 큰 변화를 겪고 있습니다. 특히 밴 부문에서는 주요 자동차 업체들이 무공해 차량에 대한 수요 증가에 대응하기 위해 전기차를 출시하는 등 주목할 만한 움직임이 나타나고 있습니다. 예를 들어, 닛산의 올 뉴 타운스타 밴 출시는 무공해 자동차로의 전환을 가속화하기 위해 설계된 완전 전기 옵션을 제공하는 e-NV200을 대체하기 위한 전략적 움직임입니다.

- 유럽 시장의 역동성은 기술 발전, 규제 프레임워크, 효율적인 라스트 마일 배송 솔루션에 대한 수요를 증가시킨 전자상거래의 성장 등 다양한 요인에 의해 영향을 받습니다.

- 유럽의 ELCV 시장은 온실가스 배출량 감축과 도시 대기질 개선에 대한 강조가 커지면서 여러 기회를 제공하고 있습니다. 2030년까지 유럽 전역에 6개의 배터리 공장을 설립하려는 폭스바겐의 계획과 같은 노력은 전기자동차 생태계를 확장하려는 업계의 노력을 잘 보여줍니다. 또한 펀치 파워트레인과 그루우의 지속 가능한 ELCV 개발 협약과 같은 이 분야의 협업과 혁신은 전기 밴과 트럭이 상용 운송에서 중심적인 역할을 하는 미래를 예고합니다.

유럽의 전기 경상용차 시장의 국가별 발전은 전기화 노력에서 유럽 대륙의 리더십을 보여주고 있습니다.

- 전 세계적으로 상용차 판매량은 매년 총 1,770만 대에 달합니다. 유럽은 290만 대 이상의 밴, 트럭, 버스가 새로 등록되어 전 세계 등록 대수의 16.4%를 차지합니다. 환경에 대한 관심 증가, 2030년까지 내연기관 자동차를 금지하려는 정부의 계획, 연비 및 배기가스 제로와 같은 친환경 자동차의 이점에 대한 일반적인 이해로 인해 소비자 구매 습관이 전기자동차를 선호하는 방향으로 바뀌고 있습니다.

- 코로나19 팬데믹은 문화와 경제에 전례 없는 영향을 미쳤습니다. 자동차 산업은 상당한 영향을 받았으며, 회복 과정은 여전히 길고 험난할 것으로 예상됩니다. 그럼에도 불구하고 이탈리아 정부는 2025년부터 전기자동차의 사용이 크게 확대될 것으로 전망하고 있습니다. 또한 유럽연합 집행위원회는 2019년 12월 범유럽 연구 및 혁신 프로젝트를 위해 7개 회원국으로부터 32억 유로의 공공 자금 지원을 승인했습니다. 이를 통해 전체 배터리 가치 사슬을 따라 최초의 산업 배치에 이르기까지 R&I 활동을 포함하는 매우 혁신적이고 지속 가능한 리튬 이온 배터리 기술 개발을 촉진합니다.

- 정부는 향후 수년간 전기자동차의 보급을 가속시키기 위해 배터리, 차량, 충전소, 디지털 모빌리티 앱, ICT, 스마트 모빌리티 및 에너지 서비스 개발에 우선순위를 두고 있습니다.

유럽의 전기 경상용차 시장 동향

환경 문제, 정부 지원, 탈탄소화 목표가 유럽 전기자동차 수요와 판매를 촉진합니다.

- 유럽 국가의 전기차 수요와 판매량은 지난 몇 년 동안 크게 증가했습니다. 독일은 2021년 대비 2022년 전기차 판매량이 22% 증가했으며, 영국은 2021년 대비 2022년 18.40%의 증가율을 보였습니다. 환경에 대한 관심 증가, 엄격한 정부 규범, 연비, 낮은 유지비, 탄소 배출 없음, 정부의 보조금 등 전기자동차의 장점은 유럽 국가에서 전기자동차가 성장하는 데 기여하는 요인 중 일부입니다.

- 유럽 국가에서는 전기 상용차, 특히 경트럭에 대한 수요가 점차 증가하고 있습니다. 또한 여러 국가의 정부도 전기자동차 도입을 지원하고 있습니다. 2021년 11월, 영국 정부는 2040년까지 모든 대형 차량을 무공해 차량으로 만들겠다는 공약을 발표했습니다. 이러한 요인으로 인해 영국 내 전기 상용차 판매량은 2021년 대비 2022년에 23.17% 증가했으며, 여러 국가에서 유사한 정책이 시행되면서 유럽 전역에서 전기 상용차에 대한 수요가 증가하고 있습니다.

- 유럽 국가들의 차량 전기화는 향후 몇 년 동안 엄청난 성장을 이룰 것으로 예상됩니다. 탈탄소화를 위한 각국 정부의 노력이 유럽 내 전기 상용차 시장을 견인할 것으로 예상됩니다. 예를 들어, 2022년 1월 독일 교통부 장관은 2030년까지 1,500만 대의 전기차를 도로에 배치하겠다는 목표를 발표했습니다.

유럽의 전기 경상용차 산업 개요

유럽의 전기 경상용차 시장은 세분화되어 있으며 상위 5개 기업이 32.16%를 점유하고 있습니다. 이 시장의 주요 업체는 Ford Motor Company, Groupe Renault, Peugeot S.A., Toyota Motor Corporation, Volkswagen AG(알파벳 순 정렬)입니다.

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 지원

목차

제1장 주요 요약과 주요 조사 결과

제2장 보고서 제안

제3장 소개

- 조사의 전제조건과 시장 정의

- 조사 범위

- 조사 방법

제4장 주요 산업 동향

- 인구

- 1인당 GDP

- 차량 구매를 위한 소비자 지출(CVP)

- 인플레이션율

- 자동차 대출 금리

- 전기화의 영향

- EV 충전소

- 배터리 팩 가격

- Xev 신모델 발표

- 물류성능지수

- 연료 가격

- OEM 생산 통계

- 규제 프레임워크

- 밸류체인과 유통채널 분석

제5장 시장 세분화

- 차량 구성

- 경상용차

- 연료 카테고리

- BEV

- FCEV

- HEV

- PHEV

- 국가명

- 오스트리아

- 벨기에

- 체코 공화국

- 덴마크

- 에스토니아

- 프랑스

- 독일

- 아일랜드

- 이탈리아

- 라트비아

- 리투아니아

- 노르웨이

- 폴란드

- 러시아

- 스페인

- 스웨덴

- 영국

- 기타 유럽

제6장 경쟁 구도

- 주요 전략 동향

- 시장 점유율 분석

- 기업 상황

- 기업 프로파일

- ADDAX MOTORS NV.

- ARRIVAL LTD.

- Daimler AG(Mercedes-Benz AG)

- Fiat Chrysler Automobiles NV

- Ford Motor Company

- Groupe Renault

- Maxus

- Nissan Motor Co. Ltd.

- Peugeot SA

- Toyota Motor Corporation

- Volkswagen AG

- Volvo Group

제7장 CEO에 대한 주요 전략적 질문

제8장 부록

- 세계 개요

- 개요

- Five Forces 분석 프레임워크

- 세계의 밸류체인 분석

- 시장 역학(DROs)

- 출처 및 참고문헌

- 도표 일람

- 주요 인사이트

- 데이터 팩

- 용어집

The Europe Electric Light Commercial Vehicles Market size is estimated at 12.86 billion USD in 2025, and is expected to reach 27.67 billion USD by 2029, growing at a CAGR of 21.11% during the forecast period (2025-2029).

Europe has a pioneering role in driving the adoption of electric light commercial vehicles with configurations suited to various business needs

- The European electric light commercial vehicles (ELCVs) market, characterized by cargo trucks and vans, is undergoing significant transformations driven by a shift toward sustainability and electrification. The van segment, in particular, has seen notable activity, with major automotive players introducing electric variants to cater to the rising demand for zero-emission vehicles. For example, Nissan's introduction of the all-new Townstar van represents a strategic move to replace the e-NV200, offering a fully electric option designed to accelerate the transition to zero-emission motoring.

- The European market's dynamics are influenced by various factors, including technological advancements, regulatory frameworks, and the growth of e-commerce, which has increased the demand for efficient last-mile delivery solutions. However, the market has faced challenges, such as the overall decline in commercial vehicle registrations and the specific downturn in van sales, attributed partly to the economic impact of the pandemic and the changing regulatory landscape aimed at reducing emissions.

- The ELCV market in Europe presents several opportunities, underpinned by the growing emphasis on reducing greenhouse gas emissions and improving urban air quality. Initiatives like Volkswagen's plan to set up six battery factories across Europe by 2030 underscore the industry's commitment to expanding the electric vehicle ecosystem. Additionally, collaborations and innovations in the sector, such as Punch Powertrain's agreement with Gruau to develop sustainable ELCVs, signal a future where electric vans and trucks play a central role in commercial transportation.

Country-specific developments in the European electric light commercial vehicles market are showcasing the continent's leadership in electrification efforts

- Globally, sales of commercial vehicles reached a total of 17.7 million each year. With more than 2.9 million new vans, trucks, and buses, Europe accounts for 16.4% of global registrations. Consumer purchasing habits have shifted in favor of electric vehicles due to increasing environmental concerns, the government's plan to ban internal combustion engines by 2030, and a general understanding of the benefits of eco-friendly vehicles, such as fuel efficiency and zero emissions.

- The COVID-19 pandemic has had unparalleled repercussions on culture and the economy. The automobile industry has experienced significant effects, and the recovery process is still expected to be drawn out and challenging. Despite this, the Italian government continues to predict that starting in 2025, the use of electric vehicles will significantly expand. Additionally, the European Commission approved public financing of EUR 3.2 billion in December 2019 from seven Member States for pan-European research and innovation projects. This promotes the development of highly innovative and sustainable technologies for lithium-ion batteries, involving R&I activities up to the first industrial deployment along the entire battery value chain.

- The government has prioritized the development of batteries, vehicles, charging stations, digital mobility apps, ICT, smart mobility, and energy services to accelerate the adoption of electric vehicles in the coming years. The demand for electric commercial vehicles is anticipated to increase due to the growth of e-commerce and logistical activities.

Europe Electric Light Commercial Vehicles Market Trends

Environmental concerns, government support, and decarbonization goals fuel European electric vehicle demand and sales

- The demand and sales of electric vehicles in European countries have grown significantly over the past few years. Germany witnessed a growth in the sales of electric cars by 22% in 2022 over 2021, followed by the United Kingdom with an 18.40% increase in 2022 over 2021. Growing environmental concerns, stringent governmental norms, advantages of electric vehicles such as fuel efficiency, low service cost, no carbon emissions, and subsidies by the government are some of the factors contributing to the growth of electric vehicles in European countries.

- The demand for electric commercial vehicles, especially light trucks, is growing gradually in European countries. Moreover, the governments of various countries are also supporting the adoption of electric vehicles. In November 2021, the government of the United Kingdom announced a pledge that all heavy-duty vehicles would be zero-emission by the year 2040. Such factors have increased the sales of electric commercial vehicles in the United Kingdom by 23.17% in 2022 over 2021, and similar practices in various countries are enhancing the demand for electric commercial vehicles across Europe.

- It is projected that the electrification of vehicles in European countries is expected to grow tremendously in the next few years. The efforts of the governments in the regions for decarbonization are expected to drive the electric commercial vehicle market in Europe. For instance, in January 2022, the transport minister of Germany announced a goal to put 15 million electric vehicles on the road by 2030. Such factors are expected to increase the sales of electric vehicles during the 2024-2030 period in European countries.

Europe Electric Light Commercial Vehicles Industry Overview

The Europe Electric Light Commercial Vehicles Market is fragmented, with the top five companies occupying 32.16%. The major players in this market are Ford Motor Company, Groupe Renault, Peugeot S.A., Toyota Motor Corporation and Volkswagen AG (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 Population

- 4.2 GDP Per Capita

- 4.3 Consumer Spending For Vehicle Purchase (cvp)

- 4.4 Inflation

- 4.5 Interest Rate For Auto Loans

- 4.6 Impact Of Electrification

- 4.7 EV Charging Station

- 4.8 Battery Pack Price

- 4.9 New Xev Models Announced

- 4.10 Logistics Performance Index

- 4.11 Fuel Price

- 4.12 Oem-wise Production Statistics

- 4.13 Regulatory Framework

- 4.14 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size in Value in USD and Volume, Forecasts up to 2029 and analysis of growth prospects)

- 5.1 Vehicle Configuration

- 5.1.1 Light Commercial Vehicles

- 5.2 Fuel Category

- 5.2.1 BEV

- 5.2.2 FCEV

- 5.2.3 HEV

- 5.2.4 PHEV

- 5.3 Country

- 5.3.1 Austria

- 5.3.2 Belgium

- 5.3.3 Czech Republic

- 5.3.4 Denmark

- 5.3.5 Estonia

- 5.3.6 France

- 5.3.7 Germany

- 5.3.8 Ireland

- 5.3.9 Italy

- 5.3.10 Latvia

- 5.3.11 Lithuania

- 5.3.12 Norway

- 5.3.13 Poland

- 5.3.14 Russia

- 5.3.15 Spain

- 5.3.16 Sweden

- 5.3.17 UK

- 5.3.18 Rest-of-Europe

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 ADDAX MOTORS NV.

- 6.4.2 ARRIVAL LTD.

- 6.4.3 Daimler AG (Mercedes-Benz AG)

- 6.4.4 Fiat Chrysler Automobiles N.V

- 6.4.5 Ford Motor Company

- 6.4.6 Groupe Renault

- 6.4.7 Maxus

- 6.4.8 Nissan Motor Co. Ltd.

- 6.4.9 Peugeot S.A.

- 6.4.10 Toyota Motor Corporation

- 6.4.11 Volkswagen AG

- 6.4.12 Volvo Group

7 KEY STRATEGIC QUESTIONS FOR VEHICLES CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms