|

시장보고서

상품코드

1693642

아시아태평양의 전기상용차 시장 : 점유율 분석, 산업 동향 및 통계, 성장 예측(2025-2030년)Asia Pacific Electric Commercial Vehicles - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

■ 보고서에 따라 최신 정보로 업데이트하여 보내드립니다. 배송일정은 문의해 주시기 바랍니다.

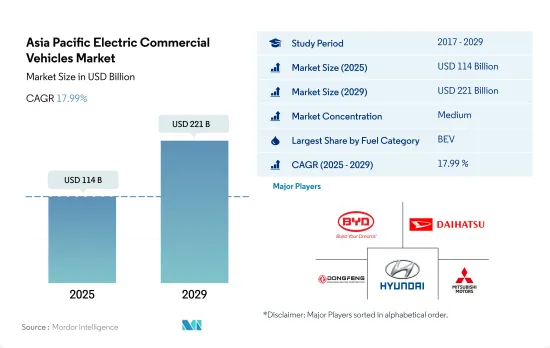

아시아태평양의 전기상용차 시장 규모는 2025년 1,140억 달러로 추정되며, 2029년에는 2,210억 달러에 이를 것으로 예측되며, 예측기간 중(2025-2029년) CAGR 17.99%로 성장할 전망입니다.

아시아태평양에서의 하이브리드와 전기상용차의 보급은 2030년까지 3배 이상이 될 것으로 예상

- 보다 친환경 운송 솔루션으로의 아시아태평양 전환은 2022-2023년까지 하이브리드 및 전기 상용차(CV) 부문에서 눈에 띄게 나타났습니다. 하이브리드 자동차와 전기차 등록 대수가 크게 증가했으며 2021년 264,007대에서 2022년에는 490,958대에 이르렀습니다. 이 수치는 이전의 침체로부터 회복을 의미할 뿐만 아니라 환경 문제에 대한 관심이 높아지고, 정부의 시책이 진보하는 가운데 이러한 깨끗한 기술에 대한 강한 기호를 뒷받침하고 있습니다.

- 과거 데이터가 흥미로운 배경을 보여주고 있습니다. 가격대, 초기의 주저 등의 요인에 의한 것 가능성이 있습니다. 그러나, 그 후의 수년, 특히 2022년에는 숫자가 극적으로 부활해, 보다 클린한 CV 솔루션을 통해 배출 가스와 싸우는 이 지역의 신속한 적응 자세가 강조되었습니다.

- 미래를 예측하면 아시아태평양의 하이브리드 자동차와 전기자동차는 놀라울 정도로 낙관적인 상승 궤도를 묘사하고 있습니다. 2030년에는 총 등록 대수가 1,677,598대에 이를 것으로 예상되고 있습니다.

아시아태평양의 전기 상용차 시장은 엄격한 배기가스 규제와 보다 친환경 공공·물류 운송 솔루션의 강력한 추진에 힘입어 급속히 확대되는 태세에 있습니다.

- 아시아태평양은 다양한 경제, 급속한 도시화, 이산화탄소 배출량 감소에 대한 관심이 높아짐에 따라 전기 상용차에 가장 역동적인 시장 중 하나가 되고 있습니다. 전기자동차 기술의 세계적인 리더인 중국은 적극적인 정부 시책, 충전 인프라에의 다액의 투자, 폭넓은 국내 제조업체의 혜택을 받아, 아시아태평양의 ECV 시장을 독점하고 있습니다.

- 일본과 한국 등 이 지역의 기타 국가들도 전기상용차 시장에서 크게 전진하고 있습니다. "수소 사회"의 실현을 향한 일본의 헌신은 상용차 부문의 전동화에 대한 대처를 보완하는 것입니다. 한편, 한국은 배터리 기술과 인프라 개발을 급속히 진행하고 있습니다.

- 반대로 인도, 인도네시아, 태국 등 이 지역의 신흥국은 ECV 도입의 초기 단계에 있으며, 제한된 인프라와 높은 초기 비용과 같은 과제에 직면하고 있습니다. 이용 촉진을 목적으로 한 정부의 대처에 의해 ECV 시장 성장의 큰 가능성을 숨기고 있습니다.

아시아태평양 전기 상용차 시장 동향

아시아태평양의 급속한 전기자동차 수요와 판매 증가는 정부의 이니셔티브와 상용차의 전동화가 원동력

- 아시아태평양에서는 최근 전기자동차(EV) 수요와 판매가 급증하고 있습니다. 밀고 있는 요인에는 환경문제에 대한 관심의 높아짐, 엄격한 규제, 연비효율, 유지비의 삭감, 이산화탄소 배출 제로 등의 EV의 이점 등이 있습니다.

- 기존의 연료를 사용하는 상용차, 특히 트럭과 버스는 아시아태평양 국가의 오염 수준 상승의 원인이 되고 있습니다. 예를 들어, 2020년 12월, 인도네시아에서 지자체 버스를 운행하는 TransJakarta는 2030년까지 전기 버스(E버스) 차량을 10,000대로 확대한다는 야심적인 계획을 발표했습니다.

- 아시아태평양 각국의 정부기관은 화석연료자동차를 단계적으로 폐지하는 조치를 적극적으로 제안하고 있으며, 이 움직임은 전기상용차 시장을 강화하는 자세입니다.

아시아태평양 전기 상용차 산업 개요

아시아태평양의 전기 상용차 시장은 적당히 통합되어 있으며 상위 5개 기업에서 48.55%를 차지하고 있습니다.

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월의 애널리스트 서포트

목차

제1장 주요 요약과 주요 조사 결과

제2장 보고서 제안

제3장 소개

- 조사의 전제조건과 시장 정의

- 조사 범위

- 조사 방법

제4장 주요 산업 동향

- 인구

- 1인당 GDP

- 자동차 구매를 위한 소비자 지출(cvp)

- 인플레이션율

- 자동차 대출 금리

- 전화의 영향

- EV 충전소

- 배터리 팩 가격

- Xev 신모델 발표

- 물류성능지수

- 연료 가격

- OEM 생산 통계

- 규제 프레임워크

- 밸류체인과 유통채널 분석

제5장 시장 세분화

- 차체 유형

- 버스

- 대형 상용 트럭

- 소형 상용 픽업 트럭

- 소형 상용 밴

- 중형 상용 트럭

- 연료 카테고리

- BEV

- FCEV

- HEV

- PHEV

- 국가명

- 호주

- 중국

- 인도

- 인도네시아

- 일본

- 말레이시아

- 한국

- 태국

- 기타 아시아태평양

제6장 경쟁 구도

- 주요 전략 동향

- 시장 점유율 분석

- 기업 상황

- 기업 프로파일

- BYD Auto Co. Ltd.

- Daihatsu Motor Co. Ltd.

- Dongfeng Motor Corporation

- Higer Bus Company Ltd.

- Hino Motors Ltd.

- Hyundai Motor Company

- Mahindra & Mahindra Limited

- Mitsubishi Motors Corporation

- Tata Motors Limited

- Zhengzhou Yutong Bus Co. Ltd.

제7장 CEO에 대한 주요 전략적 질문

제8장 부록

- 세계 개요

- 개요

- Porter's Five Forces 분석 프레임워크

- 세계의 밸류체인 분석

- 시장 역학(DROs)

- 정보원과 참고문헌

- 도표 일람

- 주요 인사이트

- 데이터 팩

- 용어집

The Asia Pacific Electric Commercial Vehicles Market size is estimated at 114 billion USD in 2025, and is expected to reach 221 billion USD by 2029, growing at a CAGR of 17.99% during the forecast period (2025-2029).

The adoption of hybrid and electric commercial vehicles in Asia-Pacific is expected to be more than triple by 2030

- Asia-Pacific's transition toward greener transportation solutions has been pronouncedly evident in the hybrid and electric commercial vehicle (CV) sector between 2022 and 2023. The collective figures for hybrid and electric CV registrations rose significantly, reaching 490,958 units in 2022 from the previous 264,007 units in 2021. These numbers signify not only a rebound from the prior slump but also underline a strong preference for these cleaner technologies amid escalating environmental concerns and progressive governmental policies.

- Historical data provides an intriguing context. From 2017 to 2019, the combined registrations for hybrid and electric CVs experienced a gentle downward trend, from 260,519 units to 188,118 units. This dip might be attributed to factors like infrastructure readiness, vehicle price points, and initial hesitations. However, the next few years, especially 2022, saw a dramatic resurrection in the numbers, emphasizing the region's fast-adapting stance to combat emissions through cleaner CV solutions.

- Projecting into the future, the upward trajectory for hybrid and electric CVs in Asia-Pacific is remarkably optimistic. By 2025, it is estimated the numbers will cross the 926,761 units mark. By 2030, the total registrations are anticipated to reach an impressive 1,677,598 units. This forecasted upswing can be attributed to technological breakthroughs, a matured charging infrastructure, reduced total cost of ownership, and the realization of the critical role these vehicles play in achieving sustainability goals.

The Asia-Pacific electric commercial vehicles market is poised for rapid expansion, fueled by stringent emission regulations and a robust push for greener public and logistic transport solutions

- Asia-Pacific represents one of the most dynamic markets for electric commercial vehicles due to its diverse economies, rapidly growing urbanization, and increasing focus on reducing carbon emissions. The market landscape varies significantly by country, reflecting differences in economic development, government policies, infrastructure readiness, and industry adoption rates. China, as a global leader in electric vehicle technology, dominates the ECV market in Asia Pacific, benefiting from aggressive government policies, substantial investments in charging infrastructure, and a wide range of domestic manufacturers.

- Other countries in the region, such as Japan and South Korea, are also making significant strides in the electric commercial vehicle market. Japan, with its well-established automotive industry, is focusing on hydrogen fuel cell vehicles as part of its broader strategy for ECVs alongside BEVs. The country's commitment to creating a 'hydrogen society' complements its efforts in electrifying its commercial vehicle segment. South Korea, on the other hand, is rapidly advancing in battery technology and infrastructure development.

- In contrast, emerging economies in the region, such as India, Indonesia, and Thailand, are in the earlier stages of ECV adoption, facing challenges such as limited infrastructure and higher upfront costs. However, these countries hold significant potential for growth in the ECV market due to increasing urbanization, rising awareness of environmental issues, and government initiatives aimed at encouraging the use of electric vehicles. India, for example, has launched multiple initiatives to boost EV adoption, focusing on both improving infrastructure and offering subsidies to buyers.

Asia Pacific Electric Commercial Vehicles Market Trends

APAC's rapid electric vehicle demand and sales growth are driven by government initiatives and commercial vehicle electrification

- Electric vehicle (EV) demand and sales have surged in the APAC region in recent years. China, the dominant market, saw a 2.90% rise in electric car sales in 2022 compared to 2021, while Japan experienced an 11.11% increase during the same period. Factors driving this trend include mounting environmental concerns, stringent regulations, and the advantages of EVs, such as fuel efficiency, lower maintenance costs, and zero carbon emissions. Government subsidies further bolster the adoption of EVs in Asian nations.

- Conventional fuel-powered commercial vehicles, notably trucks and buses, are contributing to the escalating pollution levels in several Asia-Pacific countries. In response, many nations in the region are making substantial investments to transition their internal combustion engine (ICE) vehicles to electric ones, aiming to curb carbon emissions. For instance, in December 2020, TransJakarta, a city-owned bus operator in Indonesia, unveiled an ambitious plan to expand its electric bus (e-bus) fleet to 10,000 units by 2030. Such initiatives across the region are propelling the electrification of commercial vehicles.

- Government bodies in various APAC countries are actively proposing measures to phase out fossil fuel vehicles, a move that is poised to bolster the market for electric commercial vehicles. In a notable development, in May 2022, Tata Motors secured a government contract in India to supply 5,450 electric buses worth INR 5,000 crore under the FAME 2 scheme. Additionally, the company announced plans to deliver 20,000 light electric trucks to six major e-commerce players. These advancements in the EV space are anticipated to further fuel the demand for electric commercial vehicles in the APAC region from 2024 to 2030.

Asia Pacific Electric Commercial Vehicles Industry Overview

The Asia Pacific Electric Commercial Vehicles Market is moderately consolidated, with the top five companies occupying 48.55%. The major players in this market are BYD Auto Co. Ltd., Daihatsu Motor Co. Ltd., Dongfeng Motor Corporation, Hyundai Motor Company and Mitsubishi Motors Corporation (sorted alphabetically).

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 EXECUTIVE SUMMARY & KEY FINDINGS

2 REPORT OFFERS

3 INTRODUCTION

- 3.1 Study Assumptions & Market Definition

- 3.2 Scope of the Study

- 3.3 Research Methodology

4 KEY INDUSTRY TRENDS

- 4.1 Population

- 4.2 GDP Per Capita

- 4.3 Consumer Spending For Vehicle Purchase (cvp)

- 4.4 Inflation

- 4.5 Interest Rate For Auto Loans

- 4.6 Impact Of Electrification

- 4.7 EV Charging Station

- 4.8 Battery Pack Price

- 4.9 New Xev Models Announced

- 4.10 Logistics Performance Index

- 4.11 Fuel Price

- 4.12 Oem-wise Production Statistics

- 4.13 Regulatory Framework

- 4.14 Value Chain & Distribution Channel Analysis

5 MARKET SEGMENTATION (includes market size in Value in USD and Volume, Forecasts up to 2029 and analysis of growth prospects)

- 5.1 Vehicle Body Type

- 5.1.1 Buses

- 5.1.2 Heavy-duty Commercial Trucks

- 5.1.3 Light Commercial Pick-up Trucks

- 5.1.4 Light Commercial Vans

- 5.1.5 Medium-duty Commercial Trucks

- 5.2 Fuel Category

- 5.2.1 BEV

- 5.2.2 FCEV

- 5.2.3 HEV

- 5.2.4 PHEV

- 5.3 Country

- 5.3.1 Australia

- 5.3.2 China

- 5.3.3 India

- 5.3.4 Indonesia

- 5.3.5 Japan

- 5.3.6 Malaysia

- 5.3.7 South Korea

- 5.3.8 Thailand

- 5.3.9 Rest-of-APAC

6 COMPETITIVE LANDSCAPE

- 6.1 Key Strategic Moves

- 6.2 Market Share Analysis

- 6.3 Company Landscape

- 6.4 Company Profiles

- 6.4.1 BYD Auto Co. Ltd.

- 6.4.2 Daihatsu Motor Co. Ltd.

- 6.4.3 Dongfeng Motor Corporation

- 6.4.4 Higer Bus Company Ltd.

- 6.4.5 Hino Motors Ltd.

- 6.4.6 Hyundai Motor Company

- 6.4.7 Mahindra & Mahindra Limited

- 6.4.8 Mitsubishi Motors Corporation

- 6.4.9 Tata Motors Limited

- 6.4.10 Zhengzhou Yutong Bus Co. Ltd.

7 KEY STRATEGIC QUESTIONS FOR VEHICLES CEOS

8 APPENDIX

- 8.1 Global Overview

- 8.1.1 Overview

- 8.1.2 Porter's Five Forces Framework

- 8.1.3 Global Value Chain Analysis

- 8.1.4 Market Dynamics (DROs)

- 8.2 Sources & References

- 8.3 List of Tables & Figures

- 8.4 Primary Insights

- 8.5 Data Pack

- 8.6 Glossary of Terms

샘플 요청 목록