|

시장보고서

상품코드

1906940

북미의 동물용 헬스케어 시장 : 시장 점유율 분석, 산업 동향 및 통계, 성장 예측(2026-2031년)North America Veterinary Healthcare - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

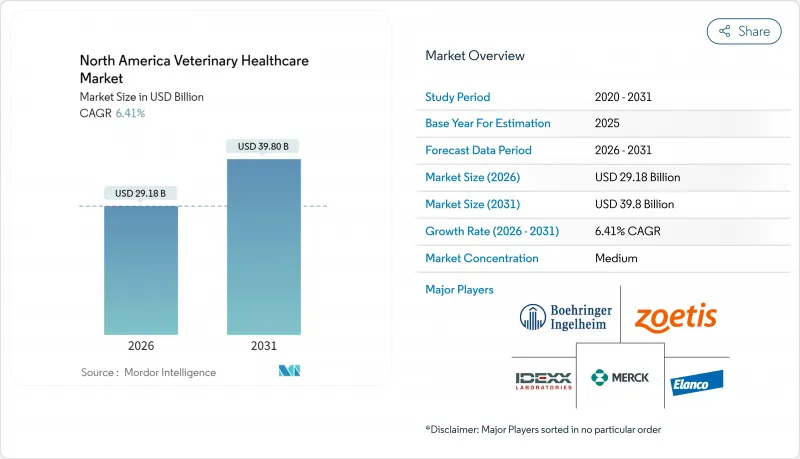

북미의 동물용 헬스케어 시장은 2025년에 274억 2,000만 달러로 평가되었고, 2026년 291억 8,000만 달러에서 2031년까지 398억 달러에 이를 것으로 예측됩니다. 예측 기간(2026-2031년) CAGR은 6.41%로 성장이 전망됩니다.

이 견조한 성장 궤적은 지속적인 반려동물의 인간화 경향, 신속한 진단 기술 혁신, 기업 통합이 결합되어 지역 전체의 서비스 제공 형태를 재구성하고 있음을 반영합니다. 통합 기업은 규모를 활용하여 프로토콜을 표준화하고 구매 효율을 향상시키는 한편, 벤처 자본에 의한 신흥 기업은 전문 서비스를 도입하여 수익원의 더욱 다양화를 추진하고 있습니다. 대규모 합병에 대한 규제 당국의 감시 강화는 중견 플랫폼 기업에 인수의 기회를 가져오고 운영의 민첩성을 중시하는 경쟁 구도를 촉진하고 있습니다. 첨단 생물학적 제제, 포인트 오브 케어 검사 및 원격 의료 통합에 대한 수요는 반려동물 소유자가 동물용 헬스케어 비용을 비 선택적 지출로 인식함에 따라 계속 상승하고 있습니다. 동시에 심각한 노동력 부족 및 치료비 상승이 구조적 제약을 가져오고 시장의 잠재력을 극대화하기 위해서는 이해관계자가 이러한 과제를 해결해야 합니다.

북미의 동물용 헬스케어 시장 동향 및 인사이트

반려동물 보험의 보급 확대 및 상환 제도

2024년 지역의 반려동물 보험 보급률은 35억 달러의 보험료 수입에도 불구하고 불과 3%에 그쳐 보험 계약 확대의 큰 여지를 보여주고 있습니다. 보험 계약수는 전년 대비 23.5% 증가했으며, 2023년 8월부터 2024년 8월까지 8.24% 상승한 의료비에 대한 소비자 불안의 고조를 반영하고 있습니다. JAB 홀딩 회사가 펌킨 보험 서비스 인수로 대표되는 개인 자금의 활성화는 미래 20억 달러 규모의 보험료 풀에 대한 확신을 보여줍니다. 그러나 보험료 인플레이션으로 네이션 와이드는 100,000건의 계약을 해지하고 있으며, 보험 회사가 보상 범위 및 저렴한 가격의 균형을 맞출 필요성이 부각되었습니다. 원활한 상환 플랫폼과 직접 청구의 통합은 보험 미가입 가구를 획득할 수 있는 공급자의 능력을 결정할 것입니다.

인수 공통 감염 및 만성 동물 질병 증가 경향

미국 질병 예방관리센터(CDC)의 2025-2029년 원헬스 프레임워크는 8개의 우선인 짐승 공통 감염증을 대상으로 하고 있으며, 그 중에는 2024년 말에 캘리포니아주에서 젖소로 이행하여 38건의 인간 감염 예를 일으킨 조류 인플루엔자 균주도 포함됩니다. 규제 요건에 따라 반려동물 먹이 제조업체는 위험 관리 계획에서 H5N1에 대한 대응을 의무화하고 진단 시약 수요를 뒷받침하고 있습니다. 마찬가지로 반려동물의 수명 연장에 따라 종양학, 심장 병학, 내분비학 등 전문 의료가 필요한 만성 질환의 유병률도 상승하고 있습니다. 미국 농무부(USDA)의 벌크 우유 감시 및 주간 이동 검사는 검사 기관에 지속적인 수익을 가져오고, 공적 자금은 원헬스 구상 하에서 제품 승인을 가속화하고 있습니다. 신속 검출 기술에 투자하는 클리닉은 바이오 보안 준수와 관련된 새로운 검사 수요를 받았습니다.

수의사 및 보조 직원의 라이선스 부족

2030년까지 추가로 132,885명의 수의사 기술자가 필요하지만, 연간 자격 취득자는 불과 7,500명입니다. 2018-2022년까지 프로그램 입학자 수는 43% 감소했으며 중앙값 급여는 5만 3,759달러로 낮은 임금 인센티브를 반영했습니다. 88%의 기술자가 공감 피로(컴패션 파티그)의 영향을 받고 있어 이직률 및 생산성 저하의 원인이 되고 있습니다. AVMA(미국 수의사회)는 신규 인정교가 늘면 미래 졸업생 공급이 수요와 균형이 될 것으로 예측하고 있지만 단기적인 인력 부족은 인건비를 밀어 올려 환자 수용 수를 제한하고 있습니다. 인재 획득 경쟁으로 수의사의 보수는 11만-15만 달러에 이르렀고, 입사 보너스는 25만 달러에 다가가는 기세입니다.

부문 분석

2025년, 치료제 카테고리는 북미의 동물용 헬스케어 시장 수익의 61.95%를 차지했으며, 안정적인 백신 수요와 블록버스터급 단일클론항체에 의해 지원되었습니다. 그러나 진단 분야는 2031년까지 6.44%라는 최고 CAGR을 기록할 전망으로 정밀의료 및 예방적 스크리닝으로의 전환을 반영하고 있습니다. IDEXX사는 진료 건수가 2% 감소했음에도 불구하고 정기 진단 수익으로 7%의 유기적 성장을 달성했습니다. 북미의 동물용 헬스케어 시장에서 진단 분야의 규모는 AI를 활용한 이미지 분석 도구의 보급에 따라 확대될 것으로 전망됩니다. 이 도구는 읽기 시간을 단축하고 사례 결정의 정확성을 높입니다. 한편, 치료제 분야의 혁신도 활발하고, Zoetis사의 개발 파이프라인에는 투여 간격을 분기별로 연장하는 지속성 통증 관리 주사제가 포함되어 있습니다. 진단 검사 및 표적 요법을 결합한 서비스를 제공하는 부문 기업은 크로스셀링 효과를 누리고 고객 충성도 확보에 성공하고 있습니다.

영양 보조 식품 및 의료기기와 같은 소규모 카테고리도 라이프 스타일 지향 구매 및 만성 질환 관리 수요에서 혜택을 누리고 있습니다. 피부과 및 종양과 영역을 표적으로 한 신규 생물학적 제제가 임상 도입되는 한편, FDA의 감시 강화에 의해 제제 제제의 점유율은 저하하고 있습니다. 제품 다양화는 단일 치료 지역의 경기 변동으로 인한 수익에 미치는 영향을 완화하고 북미의 동물용 헬스케어 시장의 장기 안정을 지원합니다.

2025년 시점에서 반려동물(개 및 고양이)은 북미의 동물용 헬스케어 시장 점유율의 45.25%를 차지했고, 도시의 주인간에 프리미엄 케어 규범이 정착하는 가운데, 진료 수입의 대부분을 지속적으로 만들어내고 있습니다. 개와 고양이에 기인하는 북미의 동물용 헬스케어 시장 규모는 만성 질환 치료 및 헬스케어 플랜을 원동력으로 연률 5%대 전반으로 확대할 것으로 예측됩니다. 한편, 가금류 헬스케어는 H5N1 감시 강화에 의한 정기적인 군 검사 및 백신 접종 의무화에 의해 6.58%라고 하는 보다 높은 CAGR을 나타냅니다. 축산업자는 수출 자격을 유지하기 위해 진단 예산을 확대하고 있으며 서비스 제공업체에게 두 번째 성장 기반을 형성하고 있습니다. 말과 이국적인 동물 분야에서는 고급 스포츠 의학과 저침습 수술을 제공하는 전문의가 고액의 진료를 설정하는 프리미엄 틈새 시장이 형성됩니다. 돼지 및 반추동물 분야에서는 센서 데이터와 수의사 관리를 통합한 정밀 축산 도구가 도입되어 무리의 건강 상태 및 사료 효율을 최적화하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트에 의한 3개월간의 지원

자주 묻는 질문

목차

제1장 서론

- 조사의 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 반려동물 사육률 상승 및 반려동물 인간화

- 반려동물 보험의 보급 확대 및 상환 제도

- 인수 공통 감염증 및 만성 동물 질환 증가 경향

- 기업계 동물 병원 체인의 확대 및 업계 재편

- 동물용 헬스케어의 디지털화 및 원격 의료 통합

- 원헬스 정책의 무결성 및 정부 자금 증액

- 시장 성장 억제요인

- 라이선싱된 수의사 및 지원 직원의 부족

- 고급 짐승 치료 비용 급등

- 항균제 사용에 관한 규제의 불확실성

- 동물용 헬스케어 IT 시스템 간 데이터 상호 운용성의 갭

- 규제 상황

- Porter's Five Forces 분석

- 구매자의 협상력

- 공급기업의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 업계 간 경쟁

제5장 시장 규모 및 성장 예측

- 제품별

- 치료제

- 백신

- 구충제

- 항감염제

- 의료용 사료 첨가물

- 기타 치료제

- 진단 검사

- 면역 진단 검사

- 분자 진단

- 진단 화상 검사

- 임상 화학

- 기타 진단

- 치료제

- 동물 유형별

- 개와 고양이

- 말

- 반추동물

- 돼지

- 가금

- 기타 동물종

- 투여 경로별

- 경구

- 비경구 투여

- 국소 투여

- 기타 투여 경로

- 최종 사용자별

- 동물 병원 및 진료소

- 검사 기관

- 포인트 오브 케어 및 원내 검사 환경

- 학술기관 및 연구기관

- 국가별

- 미국

- 캐나다

- 멕시코

제6장 경쟁 구도

- 시장 집중도

- 시장 점유율 분석

- 기업 프로파일

- Zoetis Inc.

- Merck Animal Health(Merck & Co.)

- Elanco Animal Health Inc.

- Boehringer Ingelheim Animal Health

- Ceva Sant-Animale

- IDEXX Laboratories Inc.

- Dechra Pharmaceuticals PLC

- Neogen Corporation

- Vetoquinol SA

- Bimeda Inc.

- Covetrus Inc.

- Patterson Companies(Animal Health)

- Mars Veterinary Health/VCA

- Heska Corp.

- Phibro Animal Health Corp.

- Henry Schein Animal Health

- ImmuCell Corp.

- Medtronic Veterinary Portfolio

- Abaxis(Zoetis Subsidiary)

- Royal Canin Veterinary(Mars)

제7장 시장 기회 및 장래 전망

AJY 26.01.26The North America veterinary healthcare market was valued at USD 27.42 billion in 2025 and estimated to grow from USD 29.18 billion in 2026 to reach USD 39.8 billion by 2031, at a CAGR of 6.41% during the forecast period (2026-2031).

This resilient trajectory reflects sustained pet humanization, rapid diagnostic innovation, and corporate consolidation that collectively re-shape service delivery across the region. Consolidators harness scale to standardize protocols and extract purchasing efficiencies, while venture-backed upstarts introduce specialty services that further diversify revenue streams. Intensifying regulatory scrutiny on mega-mergers opens acquisition windows for mid-tier platforms, prompting a more competitive landscape that favors operational agility. Demand for sophisticated biologics, point-of-care testing, and telehealth integration continues to climb as pet owners accept veterinary care as a non-discretionary household expense. At the same time, widening workforce shortages and escalating treatment costs impose structural constraints that stakeholders must address to unlock the market's full potential.

North America Veterinary Healthcare Market Trends and Insights

Growing Pet Insurance Adoption and Reimbursement

Regional pet insurance penetration remained just 3% in 2024 despite USD 3.5 billion in written premiums, revealing substantial headroom for policy expansion. Policy counts rose 23.5% year-over-year, reflecting heightened consumer anxiety over rising medical bills that climbed 8.24% from August 2023 to August 2024. Private-equity activity, highlighted by JAB Holding Company's acquisition of Pumpkin Insurance Services, signals confidence in a future USD 2 billion premium pool. Yet premium inflation prompted Nationwide to exit 100,000 policies, underscoring the need for insurers to balance coverage breadth with affordability. Seamless reimbursement platforms and direct-billing integrations will determine providers' ability to convert uninsured households.

Increasing Prevalence of Zoonotic and Chronic Animal Diseases

The CDC's 2025-2029 One Health Framework targets eight priority zoonoses, including avian influenza strains that migrated into dairy cattle and caused 38 human cases in California during late 2024. Regulatory mandates now require pet-food manufacturers to address H5N1 in hazard plans, fueling demand for diagnostic reagents. Chronic disease prevalence is likewise up as longer pet lifespans call for oncology, cardiology, and endocrine specialties. USDA bulk-milk surveillance and interstate movement testing create recurring revenue for laboratories, while public funding accelerates product approvals under the One Health umbrella. Practices that invest in rapid detection technologies capture emerging testing volumes tied to biosecurity compliance.

Shortage of Licensed Veterinarians and Support Staff

An additional 132,885 veterinary technicians are needed by 2030, yet only 7,500 candidates pass credentialing each year. Program enrollment fell 43% between 2018 and 2022, reflecting limited wage incentives as median pay stands at USD 53,759. Compassion fatigue affects 88% of technicians, contributing to attrition and productivity losses. Although the AVMA projects future graduate supply may balance demand if several new schools gain accreditation, near-term staffing gaps inflate labor costs and cap patient volumes. Competitive bidding for talent pushes associate veterinarian compensation to USD 110,000-150,000, with sign-on bonuses approaching USD 250,000.

Other drivers and restraints analyzed in the detailed report include:

- Expansion of Corporate Veterinary Chains and Consolidation

- Digitalization of Veterinary Practices and Telehealth Integration

- Escalating Costs of Advanced Veterinary Treatments

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

The therapeutics category accounted for 61.95% of North America Veterinary Healthcare market revenue in 2025, buoyed by steady vaccine demand and blockbuster monoclonal antibodies. Yet diagnostics is set to post the highest 6.44% CAGR through 2031, reflecting a pivot toward precision medicine and preventive screening. IDEXX logged 7% organic growth in recurring diagnostic revenue despite a 2% dip in clinical visit volume. The North America Veterinary Healthcare market size for diagnostics is projected to climb alongside AI-powered image analysis tools that reduce interpretation time and elevate case accuracy. Meanwhile, therapeutics innovation stays vibrant; Zoetis' pipeline features long-acting pain management injectables that extend dosing intervals to quarterly administration. Segment players who bundle diagnostic tests with targeted therapies capture cross-sell synergies and lock in client loyalty.

Smaller categories such as nutraceuticals and medical devices also benefit from lifestyle-driven purchases and chronic disease management. Novel biologics targeting dermatologic and oncologic indications enter clinical use, while compounded formulations lose share amid tighter FDA oversight. Collectively, product diversification cushions revenue against cyclical swings in any single treatment area, supporting long-term stability in the North America Veterinary Healthcare market.

Companion animals represented 45.25% of North America Veterinary Healthcare market share in 2025 and continue to generate the bulk of clinic revenue as premium care norms solidify among urban owners. The North America Veterinary Healthcare market size attributable to dogs and cats is forecast to expand at mid-single-digit rates, driven by chronic disease therapies and wellness plans. In contrast, poultry healthcare exhibits a faster 6.58% CAGR because of heightened H5N1 monitoring mandates that require routine flock testing and vaccination protocols. Livestock operators allocate greater budgets to diagnostics to preserve export eligibility, creating a secondary growth pillar for service providers. Equine and exotic species carve premium niches where specialized practitioners command elevated fees for advanced sports medicine and minimally invasive procedures. Swine and ruminant segments embrace precision livestock farming tools that integrate sensor data with veterinary oversight to optimize herd health and feed efficiency.

The North America Veterinary Healthcare Market Report is Segmented by Product (Therapeutics and Diagnostics), Animal Type (Dogs & Cats, Horses, and More), Route of Administration (Oral, Parenteral, and More), End User (Veterinary Hospitals & Clinics, Reference Laboratories, and More), and Geography (United States, Canada, Mexico). The Market Forecasts are Provided in Terms of Value (USD).

List of Companies Covered in this Report:

- Zoetis

- Merck Animal Health (Merck & Co.)

- Elanco Animal Health Inc.

- Boehringer Ingelheim

- Ceva Sant- Animale

- IDEXX

- Dechra Pharmaceuticals

- Neogen

- Vetoquinol

- Bimeda

- Covetrus

- Patterson Companies (Animal Health)

- Mars Veterinary Health / VCA

- Heska

- Phibro Animal Health

- Henry Schein Animal Health

- ImmuCell Corp.

- Medtronic Veterinary Portfolio

- Abaxis (Zoetis Subsidiary)

- Royal Canin Veterinary (Mars)

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Rising Pet Ownership and Humanization

- 4.2.2 Growing Pet Insurance Adoption and Reimbursement

- 4.2.3 Increasing Prevalence of Zoonotic and Chronic Animal Diseases

- 4.2.4 Expansion of Corporate Veterinary Chains And Consolidation

- 4.2.5 Digitalization of Veterinary Practices and Telehealth Integration

- 4.2.6 One-Health Policy Alignment and Government Funding Boost

- 4.3 Market Restraints

- 4.3.1 Shortage of Licensed Veterinarians and Support Staff

- 4.3.2 Escalating Costs of Advanced Veterinary Treatments

- 4.3.3 Regulatory Uncertainty Around Antimicrobial Usage

- 4.3.4 Data Interoperability Gaps Across Veterinary Health IT Systems

- 4.4 Regulatory Landscape

- 4.5 Porter's Five Forces Analysis

- 4.5.1 Bargaining Power Of Buyers

- 4.5.2 Bargaining Power Of Suppliers

- 4.5.3 Threat Of New Entrants

- 4.5.4 Threat Of Substitutes

- 4.5.5 Industry Rivalry

5 Market Size & Growth Forecasts (Value, USD)

- 5.1 By Product

- 5.1.1 Therapeutics

- 5.1.1.1 Vaccines

- 5.1.1.2 Parasiticides

- 5.1.1.3 Anti-Infectives

- 5.1.1.4 Medical Feed Additives

- 5.1.1.5 Other Therapeutics

- 5.1.2 Diagnostics

- 5.1.2.1 Immunodiagnostic Tests

- 5.1.2.2 Molecular Diagnostics

- 5.1.2.3 Diagnostic Imaging

- 5.1.2.4 Clinical Chemistry

- 5.1.2.5 Other Diagnostics

- 5.1.1 Therapeutics

- 5.2 By Animal Type

- 5.2.1 Dogs & Cats

- 5.2.2 Horses

- 5.2.3 Ruminants

- 5.2.4 Swine

- 5.2.5 Poultry

- 5.2.6 Other Animal Types

- 5.3 By Route Of Administration

- 5.3.1 Oral

- 5.3.2 Parenteral

- 5.3.3 Topical

- 5.3.4 Other Route of Administrations

- 5.4 By End User

- 5.4.1 Veterinary Hospitals & Clinics

- 5.4.2 Reference Laboratories

- 5.4.3 Point-Of-Care / In-House Testing Settings

- 5.4.4 Academic & Research Institutes

- 5.5 By Country

- 5.5.1 United States

- 5.5.2 Canada

- 5.5.3 Mexico

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Market Share Analysis

- 6.3 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share, Products & Services, Recent Developments)

- 6.3.1 Zoetis Inc.

- 6.3.2 Merck Animal Health (Merck & Co.)

- 6.3.3 Elanco Animal Health Inc.

- 6.3.4 Boehringer Ingelheim Animal Health

- 6.3.5 Ceva Sant- Animale

- 6.3.6 IDEXX Laboratories Inc.

- 6.3.7 Dechra Pharmaceuticals PLC

- 6.3.8 Neogen Corporation

- 6.3.9 Vetoquinol SA

- 6.3.10 Bimeda Inc.

- 6.3.11 Covetrus Inc.

- 6.3.12 Patterson Companies (Animal Health)

- 6.3.13 Mars Veterinary Health / VCA

- 6.3.14 Heska Corp.

- 6.3.15 Phibro Animal Health Corp.

- 6.3.16 Henry Schein Animal Health

- 6.3.17 ImmuCell Corp.

- 6.3.18 Medtronic Veterinary Portfolio

- 6.3.19 Abaxis (Zoetis Subsidiary)

- 6.3.20 Royal Canin Veterinary (Mars)

7 Market Opportunities & Future Outlook

- 7.1 White-Space & Unmet-Need Assessment