|

시장보고서

상품코드

1850046

자동차 사이버 보안 : 시장 점유율 분석, 산업 동향, 통계, 성장 예측(2025-2030년)Cybersecurity For Cars - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

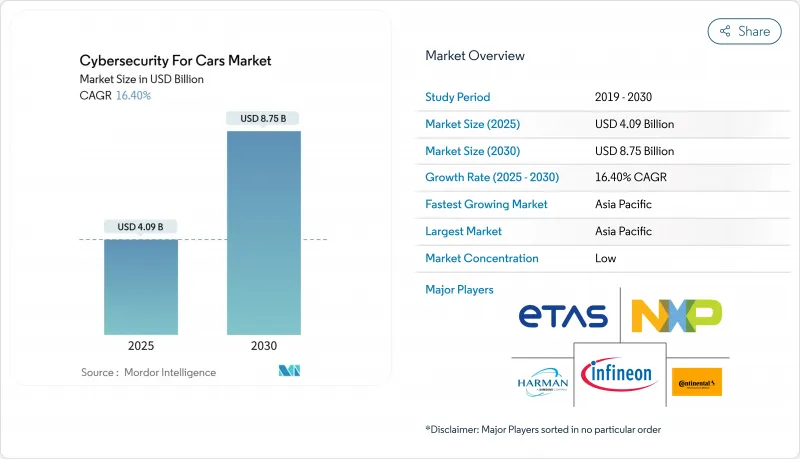

자동차 사이버 보안 시장 규모는 2025년에 40억 9,000만 달러로 평가되었고, 2030년에 87억 5,000만 달러에 이를 것으로 추정 및 예측되며, 예측 기간(2025-2030년)의 CAGR은 16.40%를 나타낼 전망입니다.

차량 디지털화의 가속화, 규제 감독 강화, 5G/V2X의 광범위한 도입은 경쟁 전략을 재편하고 서비스 중심의 새로운 수익원을 창출하고 있습니다. 제조사들은 UNECE R155/R156 심사 전에 사이버보안 관리 시스템 인증을 서두르는 한편, 소프트웨어 정의 차량이 지속적인 보호를 요구함에 따라 클라우드 네이티브 보안 플랫폼이 주목받고 있습니다. 동시에 전기차 보급, 양방향 충전, 센서 기반 ADAS 기능이 공격 표면을 확대하면서 실시간 위협 인텔리전스와 자동 대응을 약속하는 전문 솔루션 업체들이 주목받고 있습니다. OEM들은 또한 공인된 사이버 강화 조치를 보상하는 무선 보안 업데이트 및 사용량 기반 보험 프로그램의 수익화를 모색하며, 이는 높은 통합 비용을 부분적으로 상쇄합니다.

세계의 자동차 사이버 보안 시장 동향 및 인사이트

규제 강화가 근본적인 변화를 촉진

글로벌 인증은 이제 종단간 보안 입증에 달려 있습니다. UNECE R155 규정만으로도 2030년까지 21억 달러 규모의 규정 준수 시장이 창출될 전망입니다. OEM들은 69개 공격 경로를 추적하고 차량 수명 주기 전반에 걸친 지속적인 모니터링을 입증해야 합니다. ISO/SAE 21434는 사이버 보안 공정을 설계 및 폐기 단계에 하드코딩하여 자동차 제조사들이 전문 팀을 확대하도록 촉구하고 있습니다. 일본과 미국에서도 유사한 규정이 등장하며 선점자 불이익을 해소하고 전 세계적으로 기준을 표준화하고 있습니다.

커넥티드 차량 확대로 공격대상 확대

최신 자동차는 최대 150개의 ECU와 1억 라인의 코드를 호스팅하며, 이 규모는 2030년까지 3배 증가할 수 있어 기존 방어 체계에 부담을 주고 있습니다. 백엔드 서버는 이미 전체 사고의 43%를 차지하며, 공격의 95%는 원격에서 발생합니다. 5G 기반 V2X 통신은 텔레매틱스 게이트웨이를 노출시키는 고대역폭 공격 경로를 추가하며, 딜러십 IT를 노린 랜섬웨어는 차량 경계를 넘어선 공급망 취약점을 부각시킵니다

기존 아키텍처 통합 비용이 도입을 제약

기존 플랫폼의 150개 이상 ECU 개조는 차량 개발 예산을 15-20% 증가시킬 수 있습니다. 콘티넨탈의 2022년 보안 침해는 공급망 노출을 드러냈으며 고비용의 아키텍처 재검토를 강요했습니다. 이러한 재정적 부담은 규정 준수 기한이 임박했음에도 양산 브랜드의 출시를 지연시킵니다.

부문 분석

소프트웨어 기반 플랫폼은 2024년 매출의 41.2%를 차지하며, 임베디드 방화벽, 보안 펌웨어, 런타임 침입 탐지가 융합되는 소프트웨어 정의 차량 시대의 핵심성을 입증했습니다. 그러나 OEM이 갭 분석, 위협 모델링, 감사 준비를 전문 자문사에 아웃소싱함에 따라 컨설팅 주도형 서비스는 19.8%의 연평균 성장률(CAGR)로 상승 중입니다. 자동차 사이버 보안 시장은 지속적인 모니터링과 UNECE R155 문서화 지원을 결합할 수 있는 공급업체에게 점점 더 유리해지고 있으며, 이러한 역량은 하만의 엔드투엔드 WP.29 패키지에서 확인할 수 있습니다.

전문 서비스는 또한 하드웨어 보안 모듈, PKI 제품군 및 클라우드 SOC 플랫폼이 타이트한 개발 일정 내에서 상호 운용되어야 할 때 다중 공급업체 통합을 조정합니다. 이러한 크로스 도메인 협업은 서비스 제공업체를 규정 준수 로드맵의 핵심 관리자로 자리매김하며, 수익을 반복적 평가 및 관리형 탐지 계약으로 전환시키고 있습니다. 결과적으로 자동차 사이버 보안 시장은 소프트웨어 라이선서들이 평생 마진을 확보하기 위해 서비스 유지 조항을 포함시키는 동맹을 목격하고 있습니다.

암호화 키, 보안 부팅 및 ECU 수준의 방화벽이 여전히 기본이기 때문에 엔드포인트 대책은 2024년에 30.1%의 점유율을 유지합니다. 그러나 자동차 제조업체가 데이터 레이크, OTA 오케스트레이션 및 플릿 분석을 오프보드로 전환함에 따라 클라우드 방위가 CAGR은 21.3%로 선행됩니다. 클라우드 보호의 자동차 사이버 보안 시장 규모는 Upstream과 Google Cloud와의 제휴와 같은 협업에 힘입어 분기별로 확대되고 있습니다. 2024년 폭스바겐의 데이터 유출 사건에 대한 교훈은 텔레메트리 암호화가 불충분하다면 평판 피해가 연쇄될 수 있음을 보여주었습니다.

네트워크 계층 세분화와 TLS v1.3 업그레이드는 클라우드 성장과 병행되며, 차량이 매주 마이크로서비스를 다운로드함에 따라 애플리케이션 중심 강화가 필수적입니다. 무선 보안은 플래토닝과 V2I 신호 전달의 기반이 된 5G 링크를 보호하는 최종 관문으로 남아있습니다. 가상 ECU가 작업을 에지로 오프로드함에 따라, 차량 내 적용과 원격 AI 지원 분석을 결합한 하이브리드 아키텍처가 자동차 사이버 보안 시장의 새로운 청사진을 형성하고 있습니다.

자동차 사이버 보안 시장은 솔루션 유형별(소프트웨어 기반, 하드웨어 기반 등), 보안 유형별(네트워크 보안, 애플리케이션 보안 등), 차량 유형별(승용차, 소형 상용차, 기타), 용도별(인포테인먼트, 텔레매틱스, 연결성 등), 형태별(차량 내, 외부 클라우드 서비스), 지역별로 분류하고 있습니다. 시장 예측은 금액(달러)으로 제공됩니다.

지역 분석

아시아태평양 지역은 2024년 매출의 35.6%를 차지했으며, 20.2%의 연평균 복합 성장률(CAGR)로 성장할 것으로 예상되어 자동차 사이버 보안 시장에서 가장 빠르게 성장하는 지역이 될 것입니다. 중국의 커넥티드 전기차(Connected-EV) 생산 확대는 V2G(Vehicle-to-Grid) 지원 PKI(공개 키 인프라) 및 ECU(전자 제어 장치) 강화 제품군의 대규모 조달을 촉진하는 반면, 일본의 UNECE(유엔 유럽 경제 위원회) 규정 조기 준수는 공급업체 인증 프로그램을 가속화하고 있습니다. 한국의 5G 고속도로는 실시간 무선 패치 기술 수요를 증폭시키고, 인도의 신흥 수출 야망은 ISO 21434 준수 툴링 투자를 촉발합니다. 이러한 역학은 종합적으로 지역 공급업체들이 데이터 거주 규정 준수 구역 내에서 호스팅되는 저지연 클라우드 SOC 서비스를 제공하도록 압박합니다.

북미는 프리미엄 차량 트림과 강력한 보험 생태계가 사이버 보안 수익화를 장려하는 성숙하면서도 진화하는 시장입니다. 2025년 3월 발효 예정인 미국의 커넥티드 차량 규정은 OEM이 제재 대상 부품에 대한 공급망 감사를 의무화하여 조달을 국내 칩셋 및 보안 모듈로 전환하도록 강제합니다. 캐나다의 1차 공급업체들은 지리적 근접성과 규제 일치를 활용해 보안 이더넷 백본을 통합하는 반면, 멕시코의 조립 공장은 JIT 물류를 겨냥한 랜섬웨어 증가에 대응하기 위해 관리형 보안 서비스를 도입합니다.

유럽은 여전히 규제 선도자이자 연구개발(R&D) 허브입니다. 독일은 보쉬 ETAS, 콘티넨탈 등 플래그십 공급업체를 보유하지만, 후자의 과거 침해 사고는 중앙 집중식 아키텍처의 취약점을 부각시켰습니다. 프랑스와 영국은 양자 보안 자동차 암호화에 공공 보조금을 투입하는 한편, ENX VCS 감사 프레임워크가 ISO 21434를 상위 적용해 공급업체 평가를 표준화합니다. 동유럽 엔지니어링 허브는 경쟁력 있는 인재를 공급하지만, 전쟁 관련 사이버 제재로 조달 전략이 재편되고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간의 애널리스트 지원

목차

제1장 서론

- 조사의 전제조건과 시장의 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 규제 요건(UNECE R155/R156, ISO 21434) 준수 물결

- 커넥티드 차량의 급속한 증가와 5G/V2X의 전개

- ADAS/자동 운전 기능의 급증이 사이버 리스크를 높임

- 차량-전력망(V2G) 양방향 충전으로 인한 새로운 공격 표면 발생

- 인증된 사이버 보안 강화와 연계된 사용량 기반 보험 할인

- 소프트웨어 정의 차량에서 OTA 보안 업데이트를 통한 OEM 수익화

- 시장 성장 억제요인

- 높은 통합 비용 및 기존 E/E 아키텍처

- 단편화된 표준과 인증의 과부하

- 자동차 등급 사이버 보안 인재의 심각한 부족

- 장수명 차량에 대한 보증 기간 이후 책임 문제

- 업계 밸류체인 분석

- 규제 상황

- 기술의 전망

- 업계의 매력 - Porter's Five Forces 분석

- 공급기업의 협상력

- 구매자의 협상력

- 신규 참가업체의 위협

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

- 거시 경제 요인이 시장에 미치는 영향

제5장 시장 규모와 성장 예측

- 솔루션 유형별

- 소프트웨어 기반

- 하드웨어 기반

- 전문 서비스

- 통합

- 기타 솔루션

- 보안 유형별

- 네트워크 보안

- 애플리케이션 보안

- 클라우드 보안

- 엔드포인트 보안

- 무선 보안

- 차량 유형별

- 승용차

- 소형 상용차

- 대형 상용차

- 전기자동차(BEV/HEV/PHEV)

- 용도별

- 인포테인먼트

- 텔레매틱스와 연결성

- 파워트레인 및 추진제어

- ADAS와 안전성

- 충전 인프라와 V2G

- 형태별

- 차량 내

- 외부 클라우드 서비스

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 남미

- 브라질

- 아르헨티나

- 칠레

- 기타 남미

- 유럽

- 독일

- 영국

- 프랑스

- 이탈리아

- 스페인

- 러시아

- 기타 유럽

- 아시아태평양

- 중국

- 인도

- 일본

- 한국

- 말레이시아

- 싱가포르

- 호주

- 기타 아시아태평양

- 중동 및 아프리카

- 중동

- 아랍에미리트(UAE)

- 사우디아라비아

- 튀르키예

- 기타 중동

- 아프리카

- 남아프리카

- 나이지리아

- 기타 아프리카

- 북미

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Continental AG

- Harman International(삼성)

- Bosch ETAS GmbH

- Infineon Technologies AG

- NXP Semiconductors NV

- Cisco Systems Inc.

- DENSO Corporation

- Visteon Corporation

- Delphi Technologies plc

- Honeywell International Inc.

- Argus Cyber Security Ltd.

- Karamba Security Ltd.

- Arilou Technologies Ltd.

- Escrypt GmbH

- Secunet Security Networks AG

- Upstream Security Ltd.

- VicOne Inc.(Trend Micro)

- GuardKnox Cyber-Technologies Ltd.

- BlackBerry QNX

- SafeRide Technologies Ltd.

- Cybellum Technologies Ltd.

- Trillium Secure Inc.

- Vector Informatik GmbH

- Comsec Automotive Ltd.

- GuardSquare NV

- AutoCrypt Co. Ltd.

제7장 시장 기회와 미래 동향

HBR 25.11.14The Cybersecurity For Cars Market size is estimated at USD 4.09 billion in 2025, and is expected to reach USD 8.75 billion by 2030, at a CAGR of 16.40% during the forecast period (2025-2030).

Rapid vehicle digitalization, growing regulatory scrutiny, and wider 5G/V2X roll-outs are reshaping competitive strategies and opening new service-led revenue pools. Manufacturers race to certify Cybersecurity Management Systems before UNECE R155/R156 audits, while cloud-native security platforms gain traction as software-defined vehicles demand continuous protection. Simultaneously, electric-vehicle adoption, bidirectional charging, and sensor-rich ADAS features multiply the attack surface, attracting specialized solution vendors that promise real-time threat intelligence and automated response. OEMs also eye monetization of over-the-air security updates and usage-based insurance programs that reward certified cyber-hardening, partially offsetting high integration costs.

Global Cybersecurity For Cars Market Trends and Insights

Regulatory mandates drive fundamental change

Global homologation now hinges on demonstrating end-to-end security. UNECE R155 alone creates a USD 2.1 billion compliance opportunity by 2030 as OEMs must track 69 attack vectors and prove continuous monitoring throughout vehicle lifecycles. ISO/SAE 21434 hardcodes cybersecurity engineering into concept and decommission phases, prompting carmakers to expand specialist teams. Similar rules emerge in Japan and the United States, eliminating first-mover disadvantages and standardizing baselines worldwide.

Connected-vehicle fleet expansion multiplies attack surfaces

Modern cars host up to 150 ECUs and 100 million lines of code-volumes that could triple by 2030, stressing legacy defenses. Backend servers already account for 43% of incidents, and 95% of attacks originate remotely. 5G-based V2X exchanges add high-bandwidth vectors exposing telematics gateways, while ransomware targeting dealership IT highlights supply-chain vulnerabilities beyond the vehicle perimeter.

Legacy architecture integration costs constrain adoption

Retrofitting 150-plus ECUs in legacy platforms can add 15-20% to vehicle development budgets. Continental's 2022 breach illustrated supplier-network exposure and forced expensive architecture reviews. Such financial drag delays roll-outs among volume brands, even as compliance deadlines loom.

Other drivers and restraints analyzed in the detailed report include:

- ADAS proliferation elevates safety-critical risks

- Vehicle-to-Grid integration creates bidirectional pathways

- Automotive cybersecurity talent shortage limits execution

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Software-based platforms held 41.2% of 2024 revenue, underscoring their centrality in a software-defined vehicle era where embedded firewalls, secure firmware, and runtime intrusion detection converge. Consulting-led offerings, however, are on a 19.8% CAGR ascent as OEMs outsource gap analyses, threat modeling, and audit preparation to specialist advisors. The cybersecurity for cars market increasingly rewards vendors capable of bundling continuous monitoring with UNECE R155 documentation support, a capability visible in HARMAN's end-to-end WP.29 packages.

Professional services also orchestrate multi-vendor integration when hardware security modules, PKI suites, and cloud SOC platforms must interoperate inside tight development timelines. Such cross-domain coordination positions service providers as primary gatekeepers of compliance roadmaps, shifting revenue toward recurring assessment and managed-detection contracts. Consequently, the cybersecurity for cars market is witnessing alliances where software licensors embed service retainer clauses to secure lifetime margins.

Endpoint controls retained a 30.1% share in 2024 because cryptographic keys, secure boot, and ECU-level firewalls remain foundational. Yet cloud defenses are racing ahead at 21.3% CAGR as automakers shift data lakes, OTA orchestration, and fleet analytics off-board. The cybersecurity for cars market size for cloud protection is swelling each quarter, buoyed by collaborations such as Upstream's tie-up with Google Cloud. Incident lessons from the 2024 Volkswagen data breach showed that insufficient encryption of telemetry can cascade into reputational damage.

Network-layer segmentation and TLS v1.3 upgrades ride parallel with cloud growth, while application-centric hardening becomes imperative as vehicles download microservices weekly. Wireless security remains the final mile, guarding 5G links that now underpin platooning and V2I signalling. As virtual ECUs offload tasks to the edge, hybrid architectures combining in-vehicle enforcement with remote AI-assisted analytics form the emerging blueprint across the cybersecurity for cars market.

Cybersecurity for Cars Market is Segmented by Solution Type (Software-Based, Hardware-Based, and More), Security Type (Network Security, Application Security, and More), Vehicle Type (Passenger Cars, Light Commercial Vehicles, and More), Application (Infotainment, Telematics and Connectivity, and More), Form Type (In-Vehicle and External Cloud Services), and Geography. The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

Asia-Pacific commanded 35.6% revenue in 2024 and is projected to grow at 20.2% CAGR, making it the fastest-advancing geography within the cybersecurity for cars market. China's scaling of connected-EV production fuels large-scale procurement of V2G-ready PKI and ECU hardening suites, while Japan's early alignment with UNECE rules accelerates supplier certification programs. South Korea's 5G highways amplify demand for real-time over-the-air patching technologies, and India's emergent export ambitions trigger investments in ISO 21434 compliance tooling. Collectively, these dynamics push regional vendors to deliver low-latency cloud SOC services hosted within data-residency-compliant zones.

North America represents a mature yet evolving arena where premium vehicle trims and robust insurance ecosystems encourage cybersecurity monetization. The United States Connected Vehicles Rule, effective March 2025, forces OEMs to audit supply chains for sanctioned components, redirecting procurement toward domestic chipsets and security modules. Canada's tier-one suppliers leverage proximity and regulatory alignment to integrate secure Ethernet backbones, while Mexico's assembly plants adopt managed-security services to counter rising ransomware aimed at just-in-time logistics.

Europe remains a regulatory trendsetter and R&D hub. Germany hosts flagship suppliers such as Bosch ETAS and Continental, although the latter's prior breach highlighted vulnerabilities in centralized architecture. France and the United Kingdom channel public grants into quantum-safe automotive cryptography, while the ENX VCS audit framework overlays ISO 21434 to standardize supplier assessments. Eastern European engineering hubs contribute competitive talent, though war-related cyber sanctions reshape sourcing strategies.

- Continental AG

- Harman International (Samsung)

- Bosch ETAS GmbH

- Infineon Technologies AG

- NXP Semiconductors NV

- Cisco Systems Inc.

- DENSO Corporation

- Visteon Corporation

- Delphi Technologies plc

- Honeywell International Inc.

- Argus Cyber Security Ltd.

- Karamba Security Ltd.

- Arilou Technologies Ltd.

- Escrypt GmbH

- Secunet Security Networks AG

- Upstream Security Ltd.

- VicOne Inc. (Trend Micro)

- GuardKnox Cyber-Technologies Ltd.

- BlackBerry QNX

- SafeRide Technologies Ltd.

- Cybellum Technologies Ltd.

- Trillium Secure Inc.

- Vector Informatik GmbH

- Comsec Automotive Ltd.

- GuardSquare NV

- AutoCrypt Co. Ltd.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Regulatory mandates (UNECE R155/R156, ISO 21434) compliance wave

- 4.2.2 Rapid growth in connected-vehicle fleet and 5G/V2X roll-outs

- 4.2.3 ADAS/autonomous feature proliferation elevating cyber-risk

- 4.2.4 Vehicle-to-Grid (V2G) bidirectional charging introduces new attack surface

- 4.2.5 Usage-based-insurance discounts tied to certified cyber-hardening

- 4.2.6 OEM monetisation of OTA security updates in software-defined cars

- 4.3 Market Restraints

- 4.3.1 High integration cost and legacy E/E architectures

- 4.3.2 Fragmented standards and certification overload

- 4.3.3 Acute shortage of automotive-grade cyber-talent

- 4.3.4 Post-warranty liability concerns for long-life vehicles

- 4.4 Industry Value Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Industry Attractiveness - Porter's Five Forces Analysis

- 4.7.1 Bargaining Power of Suppliers

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Threat of New Entrants

- 4.7.4 Threat of Substitutes

- 4.7.5 Intensity of Competitive Rivalry

- 4.8 Impact of Macroeconomic Factors on the Market

5 MARKET SIZE AND GROWTH FORECASTS (VALUES)

- 5.1 By Solution Type

- 5.1.1 Software-Based

- 5.1.2 Hardware-Based

- 5.1.3 Professional Services

- 5.1.4 Integration

- 5.1.5 Other Solutions

- 5.2 By Security Type

- 5.2.1 Network Security

- 5.2.2 Application Security

- 5.2.3 Cloud Security

- 5.2.4 Endpoint Security

- 5.2.5 Wireless Security

- 5.3 By Vehicle Type

- 5.3.1 Passenger Cars

- 5.3.2 Light Commercial Vehicles

- 5.3.3 Heavy Commercial Vehicles

- 5.3.4 Electric Vehicles (BEV/HEV/PHEV)

- 5.4 By Application

- 5.4.1 Infotainment

- 5.4.2 Telematics and Connectivity

- 5.4.3 Powertrain/Propulsion Control

- 5.4.4 ADAS and Safety

- 5.4.5 Charging Infrastructure and V2G

- 5.5 By Form Type

- 5.5.1 In-Vehicle (Embedded)

- 5.5.2 External Cloud Services

- 5.6 By Geography

- 5.6.1 North America

- 5.6.1.1 United States

- 5.6.1.2 Canada

- 5.6.1.3 Mexico

- 5.6.2 South America

- 5.6.2.1 Brazil

- 5.6.2.2 Argentina

- 5.6.2.3 Chile

- 5.6.2.4 Rest of South America

- 5.6.3 Europe

- 5.6.3.1 Germany

- 5.6.3.2 United Kingdom

- 5.6.3.3 France

- 5.6.3.4 Italy

- 5.6.3.5 Spain

- 5.6.3.6 Russia

- 5.6.3.7 Rest of Europe

- 5.6.4 Asia-Pacific

- 5.6.4.1 China

- 5.6.4.2 India

- 5.6.4.3 Japan

- 5.6.4.4 South Korea

- 5.6.4.5 Malaysia

- 5.6.4.6 Singapore

- 5.6.4.7 Australia

- 5.6.4.8 Rest of Asia-Pacific

- 5.6.5 Middle East and Africa

- 5.6.5.1 Middle East

- 5.6.5.1.1 United Arab Emirates

- 5.6.5.1.2 Saudi Arabia

- 5.6.5.1.3 Turkey

- 5.6.5.1.4 Rest of Middle East

- 5.6.5.2 Africa

- 5.6.5.2.1 South Africa

- 5.6.5.2.2 Nigeria

- 5.6.5.2.3 Rest of Africa

- 5.6.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.4.1 Continental AG

- 6.4.2 Harman International (Samsung)

- 6.4.3 Bosch ETAS GmbH

- 6.4.4 Infineon Technologies AG

- 6.4.5 NXP Semiconductors NV

- 6.4.6 Cisco Systems Inc.

- 6.4.7 DENSO Corporation

- 6.4.8 Visteon Corporation

- 6.4.9 Delphi Technologies plc

- 6.4.10 Honeywell International Inc.

- 6.4.11 Argus Cyber Security Ltd.

- 6.4.12 Karamba Security Ltd.

- 6.4.13 Arilou Technologies Ltd.

- 6.4.14 Escrypt GmbH

- 6.4.15 Secunet Security Networks AG

- 6.4.16 Upstream Security Ltd.

- 6.4.17 VicOne Inc. (Trend Micro)

- 6.4.18 GuardKnox Cyber-Technologies Ltd.

- 6.4.19 BlackBerry QNX

- 6.4.20 SafeRide Technologies Ltd.

- 6.4.21 Cybellum Technologies Ltd.

- 6.4.22 Trillium Secure Inc.

- 6.4.23 Vector Informatik GmbH

- 6.4.24 Comsec Automotive Ltd.

- 6.4.25 GuardSquare NV

- 6.4.26 AutoCrypt Co. Ltd.

7 MARKET OPPORTUNITIES AND FUTURE TRENDS

- 7.1 White-Space and Unmet-Need Assessment