|

시장보고서

상품코드

1906893

인도네시아의 석유 및 가스 : 시장 점유율 분석, 업계 동향 및 통계, 성장 예측(2026-2031년)Indonesia Oil And Gas - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

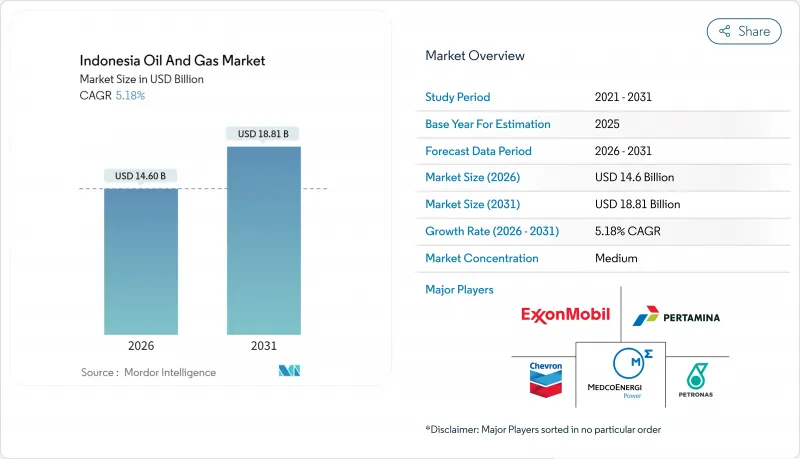

인도네시아의 석유 및 가스 시장은 2025년 138억 8,000만 달러에서 2026년에는 146억 달러로 성장해 2026년에서 2031년에 걸쳐 CAGR 5.18%를 나타낼 전망입니다. 2031년까지 188억 1,000만 달러에 이를 것으로 예상됩니다.

이 성장 궤적은 인도네시아의 석유 및 가스 시장이 성숙한 육상 분지에서 해양 개발 확대, 탄소 포집 기술 통합, 디지털 변혁으로 전환하고 있음을 보여줍니다. 국내 수요 증가, 유리한 생산 분여 계약 조건, 심해에서의 신유전 발견에 의해 탐사에의 자본 유입이 확대되고 있는 한편, 노후화된 인프라를 유지하기 위한 보수·개수 활동에 의한 서비스 수익도 지속하고 있습니다. 경쟁의 격화는 국내 생산량의 60%를 차지하는 페르타미나사의 존재, 고도의 회수 기술을 활용하는 국제 석유회사의 복귀, 유전 수명의 연장과 라이프사이클 배출량 감축을 실현하는 CCUS 허브에 대한 투자 확대에 의해 형성되고 있습니다. 나투나 해, 아바디 마세라, 마하캄 델타의 해안 유전에서는 FPSO(부체식 생산 저장 적출 설비)와 해저 타이백(해저 파이프라인 연결)에 의해 첫 가스까지의 기간이 대폭 단축되어 프로젝트의 경제성이 재정의되고 있습니다. 한편, 소규모 LNG 솔루션은 낙도나 광산지역 등으로 시장 확대를 가능하게 하고 있습니다.

인도네시아의 석유 및 가스 시장 동향과 인사이트

중산계급 확대로 인한 견조한 국내 수요

인도네시아에서 확대되는 중산계급으로 가솔린, 경유, 석유화학제품의 소비가 증가하고 있습니다. 원유의 일일 수요는 2025년 약 160만 배럴에서 2030년까지 180만 배럴에 이를 것으로 예상됩니다. 자바 섬의 도시화율은 60%를 넘어 효율화 노력에도 불구하고 수송용 연료의 사용이 증가하고 있습니다. 또한 개인소득 증가는 플라스틱과 포장재 수요 증가를 지원하고 있습니다. 천연가스 수요는 2030년까지 120억 입방피트/일에 이를 것으로 예상됩니다. 이는 신재생에너지의 불안정성을 보완하고 산업용 보일러 수요를 충족하는 복합 사이클 발전소의 보급으로 인한 것입니다. 연료보조금 개혁에 의해 절약된 자금은 도로, 항만, 대중교통 프로젝트로 향하고 있으며, 이로 인해 에너지 수요가 더욱 증가하여 국내 탄화수소 자원에 대한 장기적인 수요가 강화되고 있습니다.

정부에 의한 2030년까지 원유 100만 배럴/일·가스 120억 입방피트/일 달성 목표

SKK Migas는 정제 제품 수요의 60%를 이미 수입에 의존하고 있는 현상을 바탕으로 수입 의존도 억제를 위해 원유 100만 배럴/일(bbl/d), 가스 120억 입방 피트/일(Bcf/d)의 생산 목표를 설정하고 있습니다. 우선 추진책으로는 127블록의 신속 승인, 증산 기술에 대한 재정 우대 조치, 저생산성 저류층으로부터의 생산량 향상을 도모하는 디지털 유전 감시 시스템 등을 들 수 있습니다. 아바디 LNG 프로젝트와 탱구 확장 계획 등의 프로젝트가 가스 공급 능력을 지원하는 반면, 미나스와 두리의 수압 파쇄법과 화학 증진 채유(EOR)의 노력이 기초적인 감쇠를 늦추고 있습니다. 규제면에서는 감사를 효율화하고 조기 현금흐름을 보장하는 그로스 스플릿 생산분여계약(PSC)이 특징이며, 셰브론, 하버에너지, 메도코 등 기업을 프론티어 지역에 유치하고 있습니다.

신재생에너지 확대 및 전기차 보급

인도네시아는 2025년까지 재생에너지 비율 23%를 기록했고, 2060년까지 넷 제로 배출을 목표로 하고 있으며, 이 야심적인 계획에 의해 화석 연료 프로젝트에서 태양광, 풍력, 지열 발전(건설 중 총 10GW)으로 자본이 재분배되고 있습니다. 전기자동차조립공장을 위한 세제우대조치로 2030년까지 200만대의 배터리식 전기자동차를 도로에 도입하는 국가 목표에 따라 세계 자동차 제조업체가 서자바주에 진출하고 있습니다. 가스는 여전히 간헐성을 보충하고 있지만 유료 도로를 따라 충전 네트워크가 조밀해짐에 따라 장기 가솔린 수요가 감소하는 경향이 있습니다. 그러나 인프라 부족과 가격 민감도가 높아 단기적인 대안을 억제하고 있으며 인도네시아의 석유 및 가스 시장은 운송 및 산업 분야의 핵심 지위를 유지하고 있습니다.

부문 분석

인도네시아의 석유 및 가스 시장에서 업스트림 부문의 규모는 2025년에 100억 1,000만 달러(전체 수익의 72.10%를 차지)였으며, 2031년까지 연평균 복합 성장률(CAGR) 5.55%를 보일 것으로 예측됩니다. 주요 자본 투자에는 BP사의 70억 달러 규모의 텅프 UCC 프로젝트와 임펙스사의 200억 달러 규모의 아바디 LNG 프로젝트가 포함되어 있으며, 장기 가스 프로젝트에 대한 기업의 확고한 신뢰를 보여주고 있습니다. 생산분여계약 개혁, 디지털지하 이미징기술, 저류층 로봇기술의 도입으로 기존 우물로부터의 회수율이 향상되고, 분지가 성숙기를 맞아도 업스트림부문의 현금흐름이 강화되고 있습니다.

그로스 스플릿 방식의 생산 분여 계약(PSC)은 투명성을 높이고, 비용 확실성에 의해 셰브론사가 라팩 광구로 복귀하고, 하버에너지사가 참치 광구에서 매장량 보충 캠페인을 실시했습니다. 페르타미나와 FPT 소프트웨어사가 도입한 디지털 자산 건전성 시스템은 계획외 정지를 15% 삭감하고 AI 통합이 가져오는 운영상의 우위성을 실증했습니다. 중류 부문의 확장(중부 술라웨시와 자바를 연결하는 신규 파이프라인)은 수송 경제성을 보호하고, 하류 부문에서는 투반 정유소에서의 석유화학 통합에 의해 고점도 원유를 고이익률의 올레핀으로 전환하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트 지원(3개월간)

자주 묻는 질문

목차

제1장 서론

- 조사 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 증가하는 중산계급에 의한 견조한 국내 수요

- 정부에 의한 2030년까지의 원유 100만 배럴/일, 가스 120억 입방 피트/일 증산 추진

- 동북아용 LNG 수출재정거래

- PSC 총 할당 방식에 의한 우대 조치가 국제 석유 회사의 관심 촉진

- 탄소 포집 허브가 성숙 유전의 경제성을 향상

- AI를 활용한 디지털 유전에 의한 채굴 비용 절감

- 시장 성장 억제요인

- 재생에너지의 확대와 전기자동차의 보급

- 노후화된 분지로부터의 생산량 감소

- 토지권리 및 원주민 커뮤니티와의 분쟁

- ESG 연동형 자금 조달의 제약

- 공급망 분석

- 규제 상황

- 기술의 전망

- 원유 생산·소비 전망

- 천연가스의 생산·소비 전망

- 설치된 파이프라인 용량 분석

- 비재래형 자원의 설비 투자 전망(타이트 오일, 오일 샌드, 심해)

- LNG 터미널 용량 전망

- Porter's Five Forces

- 신규 참가업체의 위협

- 공급기업의 협상력

- 구매자의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

- PESTEL 분석

제5장 시장 규모와 성장 예측

- 부문별

- 업스트림 부문

- 미드스트림 부문

- 다운스트림 부문

- 위치별

- 육상

- 해상

- 서비스별

- 건설

- 유지보수 및 턴어라운드

- 해체

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향(M&A, 제휴, 전력 구입 계약)

- 시장 점유율 분석(주요 기업의 시장 순위·점유율)

- 기업 프로파일

- Pertamina

- Chevron

- ExxonMobil

- Shell

- BP

- Petronas

- ConocoPhillips

- Medco Energi

- Eni

- TotalEnergies

- Repsol

- Sinopec

- PGN

- Chandra Asri

- Inpex

- Mubadala Energy

- Harbour Energy

- Conrad Asia Energy

- PT Connusa Energindo

- CNOOC

제7장 시장 기회와 향후 전망

KTH 26.01.20The Indonesia Oil And Gas market is expected to grow from USD 13.88 billion in 2025 to USD 14.6 billion in 2026 and is forecast to reach USD 18.81 billion by 2031 at 5.18% CAGR over 2026-2031.

This trajectory highlights how the Indonesian oil and gas market is shifting from long-mature onshore basins toward offshore growth, carbon capture integration, and digital transformation. Rising domestic demand, favorable production-sharing terms, and deep-water discoveries are widening capital flows into exploration while sustaining service revenues from maintenance and turnaround activities that keep aging infrastructure online. Competitive intensity is shaped by Pertamina's 60% share of national output, the return of international oil companies that leverage advanced recovery techniques, and escalating investment in CCUS hubs, which extend field life and lower lifecycle emissions. Offshore fields in the Natuna Sea, Abadi Masela, and Mahakam Delta are redefining project economics, with FPSOs and subsea tiebacks significantly shortening the time to first gas. Meanwhile, small-scale LNG solutions are broadening the market reach to remote islands and mining enclaves.

Indonesia Oil And Gas Market Trends and Insights

Robust Domestic Demand from Rising Middle Class

Indonesia's growing middle class is driving up gasoline, diesel, and petrochemical consumption, with daily crude demand projected to reach 1.8 million barrels by 2030, up from roughly 1.6 million barrels in 2025. Java's urbanization rate above 60% intensifies transport fuel use, despite efficiency drives, while rising personal incomes underpin higher demand for plastics and packaging. Natural gas demand is expected to reach 12 Bcf/d by 2030, as combined-cycle power plants supplement renewable energy intermittency and meet the needs of industrial boilers. Fuel-subsidy reforms redirect savings into roads, ports, and mass transit projects, which further spur energy needs, reinforcing the long-term pull for domestic hydrocarbons.

Government Push for 1 Million bbl/d Crude and 12 Bcf/d Gas by 2030

SKK Migas targets 1 million barrels per day (bbl/d) of oil and 12 billion cubic feet per day (Bcf/d) of gas to curb import dependence, which already covers 60% of refined-product demand. Priority accelerators include 127 blocks slated for fast-track approval, fiscal sweeteners for enhanced recovery, and digital field surveillance that lifts output from marginal reservoirs. Projects such as Abadi LNG and the Tangguh expansion underpin gas deliverability, whereas steamflood and chemical EOR initiatives at Minas and Duri slow base decline. The regulatory path features gross-split PSCs that streamline audits and guarantee earlier cash flow, attracting Chevron, Harbour Energy, and Medco into frontier acreage.

Renewable-Energy Build-Out and EV Adoption

Indonesia aims for 23% renewable energy penetration by 2025 and net-zero emissions by 2060, ambitions that redirect capital from fossil fuel projects into solar, wind, and geothermal units totaling 10 GW under construction. Fiscal incentives for EV assembly plants draw global OEMs to West Java, in line with a national goal of 2 million battery electric vehicles on the roads by 2030. While gas still balances intermittency, long-run gasoline demand faces attrition as charging networks densify across toll-road corridors. Yet infrastructure gaps and price sensitivity moderate short-term displacement, allowing the Indonesian oil and gas market to retain core transport and industrial segments.

Other drivers and restraints analyzed in the detailed report include:

- LNG Export Arbitrage to North-East Asia

- PSC Gross-Split Incentives Attracting IOCs

- Declining Output from Ageing Basins

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Indonesia's oil and gas market size for the upstream segment was USD 10.01 billion in 2025, accounting for 72.10% of the overall revenue and projected to grow at a 5.55% CAGR through 2031. Major capital commitments include BP's USD 7 billion Tangguh UCC and Inpex's USD 20 billion Abadi LNG project, signaling durable corporate confidence in long-cycle gas projects. Production-sharing reforms, digital subsurface imaging, and reservoir robotics enhance recovery rates from legacy wells, reinforcing upstream cash flow even as basins mature.

Gross-split PSCs heighten transparency, with cost certainty spurring Chevron's return to the Rapak Block and Harbour Energy's infill campaign at Tuna. Digital asset integrity systems deployed by Pertamina and FPT Software reduced unplanned shutdowns by 15%, demonstrating the operational advantage that AI integration provides. Midstream expansions-new pipelines linking Central Sulawesi to Java-protect evacuation economics, while downstream petrochemical integration at Tuban refinery monetizes heavier crudes into high-margin olefins.

The Indonesia Oil and Gas Market Report is Segmented by Sector (Upstream, Midstream, and Downstream), Location (Onshore and Offshore), and Service (Construction, Maintenance and Turn-Around, and Decommissioning). The Market Sizes and Forecasts are Provided in Terms of Value (USD).

List of Companies Covered in this Report:

- Pertamina

- Chevron

- ExxonMobil

- Shell

- BP

- Petronas

- ConocoPhillips

- Medco Energi

- Eni

- TotalEnergies

- Repsol

- Sinopec

- PGN

- Chandra Asri

- Inpex

- Mubadala Energy

- Harbour Energy

- Conrad Asia Energy

- PT Connusa Energindo

- CNOOC

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions & Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Robust domestic demand from rising middle class

- 4.2.2 Government push for 1 mb/d crude & 12 Bcf/d gas by 2030

- 4.2.3 LNG export arbitrage to North-East Asia

- 4.2.4 PSC gross-split incentives attracting IOCs

- 4.2.5 Carbon-capture hubs boosting mature-field economics

- 4.2.6 AI-enabled digital oilfields cutting lifting cost

- 4.3 Market Restraints

- 4.3.1 Renewable-energy build-out & EV adoption

- 4.3.2 Declining output from ageing basins

- 4.3.3 Land-right & indigenous community disputes

- 4.3.4 ESG-linked financing constraints

- 4.4 Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Crude-Oil Production & Consumption Outlook

- 4.8 Natural-Gas Production & Consumption Outlook

- 4.9 Installed Pipeline Capacity Analysis

- 4.10 Unconventional Resources CAPEX Outlook (tight oil, oil sands, deep-water)

- 4.11 LNG Terminal Capacity Outlook

- 4.12 Porter's Five Forces

- 4.12.1 Threat of New Entrants

- 4.12.2 Bargaining Power of Suppliers

- 4.12.3 Bargaining Power of Buyers

- 4.12.4 Threat of Substitutes

- 4.12.5 Competitive Rivalry

- 4.13 PESTLE Analysis

5 Market Size & Growth Forecasts

- 5.1 By Sector

- 5.1.1 Upstream

- 5.1.2 Midstream

- 5.1.3 Downstream

- 5.2 By Location

- 5.2.1 Onshore

- 5.2.2 Offshore

- 5.3 By Service

- 5.3.1 Construction

- 5.3.2 Maintenance and Turn-around

- 5.3.3 Decommissioning

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Strategic Moves (M&A, Partnerships, PPAs)

- 6.3 Market Share Analysis (Market Rank/Share for key companies)

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Products & Services, and Recent Developments)

- 6.4.1 Pertamina

- 6.4.2 Chevron

- 6.4.3 ExxonMobil

- 6.4.4 Shell

- 6.4.5 BP

- 6.4.6 Petronas

- 6.4.7 ConocoPhillips

- 6.4.8 Medco Energi

- 6.4.9 Eni

- 6.4.10 TotalEnergies

- 6.4.11 Repsol

- 6.4.12 Sinopec

- 6.4.13 PGN

- 6.4.14 Chandra Asri

- 6.4.15 Inpex

- 6.4.16 Mubadala Energy

- 6.4.17 Harbour Energy

- 6.4.18 Conrad Asia Energy

- 6.4.19 PT Connusa Energindo

- 6.4.20 CNOOC

7 Market Opportunities & Future Outlook

- 7.1 White-space & Unmet-need Assessment