|

시장보고서

상품코드

1910825

유럽의 전기 트럭 시장 - 점유율 분석, 업계 동향 및 통계, 성장 예측(2026-2031년)Europe Electric Truck - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

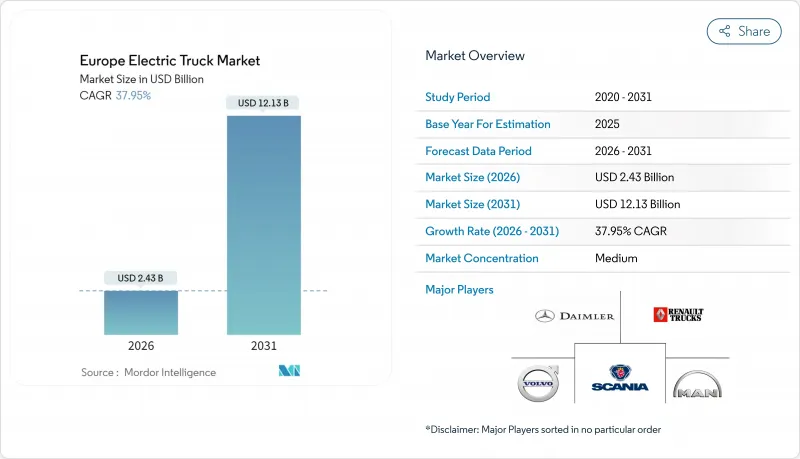

유럽의 전기 트럭 시장은 2025년 17억 6,000만 달러에서 2026년에는 24억 3,000만 달러로 성장해 2026년부터 2031년에 걸쳐 CAGR 37.95%를 나타낼 전망입니다. 2031년까지 121억 3,000만 달러에 달한다고 예측했습니다.

이 급성장의 배경은 유럽연합(EU)의 구속력 있는 CO2 감축 목표, 배터리 팩 가격 하락, 메가와트급 충전 회랑의 급속한 정비가 진행되고 있는 것을 들 수 있습니다. 이러한 요인들과 함께 전기 트럭은 특히 사용 빈도가 높은 물류 경로에서 테스트 프로젝트에서 주류 함대 자산으로 전환하고 있습니다. 규제 기한이 제조업체에 생산 확대를 강요하는 한편, 기업의 지속가능성에 대한 대처가 확고한 구매 주문에 연결해, 수요를 안정화시켜 규모의 경제를 촉진하고 있습니다. 동시에 전지 에너지 밀도 향상, 재생에너지 보급 확대, 혁신적인 자금 조달 모델로 디젤 차량과의 총소유비용(TCO)의 차이가 줄어들어 지역간 운송과 장거리 운송 분야 도입이 더욱 가속화되고 있습니다. 그 결과 유럽의 전기 트럭 시장은 조기 도입자층에서 대륙의 주요 화물 운송 루트 전반에 이르는 광범위한 상업적 배포로 전환하고 있습니다.

유럽의 전기 트럭 시장 동향과 인사이트

EU의 CO2 배출 기준과 2040년 제로 방출 차량 판매 의무

구속력 있는 CO2 감축 목표로 인해 제로 방출 트랙은 지속가능성 선택이 아니라 법적 요건이 되었습니다. 2030년과 2035년 중간 목표는 명확한 판매 수량의 지표가 되어 제조업체가 수십억 달러 규모의 전기화 투자를 정당화할 근거를 제공합니다. 함대 운영 사업자는 엄격한 부적합 벌칙에 직면하기 때문에 대규모 배터리 전기자동차 및 연료전지 모델의 조달을 추진하고 있습니다. 독일 배출가스 제로 도시권 정책과 같은 국가 정책은 컴플라이언스 네트워크를 더욱 강화하고 유럽의 전기 트럭 시장이 2040년 기한보다 훨씬 앞서 기세를 늘릴 것을 확실히 하고 있습니다.

빠른 배터리 팩 비용 저하

2024년에는 배터리 팩 가격이 20% 하락해 kW시(kWh)당 115달러로 안정되었습니다. 연간 주행거리 8만km를 넘는 고주행거리 물류 플릿에서 연료비 절감이 자본비용의 프리미엄을 상쇄하기 때문에 디젤차와의 코스트패리티가 최초로 실현됩니다. LFP 화학의 보급 확대는 원재료 위험을 줄이고 충방전 사이클 수명을 4,000회 이상으로 연장하여 총소유비용을 더욱 감소시킵니다. 유럽의 기가팩토리 건설은 공급망을 단축하고 지역 조달 비율을 높이고 급격한 학습 곡선을 지원하는 규모의 경제를 강화합니다.

디젤 차량과의 초기 차량 비용 비교

전기 트럭은 여전히 디젤 차량에 비해 40-60%의 가격 프리미엄이 존재하고 중남유럽의 가격에 민감한 사업자에게는 장벽이 되고 있습니다. 이 프리미엄은 배터리 비용, 낮은 생산량, 기술적 복잡성을 반영하고 있지만, 급속한 비용 저하로 인해 이 제약은 2027-2028년까지 크게 완화될 전망입니다. 저금리 대출에 대한 액세스 제한은 소규모 함대 사업자에게 이 문제를 더욱 심각하게 만듭니다. 그러나 트럭 아즈 어 서비스(TaaS) 모델과 정부 인센티브는 자본 지출을 현금 흐름 패턴에 적합한 운영 경비 구조로 전환함으로써 이러한 불리한 조건을 상쇄하는 움직임을 가속화하고 있습니다.

부문 분석

2025년 시점에서 유럽 전기 트럭 시장 규모의 76.12%를 배터리식 전기 트럭이 차지했지만, 연료전지 모델은 2031년까지 42.75%라고 하는 가장 높은 CAGR을 나타낼 것으로 예측됩니다. 초기 단계의 이점은 충전소 네트워크의 밀도, 소규모 배송 및 지역 화물 운송에서 입증 된 신뢰성 및 장거리 주행을 일상적으로 수행하는 함대의 낮은 운영 비용으로 인해 발생합니다. 예측 기간 동안 수소 연료 보급 네트워크는 스칸디나비아와 독일로 확대되어 높은 가동률과 빠른 턴어라운드를 필요로 하는 중량화물 운송 및 온도 관리가 필요한 상품 분야에서 연료전지의 보급을 촉진합니다. 플러그인 하이브리드는 제로 방출 지역 규정에 따라 내연 기관 백업 모드가 완전히 제거되기 시작하면서 축소되는 과도적인 틈새 시장을 차지하게 됩니다.

플릿 이용 사례의 무결성으로 인해, 야간 디포 충전이 가장 간편한 인프라 모델인 도시 및 단거리 지역 노선에서는 앞으로도 배터리 전기자동차 형식이 우위를 유지할 것입니다. 연료전지 구동은 하루 600km 이상의 노선에서 특히 강화됩니다. 이는 대형 배터리 팩으로 인한 적재량 패널티가 그렇지 않으면 한 번에 수익을 저하시킬 수 있기 때문입니다. 배터리의 에너지 밀도가 향상되고 충전 곡선이 급격히 늘어남에 따라, 현재 연료전지 도입 후보 노선의 측정 가능한 비율이 순수한 배터리 솔루션으로 전환될 수 있으며, 유럽의 전기 트럭 시장에서 경쟁의 역동적인 성질을 돋보이게 됩니다.

2025년 12톤 이상의 대형 리지드 트럭은 유럽 전기 트럭 시장 규모의 47.05%를 차지했습니다. 예측 가능한 허브 및 스포크 유형 물류 사이클은 배터리 사용률을 극대화하고 저장소 충전 장비에 대한 투자를 정당화합니다. 2026년부터는 메가와트급 충전기가 유럽 전역의 화물 네트워크에 전개되어 첨단 열 관리 기술이 장거리 운행 사이클 하에서 배터리 팩 수명을 유지함에 따라 트랙터 트레일러 부문이 39.05%인 CAGR로 가장 급속한 확대를 나타낼 전망입니다. 3.5톤까지의 소형 트럭은 배출가스 규제가 적용되는 밀집한 도시에서 꾸준한 보급을 계속하고 있습니다. 쓰레기 압축차나 크레인 장비 섀시 등의 중형 특수 차량은 지자체로부터의 관심이 높아지고 있지만, 연간 판매 대수는 저수준입니다.

경쟁의 무대는 대형 트랙터 분야에서 격화되고 있으며, 중국의 신흥 기업과 유럽의 스타트업 기업이 총 비용 절감을 약속하는 통합형 하드웨어 소프트웨어 스택을 제안하고 있습니다. 기존 OEM 제조업체는 지역 및 국경을 넘어서는 용도 모두에 최적화된 모듈형 플랫폼을 지원하여 서비스 네트워크의 우위를 유지하기 위해 노력하고 있습니다. 그 결과, 유럽의 전기 트럭 시장에서는 트랙터 부문에서 가격 형성이 급속히 진행되고 포트폴리오 전체의 기준점이 설정될 전망입니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트 서포트(3개월간)

자주 묻는 질문

목차

제1장 서론

- 조사 전제조건과 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- EU 이산화탄소 배출 기준 및 2040년 제로 방출 차량 판매 의무

- 급속한 배터리 팩 비용 저하

- 기업용 플릿의 탈탄소화에 대한 대처

- 구입 장려책 및 도로 통행료 면제

- 메가와트 충전 회랑에 의한 장거리 수송 루트의 개척

- 트럭·아즈·서비스(TaaS) 파이낸스 모델

- 시장 성장 억제요인

- 디젤차와 비교한 차량의 초기비용 높이

- 공공의 대형 전기자동차 대응 충전 인프라의 부족

- 디포 레벨에 있어서 전력 용량의 제약

- 전기 트럭의 정비 기술과 부품의 부족

- 가치/공급망 분석

- 규제 상황

- 기술 전망

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

제5장 시장 규모와 성장 예측(금액(달러) 및 수량(대수))

- 추진 유형별

- 배터리식 전기자동차

- 연료전지 전기자동차

- 플러그인 하이브리드

- 트랙 유형별

- 소형 트럭(3.5톤 이하)

- 중형 트럭(3.6-12톤)

- 대형 트럭(12톤 이상)

- 트랙터-트레일러

- 배터리 유형별

- 리튬-니켈-망간-코발트 산화물(NMC)

- 리튬-인산철(LFP)

- 기타(NCA, LTO, 고체 상태 프로토타입)

- 배터리 용량별

- 50kWh 미만

- 50-250kW

- 250kWh 이상

- 범위별

- 200km 이하(도시)

- 201-400km(지역 배송)

- 400km 이상(장거리)

- 용도별

- 물류 및 택배

- 공공 서비스(폐기물 처리, 도로 청소)

- 건설 및 광업

- 소매 및 FMCG 배송

- 유틸리티 및 기타 산업

- 국가별

- 독일

- 영국

- 프랑스

- 이탈리아

- 네덜란드

- 스페인

- 스웨덴

- 노르웨이

- 덴마크

- 벨기에

- 폴란드

- 기타 유럽

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- AB Volvo

- Daimler Truck AG(Mercedes-Benz Trucks)

- Scania AB

- MAN Truck and Bus(SE)

- DAF Trucks NV

- Renault Trucks

- IVECO Group NV

- BYD Co. Ltd.

- Tesla Inc.

- Einride AB

- Tevva Motors Ltd.

- E-Force One AG

- Quantron AG

- Ford Motor Company

- Nikola Motor Europe

- Hyundai Motor Company

- E-Trucks Europe BV

- Lion Electric(EU operations)

제7장 시장 기회와 향후 전망

KTH 26.01.26The European electric truck market is expected to grow from USD 1.76 billion in 2025 to USD 2.43 billion in 2026 and is forecast to reach USD 12.13 billion by 2031 at 37.95% CAGR over 2026-2031.

This steep growth path is driven by the European Union's binding CO2-reduction targets, falling battery pack prices, and the rapid build-out of megawatt-class charging corridors. Together, these forces shift electric trucks from pilot projects to mainstream fleet assets, especially in high-utilization logistics routes. Regulatory deadlines compel manufacturers to ramp output, while corporate sustainability pledges translate into firm purchase orders that stabilize demand and spur scale economies. At the same time, improvements in battery energy density, rising renewable-power penetration, and innovative financing models narrow the remaining total-cost-of-ownership premium versus diesel, further accelerating adoption across regional and long-haul applications. As a result, the European electric truck market is moving from early-adopter clusters to a broad commercial footprint that touches every major freight corridor on the continent.

Europe Electric Truck Market Trends and Insights

EU CO2 Emission Standards and 2040 ZEV Sales Mandate

Binding CO2 reduction targets make zero-emission trucks a legal requirement rather than a voluntary sustainability choice. Interim 2030 and 2035 benchmarks provide a clear volume signal that enables manufacturers to justify multi-billion-dollar electrification investments. Fleet operators face steep non-compliance penalties, propelling procurement toward battery-electric and fuel-cell models at scale. National policies such as Germany's emission-free urban zones tighten the compliance net further, ensuring that the European electric truck market gains momentum well before the 2040 deadline.

Rapid Battery-Pack Cost Declines

In 2024, battery pack prices dropped by 20%, settling at USD 115 per kilowatt-hour (kWh). Cost parity with diesel emerges first in high-mileage logistics fleets that cover more than 80,000 km annually, where fuel savings offset capital premiums. Wider adoption of LFP chemistry cuts raw-material exposure, boosts cycle life beyond 4,000 charges, and further lowers total ownership cost. European gigafactory build-outs shorten supply chains and anchor regional content, reinforcing the scale economies that sustain the steep learning curve.

High Upfront Vehicle Cost Versus Diesel

Electric trucks still carry a 40-60% sticker premium compared with diesel, a barrier for price-sensitive operators in Central and Southern Europe. The premium reflects battery costs, low production volumes, and technology complexity, though rapid cost declines suggest this restraint will diminish significantly by 2027-2028. Limited access to cheap financing amplifies the issue for small fleets. However, truck-as-a-service models and government incentives increasingly neutralize this disadvantage by converting capital expenditure into operational expense structures that better align with cash flow patterns.

Other drivers and restraints analyzed in the detailed report include:

- Corporate Fleet-Decarbonization Commitments

- Purchase Incentives and Road-Toll Exemptions

- Sparse Public HDV-Ready Charging Infrastructure

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Battery-electric trucks held 76.12% of the European electric truck market size in 2025, while fuel-cell models track the steepest 42.75% CAGR through 2031. The initial dominance arises from a dense charging-station footprint, proven reliability in parcel delivery and regional freight, and lower operating costs for fleets that rack up daily mileage. Over the forecast period, hydrogen refueling networks extend across Scandinavia and Germany, catalyzing fuel-cell uptake in heavy haul and temperature-sensitive commodities that demand high uptime and quick turnarounds. Plug-in hybrids occupy a narrowing transition niche as zero-emission zoning rules begin to exclude combustion back-up modes entirely.

Fleet use-case alignment will continue to favor battery-electric formats in city and short regional corridors because overnight depot charging remains the simplest infrastructure model. Fuel-cell traction intensifies in routes exceeding 600 km per day, especially where payload penalties from large battery packs would otherwise erode revenue per trip. As battery-energy density improves and charging curves steepen, a measurable share of current fuel-cell prospect routes may flip to pure battery solutions, underscoring the dynamic nature of competition inside the Europe electric truck market.

Heavy-duty rigid trucks over 12 tons currently deliver 47.05% of Europe's electric truck market size in 2025. Their predictable hub-and-spoke logistics cycles maximize battery utilization and justify depot-charging investment. From 2026 onward, the tractor-trailer segment shows the fastest ramp, with a 39.05% CAGR as megawatt chargers roll out on the pan-European freight network and advanced thermal management maintains pack longevity under long-haul duty cycles. Light trucks up to 3.5 tons continue experiencing steady adoption in dense urban zones governed by emission-free mandates. Medium-duty specials such as garbage compactors or crane-equipped chassis see growing municipal interest, but at lower annual volume.

The competitive theater is intensifying around heavy-duty tractors, where newcomers from China and emerging European startups pitch integrated hardware-plus-software stacks that promise lower total cost. Legacy OEMs respond with modular platforms optimized for both regional and cross-border applications, aiming to protect service-network advantages. As a result, the European electric truck market will witness fast price discovery in the tractor segment, setting reference points for the rest of the portfolio.

The Europe Electric Truck Market Report is Segmented by Propulsion (Battery-Electric and More), Truck Type (Light Truck, Medium-Duty Truck, and More), Battery (NMC, LFP, and Others), Capacity (Below 50kWh, 50-250kWh, and More), Range (Up To 200km, 201-400km, and More), Application (Logistics and Parcel, Municipal Services, and More), and Country (Germany, UK, and More). Market Forecasts in Value (USD) and Volume (Units).

List of Companies Covered in this Report:

- AB Volvo

- Daimler Truck AG (Mercedes-Benz Trucks)

- Scania AB

- MAN Truck and Bus (SE)

- DAF Trucks N.V.

- Renault Trucks

- IVECO Group N.V.

- BYD Co. Ltd.

- Tesla Inc.

- Einride AB

- Tevva Motors Ltd.

- E-Force One AG

- Quantron AG

- Ford Motor Company

- Nikola Motor Europe

- Hyundai Motor Company

- E-Trucks Europe BV

- Lion Electric (EU operations)

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 EU CO2 Emission Standards and 2040 ZEV Sales Mandate

- 4.2.2 Rapid Battery-Pack Cost Declines

- 4.2.3 Corporate Fleet-Decarbonisation Commitments

- 4.2.4 Purchase Incentives and Road-Toll Exemptions

- 4.2.5 Megawatt-Charging Corridors Unlocking Long-Haul Routes

- 4.2.6 Truck-As-A-Service Financing Models

- 4.3 Market Restraints

- 4.3.1 High Upfront Vehicle Cost Vs. Diesel

- 4.3.2 Sparse Public HDV-Ready Charging Infrastructure

- 4.3.3 Depot-Level Grid-Capacity Constraints

- 4.3.4 Shortage of E-Truck Maintenance Skills and Parts

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Threat of New Entrants

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Bargaining Power of Suppliers

- 4.7.4 Threat of Substitutes

- 4.7.5 Intensity of Competitive Rivalry

5 Market Size and Growth Forecasts (Value (USD) and Volume (Units))

- 5.1 By Propulsion Type

- 5.1.1 Battery-Electric

- 5.1.2 Fuel-Cell Electric

- 5.1.3 Plug-in Hybrid

- 5.2 By Truck Type

- 5.2.1 Light Truck (Up to 3.5 t)

- 5.2.2 Medium-Duty Truck (3.6 to 12 t)

- 5.2.3 Heavy-Duty Truck (Above 12 t)

- 5.2.4 Tractor-Trailer

- 5.3 By Battery Type

- 5.3.1 Lithium-Nickel-Manganese-Cobalt Oxide (NMC)

- 5.3.2 Lithium-Iron-Phosphate (LFP)

- 5.3.3 Others (NCA, LTO, solid-state prototypes)

- 5.4 By Battery Capacity

- 5.4.1 Less Than 50 kWh

- 5.4.2 50 to 250 kWh

- 5.4.3 Above 250 kWh

- 5.5 By Range

- 5.5.1 Up to 200 km (urban)

- 5.5.2 201 to 400 km (regional)

- 5.5.3 Above 400 km (long-haul)

- 5.6 By Application

- 5.6.1 Logistics and Parcel

- 5.6.2 Municipal Services (Waste, Street-sweep)

- 5.6.3 Construction and Mining

- 5.6.4 Retail and FMCG Delivery

- 5.6.5 Utility and Other Industrial

- 5.7 By Country

- 5.7.1 Germany

- 5.7.2 United Kingdom

- 5.7.3 France

- 5.7.4 Italy

- 5.7.5 Netherlands

- 5.7.6 Spain

- 5.7.7 Sweden

- 5.7.8 Norway

- 5.7.9 Denmark

- 5.7.10 Belgium

- 5.7.11 Poland

- 5.7.12 Rest of Europe

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (Includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.4.1 AB Volvo

- 6.4.2 Daimler Truck AG (Mercedes-Benz Trucks)

- 6.4.3 Scania AB

- 6.4.4 MAN Truck and Bus (SE)

- 6.4.5 DAF Trucks N.V.

- 6.4.6 Renault Trucks

- 6.4.7 IVECO Group N.V.

- 6.4.8 BYD Co. Ltd.

- 6.4.9 Tesla Inc.

- 6.4.10 Einride AB

- 6.4.11 Tevva Motors Ltd.

- 6.4.12 E-Force One AG

- 6.4.13 Quantron AG

- 6.4.14 Ford Motor Company

- 6.4.15 Nikola Motor Europe

- 6.4.16 Hyundai Motor Company

- 6.4.17 E-Trucks Europe BV

- 6.4.18 Lion Electric (EU operations)

7 Market Opportunities and Future Outlook

- 7.1 White-space and Unmet-Need Assessment