|

시장보고서

상품코드

1906155

유럽의 모터홈 시장 : 점유율 분석, 업계 동향 및 통계, 성장 예측(2026-2031년)Europe Motor Home - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

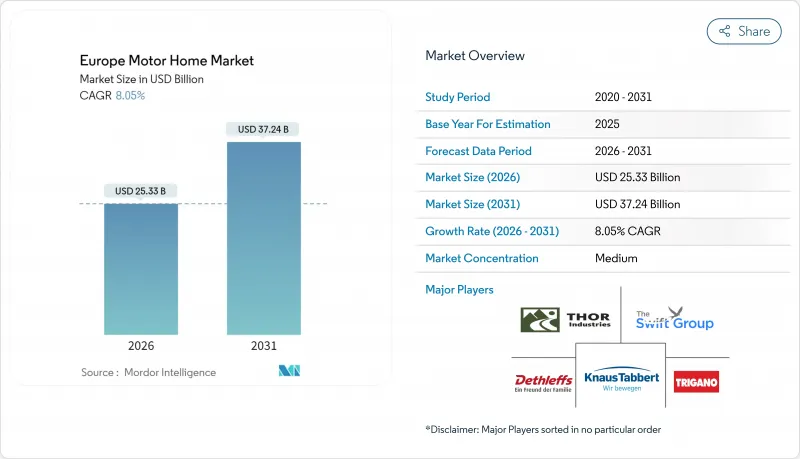

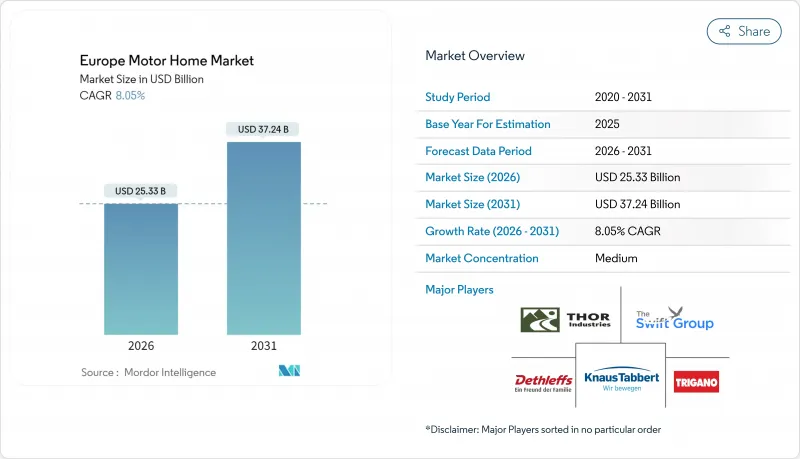

유럽의 모터홈 시장의 규모는 2026년에 253억 3,000만 달러로 추정되고 있으며, 2025년 234억 4,000만 달러에서 성장할 것으로 예상됩니다.

2031년에는 372억 4,000만 달러에 이르고, 2026년부터 2031년까지 연평균 복합 성장률(CAGR) 8.05%로 확대될 전망입니다.

시장 성장의 기세는 자동차 업계 전체를 상회하고 있으며, 그 배경에는 유럽에서 레저, 업무 및 이동 수단의 융합이 진행되어 프라이버시, 유연성 및 비용 관리의 관점에서 호텔이 아니라 모터홈이 선택되고 있는 것을 들 수 있습니다. 안정적인 연금 수입을 가진 베이비붐 세대의 고령화는 이동 중 쾌적성을 중시하고 디지털 노마드는 차량 탑재 통신 기능을 활용해 기존의 휴가 기간을 넘은 장기 여행을 실현하고 있습니다. 저배출 교통 수단에 대한 규제 강화로 EU 자금이 캠핑장 전기 및 공공 충전 인프라에 투입되어 신흥 배터리 전기 모델에 대한 구매자의 신뢰감이 높아지고 있습니다. 플랫폼형 렌탈 서비스가 소유권을 전제로 하지 않는 접근성 확대를 실현해 판매 대수를 밀어 올리는 것과 동시에 제조업체에 계속적인 플릿 발주를 제공하여 경쟁은 격화하고 있습니다. 라이프스타일 변화, 환경 정책, 디지털 소매의 긴밀한 상호 작용으로 유럽의 레크리에이션 차량 시장은 기존 승용차보다 구조적으로 높은 성장 궤도를 따르고 있습니다.

유럽의 모터홈 시장의 동향 및 인사이트

레크리에이션 여행과 '스테이케이션' 문화의 급성장

2024년 유럽 연합(EU)의 관광업은 숙박 수 30억 건 초과라는 기록적인 이정표를 달성했습니다. 국내 여행 증가로 평균 여행일수가 연장되고 계절성이 완화되면서 캠핑카 수요가 비수기에도 확대되고 있습니다. 여전히 캠퍼의 53%가 지중해 연안지역에 모이고 있지만 규제완화로 원격지 접근이 용이해진 북유럽 와일드캠핑도 주목을 받고 있습니다. 인플레이션과 지정학적 위험으로 인해 가처분소득이 지역 여행으로 이동하여 개인 소유 또는 렌탈 모터홈 수요가 더욱 높아지고 있습니다. 이러한 경향은 경제 불안 속에서도 지속적인 판매 대수의 성장을 지지하고 있습니다.

베이비붐 세대의 고령화와 조기 퇴직 인구

2025년에는 유럽 인구의 5분의 1을 61-79세 인구가 차지했으며, 퇴직자는 속도보다 쾌적성과 건강 및 비용 관리를 우선시하여 예측 가능한 수요를 만들어 냅니다. 노인층은 이미 EU 전체의 숙박 건수의 약 4분의 1을 차지하고 있으며, 계절 한정적인 렌탈 비용을 지불하는 것보다 일년 내내 운전 가능한 차량을 주로 선택하고 있습니다. 퇴직 후 생활기간 연장으로 잠재고객층이 확대되는 한편, 다세대 여행으로 젊은 친족도 이용자층에 합류하게 됩니다. 이 인구 역학의 뒷받침은 제품 수명주기의 장기화를 지원하고 중고차 가격을 안정시킵니다. 이를 통해 연금 생활자가 장기 체류에 적합한 대형 모델이나 전동 모델로 교체할 때 신규 구매가 촉진됩니다.

높은 초기 구매비와 유지비

팬데믹 기간 동안 공급 제약으로 인해 소비자 가격은 2020년 이전 수준보다 최대 1/3 상승했습니다. 판매점과의 협상으로 영향은 완화되었지만, 첫 구매자에게 합리적인 가격은 여전히 심각한 장벽이 되고 있습니다. 리튬 배터리, 히트 펌프, 전용 정비 공구가 필요한 운전 지원 기술이 탑재됨에 따라 운영 비용이 상승하고 있습니다. 가처분소득이 서유럽 수준에 미치지 않는 동유럽 및 남유럽에서 그 영향이 특히 현저합니다. 대출 옵션은 개선되고 있지만, 국경을 넘어 분할되어 있기 때문에 잠재적 소유자는 RV의 감가 곡선에 맞지 않는 일반 자동차 대출에 의존해야 하는 상황입니다.

부문 분석

2025년 시점에서 유럽의 모터홈 시장 규모의 49.12%를 차지한 클래스C 모터홈은 가족의 요구에 부응하는 넓은 실내 공간에 대한 지속적인 수요를 보여주고 있습니다. 한편, 클래스B 캠핑카는 13.61%의 연평균 복합 성장률(CAGR)이 전망되고 있어 도시화의 진전과 통근용 차량 겸 휴가용 주택으로서의 단일 차량에 대한 사용자의 요구를 반영하고 있습니다. 역사적인 건물이 밀집한 중심부의 주차 규제와 도로 폭 제한은 표준 공간에 맞는 소형 밴에 대한 수요를 뒷받침하고 있습니다. 제조업체는 기존의 소형 상용차 플랫폼을 활용하여 생산 비용 절감과 전동화 전개의 신속화를 실현하고 있습니다. 유럽의 모터홈 시장은 다기능성을 중심으로 전환하여 조작성과 스마트폰 등의 디지털 인터페이스를 중시하는 젊은 구매층을 흡수하고 있습니다.

대형 클래스A 차량은 여전히 높은 가격대를 유지하고 있지만 인프라 장벽에 직면하고 있습니다. 8m 이상의 차량을 수용하는 캠핑장은 적고, 저배출구역(LEZ) 규제에서는 중량 차량의 섀시가 배제되는 경우가 많기 때문입니다. 이 위험을 피하기 위해 제조업체는 자동 운전 트레일러 샤프트의 테스트를 진행하고 있으며 이는 좁은 구획 내에서 견인 차량의 자율적인 위치 조정을 가능하게 합니다. 모든 카테고리에서 통합형 태양광 발전 시스템, 리튬 축전지, 앱 기반 진단 기능의 도입으로 구매자의 관심은 단순한 면적에서 에너지 자율성과 사용자 경험으로 이행하고, 기존의 차종 구분은 더욱 모호해지고 있습니다.

2025년 시점에서 유럽의 모터홈 시장의 87.65%를 디젤차가 차지하였습니다. 이는 풍부한 급유 거점, 토크 성능, 입증된 신뢰성 때문입니다. 그러나 배터리 전기 모델은 13.85%의 연평균 복합 성장률(CAGR)로 가장 빠른 상용화 경로를 보이고 있습니다. EU가 2030년까지 350만기의 공공 충전기 설치를 계획하고 캠핑장에 대한 보조금도 도입하려는 움직임은 유럽의 모터홈 시장을 직접적으로 목표로 한 시책입니다. 소어인더스트리사의 하이브리드식 클래스A 컨셉 모델은 500마일(약 800km)의 복합 항속거리를 실현하여 중량 대 에너지 효율의 획기적인 진전이 도래하고 있음을 보여줍니다.

디젤 금지를 우려하면서도 완전 전동화에 끌리지 않는 사용자에게 가솔린은 틈새 대안입니다. 하이브리드 전기 구동 시스템은 갭을 채우는 존재이며, 적재량을 희생하지 않고 지방 여행자에게 충전 유연성을 제공합니다. 배터리 밀도가 향상됨에 따라 설계자는 리어 오버행의 축소와 지상고 감소를 추진하고 있으며 초기 전기 프로토타입으로 실내 레이아웃을 제한했던 기존의 타협점을 수정하고 있습니다. 따라서 잔존가치에 대한 신뢰가 확립되고 공공 급속충전망이 성숙하면서 추진시스템의 구성비는 급속히 재조정될 전망입니다.

유럽의 모터홈 시장의 보고서는 유형별(클래스A, 클래스B, 클래스C), 추진 방식별(디젤, 가솔린 등), 최종 사용자별(개인 직접 구매자, 렌탈 및 공유 차량 등), 판매 채널별(OEM 인증 딜러, 온라인 마켓플레이스 등), 전장 및 크기별(6m 이하, 6-7.5m, 7.5m 초과), 국가별(독일 등)으로 분류됩니다. 시장 예측은 금액, 달러와 수량(대수)으로 제공됩니다.

기타 혜택

- 시장 예측(ME) 엑셀 시트

- 3개월 애널리스트 서포트

자주 묻는 질문

목차

제1장 서론

- 조사 전제조건 및 시장 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 촉진요인

- 레크리에이션 여행의 급증과 '스테이케이션' 문화의 대두

- 고령화하는 베이비붐 세대와 조기 퇴직자의 인구 동태

- 디지털 RV 마켓플레이스 확대

- 재택 근무의 보급에 의한 장기 모바일 거주의 실현

- EU 관광 조성금에 의한 캠핑장 인프라 정비

- 북유럽의 야영 규제 완화가 잠재 수요를 환기

- 억제요인

- 높은 초기 구입비 및 유지 관리비

- 도시 내 디젤차 규제와 저배출구역(LEZ)의 확대에 의한 접근 제한

- 주차 제약과 캠핑장 이용 제한

- 2024-25년 공급 과잉으로 인한 가격 하락

- 가치 및 공급망 분석

- 규제 상황

- 기술 전망

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급자의 협상력

- 대체품의 위협

- 경쟁 기업 간 경쟁 관계

제5장 시장 규모 및 성장 예측(금액 및 수량)

- 유형별

- 클래스A

- 클래스B(캠핑카)

- 클래스C(알코브 및 부분 통합)

- 추진별

- 디젤

- 가솔린

- 하이브리드

- 배터리식 전기자동차

- 최종 사용자별

- 개인 직접 구매자

- 렌탈 및 공유 차량

- 법인 및 이벤트, 접객용 플릿

- 판매 채널별

- OEM 인증 판매점

- 온라인 마켓플레이스

- 소비자 직접 판매(공장 직송)

- 전장 및 크기별

- 6미터 이하

- 6-7.5미터

- 7.5미터 초과

- 국가별

- 독일

- 프랑스

- 영국

- 이탈리아

- 스페인

- 네덜란드

- 스웨덴

- 노르웨이

- 기타 유럽

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Erwin Hymer Group

- Trigano SA

- Thor Industries Inc.

- Knaus Tabbert AG

- Rapido Group

- Swift Group

- Dethleffs GmbH and Co. KG

- Eura Mobil GmbH

- Groupe Pilote

- Rimor

- Adria Mobil

- Auto-Trail

- Burstner GmbH

- Laika Caravans

- Hobby Wohnwagenwerk

- Carthago Reisemobilbau

- Westfalia Mobil

- Possl Group

- Chausson(Groupe Trigano)

- Sunlight GmbH

- Malibu GmbH

제7장 시장 기회 및 미래 전망

CSM 26.01.28The European motor homes market size in 2026 is estimated at USD 25.33 billion, growing from 2025 value of USD 23.44 billion with 2031 projections showing USD 37.24 billion, growing at 8.05% CAGR over 2026-2031.

Market momentum outpaces the broader automotive landscape because Europeans are blending leisure, work, and mobility, choosing motorhomes over hotels for privacy, flexibility, and cost control. Aging baby boomers with healthy pensions favor comfort on the move, while digital nomads rely on on-board connectivity to extend trips beyond classic holiday windows. Regulatory emphasis on lower-emission transport channels EU funding toward campground electrification and public charging, lifting buyer confidence in emerging battery-electric formats. Competition intensifies as platform-based rentals broaden access without upfront ownership, fueling unit volumes and giving manufacturers recurring fleet orders. The tight interplay between lifestyle shifts, environmental policy and digital retail puts the Europe recreational vehicle market on a structurally higher growth path than conventional passenger cars.

Europe Motor Home Market Trends and Insights

Rapid Rise in Recreational Travel And "Staycation" Culture

In 2024, the European Union achieved a record milestone in tourism, with accommodations hosting over 3 billion nights. Higher domestic travel has lengthened average trips, reduced seasonality, and pushed camper demand into the shoulder months. Mediterranean destinations still attract 53% of campers, yet Nordic wild-camping gains traction as deregulation makes remote sites easier to access. Inflation and geopolitical risk redirect discretionary spending toward local journeys, reinforcing the appeal of privately owned or rented motorhomes. These patterns support sustained volume growth even during economic uncertainty.

Aging Baby-Boomer and Early-Retirement Demographics

Citizens aged 61-79 will represent one-fifth of Europe's population in 2025, driving predictable demand because retirees prioritize comfort, health and cost control over speed. Seniors already account for nearly one-quarter of all EU tourism nights, frequently choosing vehicles they can drive year-round rather than paying for seasonal rentals. Extended retirement horizons enlarge the addressable base, while multi-generational trips bring younger relatives into the user pool. The demographic tailwind underpins long product cycles and stabilizes resale values, encouraging fresh purchases when pensioners upgrade to larger or electrified models suited for longer stays.

High Upfront Purchase and Maintenance Costs

Pandemic-era supply constraints forced sticker prices up to one-third above pre-2020 levels, and though dealer negotiations soften the hit, affordability remains an acute barrier for first-time buyers. Running expenses climb as models add lithium batteries, heat pumps and driver-assist technology requiring specialized service tools. Eastern and Southern Europe feel the impact most because disposable incomes lag Western standards. Financing options are improving, yet fragmented across borders, leaving potential owners reliant on general automotive loans that rarely match RV depreciation curves.

Other drivers and restraints analyzed in the detailed report include:

- Expansion of Digital RV-Rental Marketplaces

- Remote-Work Lifestyles Enabling Long-Term Mobile Living

- City-Level Diesel Bans and LEZ Expansion Curbing Access

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Class C motorhomes represented 49.12% of Europe's motorhome market size in 2025, illustrating continued appetite for spacious interiors that meet family needs. However, Class B campervans are projected to post a 13.61% CAGR, reflecting rising urbanization and user desire for a single vehicle that can serve as both commuter and holiday home. Parking regulations and road-width limits in historic European centers tilt momentum to compact vans that fit standard spaces. Manufacturers leverage existing light-commercial platforms, reducing production cost and enabling faster electrification rollouts. The European motor homes market thus pivots toward versatility, drawing younger buyers who value maneuverability and smartphone-like digital interfaces.

Large Class A units still command premium pricing but confront infrastructure barriers: few campsites host >8 m rigs, and LEZ rules often exclude heavy chassis. To hedge, builders experiment with self-driving caravan axles that let towable units reposition autonomously within cramped plots. Across all categories, integrated solar, lithium storage, and app-based diagnostics shift buyer focus from raw square meters to energy autonomy and user experience, further blurring traditional type distinctions.

Diesel retains 87.65% of the European motor homes market share in 2025, explained by abundant refueling, torque, and proven reliability, yet battery-electric models show the fastest commercialization path with a 13.85% CAGR. EU plans for 3.5 million public chargers by 2030, plus campground-level grants, directly target the European motor homes market. Thor Industries' hybrid Class A concept demonstrates 500-mile combined range, signaling impending breakthroughs in weight-to-energy ratios.

Gasoline remains a niche alternative for users wary of diesel bans but unwilling to commit to full electrification. Hybrid-electric drive trains bridge gaps, giving rural travelers charging flexibility without sacrificing payload. Designers shorten rear overhangs and lower floor height as battery density improves, correcting historic compromises that limited interior layouts on early electric prototypes. The propulsion mix is therefore poised for rapid rebalancing once residual-value confidence firms and public fast-charge coverage mature.

The Europe Motor Homes Report is Segmented by Type (Class A, Class B, and Class C), Propulsion (Diesel, Gasoline, and More), End User (Direct Individual Buyers, Rental and Sharing Fleets, and More), Sales Channel (OEM-Authorized Dealers, Online Marketplaces, and More), Length/Size (Up To 6m, 6-7. 5m, and Above 7. 5m), and Country (Germany and More). The Market Forecasts are Provided in Terms of Value (USD) and Volume (Units).

List of Companies Covered in this Report:

- Erwin Hymer Group

- Trigano S.A.

- Thor Industries Inc.

- Knaus Tabbert AG

- Rapido Group

- Swift Group

- Dethleffs GmbH and Co. KG

- Eura Mobil GmbH

- Groupe Pilote

- Rimor

- Adria Mobil

- Auto-Trail

- Burstner GmbH

- Laika Caravans

- Hobby Wohnwagenwerk

- Carthago Reisemobilbau

- Westfalia Mobil

- Possl Group

- Chausson (Groupe Trigano)

- Sunlight GmbH

- Malibu GmbH

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 Introduction

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 Research Methodology

3 Executive Summary

4 Market Landscape

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Rapid Rise in Recreational Travel And "Staycation" Culture

- 4.2.2 Aging Baby-Boomer and Early-Retirement Demographics

- 4.2.3 Expansion of Digital RV-Rental Marketplaces

- 4.2.4 Remote-Work Lifestyles Enabling Long-Term Mobile Living

- 4.2.5 Campground Infrastructure Upgrades Funded by EU Tourism Grants

- 4.2.6 Nordic Wild-Camping Deregulation Unlocking Latent Demand

- 4.3 Market Restraints

- 4.3.1 High Upfront Purchase and Maintenance Costs

- 4.3.2 City-Level Diesel Bans and LEZ Expansion Curbing Access

- 4.3.3 Parking Constraints and Limited Campsite Availability

- 4.3.4 Oversupply-Led Price Depreciation In 2024-25

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory Landscape

- 4.6 Technological Outlook

- 4.7 Porter's Five Forces Analysis

- 4.7.1 Threat of New Entrants

- 4.7.2 Bargaining Power of Buyers

- 4.7.3 Bargaining Power of Suppliers

- 4.7.4 Threat of Substitutes

- 4.7.5 Intensity of Competitive Rivalry

5 Market Size and Growth Forecasts (Value (USD) and Volume (Units))

- 5.1 By Type

- 5.1.1 Class A

- 5.1.2 Class B (Camper Van)

- 5.1.3 Class C (Alcove/Semi-integrated)

- 5.2 By Propulsion

- 5.2.1 Diesel

- 5.2.2 Gasoline

- 5.2.3 Hybrid

- 5.2.4 Battery-Electric

- 5.3 By End User

- 5.3.1 Direct Individual Buyers

- 5.3.2 Rental and Sharing Fleets

- 5.3.3 Corporate / Event and Hospitality Fleets

- 5.4 By Sales Channel

- 5.4.1 OEM-Authorized Dealers

- 5.4.2 Online Marketplaces

- 5.4.3 Direct-to-Consumer (Factory Delivery)

- 5.5 By Length/Size

- 5.5.1 Up to 6 m

- 5.5.2 6 to 7.5 m

- 5.5.3 Above 7.5 m

- 5.6 By Country

- 5.6.1 Germany

- 5.6.2 France

- 5.6.3 United Kingdom

- 5.6.4 Italy

- 5.6.5 Spain

- 5.6.6 Netherlands

- 5.6.7 Sweden

- 5.6.8 Norway

- 5.6.9 Rest of Europe

6 Competitive Landscape

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles (includes Global level Overview, Market level overview, Core Segments, Financials as available, Strategic Information, Market Rank/Share for key companies, Products and Services, and Recent Developments)

- 6.4.1 Erwin Hymer Group

- 6.4.2 Trigano S.A.

- 6.4.3 Thor Industries Inc.

- 6.4.4 Knaus Tabbert AG

- 6.4.5 Rapido Group

- 6.4.6 Swift Group

- 6.4.7 Dethleffs GmbH and Co. KG

- 6.4.8 Eura Mobil GmbH

- 6.4.9 Groupe Pilote

- 6.4.10 Rimor

- 6.4.11 Adria Mobil

- 6.4.12 Auto-Trail

- 6.4.13 Burstner GmbH

- 6.4.14 Laika Caravans

- 6.4.15 Hobby Wohnwagenwerk

- 6.4.16 Carthago Reisemobilbau

- 6.4.17 Westfalia Mobil

- 6.4.18 Possl Group

- 6.4.19 Chausson (Groupe Trigano)

- 6.4.20 Sunlight GmbH

- 6.4.21 Malibu GmbH

7 Market Opportunities and Future Outlook

- 7.1 White-space and Unmet-Need Assessment